DX Exchange上线数字股票,它能打开新世界的大门吗?

总部位于爱沙尼亚加密资产交易所DX Exchange 1月7日正式上线。DX Exchange宣布支持10种加密货币和10种“数字股票”(表现为ERC-20代币的形式)。用户可使用美元购买10只纳斯达克上市公司的数字股票,分别为亚马逊、百度、苹果、Facebook、谷歌、英特尔、微软、Netflix、Nvidia和特斯拉。

在中文世界里,大家普遍将关注点放在了DX是首个受纳斯达克支持的加密资产交易所上,但 火星财经(微信: hxcj24h ) 认为,DX推出数字股票交易显然更值得注意。

这不仅仅是因为DX只是采用了纳斯达克的交易引擎技术(目前全球已经有超过70家交易所采用了纳斯达克此项技术)和金融信息交换协议(FIX);更重要的是,用户可在DX自由交易纳斯达克上市公司的数字股票——这为传统资产进入加密世界提供了崭新的思考方式,原本可能没有机会分享全球高成长公司股票上涨红利的投资者借由这种方式获得了投资渠道。这是一种更具有前瞻性和未来感的投资方式,也是区块链技术带给金融的伟大革新。

火星财经(微信:hxcj24h ) 去年12月4日也曾报道过注册在香港的POTEX加密货币交易所推出了数字化股票永续权证,底层资产为苹果、谷歌、特斯拉、亚马逊、Facebook、京东、阿里巴巴、标普500指数ETF。

虽然路径显得折衷,也容易被批评“新瓶装旧酒”,但考虑到STO曲折缓慢的进程,以及在一些国家所遭遇的监管困境,DX和POTEX的做法很可能是现阶段将传统资产代币化接受度最高、也更稳妥的方式。

1 数字股票的玩法

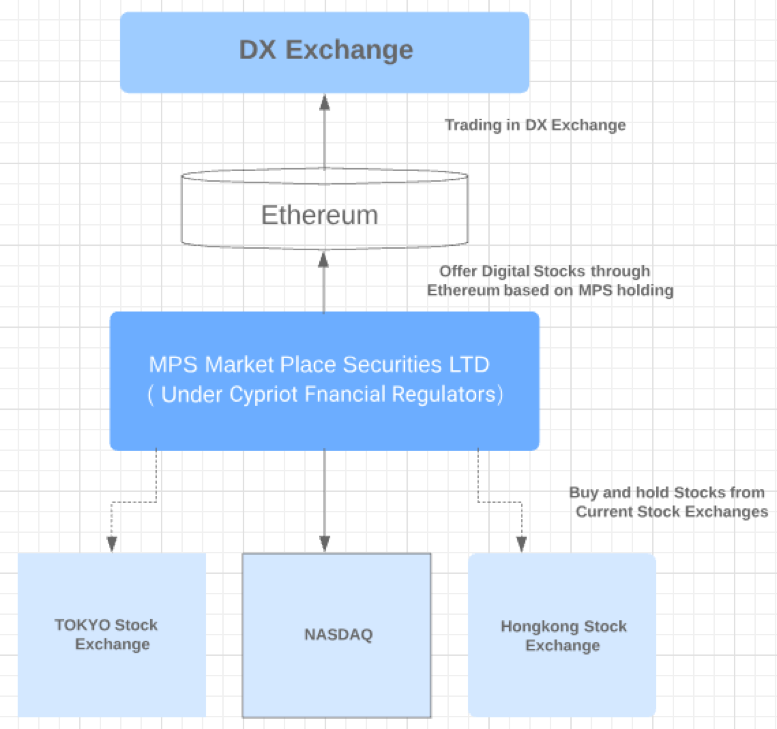

DX目前允许非美国投资者直接购买苹果、Facebook、百度、特斯拉等纳斯达克上市公司的“数字股票”,并实现7*24*365的无缝交易。数字股票对应的传统股票将由受塞浦路斯金融监管机构监管的MPS MarketPlace Securities Ltd.代表客户购买,DX与其签订独家合作协议。

MPS会根据DX客户买进的数字股票数量相应的买进传统股票,同时MPS也会将购买股票的资金与公司的内部资金分开存储于不同的账户以保持独立性,更为了防止公司遇到问题或申请破产。值得注意的是,苹果等上述上市公司无需参与股票数字化的过程。

DX数字股票投资者将与传统股票的持有人(也就是“股东”)享有同等权利——根据DX首席运营官Amedeo Moscato的说法,数字股票将以1:1的比例支持实际上拥有的股票,数字股票持有人有权获得与股票价值相同的现金股息。

DX数字股票的具体运作方式可以参考下面这张图(其实并不复杂):

DX发行数字股票的方式,图片来源:KrypitalGroup

每只数字股票对应纳斯达克市场上的一只股票。DX将会使用纳斯达克提供的交易撮合引擎以及纳斯达克金融信息交换协议(FIX)以保证交易过程可受到合规监管。FIX协议是美国许多期权证券交易公司使用的标准,它定义了证券交易双方电子消息交换的相关规范。

目前DX的服务仅在欧盟范围内提供,并需要遵守欧盟的相关法规,预计今年服务将进一步拓展到美国。与此同时,DX下一步还准备将数字股票的范围扩展到纽交所、港交所和东京证券交易所上市公司。

2 受阻的STO

无论是DX的数字股票,还是POTEX提供的数字化股票永续权证,它们的本质都是一种ST(Security Token,证券化代币)。

去年10月16日,美国电商小巨头OverStock旗下区块链子公司tZero成功通过STO(Security Token Offering,即“证券化代币发行”)募资的消息曾引发了一股STO的小浪潮,给ICO坍塌后的区块链和加密资产行业带来新希望。STO所发行的证券即是“ST”,这是一种有实际资产支持、需要满足合规监管要求的数字化证券。这种数字化证券既可以是股票属性,也可以是债权等其他属性,因为具备可编程、高度流动性、24小时无国界自由流通、可分割等特征被寄希望于真正地改变证券融资发行形态,带来金融业革新。

但行业高涨的情绪并没有持续很久,随着12月出来自官方的STO禁止性言论的发出,STO在国内基本处于哑火状态。

·12月1日,北京市地方金融监管管理局局长霍学文表示,在北京做STO,将被视同非法金融活动予以驱离;

·12月4日,北京市互联网金融协会发布《关于防范以STO名义实施违法犯罪活动的风险提示》,严厉警示STO涉嫌非法金融活动;

·12月8日,央行副行长潘功胜再次明确表示“STO在中国本质上是一种非法金融活动”。

官方所担忧的是,不法分子可能假借STO名义实施非法集资、金融诈骗以及传销等不法行为,从而STO可能会步ICO后尘,再次为金融系统带来隐患甚至扰乱实体经济。

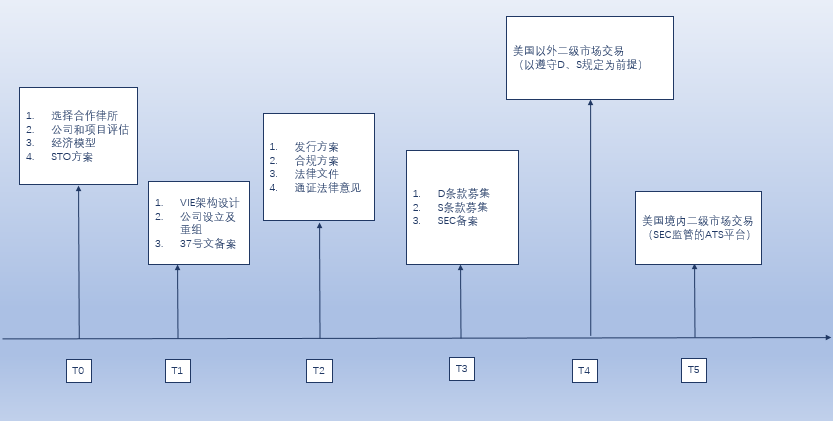

不仅如此,tZero通过STO产生的数字化证券所经由的路径是漫长的,具体可以参考中国企业赴海外STO的路径图:

来源:北京易准律师事务所律师季凤建:“Token’s Path to Law:From ICO toSTO”

即便是美国本土的项目要进行STO,也同样绕不开T0、T2、T3、T4、T5等多个步骤,其中尤以SEC备案为STO准备工作的重中之重。

然而,DX的数字股票、POTEX的数字化股票永续权证提供了“ST”发行与交易的新思路。这种以已经公开上市公司股票为底层资产的ST,既不需要上市公司参与设计,也不需要设计通证经济,目前看来也无需特别经过监管机构的合规审查(截至目前,美国以及欧盟监管机构尚未对DX发行数字股票的行为发表意见)。

根据美国及全球多个国家所遵循的“法无禁止皆可行”原则,理论上,只要交易所是接受合规监管的、提供传统股票资产和ST转换的中间公司是值得信赖的就可能促成ST的发行与交易。

如稳定币打开了全球投资者参与加密资产市场的新图景,扩大了加密世界的疆域,DX数字股票种折衷曲折的ST,不仅可能带来全球优质资产的跨境流通,来自不同国家和地区的投资者有望突破地理国家的边界,分享全球高成长资产的上涨红利,也有望以一种隐性或者显性的方式再一次扩大加密世界的影响力。

3 数字股票们留待解决的问题

截至目前,不仅监管机构尚未对DX的数字股票发表意见,涉及的10家上市公司也没有表态。它们会同意DX的这种做法吗?投资者是否能够接受这种数字股票,它能获得足够的流动性以及,MPS是可以信赖的吗?

尽管MPS是接受塞浦路斯金融监管的公司,而且它也声称,用于购买股票的资金与公司的内部资金是两个独立的账户,但它还是无法令我们对其产生完全信任,尤其是考虑到USDT的前车之鉴。

USDT诞生以来,围绕其发行方Tether的负面新闻就一直不断,最大的诟病便是Tether被认为涉嫌滥发USDT,无等值USD储备,审计主体、内容未达到正式审计标准,与Bitfinex关系暧昧不清。直到现在,Tether都无法给出一个明确的说法。去年10月中旬,其上一家托管行Noble Bank资不抵债等更是引发了USDT的恐慌式抛售。正是由于这一连串说不清道不明的负面,USDT自去年信任危机爆发后,市场份额便不断缩小。

同传统金融市场完备的行业基础设施、完善的法律法规监管体系有所不同,加密世界仍处于一种野蛮生长的态度,全球范围内尚没有任何一个国家形成了系统化、制度化的应对措施,投资者受保护的状态没有完全形成,这可能是DX数字股票、POTEX数字化股票永续权证这类可编程金融产品未来面对的最大的不确定性。

尽管如此,曾经轰轰烈烈的STO以及DX、POTEX的尝试无一不展示了由区块链技术所支持的可编程金融的不可逆转潮流。区块链技术有望带领金融世界率先实现“地球是平的”的愿景。