NFT 行业 2022 年发生了什么?| NFTGo NFT 年报(一)

撰文:NFTGo

来源: Foresight News

NFT 从诞生到如今的火热发展,仅过去短短几年的时间。由于「血缘「的缘故,NFT 行业一直受到加密行业的宏观趋势影响,今年 NFT 和 ETH 的相关性更是达到了前所未有的新高。

过去一年中,我们看到 NFT 领域出现了很多新场景,新应用和新变化,更多的企业,名人和品牌注意到了数字资产的力量。这些引发了行业人士的一些思考:企业是否可以运用 NFT 进行数字化转型,而 NFT 营销的内核又是什么?

过去一年中,我们也经历了 NFT 历史上真正意义的第一个熊市。和去年上半年的蓬勃发展相比,下半年的加密行业中接二连三发生暴雷事件,NFT 行业也不例外。在全球性经济收缩的背景下,2023 年行业将会有怎样的发展?

以及寒冬过后,泡沫退去,我们需要谈论什么?

在去年的报告中,我们既分析了宏观的数据趋势,也探索了微观下的机遇。在年中的报告中,我们围绕 Historical NFT 展开了广泛的讨论,并分析了市场的趋势。

今年 NFTGo Research 将会为所有读者带来关于过去一整年行业全面的数据分析和解读。不仅如此,如果你想了解:如何追踪巨鲸的动向?怎样提前看清行业下一个趋势?如何运用数据挖掘 NFT 市场的规律?相信这份报告会给你带来启发。

让我们一起迎接下一波浪潮。

—— Elsa, NFTGo Research Director

你能从报告中获取什么?

这是 NFTGo Research 团队撰写的第三份 NFT 年度报告。我们希望,无论是 Web3 新手还是投资者,都可以从《2023 年 NFT 年度报告》中有所收获。

- 该报告评估了数字资产的资本流动情况,梳理了过去在市场上表现优秀的 NFT 项目在今年的布局,并对项目的未来计划进行披露和预测,这将对用户把握 NFT 未来风向有重大参考作用。

- 该报告涵盖了 10 个 NFT 类别,分别为游戏、收藏品、avatar、艺术、元宇宙、DeFi、IP、社交、音乐和实用 NFT。同时报告还包含了所有收藏品及其未来趋势的研究结果。

- 该报告挑选了一些有趣的 NFT 数据,并解释了现象背后的逻辑,包括盈利用户怎么进行抄底、发行 NFT 有多挣钱、熊市蓝筹 NFT 抗跌性等,并解释说明了 NFT 炒作的周期性模式。

- 该报告为大家从不同数据层面剖析了 NFT 项目的分布情况,比如市值分布、价格区间,并从数据分析层面为大家解读了当下 NFT 项目的特点,比如核心用户贫富差距大、同质化项目的流动性反而更大等。

- 该报告对巨鲸的资金动向和具体行为进行了分析,标注了今年市场行情下巨鲸进场和离场的时间,在重大事件发生时巨鲸的具体行为特点,并揭示了巨鲸对 NFT 的投资偏好。

- 针对 2023 年 NFT 趋势的预测,我们通过采访了 NFT 资深玩家,一同探索和理解数据背后蕴含的行业机会。追踪巨鲸动向,与 NFT Degen 保持沟通,这些对辅助交易者正确决策来说都至关重要。

声明

不含投资建议:本报告内容仅用于研究目的,不构成任何投资建议,亦不对任何投资行为承担法律责任。对任意资产过去或未来业绩的任何分析和预测都不是、也不应被解释为任何投资建议,亦不应被解释为对任何收益或利润的保证。

信息准确性:NFTGo.io 力求信息准确可靠,但对这些信息的完整性或准确性不作保证。NFTGo.io 按原样提供所有信息。因使用该信息而引发或可能引发损失的风险由您自行承担。

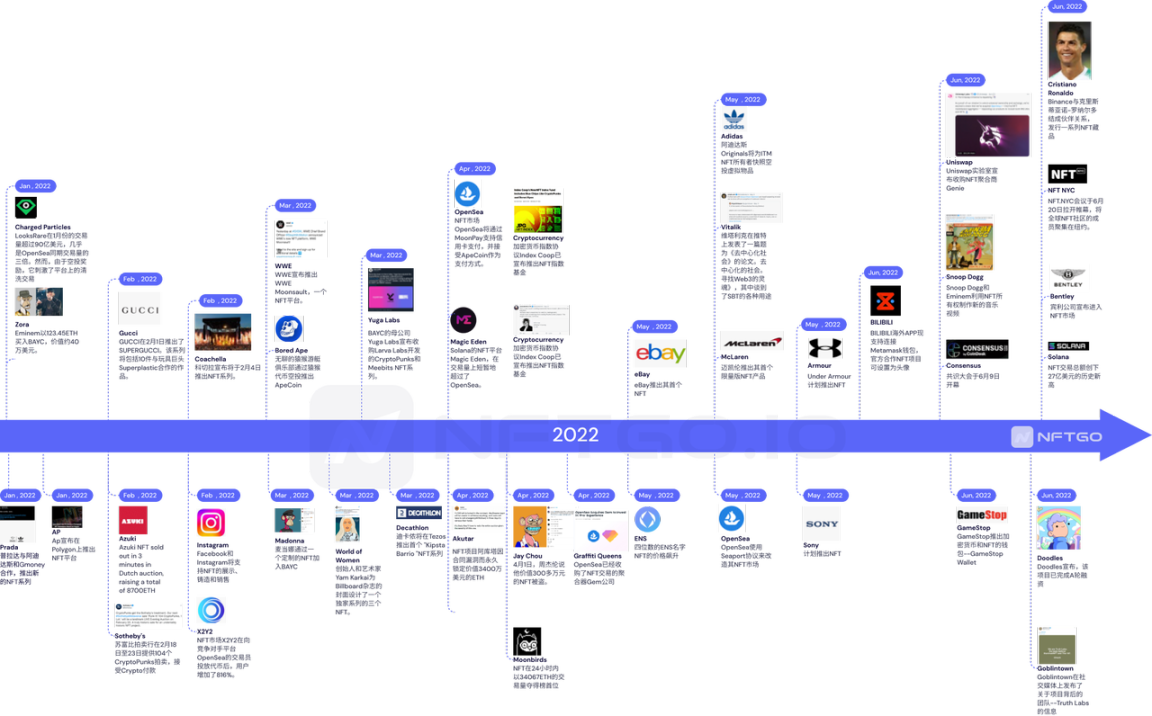

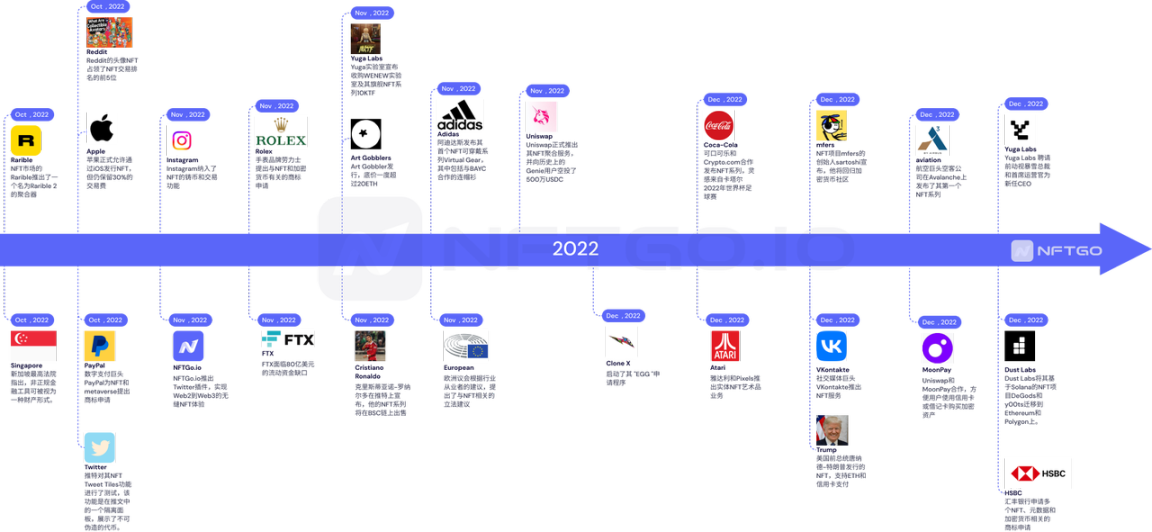

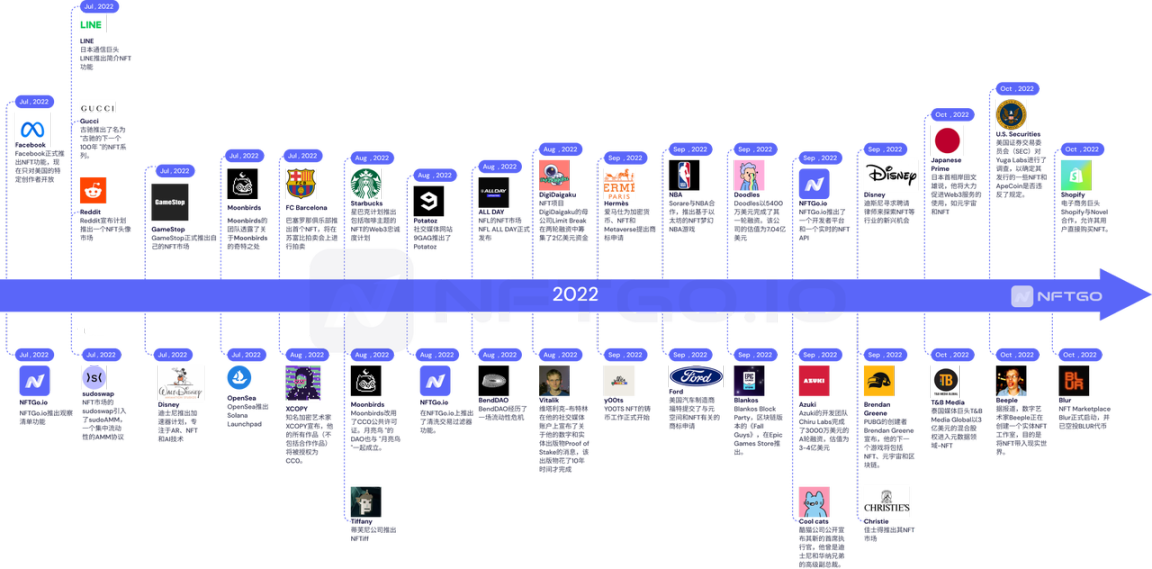

2022 年发生了什么 ?

2022 NFT 重点事件

2022 NFT 行业图谱

2022 NFT 生态全景

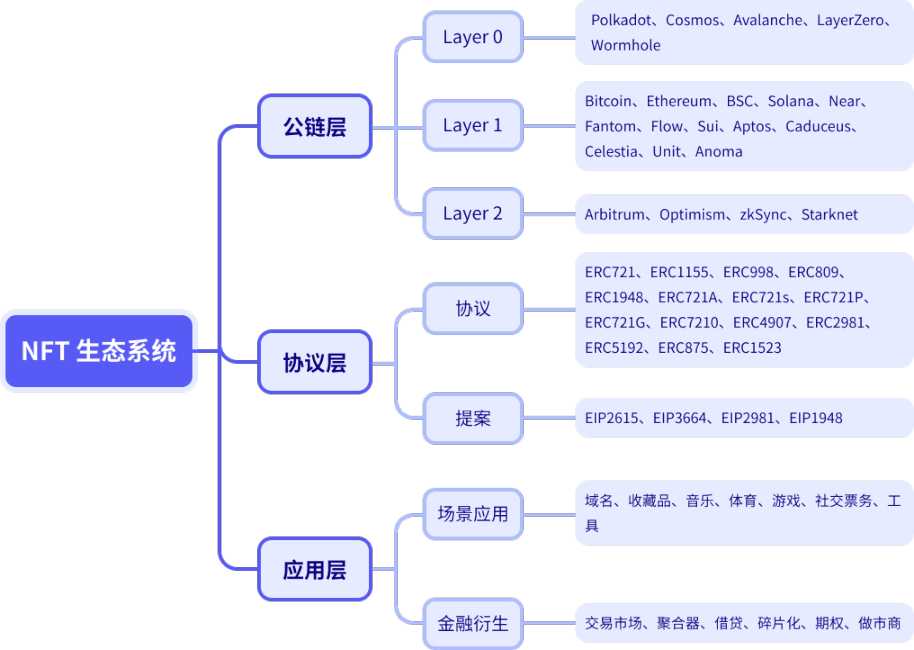

协议层百花齐放

今年市场上大放光彩的 NFT 大部分采用的仍是 ERC721 和 ERC1155,但解决 NFT 问题的新协议得到了大量的关注和探讨。

- ERC721:是第一个正式和广泛采用的 NFT 标准,它定义了一套代码规则,用于在以太坊区块链上记录 NFT 的相关信息。

- ERC1155:是由 ERC721 扩展而来的多代币标准,支持从同一个智能合约中发行许多代币,这使得创建和转让的效率更高。

- 除了目前应用最为广泛的 ERC-721 和 ERC-1155 这类标准协议外,流动性协议和跨链协议、 属性扩展协议、SBT 类协议也在今年取得了进展。

- ERC998:允许任何一个 NFT 与其他 NFT 或 FT 捆绑,用户可以在转让 CNFT 时实现 CNFT 的整个层次结构和所有权转移。

- ERC809:可租赁协议,基于该协议开发的智能合约可以通过创建 API,来允许用户租用任一可租赁 NFT,并且在租用期内,其他人无法再租赁或者使用该 NFT。

- ERC1948:动态版本的 ERC721,不仅具备了 ERC721 所具备的基本特性,还允许用户访问该 NFT 的读取功能,该 NFT 的所有者拥有更新数据的权限。

更多有关 NFT 的协议和提案还有:ERC721A、ERC721s、ERC721P、ERC721G、ERC7210、ERC4907、ERC2981、ERC5192、ERC875、ERC1523、EIP2615、EIP3664、EIP2981、EIP1948 等。

底层公链延续「一超多强」

以太坊在 NFT 领域继续保持了不可动摇的行业龙头地位,并且围绕以太坊可扩展性问题而诞生的兼容 EVM 系公链已经形成了一个庞大的加密生态体系,不仅在 NFT 领域,更是在整个加密领域举足轻重。今年 9 月 15 日,以太坊网络通过推出 The Merge 完成了历史性升级,这次升级标志着以太坊从工作量证明(POW)到权益证明 (POS) 的转变。

除了以太坊,「多链共存」也是长久一直存在的话题,今年针对不同赛道,新兴公链也展开了更新颖的叙事。如:Layer0 的 LayerZero、Wormhole;Layer1 的 Sui、Aptos、Caduceus、Celestia、Unit、Anoma。

另外 10 月份以太坊创始人 Vitalik 谈到 Layer3 :「L2 用于扩容,L3 用于可定制化扩容,这种定制化精准对接用户使用的特殊场景和开发者偏好的应用方向。同时 L3 具备弱信任扩展特性,将数据可用性留给受信任的第三方或委员会,进一步保障用户隐私与使用安全」。随着开发技术的迭代,更多附加层会逐渐出现。

金融属性催生更多衍生品

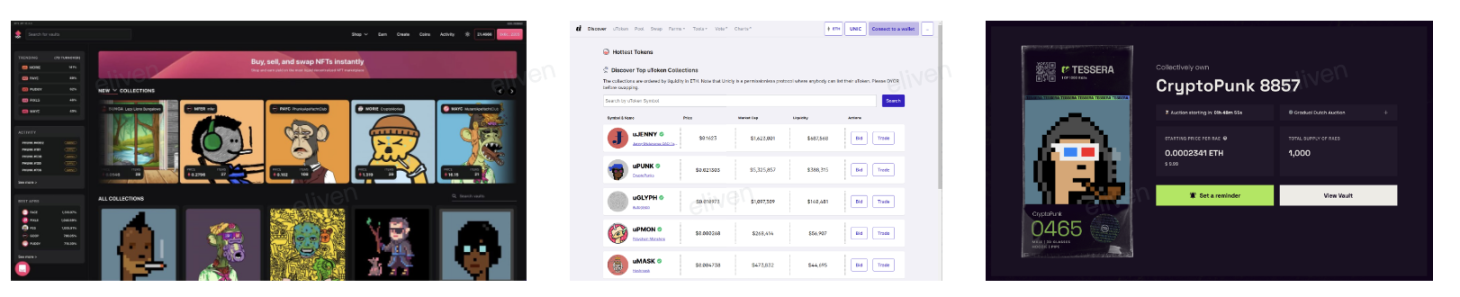

与所有区块链资产相同,NFT 作为资产属性在今年让许多项目得到率先应用并大放光彩, 如:NFT 交易市场、聚合器、自动做市商、流动性提供者、等等。今年巨量的 NFT 交易需求让交易市场类项目成为了刚需,使得 OpenSea 成为最大利益获得者之一,也催生了更多的新兴 NFT 交易市场和聚合器陆续上线抢夺市场份额。

与此同时,NFT 金融化赛道着重于流动性、资产利用率诞生了 NFT 碎片化和 NFT 借贷两条赛道,从 NFTX 、Unicly 再到 BendDAO,今年的「牛熊转换」让这条赛道的项目遇到了需求枯竭的难题,这让生存下来的项目开始开始重新审视业务可行性。

NFT 的金融衍生品中期权类项目一直是行业关注的重心,今年 NFT 期权项目选择与 NFT 流动性项目合作,如 MetaStreet 在 NFTfi 上为其提供了利息为年化 10% 的借款利率,这种点对点市场可以使得用户更加自由的去创建和交易, 但是也会面临更加分散的流动性,关于期权定价的问题目前也有一些项目方采用点对池的方案。

由于 NFT 估价、流动性、碎片化、期权等项目往往因为设计结构重叠的原因,这让衍生品赛道变得难以用功能场景分类,更多是以产品的解决方案进行分类。

2022 年度热点话题

SBT 引发的数字身份风波

SBT

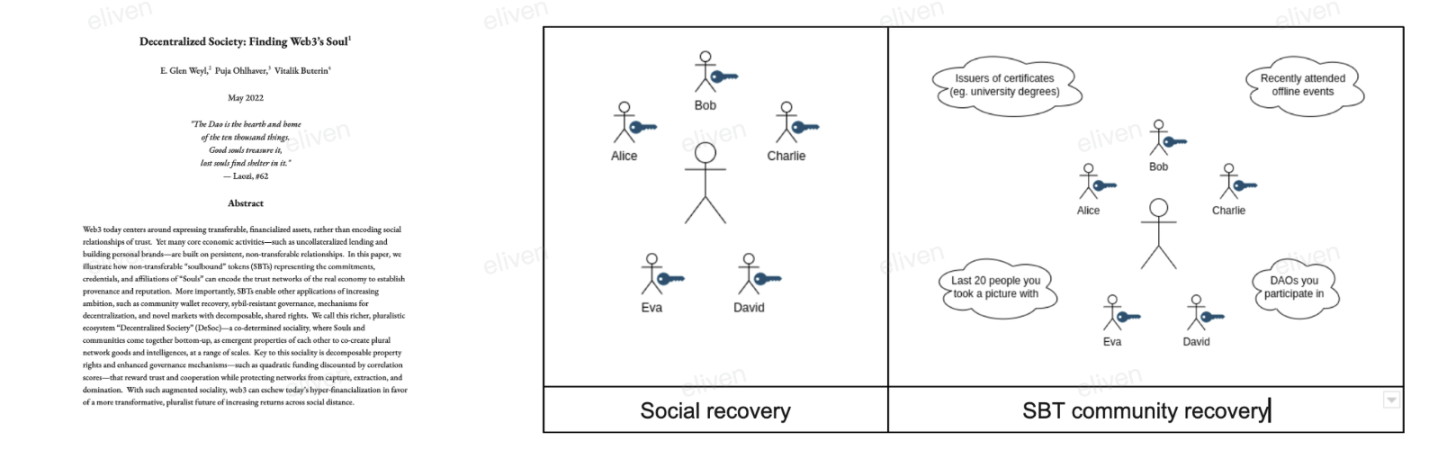

在今年 5 月,一篇名为《去中心化社会:寻找 Web3 的灵魂》(Decentralized Society: Finding Web3's Soul )的论文发表,作者是微软首席技术官办公室的研究员 Glen Weyl 与 Flashbots 的策略师 Puja Ahluwalia Ohlhaver 以及以太坊的联合创始人 Vitalik Buterin。

论文讲述了 SoulBound Token (SBT)的概念,SBT 是一种可编程的、不可转让但可撤销与找回的,同时附带可验证信息的通证,通过与其社会关系相关联的钱包进行验证,这些拥有 SBT 的账户汇聚起来,就构成了 DeSoc 这样一个去中心化的社会。

From 「Decentralized Society: Finding Web 3’s Soul

SBT 与 NFT 的区别在于 NFT 代表资产和财产,而 SBT 代表个人或实体的声誉,SBT 的货币价值为零,一旦发行到某人的钱包就不能交易。文章中同样介绍了 SoulBound Token 的应用场景如建立声誉系统、信用贷款、投票治理等,其中也让 DID(Decentralized Identity)+ 区块链技术再次引起了讨论。

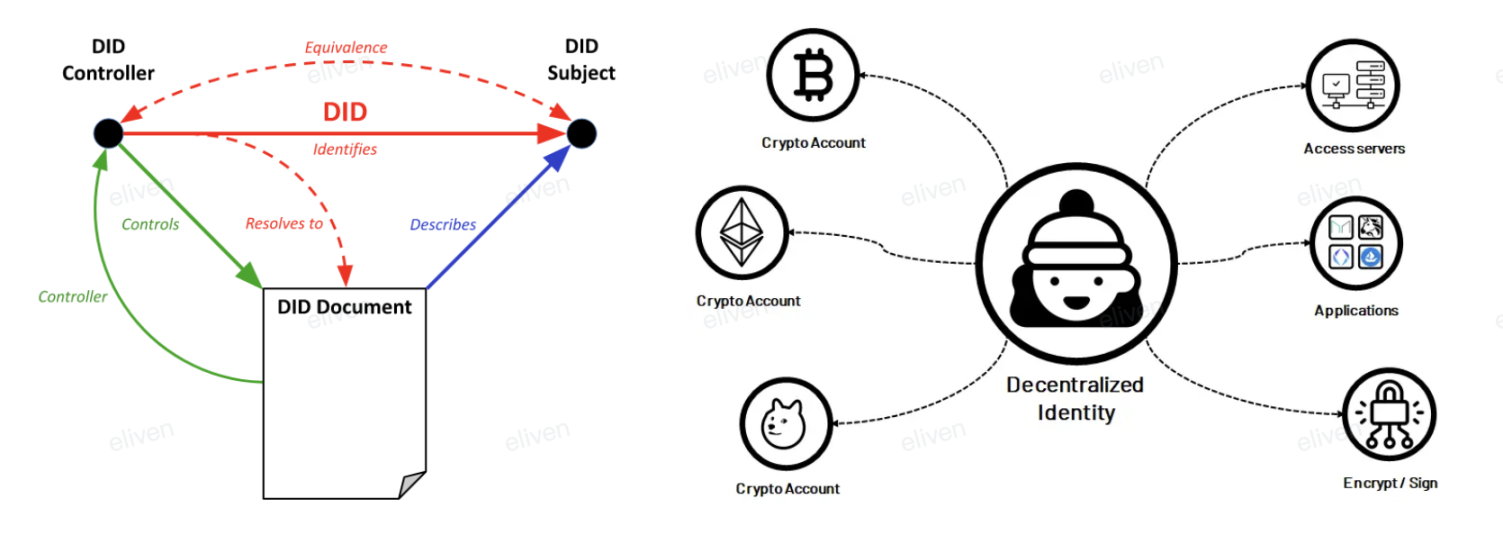

DID

有人将 DID 称为支持原生 Web3 应用的关键技术基础,原因是:Web3 世界里每个人都需要去中心化身份(DID),通过区块链技术则可以打造用户在链上唯一身份证明,并将数字身份的所有权,控制权以及管理权完全归于用户自身。

Sourse:w3.org

DID 为用户提供控制、安全、隐私和可移植性,确保身份系统可以跨不同的网络和平台进行交互操作,用户可以决定在什么情景下展示 Web3 身份的某部分。除了与 SBT 和 NFT 的结合应用,DID 同时对解决 DeFi 的身份证明 、DAO 的投票治理提供了新的思路。

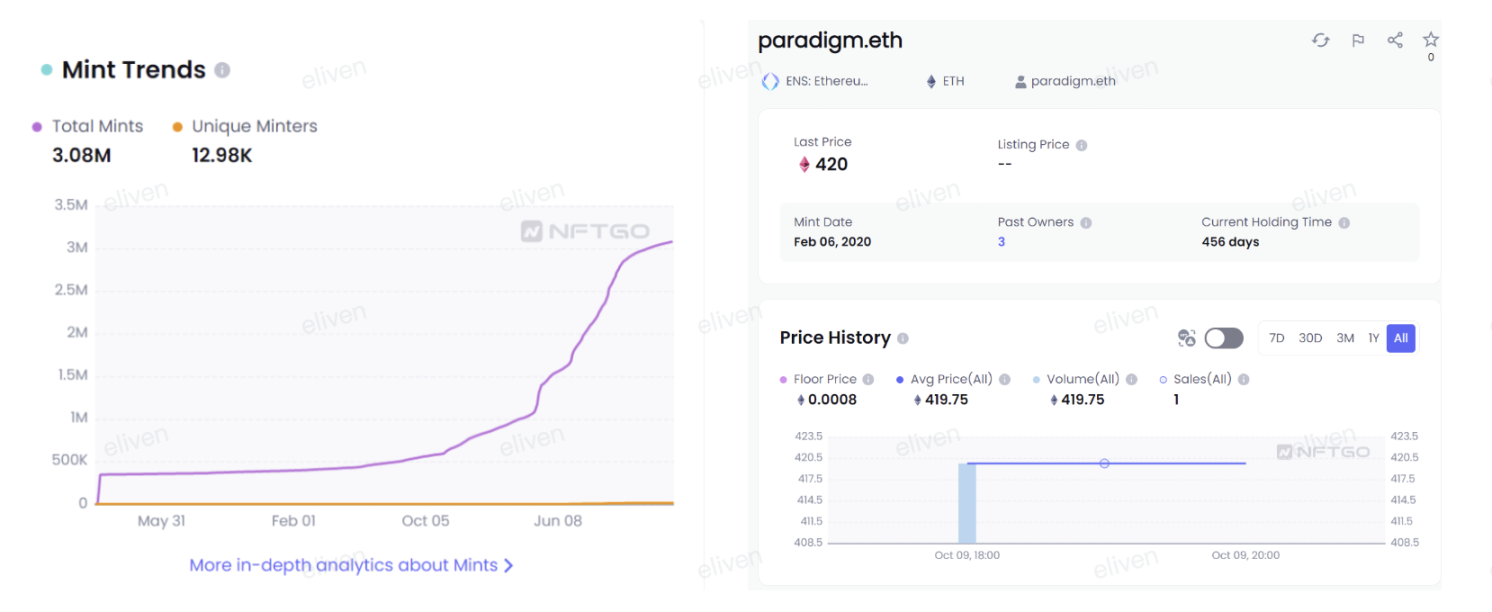

域名

在下半年加密市场整体萎靡时,以 ENS 为代表的域名 NFT 却交易量大涨,并带动了市场上各类域名 NFT 的发行,它们所陈述的概念基本为:Web3 域名不仅可以作为加密货币地址、还可以为用户提供 Web3 的身份名片。就这样大量数字域名、名牌域名被抢注,并在二级市场卖出高昂的价格,如 paradigm.eth 以 420ETH 成交。

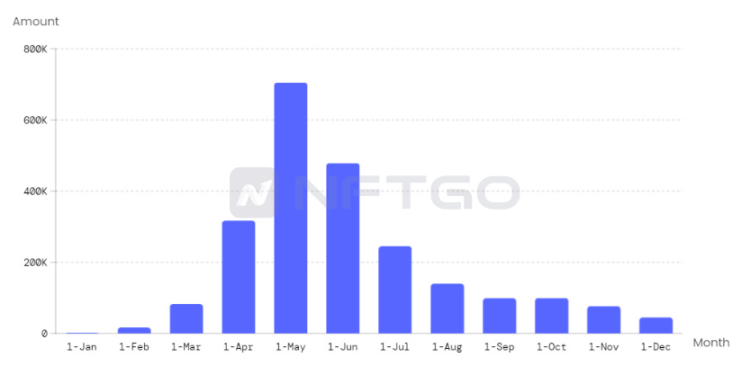

ENS Mint Trends(Source:nftgo.io)

碎片化浪潮与借贷危机

交易流动性不足是 NFT 诞生之初便一直面临的问题,主要表现为:用户将 NFT 转换为现金的效率低。

今年 NFT 市场的熊市让大部分 NFT 项目面临「流动性枯竭」的问题,但同时也有一些解决 NFT 流动性的项目获得了高额融资,这些因素都让越来越多的人们开始重视 NFT 流动性的问题。

碎片化

NFT 碎片化是目前被讨论最多用于解决 NFT 流动性问题的方向,这种解决方案的主要思路是:将 ERC-721 的 NFT 转化为 ERC-20 的代币进行二次发售,从而实现提升流动性。

代表项目如 NFTX、Unicly、Tessera,它们分别针对底层资产、高端资产、投票治理、艺术品等不同 NFT 类型进行设计,让用户将 NFT 作为抵押品,并创建 ERC-20 代币进行交易。

部分 NFT 碎片化平台

这些碎片化的产品往往会结合 DAO 实现产品功能,例如:投资型社区 JennyDAO 采用 Unicly 协议进行 NFT 财产的分割,Tessera 在 Nouns DAO 上试运行升级协议,采用 Fractional 协议的网红型社区 UkraineDAO、Free Ross DAO。

今年这些碎片化协议也在功能上进行了升级,NFTX 推出 Goerli 使用 Uniswap V3 在 NFTX 上创建集中的流动性头寸,Tessera 的游戏 NFT 聚合服务。

借贷

NFT 借贷也是目前提高资金利用率的主要解决方向,今年也是 NFT 借贷项目的爆发期,其中项目融资主要集中在 4 到 5 月份,包括 MetaLend、MetaStreet、AFKDAO、Flowty、Perion、Pine Protocol 等 NFT 借贷协议。

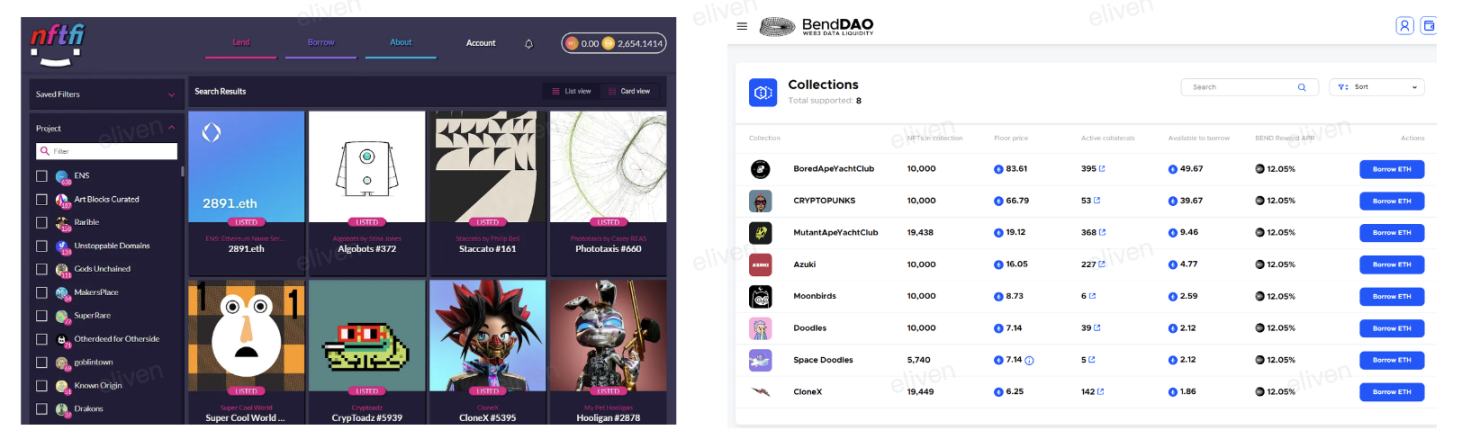

目前的借贷协议主要分化成了「点对点」和「点对池」。

第一种类型是让用户直接将 NFT 出租给其他人,比如最早的 NFTfi,贷款人可以通过提供 DAI 或 WETH 贷款赚取利息,而借款人可以通过抵押上市的 NFT 来获得流动性。贷款的条款(期限、利息等)由交易方商定,如果发生违约,相关的 NFT 将交还给贷款方。

第二种类型是接受蓝筹 NFT 作为抵押物,然后借出其他的加密货币,比如今年短暂陷入流动性危机的 BendDAO。这类项目需要贷款人作为流动性提供者,向流动性池提供 ETH,借款人可以通过首先抵押 NFT 来借款。

除了以上两种,目前 NFT 借贷的模型设计还在不断迭代,例如 JPEG’d 提出的 NFDP 模式、Perion 针对链游 NFT 资产的借贷。

部分 NFT 借贷协议

今年在加密市场行情波动巨大的情况下,每隔一段时间便出现项目流动性萎靡的话题。极端的市场环境加速验证了各类 NFT 借贷模型的可行性,也考验了各类借贷协议抵御风险的能力,虽然短时对一些项目造成了打击,但对行业进步依然起到了催化剂的作用。

交易平台瓜分市场份额

交易平台

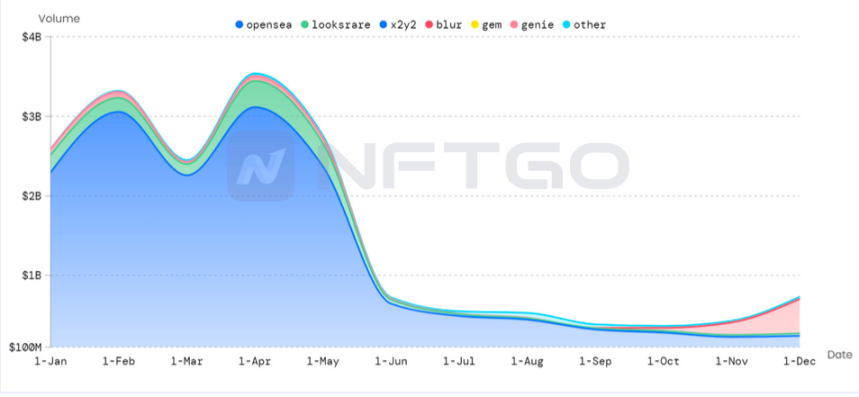

在今年 1 月 LooksRare 上线并发行平台代币,并用低交易手续费和交易挖矿去吸引用户在自己平台进行交易,LooksRare 在上线短短几天日内交易量便多次第一,这对最大的 NFT 交易平台 OpenSea 形成威胁。

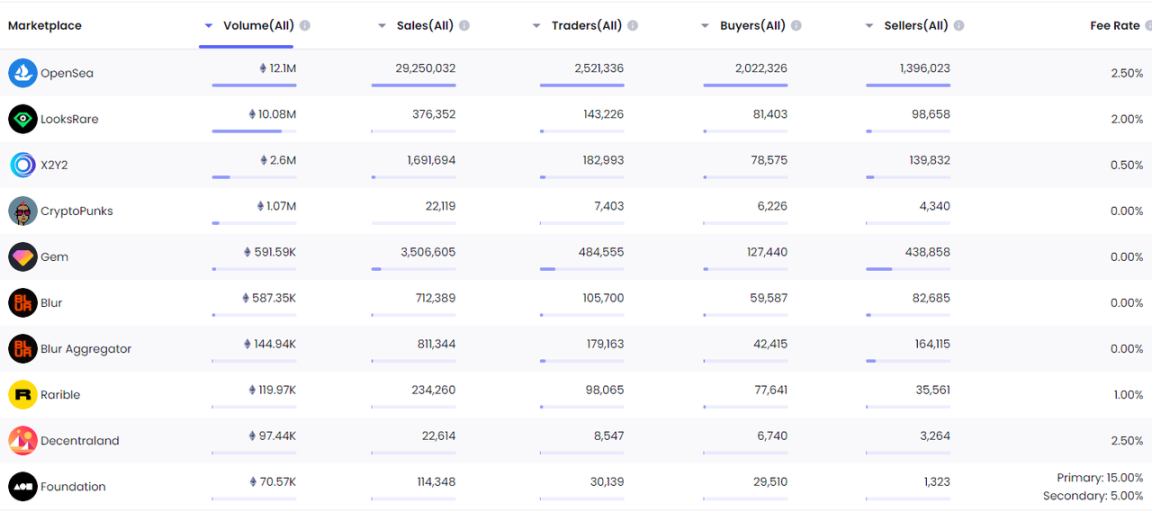

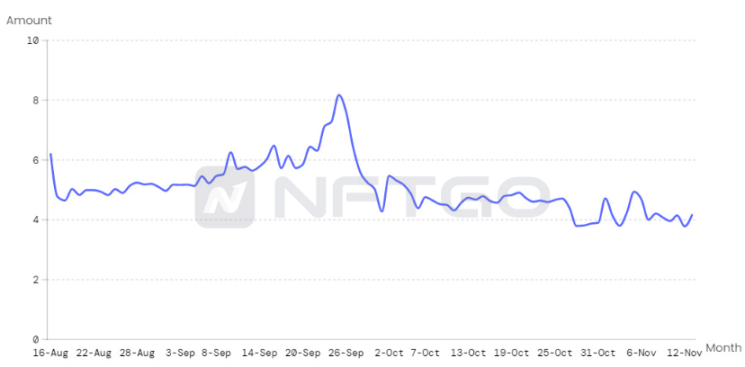

各交易平台交易量走势,数据来源:NFTGo.io

随后 X2Y2 上线同时采用代币空投抢夺 OpenSea 的用户群体,并推出一系列挂单奖励、Gas 费用返还和交易挖矿奖励来抢占市场份额。今年 10 月,交易平台和聚合器的结合型产品 Blur 上线,Blur 在上线后宣布零手续费并且针对交易者宣布两轮空投计划,甚至在 12 月比 OpenSea 交易量多出 4 倍,这对 OpenSea 造成了真实的打击。

这一系列事件将「NFT 交易平台之争」推上风口浪尖,随后大大小小的 NFT 交易平台陆续上线并想从 OpenSea 抢夺市场份额。

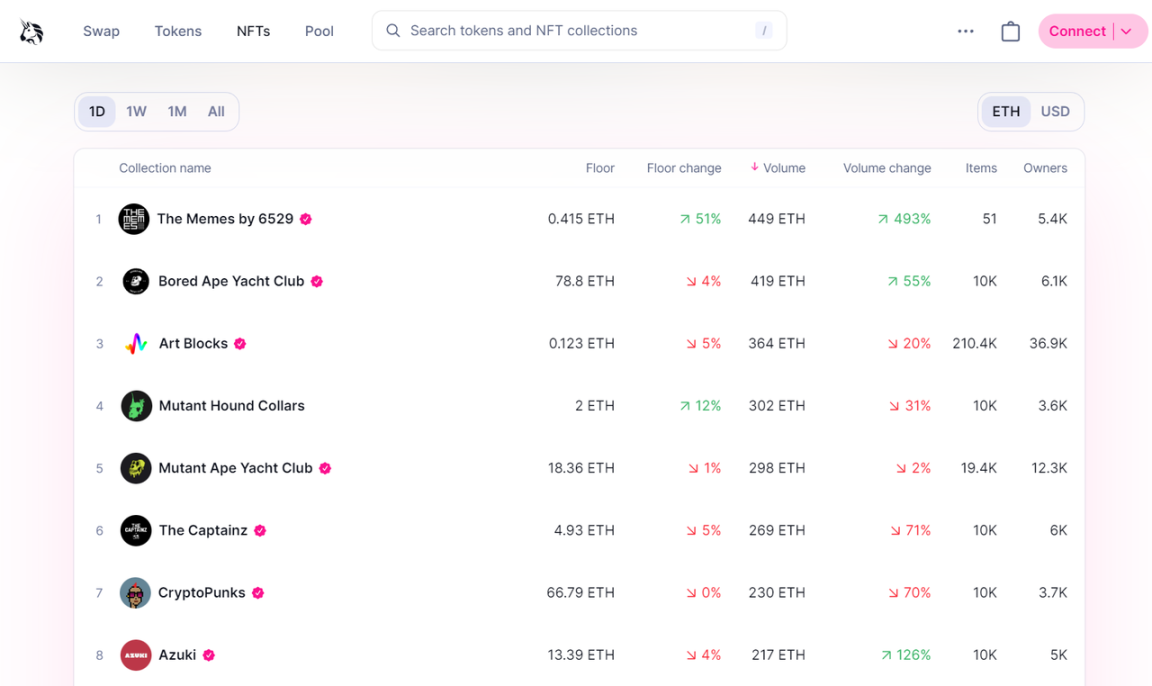

聚合器

多家交易平台的竞争也为 NFT 聚合器创造了机会,Gem、Genie 等产品通过聚合多个 NFT 平台的价格从而方便交易者进行比对,同时支持一键扫货、节省 Gas Fee,这种可行的产品设计也让 Gem 和 Genie 先后被 OpenSea 和 Uniswap 收购,行业内也意识到了 NFT 聚合器的潜力,下半年陆续上线的 Blur、Element 等交易平台均带有聚合器的版本。

Uniswap 收购 Genie 后的 NFT 页面

众多项目方的入局也加速了 NFT 交易平台的迭代,让 NFT 交易平台的功能越来越丰富,如交易奖励、零手续费、自定义版税等等,让不少项目方一时火热。但由于 OpenSea 在 NFT 市场长期建立的品牌优势和先发优势,各大 NFT 项目方和 NFT 交易者仍然会优先选择 OpenSea。

创作者版权开放与版税收入

CC0

凡是将 NFT 标记为 CC0 标签的创作者,他们都相当于放弃了法律意义上的所有权,以后任何人都可以自由的对其 NFT 进行二次创作,关于 NFT 和 CC0 的讨论可以追溯到很多之前的项目如:CryptoPunks、Nouns 和 mfers。

今年 8 月,NFT 项目方 PROOF Collective 宣布将 Moonbirds 和 Moonbirds Oddities 系列 NFT 转为 CC0 模式。PROOF 单方面改变许可条款,也进一步证明 Moonbirds NFT 的持有者实际上并没有「IP 使用权」,这让人们意识到了「NFT 所有权」与「NFT IP 使用权」是有区别的,并针对「NFT 是否应该开放为 CC0 」 展开了激烈的讨论。

Kevin Rose 推文宣布 Moonbirds 都将转为 CC0 许可

版税

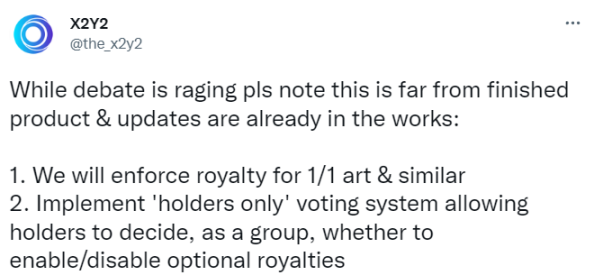

今年 8 月,NFT 交易市场 X2Y2 宣称:在其平台交易 NFT 对 NFT 创作者所支付的版税,将可以由用户可自由选择愿意的支付版税比例(0%,50%,100%)。在 NFT 诞生初期,OpenSea 等交易平台为吸引艺术家和创作者发行作品,引入版税机制。

X2Y2 这一举动立刻成为了 NFT 市场的舆论焦点,同时也让人们分化为赞成派和反对派,其中许多项目方表示反对,称这不利于创作者的持续性收入。

X2Y2 的「零版税」对交易者而言相对友好,这也引起了不少项目方和平台相继模仿,如:DeGods 从其所有附属的 NFT(如 DeGods,y00ts)中删除了版税、后续推出的 NFT 交易市场均开发了自定义版税的功能。

虽然之后 X2Y2 官方紧接着表示:0% 版税绝不是前进方向,并在 11 月取消「灵活版税」设置,强制执行所有 NFT 的版税,但在当时这一举动成为了人们对项目方收益口诛笔伐的导火索。

PASS 赋能与 O2O 营销

PASS

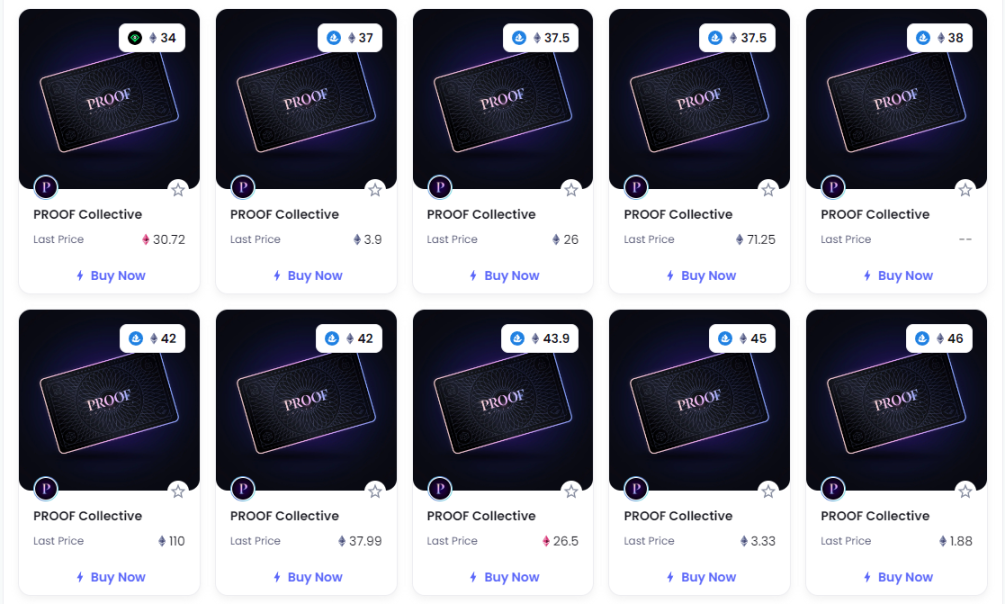

Moonbirds 的爆火离不开其背后社区 PROOF Collective ,而像 PROOF Collective 这种由加密领域 KOL 聚集在一起的社区所发行的 NFT 被人们类比为 VIP 会员卡,这让人们觉得只要持有 NFT 便可以与行业头部人士共享信息和人脉。

同时 PASS 类的 NFT 将创世 NFT 和子系列 NFT 连接到一起(如 MAYC 和 BAYC 的关系),这给了人们获得未来空投并取得收益的预期。

Moonbirds 与 PROOF Collective 的成功让越来越多的 NFT 开始往 PASS 卡的概念发展,这让 5 月市场上出现了大量 PFP+PASS 的 NFT 项目,这让人们对如何通过 PASS 属性对 NFT 进行赋能展开了探讨,之后发行的 PASS NFT 的类型主要分为:Club、Alpha、Tools 等等。

O2O

过去较长一段时间,NFT 与线下世界的结合方式仅限于 NFT 持有者专属的线下聚会、线上积分兑换实物商品,今年随着越来越多的实体机构进驻 Web3 领域并发行属于自己的 NFT,引发了人们越来越多虚实整合的讨论,其中有不少实体业务模式与链上 NFT 营销结合的尝试。

一种是实体品牌「由实向虚」,这种多利用现实世界的权益来吸引人们购买 NFT,如今年咖啡品牌星巴克公布的 NFT 忠诚度计划:持有 NFT 的会员甚至可以前往哥斯达黎加的咖啡农场享受一系列会员权益,将 NFT 作为一种工具,来延伸线上的推广从而获取更多收益。

星巴克 NFT 计划

另一种是 NFT 的「由虚向实」,这种多是持有人或项目方利用 NFT 品牌效应在线下中开设实体业务,如 BAYC 持有者依靠其 IP 在线下开设的咖啡馆、饭店、饮料工厂和线下展览。

BAYC 系列线下实体店

随着传统实体企业进驻 Web3 领域和各国政策的向好发展,NFT 与 O2O 的结合变得越来越有可行性。

P2E 与元宇宙的现象级应用

STEPN

在 2022 年初,Axie Infinity 等第一代 GameFi 相继走向谷底,而今年 STEPN 成为 X to Earn 概念的明星项目,凭一己之力让 GameFi 概念的 NFT 在年中再次受到市场热捧。

STEPN 是一款 Move-to-earn 游戏,用户可以通过外出走路、慢跑或跑步获得 NFT 运动鞋上的代币奖励,凭借着创新机制和产品设计,STEPN 的活跃用户从 1 月的 2533 名到五月的超过 70 万名活跃用户,一举成为 Solana 上最受欢迎的 NFT 之一。

STEPN 每月活跃用户 (MAU),数据来源:nftgo.io

人均交易次数,数据来源:nftgo.io

然而 STEPN 进入 6 月份人气开始大幅下降,活跃用户从 47 万降至 10 月份的 10 万人,再加上 11 月份 FTX 的暴雷事件也显著影响了 Solana 代币的价格以及用户数量,该项目受到了重创。

总体而言,2022 前半年 STEPN 的活跃用户数量象征着 walk-to-earn 类游戏的成功,目前 NFT 和私密货币市场行情已进入寒冬时期,在 2023 年应当密切关注游戏用户的增长,以确保游戏持续成功。