不是 FTX 的败局,就是万亿美元的市场崩盘。时不时地,总会有一个事件证明人们对任何与加密相关的事物都保持不信任。

但稳定币领域是加密市场的风暴中出现的一线希望。无论市场上涨还是下跌,稳定币,顾名思义,都保持稳定,保持与它们挂钩的货币的价值。

我一直认为,那些将加密货币仅仅视为一种高级赌博形式的人很快就会开始看到一项可以彻底改变 金融 的 技术 的潜力。然而,随着最严重的加密风暴之一在 2022 年爆发,我们看到按市场估值计算最大的稳定币—— USDT ——缩水,损失了约 0.5% 的价值。

这打破了一些怀疑者开始对加密行业建立的任何信心,但 Tether 的首席技术官 Paolo Ardoino 认为,这枚已有 8 年历史的稳定代币仍然一如既往地坚固。

Tether 的历史

Tether 是一家区块链公司,由 Reeve Collins、Craig Sellars 和 Brock Pierce 于 2014 年创立。

Tether 使用台湾传统银行合作伙伴将法定货币转换为加密货币,反之亦然。由于它在没有 KYC 的情况下得到广泛使用,银行合作伙伴最终于 2017 年终止了与该区块链公司的关系。但是,波多黎各和巴哈马的银行却同意与 Tether 合作。

2017 年的牛市让 Tether 的稳定币 USDT 大受欢迎,并使其成为有史以来交易量最大的加密货币之一。

2018 年,该公司被香港加密货币 交易所 Bitfinex 的所有者收购。

是什么让 USDT 稳定币保持稳定?

在 2022 年 USDT 略微贬值后,大多数仅将加密货币作为跨境交易手段的人对它失去了信心。如果有机会重拾对 USDT 或任何其他稳定币的信心,人们需要知道是什么让稳定币保持稳定。

在我对 Ardoino 的采访中,他说,“一些坏苹果并不能代表区块链背后的想法之美,以及一般加密货币背后的想法。” 对他来说,稳定币让人们超越他们的假设,看到加密货币的本质。

他解释说,Tether 是用流动性极强的资产支持创建的。他说:“稳定币最重要的特点是可以返还资金。”

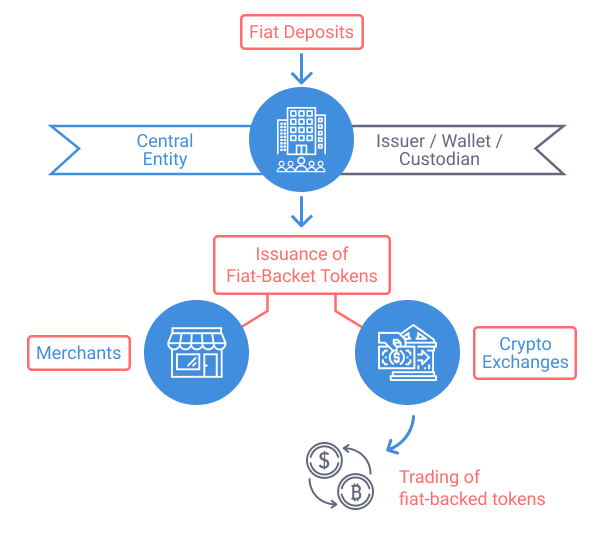

试着将稳定币想象成玻璃鹅卵石。如果 100, 000 颗玻璃鹅卵石的价值与美元的比例为 1: 1 ,则鹅卵石的创造者需要有 100, 000 美元的储备来代表每颗玻璃鹅卵石。稳定币要保持其稳定性,就必须为流通中的每一枚代币都提供流动资产。

根据 Ardoino 的说法,当人们用稳定币兑换美元时,你应该能够有能力偿还。

“如果你有像 USDT 这样的以美元为基础的稳定币,你就不能将 Luna 作为你的储备;你需要有美国国库券,你需要有现金存款,以及代表美元的 安全 流动性 投资 ,这样无论发生什么,你都可以用美元兑现。”

当价值 600 亿美元的稳定币崩盘时

我们怎么知道稳定币有他们所说的储备支持?我们不知道,只能相信他们。但是信任错误的稳定币的代价可能很大。

2022 年 5 月,由于 TerraUSD/UST 稳定币的下跌,加密市场经历了有史以来最严重的崩盘之一。

Terra 是一个区块链网络,由 Terraform Labs 的 Do Kwon 和 Daniel Shin 于 2018 年创建。 他们创建了 TerraUSD,一种 算法稳定币 。与需要美元等资产支持的 USDT 不同,TerraUSD 由计算机算法和同样由 Terraform Labs 创建的加密货币 Luna 支持。

在 5 月的崩盘之前,Kwon 和 Shin 被认为是创造 TerraUSD 的英雄,特别是因为 Luna 的迅速崛起,让一些人在短时间内成为加密百万富翁。

然而,当价值 20 亿美元的 TerraUSD 被抛售时,危机开始酝酿。这场抛售震惊了市场,使本应为 1 美元的 TerraUSD 代币跌至 0.91 美元。

一些交易员抓住机会以 0.91 美元的价格买入代币并以 1 美元的价格卖出,导致代币进一步脱钩,更多的人抛售,使人们远离了 Luna,它变得一文不值。

Luna 的崩盘如何影响 USDT

尽管 USDT 仍然存在,但它受到了 Luna 崩盘导致的市场紧缩的影响。根据 Ardoino 的说法,USDT 的生存能力,即使是大型传统银行也无法实现。

Luna 崩盘后,加密货币市场进入了恐慌模式。尽管 USDT 从根本上不同于 TerraUSD,但一旦恐惧袭来,人们就很少关心事实。

然而,即便是事实,也不总是站在 Tether 一边。市场关于流通中的每一个 USDT 都有一美元储备的故事被打出了一个严重的漏洞。

2019 年,纽约的一名律师指控 Bitfinex——Tether 的姊妹公司——动用了 Tether 的 7 亿美元储备金来弥补 8.5 亿美元的损失。

这意味着 Bitfinex 可以使用 Tether 应该用来帮助 USDT 与美元挂钩 的储备。

Bitfinex 回应称,法庭文件是恶意撰写的。然而,在 2021 年,纽约总检察长 Letitia James 表示,它发现 Tether 有时没有储备金来支持其加密货币与美元挂钩。

Tether 和 Bitfinex 最终同意以 1800 万美元与该律师达成和解。

Luna 在 2022 年的崩盘让 Tether 的储备受到考验。

“就加密货币行业的法定货币而言,Tether 是最大的门户。很多人想赎回 Tether,我们在 48 小时内赎回了 70 亿美元,占我们储备的 10% 。”

为了提供背景信息,Ardoino 提到了美国银行华盛顿互惠银行 (WaMu) 在 10 天内支付了 11% (167 亿美元)的准备金后,导致了破产。

这使得银行无法进行日常活动。 然而,美国房屋价格的下跌及其大量贫困的客户群也同样导致了该银行的破产。 WaMu 在十天内支付了其准备金的 11% ,但 Tether 则必须在两天内支付 10% 。根据 Ardoino 的说法,赎回持续了一个月零三天,在此期间,Tether 赎回了其准备金的 25% ——超过 200 亿美元。就更多情况而言,FTX 60 亿美元的提款激增是导致加密货币交易所破产的部分原因。对 Ardoino 而言,Tether 能够兑现所有提款,意味着该公司的储备是真实的。

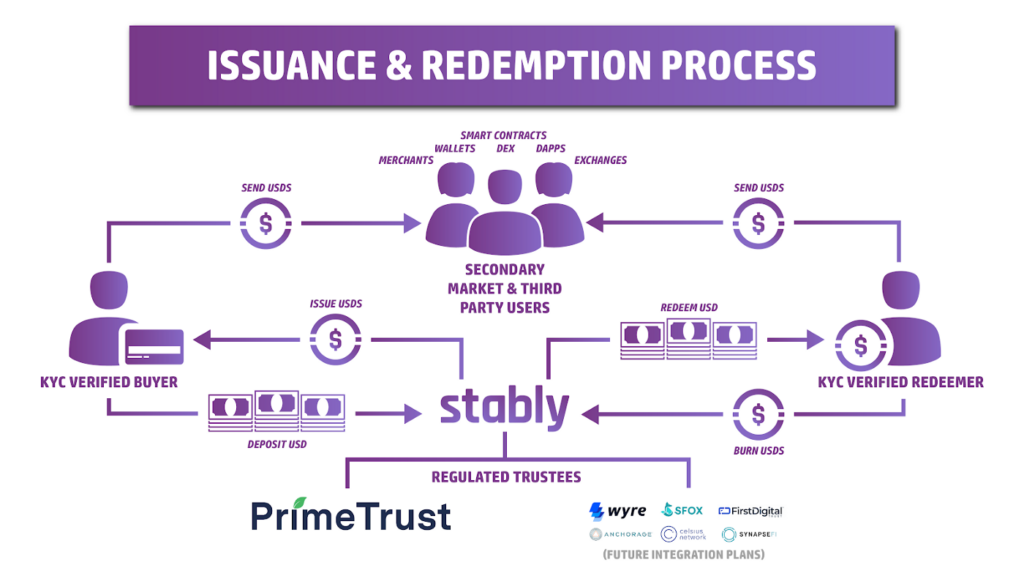

有趣的是,有些撤资并非出于恐惧,它们只是一些参与者从市场恐慌中赚钱的方式。 对于像我这样的零售加密货币交易者,稳定币可以帮助我们进出市场。例如,如果我在比特币交易中获利 100 美元,我会将该利润换成等值的 USDT,这样我就不会因市场波动而损失我的利润。然后我可以卖掉那 100 美元的 USDT 换取奈拉。但是,拥有大量资金的机构交易员或投资者会去 Ardoino 所描述的 USDT 一级市场,将他们的 USDT 换成真实美元。而该市场允许的交易额不能低于 100, 000 美元,必须注册才能使用。

当 USDT 的价值在 2022 年 5 月下跌时,人们在二级市场上以不到 1 美元的价格购买它,并在一级市场上以 1 美元的价格进行交易。

“Tether 总是以 1 美元的价格赎回和兑现赎回。因此,您将您的 Tether 代币带到我们的平台,并注册,我们会为每个 USDT 支付 1 美元。在二级市场和交易所,人们可以以任何数量出售 Tether。

“Fir Tree 和其他对冲基金不相信 Tether 拥有所有的钱(储备),所以他们所做的是大量借入,我们说的是从像 Genesis 这样的公司那里借入数亿美元的 USDT,然后在二级市场上 卖出 ,所以会引起问题。这就是我们最终赎回 70 亿美元的方式。”

以低于通常价格的价格出售 USDT 给二级市场的资产造成了人为压力。这使得套利者——从不同市场的价格不一致中获利的人——利用了这种情况。

有趣的事实:Genesis——将 USDT 借给对冲基金的公司之一——最近已申请破产。

“在攻击像 Tether 这样的公司之前,你真的应该确保你了解它是如何运作的,因为我们稳固而有弹性,而且我们在过去八年中已经证明了这一点。”

2023 年 2 月 2 日,华尔街日报 (WSJ) 发表了一篇文章,再次考验这家区块链公司的韧性。《华尔街日报》称, 2018 年 Tether 只有四个人,却控制了 86% 的 Tether。

在过去的八年里,争议和丑闻一直困扰着这家稳定币公司,但 Ardoino 对储备和公司的领导层充满信心。他相信 Tether 会存在很长时间。

文章来源:https://techpoint.africa/2023/02/08/what-makes-usdt-stablecoins-stable/