币安FUD风波延烧:审计公司「断交」、储备证明成「烫手山芋」

自FTX 暴雷以来,中心化交易所的透明性问题被推上舆论的风口浪尖。作为交易量最大的加密货币交易所,币安的一举一动也受到审查。美国监管机构一直在调查币安的洗钱和其他犯罪活动,币圈内的不信任、恐慌FUD 情绪加剧,投资者正在关注下一个可能会倒下的业者—— 以及其中一个是否可能是币安。在近期经历了暂停提币、监管调查等负面新闻后,审计公司Mazars 的「断交」使币安再一次陷入泥潭。

法国会计师事务所Mazars 上周宣布,正在暂停与加密货币公司的所有合作,包括Crypto.com、KuCoin 和币安,Mazars 随后从其网站上删除了所有加密货币储备报告。消息传出后,加密货币市场承压下行,比特币跌破17,000 美元;币安币( BNB)下跌约5%;Crypto.com 的CRO 跌幅近5%;KuCoin 的原生代币KCS 下跌4% 左右。

Mazars「断交」

自FTX 被爆挪用客户资金后,中心化加密货币交易所面临提供储备证明的压力,客户和投资者呼吁提高透明度。Mazars 的南非分支机构本月早些时候对币安进行了储备证明评估,证明其比特币储备被超额抵押,但在Mazars 宣布「断交」后,其官网上的报告链接目前已失效。

该事务所也曾出具审计评估报告表示,Kucoin 的BTC、ETH、USDT 和USDC 储备被超额抵押,Crypto.com 储备得到了1:1 的完全支持。这些报告的官网链接也无法打开。

Mazars 在一份声明中表示,它只是暂停了与加密货币公司有关储量证明报告的工作:「这是出于对公众理解这些报告的方式的担忧」。Mazars 补充说,其储量证明报告「不构成对主题的保证或审计意见。相反,它们根据在历史时间点对既定程序报告了有限的调查结果。」

储备报告「怀疑论」

虽然交易所表示储备证明报告有助于提高透明度,但批评人士表示这远远不够,因为他们没有提供有关平台负债的详细资讯。

The Block 研究主管Eden Au 指出:「Mazars 的报告只显示了币安的部分资产和负债,需要更多资讯才能了解交易所偿付能力的全貌。」

纽约Baruch 学院会计学教授、美国上市公司会计监督委员会前首席审计师Douglas Carmichael 对《华尔街日报》发表了类似的评论,他说:「我无法想像它能回答投资者关于抵押品是否充分的所有问题,这似乎是它要表达的主要内容。其目的是向客户表明,报告中涵盖的资产是有抵押的,存在于区块链上,并且在币安的控制之下。」

作为非上市公司,币安是私有的,不需要提供经审计的财务报表,也没有发布任何可以全面概述其财务状况或流动性的资讯,也没有表示过这样做的计画。

SEC 前执法主管John Reed Stark 在推文发表评论称:「币安的准备金报告没有证明内部财务控制的有效性,没有对这些数字表达意见或保证结论以及担保。我在SEC 执法部门工作超过18 年,这些是我标记红牌警告的方式。」

Mazars 的审计质量也被遭受质疑。专业机构财务汇报局(Financial Reporting Council,FRC)2022 年的一份报告认为,Mazars「增长太快,使用同行放弃的高风险审计,没有足够的内部控制来确保高质量审计」。

FRC 解释说:「我们在Mazars 审查的八项审计中有四项,以及在BDO 审查的12 项审计中,有五项需要的不仅是有限改进(limited improvements)。Mazars 的三项BDO 和四项审计分别需要重大改进(significant improvements),这些结果比去年更糟,质量下降趋势是不可接受的。」

另一方面,币安发言人称,在Mazars 暂停为加密货币公司服务后,至今还没有一家大公司愿意站出来接手,币安仍在寻找愿意做这项工作的公司。

这位发言人指出,四大会计师事务所—— 勤业众信(Deloitte)、安永(Ernst & Young,EY)、安侯建(KPMG)以及资诚(PwC),目前均不愿对私人加密货币公司进行储备证明审计。

据悉,勤业众信(Deloitte)目前与Coinbase 合作为其提供审计和会计服务,安永(Ernst & Young,EY)则与加密货币税务和会计技术提供商TaxBit 合作。

60 亿美元提款潮

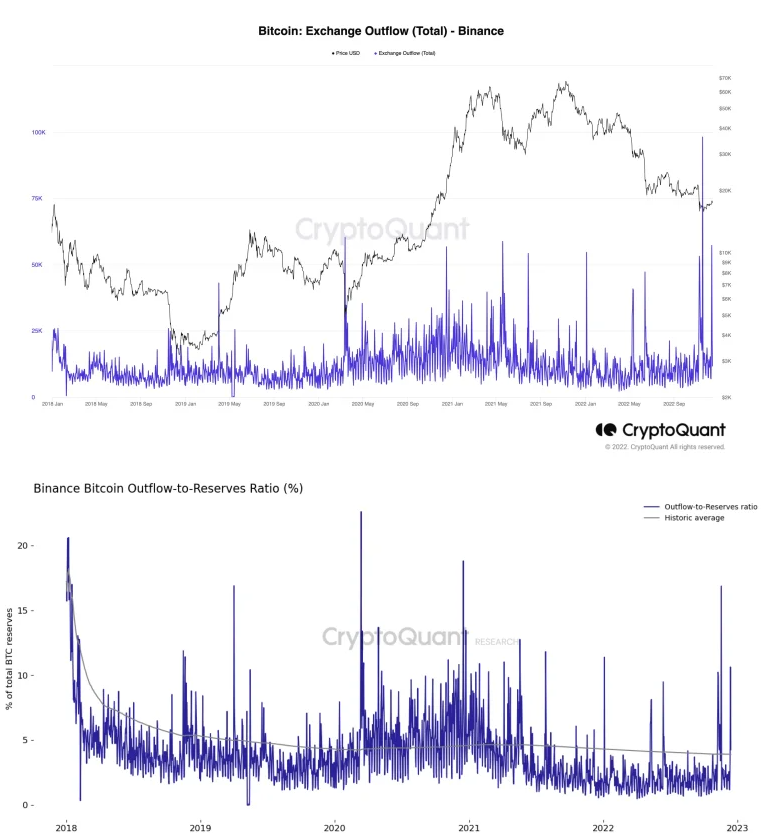

根据币安和CryptoQuant 的数据,在上周一至周三期间,币安的资金流出总额达到60 亿美元,这是自2020 年以来规模最大的客户提款潮。

然而,根据CryptoQuant 的数据,按照比特币流出量/ 储备比率计算,该公司在2021 年和2020 年曾经历过更大规模的提款浪潮(上图下半部分所示)。

CryptoQuant 的报告显示,尽管真正的财务审计至关重要,但币安的财务状况可能是可信的。

CryptoQuant 验证了Mazars 的报告,显示币安的比特币持有量已完全抵押。它还表示该公司没有表现出「类似于FTX」的行为,这意味着其资产尚未转移到非币安钱包。根据调查结果,币安还拥有「干净的储备」,这意味着其平台代币BNB 的比例「在其资产中的比例仍然很低」。

CryptoQuant 在其报告中表示:「我们的分析不应被解释为对币安作为一家公司、BSC/BNB 网络的生态系统或BNB 代币的有利意见。这只是表明,比特币储备数量的PoR 报告是有意义的」。

币安一直竭力强调其财务状况良好,执行长赵长鹏(CZ)在推文中表示他「欢迎压力测试」。在周四接受CNBC 采访时,主持人询问如果FTX 破产程序要求收回21 亿美元(早期币安投资FTX 的收益),币安有没有足够资金应付时,赵长鹏没有直接回答,而是重申「我们的财务实力雄厚」。

CZ 对于公司是否会根据用户资产审计负债的回答是:「是的,但负债更难。我们不欠任何人任何贷款,你可以去打听。」

如果币安万一出现资金短缺会怎样?该公司在11 月9 日的新闻发布会上指出,其于2018 年成立了一个「紧急保险基金」,称为「用户安全资产基金」,简称SAFU。该公司表示,已经将SAFU 余额提升至10 亿美元。

币圈一直以来有句行话:「不要信任,要验证」(Don't trust. Verify), 口头承诺对于一个围绕「不要信任,验证」精神建立的生态系统来说并不是一个令人满意的答案。

Nansen 的数据显示,截至发稿时,币安目前的储备金为549 亿美元。排名第二的交易所OKX 拥有65 亿美元的储备金,而排名第三的Crypto.com拥有31.9 亿美元的储备金。虽然币安目前似乎没有流动性问题,但CZ 已警告员工,要做好「动荡时期」的准备,中心化交易所如何自证透明性以重拾投资人信任,还有很长的路要走。

波场 TRON 行业周报:BTC 休整 ETH 狂飙,JP Morgan & 三星投资参投 Canton Network

上周美股创新高,科技与 AI 芯片领涨,美联储政策存分歧。加密市场受政策利好提振,但高杠杆增加波动风险。热点项目Veda(DeFi收益基建)和 Unit Zero(链互操作)获融资。Canton Network(机构级L1)获大额投资。BTC Layer2 生态扩张,Lightning 节点需主动管理。监管方面,美国推进加密法案,欧盟落实 MiCA 细则。

起猛了,NFT好像正在拉盘?

是时候掏出祖传的小图片了!

寻找下一个UNI?盘点5个值得关注的未发币Perp DEX项目

Perp DEX是本轮「撸毛」大军和合约玩家不可错过的重点项目。