全面分析新加坡与香港数字货币监管政策差异

原文作者:李科,PANews

2022 年是数字 货币 发展史中极不平凡的一年,今年 5 月第一大算法稳定币 Luna 脱钩暴雷,引发一系列的连锁反应,三箭资本暴雷,借贷平台 Voyage 和 Celsius 遭到清算。一波未平,一波又起, 11 月初头部 交易所 FTX 资不抵债迅速崩盘,上百亿美元的估值迅速飞灰湮灭,FTX 暴雷导致淡马锡和红衫资本的数亿美元 投资 归零, BlockFi 宣布破产,Genesis 在破产边缘,FTX 的暴雷令原本元气大伤的数字货币行业雪上加霜。

塞翁失马焉知非福,一系列的黑客事件和暴雷事件,催生了强有力监管的到来。对于中心化机构而言,监管的必要性被进一步突显,只有相适应的监管 政策 ,行业才能良性发展。为了探索数字货币监管政策的现状,PANews 对数字货币两大中心新加坡和香港的监管政策进行了深入分析,试图了解他们对数字货币的监管现状以及未来的走向。

香港数字货币监管

证券型代币

证券型代币发行(Security Token Offering,简称 STO ),指发行具备传统证券属性的 Token 代币,证券属性表示代币具有某种资产或经济权利(例如股权和收益分红权)。2019 年 3 月香港证监会发表《有关证券型代币发行的声明》规定证券型代币因为属于《证券及期货条例》下的"证券",因而受到香港证券法例的监管,如要推广及分销证券型代币(不论是在香港或以香港投资者为对象)须根据《证券及期货条例》就第 1 类受规管活动(证券交易)获发拍照或注册。任何人在未获发牌的情况下从事上述活动,除非获得豁免,否则将受到刑罚和罚款。

虚拟资产型代币

2022 年 6 月 24 日,香港政府在宪报刊登了《 2022 年打击洗钱及恐怖分子资金筹集(修订)条例草案》(以下简称条列修订草案),目前已经经过二读,由香港立法会审议,预计将在 2023 年 3 月 1 日生效。

该《条列修订草案》对虚拟资产进行了定义,规定(1 )虚拟资产是一种加密保护数字价值,通过计算单位或所储存经济价值的形式表述;(2 )可作为交易媒介为货品或服务付款、清偿债务、投资;或用于对虚拟资产相关事务的管理、运作、条款改变进行投票。( 3) 可以电子方式转移、储存或买卖;( 4) 证监会或财库局长可以通过宪报刊登方式扩大“虚拟资产”的范围。

香港对对虚拟资产的定义是根据国际反洗钱 金融 行动特别工作组(FATF)制定的标准。FATF 是国际反洗钱和反恐融资领域最具影响力和最具权威性的国际组织之一,其成员国遍布各大洲主要金融中心。FATF 制定的“反洗钱四十项建议”和“反恐融资九项特别建议”是世界上反洗钱和反恐融资的最权威文件。 FATF 2021 年制定的虚拟资产风险指南文件对虚拟资产作出了明确定义:“虚拟资产”是一种价值的数字化表示(a digital representation of vale),可以进行数字化交易或转移(can be digitally traded or transferred),并可用于支付或投资目的(can be used for payment or investment purposes)。

值得注意的是《条例修订草案》将证券和期货型代币,以及中央银行数字货币( CBDC )排除在虚拟资产之外,这也与 FATF 虚拟资产风险指南的规定一致,因为中央银行数字货币(CBDC)和证券属于 FATF 以往已经界定的其它类型金融资产,比如证券、商品、期货、衍生品、法定货币,而虚拟资产属于一种新兴资产类别。

交易所

在此之前,香港监管机构以“相同业务、相同风险、相同规则”的原则,套用原有的《证券及期货条例》来监管数字货币交易所,香港证监会在 2019 年 11 月发表的《立场书 监管虚拟资产交易平台》提出了自愿性申请发牌制度,虚拟资产交易所可以“选择性”申请牌照。

证监会在《立场书》中第 1 部分第 4 条中表示其并无权向仅买卖非证券型虚拟资产或代币的平台发牌或对其作出监管。由于此类虚拟资产并不属于《证券及期货条例》下的“证券”或“ 期货合约 ”。这说明在现行的监管框架下,只有向客户提供证券型代币交易的平台,才属于证监会的监管范围。在此背景下香港数字货币交易所 OLS 和 Hashkey 通过申请获得了《证券及期货条例》规定的第 1 类(证券交易)和第 7 类(自动化交易服务)牌照,火币科技获得了第 4 类(就证券提供意见)牌照和第 9 类(资产管理)牌照。

根据前一小节中虚拟资产型代币的定义,虚拟资产不属于证券型代币,不受《证券及期货条例》,在此种情况下,就需要新的发牌制度来监管虚拟资产代币交易所。因此最新修订的《打击洗钱及恐怖分子资金筹集条例》将为虚拟资产交易所引入了新的强制发牌制度,并界定虚拟资产服务主要包括经营虚拟资产的交易所(包含去中心化交易所在内)。条列还明确规定香港证监会为虚拟资产交易所的批准和监管机构,在香港经营提供虚拟资产服务须获得监管牌照,否则将构成违法,可处以 500 万元罚款和七年监禁。

稳定币

2021 年 5 月香港财经事务及库务局在发表的《有关香港加强打击洗钱及恐怖分子资金筹集规管的立法建议》公众咨询总结中提到,国际反洗钱金融行动特别工作组(FATF)对虚拟资产制定的定义标准:“可交易或转移;可用于支付或投资”适用于各种形式的虚拟资产,无论其是否具有稳定性,因此稳定币也将作为虚拟资产受到该条例的监管,因为稳定币可以交易或转移,也可以用于支付。

香港金融管理局(“金管局”)于 2022 年 1 月发布的”加密资产和稳定币的讨论文件”的咨询结果将会很快发布,相信有关稳定币的进一步监管政策将会出台。上述关于稳定币的讨论文件探讨了香港目前有关稳定币的监管框架,并就稳定币是否属于储值支付工具,以及应当如何监管稳定币征求公众和行业的意见。香港金管局表示将有可能借鉴香港现行《支付系统及储值支付工具条例》监管稳定币的发行,对其实施储值支付工具发牌制度。

通过 5 月 Luna 稳定币脱钩暴雷事件,我们看到香港对稳定币的监管考虑还是比较超前的,在今年 1 月就发布了关于稳定币的讨论文件并提到了 7 类相关风险:金融稳定风险、货币稳定风险、计算风险、用户保护风险、金融和网络犯罪风险、国际合规及监管套利风险,并进行了一些列的监管论证和公众咨询。

关于 ETF

在香港政府公布《虚拟资产发展政策宣言》的同一天,香港证监会发布通函,表示将根据《证券及期货条例》第 104 及 105 条,首次在香港授权公开发售虚拟资产期货交易所买卖基金 ETF。香港证监会仅允许针对在传统受监管期货交易所上交易的虚拟资产期货发行指数基金,最初将只批准在芝加哥商品交易所交易的比特币期货和以太币期货类指数基金,后续将酌情考虑扩展品类。通函显示,ETF 需要符合信托和基金管理要求,ETF 发行方需要出示至少三年的跟踪记录和遵守监管记录。发行方将需要证明 ETF 有足够的流动性,衍生品净敞口不能超过 ETF 总资产净值的 100% 。发行方还需要在推出 ETF 前进行必要的投资者教育。

关于 NFT

香港《 2022 年打击洗钱及恐怖分子资金筹集(修订)条例草案》中规定,在游戏内使用的 NFT 不属于虚拟资产。香港证监会在 2022 年 6 月 6 日发布提醒投资者注意 NFT 风险时,表示如果某 NFT 是一个以数码形式存在的收藏品(比如电子图像、艺术品、音乐或影片),与之相关的活动便不属于证监会《证券及期货条例》监管范围。然而有些 NFT 跨越了收藏品与金融资产之间的界线,可能具有《证券及期货条例》监管的“证券”或“集体投资计划下的权益”的证券属性,因此将受到监管。

由此可以看出,对于 NFT 的监管不能一概而论,NFT 本质是一种代币,根据其背后代表的资产属性,将分为 3 种情况来处理。具有证券权益和分红属性的 NFT,将作为证券型代币受到证监会监管;具有治理投票权的 NFT 将作为虚拟资产来监管;如果是游戏内的 NFT 或是电子商品和收藏品,将既不受《证券及期货条例》监管,也不在《修订条列草案》监管范围,该种 NFT 将作为普通虚拟商品,受传统商品交易相关法律约束。

总体来说, 香港正在建立一套全面而且有针对性的数字货币监管政策。

-

对于证劵型代币,根据“相同业务、相同风险、相同规则”的原则由《证券及期货条例》来监管。

-

对于虚拟资产,通过即将出台的《打击洗钱及恐怖分子资金筹集(修订)条例》,香港将虚拟资产单独归类,并推出全新的监管和发牌制度。

-

对于稳定币,将被作为虚拟资产受到同样的监管,而且将可能结合香港现行的储值支付工具监管框架,同时受到《支付系统及储值支付工具条例》的监管。

-

对于 NFT 目前没有一刀切的监管政策,部分 NFT 具有证券权益被归类为证券型代币进行监管,部分 NFT 具有治理投票权将作为虚拟资产来监管,还有作为积分或游戏用途的 NFT 将不受上述监管。

新加坡数字货币监管

证券 型 代币

作为对《证券和期货法》的补充,新加坡金融管理局(Monetary Authority of Singapore,MAS)于 2017 年 11 月 14 日发布《数字代币发售指南》,并于 2020 年 5 月 26 日进行了修订。该指南规定如果数字代币属于《证券和期货法》(Securities and Futures Act, SFA)规定的资本市场产品(Capital Markets Products,CMP),将受到金融管理局的监管,资本市场产品(CMP)包含证券、债券、衍生品合约、集体投资计划等。《数字代币发行指南》也将证券型代币发行服务中介机构纳入监管,这些中介结构根据服务内容需持有资本市场服务牌照、财务顾问牌照或成为 MAS 批准的交易所。

数字支付型代币

2019 年 1 月 14 日,新加坡通过了《支付服务法》(Payment Services Act,PSA),PSA 法案将( 1) 账户发行、( 2) 国内汇款、( 3) 跨境汇款、( 4) 商户支付、( 5) 电子货币 e-Money 发行、( 6) 数字支付代币 DPT 服务和 ( 7) 货币兑换这七类支付服务纳入支付牌照监管范围。PSA 法案定义数字支付代币(Digital Payment Token,DPT)是用作支付目的加密货币(比如比特币 BTC 和以太坊 ETH )。

跟香港的“虚拟资产”定义一样,新加坡对“数字支付代币”的定义也借鉴了国际反洗钱金融行动特别工作组(FATF)的标准。通过对比发现,新加坡的数字支付代币、香港的虚拟资产和国际反洗钱特别工作组(FATF)定义的虚拟资产是同一种资产。

另外《支付服务法》(PSA)还规定在新加坡提供数字支付代币服务 DPTS(Digital Payment Token Service),包含提供 DPT 买卖或交易服务,需要获得 MAS 颁发的牌照,并遵守 PSA 关于反洗钱和反恐怖融资相关规定。

2021 年 1 月 4 号,新加坡议会通过了《支付服务法(修订案)》,以符合国际反洗钱金融行动特别工作组(FATF)关于反洗钱和和反恐怖融资的监管要求,在修定案中将数字支付代币服务商扩展到提供 DPT 转账,DPT 钱包托管,去中心化 DPT 交易的服务机构,对数字支付服务进行进一步监管,并加强反洗钱和和反恐怖融资的监管。

2022 年 1 月 17 日,MAS 发布《向公众提供 DPT 服务之指南》,指出数字支付代币(DPT)具有高风险性,不适合公众参与,要求 DPT 服务商避免在公共场所或大众社交媒体上推介 DPT 服务,只能在公司网站和应用及社交账号上推广其 DPT 服务。

2022 年 4 月,新加坡议会于审议通过《金融服务与市场法案》(FSM),要求数字代币发行方和服务提供方需取得有效的金融牌照,并提出了更高的反洗钱、反恐怖主义融资要求。FSM 法案参照金融行动特别工作组(FATF)的标准,将 DPT 服务扩大到包括直接或间接交易、兑换、转账、保管加密货币,或提供相关投资建议,还将监管机构覆盖范围扩大到在新加坡设立(但向新加坡以外提供服务)的加密货币服务机构。

2022 年 10 月 26 日,新加坡发布了针对数字支付代币服务监管措施的公众咨询文件,计划进一步细化对数字支付代币 DPT 服务的监管政策,以降低 DPT 交易中风险和保护投资者。

稳定币

新加坡金融管理局(MAS)在 2022 年 10 月 26 日发出关于稳定币的拟议监管政策咨询文件,在咨询文件中金管局表示,如果受到良好监管,稳定币有潜力发挥可靠的数字交换媒介作用。

根据目前的 PSA 法案,稳定币被视为数字支付代币 DPT 并受到相应的监管。新加坡金融管理局认为随着新加坡寻求发展数字资产生态,有必要为稳定币建立新的监管制度。目前 PSA 法案下的监管不足以实现这一目标,因为它缺乏确保稳定币保持价值稳定的监管机制。

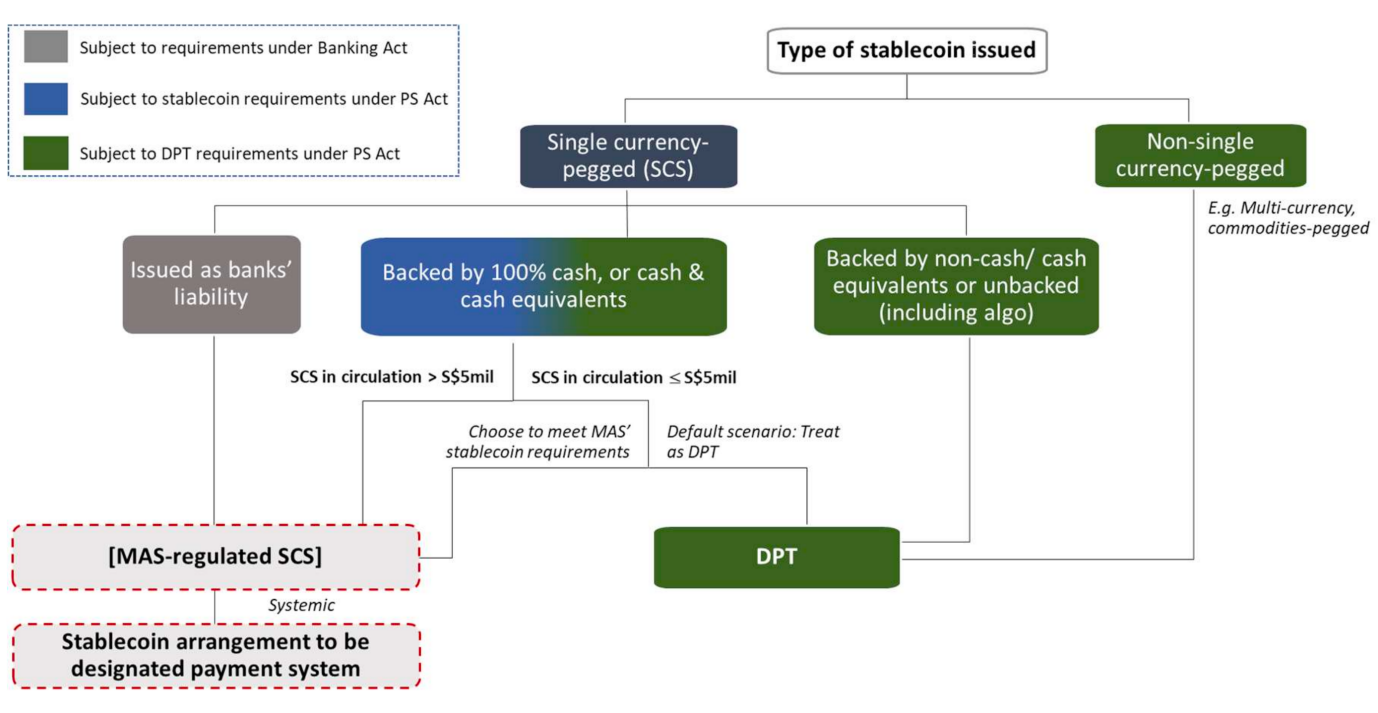

根据挂钩资产和稳定机制不同,目前有多种稳定币, MAS 打算将监管重点放在:单币种挂钩的稳定币(Single-Currency Pegged Stablecoins, CSC)和在新加坡发行的稳定币。MAS 打算通过在《支付服务法》(PSA) 中引入一项新的条款来监管“稳定币发行服务”,目标是保持 SCS 的高度价值稳定性。

关于 NFT

NFT 本质上是一种代币,因此部分 NFT 可能是证券型代币,部分 NFT 可能属于数字支付代币,还有的不属于上述两者,因此需要个别判断 NFT 所代表的底层价值属性,来确定如何对其进行监管。

新加坡金融管理局表示 NFT 这个新兴市场尚处于起步阶段,对 NFT 没有针对性的监管计划,但是可能根据具体情况来判断其是否属于金管局的监管范围,如果 NFT 代表的底层资产具有证券性质,比如代表了某种股份和分红权益,就需要满足金管局的监管要求。如果一个 NFT 具有《支付服务法》(PSA)规定的数字支付代币的特征,那么该 NFT 的供应商可能会受到某些限制和要求。

总体而言, 新加坡金融管理局是新加坡的中央银行和综合金融监管机构,其将新加坡金融行业分为银行业、证券业、保险业和支付业四类,并制定了针对性的准入牌照和监管政策。香港金管局遵循以往对证券业和支付业的监管逻辑,将数字货币划分为证券型代币和数字支付代币进行监管,在业务逻辑上形成匹配关系。

香港与新加坡监管政策异同

通过对比新加坡和香港的数字货币监管政策,我们发现一个国家(地区)的监管政策与该国(地区)监管机构的业务范围,以及该国(地区)现有的法律体系密切相关。 比如新加坡的监管局金的主要业务范围是监管银行业、证券业、保险业和支付业,因此新加坡把数字货币分为证券型和支付型来分别监管。香港证监会负责监管传统证券,因此在此之前主要监管证券型代币,但有一部分代币不属于证券型,因此非证券型代币的监管长期处于真空地带。美国有独立的证券交易委员会( SEC )和美国商品期货交易委员会(CFTC),以及不同的《证券交易法》和《商品期货交易法》,因此双方在将数字货币归类为证券型代币还是商品型代币,以及由谁来监管,各持己见。

新加坡和香港在监管数字货币方面既有相同之处,也有一些不同的地方。

在证券型代币监管方面, 证券已经有比较成熟的监管体系,因此新加坡和香港都套用现有的证券监管政策,通过《证券及期货条例》或《证券和期货法》来进行监管。

在非证券型代币监管方面, 新加坡倾向于制定全新的监管法律,新制定了《支付服务法》(PSA)和《金融服务与市场法案》(FSM)来将大部分非证券型代币归类为数字支付代币(DPT)从而进行监管。香港比较倾向于修订现有法律以覆盖数字货币监管,比如通过修订原有的《打击洗钱及恐怖分子资金筹集条例》来将非证券型代币归类为虚拟资产进行监管。

在稳定币监管方面, 新加坡和香港有很多共同之处,一方面他们都是将其作为数字支付代币或虚拟资产来监管,上文提到香港定义的虚拟资产和新加坡定义的数字支付代币在本质上很接近;另一方面新加坡和香港都采取了进一步的措施来监管稳定币,香港将可能结合《支付系统及储值支付工具条例》来进行监管,新加坡打算在《支付服务法》(PSA)下面增加针对稳定币的监管条款。

新加坡和香港都比较重视对稳定币的监管,一方面是意识到了稳定币对其构建全球数字货币中心起到的重要作用,另一方是针对今年稳定币 Luna 暴雷所采取的针对性措施。

另外在央行数字货币(CBDC)方面, 新加坡 2016 年推出中央数字货币 Ubin 项目,用于跨境实时结算,目前已经进入到第 5 阶段。香港政府 2017 年开始探索中央银行数字货币 e-HKD,将通过三个阶段来实现数字港元的应用。

作为争夺东南亚数字货币中心的竞争对手,新加坡和香港在监管数字货币方面都本着包容、开放的态度,一方面拥抱和鼓励 技术 创新,一方面实施配套的监管政策,以妥善管控风险和保护投资者。从新加坡和香港在不同纬度都采取了近似的监管策略,我们能大致了解到数字货币监管的发展方向。良好的行业监管是市场有序蓬勃发展的先决条件,新加坡和香港负责任的监管态度让我们看到了数字货币行业发展的希望。

参考文献:

1.有关香港加强打击洗钱及恐怖分子资金筹集规管的立法建议公众咨询

2.有 关 香 港 加 强 打 击 洗 钱 及恐 怖 分 子 资 金 筹 集 规 管 的 立 法 建 议 公 众 咨 询 咨 询 总 结

3.《 2022 年打击洗钱及恐怖分子资金筹集 ( 修订 ) 条例草案》

4.立场书:监管虚拟资产交易平台

5.有关证券型代币发行的声明

6.证监会提醒投资者注意非同质化代币的相关风险

7.Consultation Paper on Proposed Regulatory Measures for Digital Payment Token Services

8.Discussion Paper on Crypto-assets and Stablecoins

9.Guidelines on Provision of Digital Payment Token Services to the Public PS-G 02

10.Guidelines to Notice PSN 02 on Prevention of ML and Countering the Financing of Terrorism

11.Guidelines on Provision of Digital Payment Token Services to the Public PS-G 02

12.Proposed Regulatory Approach for StablecoinRelated Activities

13.Singapre Payment Services Act 2019

14.Singapore Payment Services (Amendment) Act 2021

15.Virtual Assets and Virtual Asset Service Providers by FATF