以太坊上海升级将启动提款功能,验证者的ETH会如何解锁?

信标链质押 ETH 的提款时间终于被敲定。12 月 8 日,以太坊核心开发人员在 All Core Developers 会议上将以太坊上海升级时间定于 2023 年 3 月,并确认释放信标链质押的 ETH 提款。那么,开放赎回路径后,验证者可以立即退出吗?质押 ETH 的流动性压力会得到释放吗?

提款启动后,验证者解锁效率和数额将受限

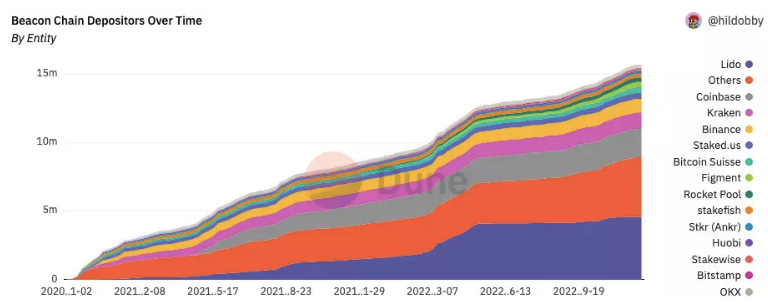

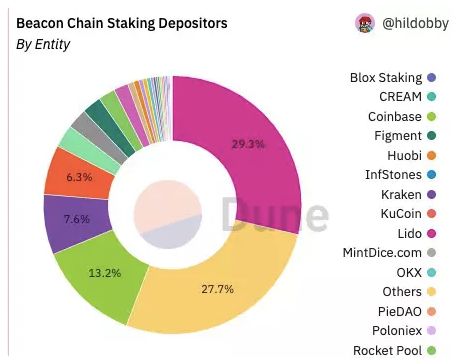

Dune Analytics 统计数据显示,以太坊信标链上质押数呈持续上升趋势,截至 12 月 12 日已突破 1560 万枚 ETH,占当前以太坊总流通量的 12.9% ,验证者总量为 48.8 万。按当前市场计算,信标链质押 ETH 总价值已逾 194 亿美元。其中,流动性质押占比 33% ,中心化交易所占比 29% ,巨鲸占比 23% ,质押池占比 10.2% ,即大部分 ETH 质押通过第三方平台进行。

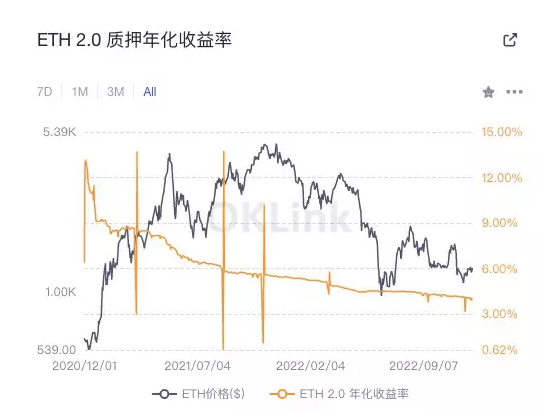

与此同时,据欧科云链 OKLink 多链浏览器显示,虽然自 11 月初以来,以太坊年化质押收益率呈下降趋势,当前(截至 12 月 12 日)年化收益率为 4.07% ,但以太坊质押率达 13.05% ,这也意味着以太坊进入通货紧缩状态下,其质押的经济激励仍具有吸引力。当然,从其他 PoS 主链长期质押率在 40% ~ 70% 之间来看,以太坊质押率还有着不小增长空间,不少人或许都在观望等待着质押退出生效后再参与。

与普通用户通过可灵活存取的第三方平台参与质押不同,验证者需在上海升级启动质押提款方案后才可提款。根据社区的最新提案,验证者可进行部分提款和全部提款,且出于安全性考虑,提款数额和验证者的退出速率会受到限制。

提款的每个 Epoch 最大可提取数量被设定为 512 笔,按照现有的验证者数量,他们可 4 天(验证者总数/(512* 225 )提取一次奖励。按当前验证者近 33.9 ETH 的平均余额来算,以太坊市场每天可能面临的平均抛售压力为 23 万枚 ETH, 4 天累计数额为 92.1 万枚。

其中,全部提款中的退出速率则会受到限制,退出机制引入了“流失限制系数”(Churn Limit Quotient),ETH 提现的限制为每天 X/ETH,其中 X 为验证者总数量/65536 ,目前每个 Epoch 仅能激活 7 名验证者被允许退出,即每天(225 个 Epoch) 1575 名验证者。若按每名验证者均持有 32 ETH,则每天流出的 ETH 超 5 万枚。当然,提款速率还会根据质押的 ETH 总量进行调整,以防止大量资金外流及攻击者进行罚没攻击。而部分提款则没有具体的提款次数限制。

需要注意的是,验证者的有效质押余额需在 32 ETH 以上,如果低于这个数额将无法获得全部质押奖励,或余额低于 16 ETH 时还将被逐出验证者行列。当前,验证者待定的提款方案分为部分和全部提取质押金,其中部分提款允许验证者提取超过 32 ETH 的部分,全部提款则提取所有质押金后退出质押行列。

不过,近期开发者 Potuz 提出新方案称可取消处理提款队列,即取消在区块内全部和部分提款队列的逻辑,建议使用验证者 index 来处此问题。原因在于以太坊上的每个验证者在信标链上被激活的时都会被分配到一个号码,在不使用上述排队退出的情况下,信标链可根据一个区块可以处理的提款上限数来扫描验证者,然后按照验证者的 index 号码的升序排列处理每个验证者的提款请求。目前,开发者们正对此方案进行研究。

难改流动性不足困境,或面临监管风险

在以太坊质押上,除了 Lido 的 stETH,还有不少平台可为质押者发放流动性质押衍生品,如 Coinbase 的 cbETH、Kraken 的 ETH 2.S、Binance 的 BETH 等质押衍生品。

Dune Analytics 统计数据显示,截至 12 月 12 日,Lido 拥有所有以太坊质押的 29.3% 的份额,其次是 Coinbase 占 13.2% ,Kraken 则以 7.6% 排名第三。

以太坊质押衍生品与 ETH 之间的折价比率代表了持有者对流动性的需求以及对折价购买质押 ETH 衍生品需求。但从目前来看,大部分衍生品均因流动性不足而出现不同程度的负溢价。如龙头 stETH/ETH 为 0.98、cbETH/ETH 为 0.97 等。

尽管 ETH 开放提款后这些质押衍生品不必再因缺乏赎回路径而导致流动性折扣,但当下流动性不足是不争的事实,且提款受限对此困境起不了很大的改善作用。质押衍生品流动性不足成为当前以太坊亟需解决的问题,但随着提现功能上线后投资者的套利需求或将提升流动性,比如当 stETH 以 0.9 ETH 交易时,投资者可用 0.9 ETH 买入 1 stETH 后再赎回 1 ETH,在此过程中获得 0.1 ETH 的利润,特别是对机构或巨鲸投资者而言这是个可以获得相当不错收益的方式。

事实上,有不少传统机构已考虑参与以太坊质押的经济激励之中,例如产管理规模约 1.5 万亿美元的全球最大上市基金管理公司富兰克林邓普顿(Franklin Templeton)高级副总裁 Sandy Kaul 表示,以太坊质押为关注加密市场的机构提供了巨大机会,并认为将完全满足机构投资者的需求;瑞士加密银行 SEBA Bank 于今年 9 月也宣布为其机构客户推出以太坊质押服务,该产品可使用户按月获得 ETH 质押奖励,合并后将可设置不同的锁定期。

另外,监管风险亦不容忽视。美国证券交易委员会(SEC)主席 Gary Gensler 在以太坊完成合并之后曾表示,允许持有人“质押”其代币的加密货币和中介机构可能需要通过 Howey 测试来确定其资产是否为证券,这意味着 PoS 加密货币可能会受到联邦证券法规的约束。

而据近期 CV VC Labs 最新发布的区块链报告显示,美国拥有 45.3% 的以太坊节点,全球排名第一。Coinbase CEO Brian Armstrong 曾透露,若监管加强,我们会停止以太坊质押服务。

一旦监管到来,是否会让在美的质押主力军集体退出?以太坊创始人V神曾指出,若监管通过某些协议(如 Lido、Coinbase 等)的验证者节点对以太坊进行协议级别的审查,以太坊社区将如何反应”这一话题时表示,会将这种审查视为对以太坊的攻击,并选择通过更广泛共识将这些节点销毁

加密多巴胺效应:AI智能体、社交金融与年轻一代应用的融合

无需许可和标准化的金融和应用基础设施,加上资本的自由流动,以及对新奇事物的热情,为超级智能的新应用提供了一个绝佳的实验平台。

从怀疑者到坚定拥护者:回顾特朗普的加密货币转型之路

唐纳德·特朗普从2020年对加密货币的怀疑,转变为2024年的坚定支持者。他承诺放宽监管、解雇现任SEC主席,成立加密货币顾问委员会,并提出建立国家比特币储备以应对债务危机,推动美国在全球加密市场的领导地位。他强烈反对央行数字货币(CBDC),捍卫个人金融自由,并通过接受加密货币捐赠创新竞选筹款方式。同时,特朗普计划利用区块链技术释放经济潜力,将美国打造为“世界加密货币之都”。

报告:新加坡或成下一个“加密热钱聚集地”

超60%的投资者对2025年市场持乐观态度,过半机构计划增加长期持仓。