彭博:2023年比特币已做好反弹准备

比特币:生存还是毁灭?这是个问题。

我们即将进入 2023 年,加密货币市场或许都在寻找这一问题的答案,对于 Bloomberg Intelligence 而言,答案更倾向于前者,作为全球资产组合的一部分,加密货币市场复苏的时机已经成熟。一年后,美联储很可能会转向宽松政策,而加密货币似乎已准备好跑赢大多数传统资产。

如果加密货币真的走向消亡 ,那么期货市场应该最先收到“警报”(至少做市商会收到芝商所的通知)。但实际上恰恰相反,数据分析显示加密市场可能正在酝酿反弹,芝商所的比特币期货持仓量正在上升,相比之下原油期货持仓量却在下降,要知道,相比于成熟的原油市场,加密货币应该还处于婴儿期。评抬Web3团子

,那么期货市场应该最先收到“警报”(至少做市商会收到芝商所的通知)。但实际上恰恰相反,数据分析显示加密市场可能正在酝酿反弹,芝商所的比特币期货持仓量正在上升,相比之下原油期货持仓量却在下降,要知道,相比于成熟的原油市场,加密货币应该还处于婴儿期。评抬Web3团子

一方面,比特币正在逐步成为全世界投资者的数字黄金,而以太坊可能扮演传统金融市场里的期货和 ETF 的角色。

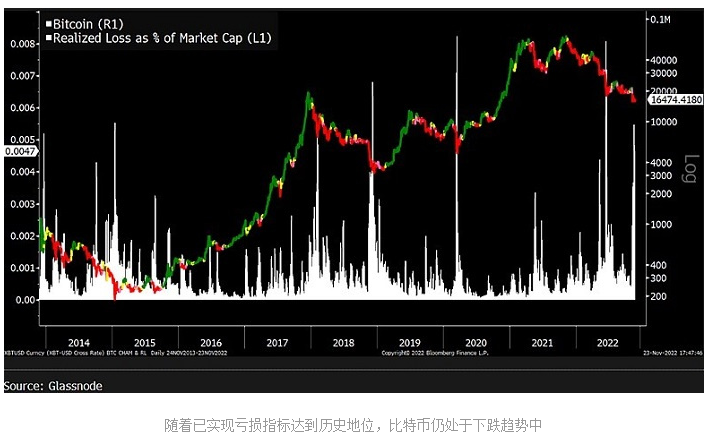

需要注意的是,比特币现在处于低谷,在刚刚过去的 11 月里,加密市场从未如此寒冷。FTX和一系列加密货币公司倒闭将牛市的利润烧成灰烬。

比特币价格可能会来到 10,000-12,000 美元支撑位,整个加密市场可能正在面临历史上最严重的缩水之一。

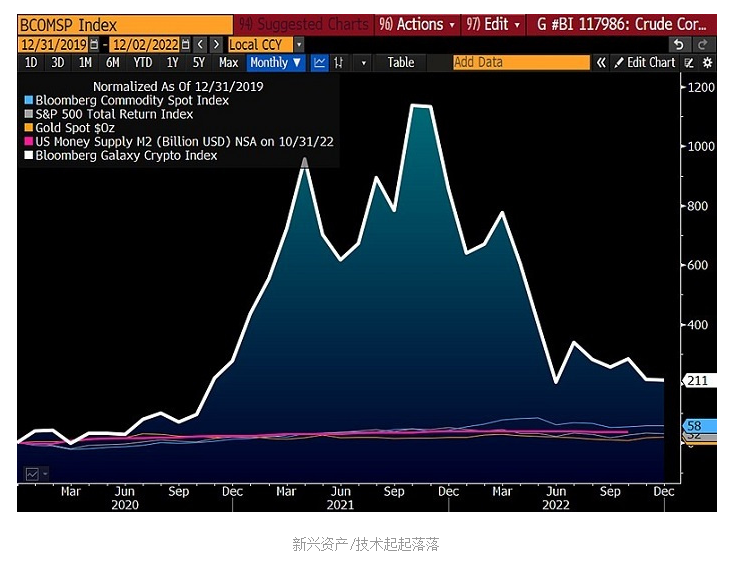

2023 年的加密货币趋势将如何变化?截至 2022 年12 月 2 日,整个加密货币市场价值下跌了约 1.3 万美元美元——大致相当于亚马逊和谷歌股票市值跌幅总和,这种下跌也表明加密货币依然处于初期阶段。美联储 40 年来最激进的紧缩政策无疑是导致加密货币市值缩水的原因之一,不过美联储很可能会在接下来的时间里考虑政策转向——毕竟,如果他们不转向宽松政策,世界可能会更深地陷入衰退,所有风险资产都会受到影响。在这种情况下,加密货币很可能会跑赢大多数传统资产。

2023年加密市场的三个“火枪手”:比特币、以太坊和美元稳定币

宏观经济熊市可能将比特币推向 10,000 美元、以太坊 1,000 美元的支撑位,这意味着这两大加密货币很可能出现进一步下跌。但随着美联储转向宽松政策,这两大加密货币势必会出现恢复性反弹。

2023 年,比特币的关键支撑位在 10,000 美元,阻力位在 40,000 美元。如果经济规则奏效的话,比特币供应量“减半”的确定性、以及需求和采用的不断上升,应该会推动其价格随着时间的推移而上涨。 在比特币的漫长发展轨迹中,2022 年的确遇到一些颠簸,甚至可能会跌到 10,000 美元左右,但比特币依然处于上升轨迹内,也能会重新回到 40,000 美元的阻力位。

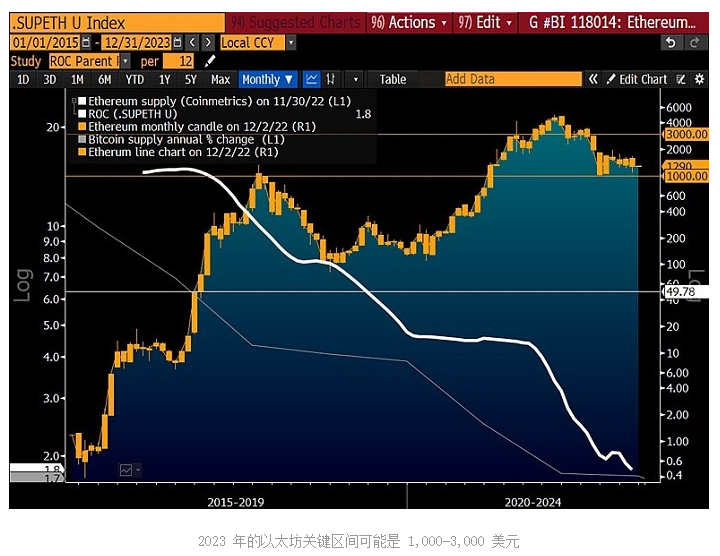

2023 年,以太坊支撑位可能会在 1,000 美元区间。以太坊在 2021 年完成升级,2022 年又成功转向权益证明(PoS)共识机制,这些里程碑事件都对其价格表现产生影响。 在全球市场低迷的情况下,我们看到作为市值第二大的加密货币价格出现大幅度下挫。但即便如此,2023 年以太坊依然有望继续跑赢比特币和股票。 从 12 月开始,以太坊的关键支撑位将会来到 1,000 美元区间。如果该支撑位被突破,可能会带来更多的止损卖盘,以太坊或许会再次经历一段痛苦时间。

新技术可能会出现很多问题,但以太坊增量供应已经开始持续下降,如果按照经济学规则,这一趋势对以太坊价格发展是有利的。

以太坊和美元稳定币,代币化趋势已经无法阻止了吗?如果看下 CoinGecko 上的加密资产排序,你会发现交易量前五的加密货币中有三个都是美元稳定币。得益于以太坊底层技术,使得以近乎即时的结算方式和低成本的 24/7 全天候交易美元稳定币成为可能。从长远来看,几乎没有什么可以阻止这种先进技术应用于期货和交易所交易基金市场等金融服务领域。此外,NFT和和去中心化交易所也在推动以太坊不断发展。

虽然是时间问题,但任何新技术都需要适应市场。在代币化发展过程中,也可能会涉及监管障碍,期货和 ETF 也经历过类似的发展阶段。

现在市场正处于暴风雨前的平静,但前方波涛汹涌。事实上,市场波动算是一种均值回归的方式,传统股票市场可能处于早期恢复阶段,这一趋势对加密货币和大多数风险资产都有影响,图表数据显示这种情况正在快速变化。通常,当该风险指标触底时,基本上标志着加密指数恢复跑赢股票。但从 11 月 8 日开始,加密资产的急剧下跌似乎更像是一个指标,也触发并推动大多数其他风险资产(尤其是股票和大宗商品)卖单,因为投资者可能希望及时止损。

Bloomberg Intelligence 的中期指标在 11 月初发出短暂的看涨信号之后,目前趋势指标仍然坚定看跌,这意味着短期内可能会有更多下行空间。不过,该分析未考虑宏观环境的影响,宏观环境在过去几周有所改善,所以尽管市场情绪处于投降水平,但比特币等加密货币的价格出现了一些复苏迹象。

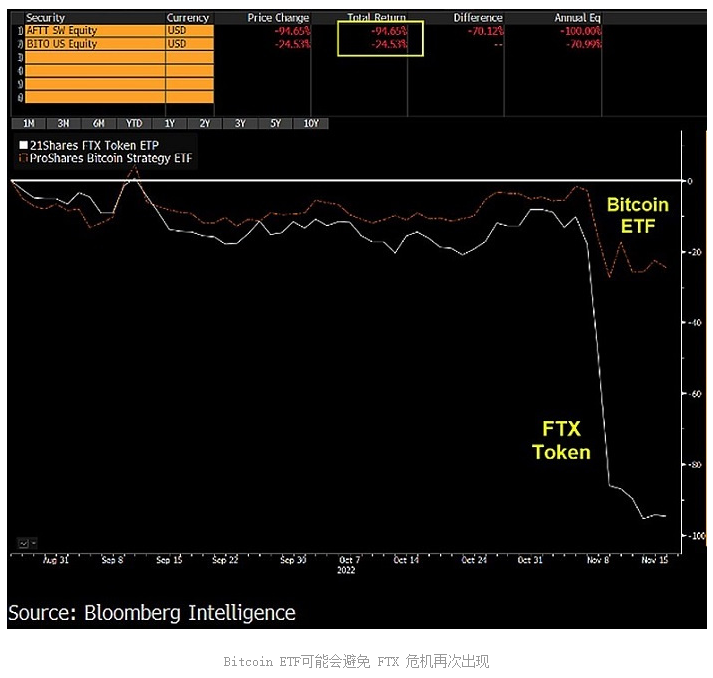

ETF能遏制加密市场颓势吗?

美国证券交易委员会主席 Gary Gensler 拒绝现货比特币 ETF 在美国上市可能会使投资者损失数十亿美元。如果没有安全的交易所交易基金,许多人只能通过风险更高的选择来接触加密货币,例如不受监管的离岸交易所,就像 FTX 或是已经高度折价的灰度比特币信托基金 GBTC。

由于没有合规的现货比特币 ETF,FTX 破产影响会进一步恶化。FTX 的破产凸显出美国迫切需要拥有经批准的现货比特币 ETF,这些 ETF 将根据 1933 年证券法案受到监管,并将比特币存放在富达等合规托管机构。 虽然 ETF 不会避开比特币的价格下跌,但肯定不会阻止投资者提款。即便遇到一家大型加密货币交易所倒闭,考虑到美国做市商的能力,ETF 的价格可能不会受到影响,因此也会继续密切跟踪比特币的价格。

数据显示,在市场波动加剧的情况下,美国市场以外的现货比特币 ETF 的溢价和折价都能维持在相当低的水平。

GBTC 与比特币的背离与 ETF 形成羡慕对比。批准现货比特币 ETF 还可以使投资者免于使用场外交易的私人信托 Grayscale Bitcoin Trust (GBTC)大幅波动的影响。 与 ETF 不同,GBTC 的份额无法创建或销毁,因此无法通过比特币价格套利,这导致其价格独立于比特币的价格变动,继而发生大幅溢价和折扣。数据显示,GBTC 已从 100% 溢价转变为 50% 折价,这可能会严重损害投资者的回报。 例如,五年前购买的 GBTC 股票如今已下跌了 21%,而比特币价格却翻了一番。

GBTC 已从 100% 溢价转变为 50% 折价,美国证券交易委员会批准了比特币期货 ETF,但仍未批准现货 ETF。

海外现货比特币 ETF 净值表现受 FTX 破产影响较小

其他国家/地区的现货比特币 ETF 表现平稳。 在 FTX 破产的消息传出后,最差的比特币 ETP 折价只有净值的 6%。 随着波动性的增加,最高溢价和折价之间的价差略有增加,基本没有受到太大影响,相比之下,灰度比特币信托 (GBTC) 的净值折价已高达 40%。

Bloomberg Intelligence 认为,美国上市的比特币现货 ETF 在市场波动期间的净值差距将比欧洲或加拿大的同类产品更小,因为美国市场的流动性要高得多。

市场对 Genesis 担忧、以及现货比特币 ETF 延迟批准,导致灰度 GBTC 大幅折价

11 月 21 日,由于市场对 Genesis 破产的担忧不断增大,Grayscale Bitcoin Trust 折价扩大至创纪录的 50%,这意味着投资者能够以市场价格的一半购买比特币。 加密货币交易所 FTX 破产可能会进一步阻碍美国证券交易委员会近期批准 GBTC 转换为比特币现货 ETF,但可能会刺激加大对加密货币市场的监管力度。

由于灰度申请比特币现货 ETF 迟迟未被批复,导致 GBTC 折价不断扩大。根据美国证券交易委员会主席 Gary Gensler 的声明,短期内 GBTC 转换为现货比特币 ETF 的可能性已经不大,不仅如此,由于 FTX 的崩溃,快速批准其他现货 ETF 的可能性也进一步降低。基于期货的比特币 ETF、以及全球范围内的其他替代品都在不断蚕食 GBTC 的市场需求,不仅如此,GBTC 的折价幅度扩大,也表明市场对其转向现货比特币 ETF 的可能性预期降低。不过,FTX 的失败也可能会让美国证券交易委员会 (SEC) 重新审视监管并调整批准 ETF 条件的法规。

GBTC 于 2013 年 9 月推出,其结构类似于 GLD 等黄金 ETF。虽然灰度比特币信托持有价值约 105 亿美元的比特币,但由于折价,目前其市值仅为 55 亿美元,而在鼎盛时期,该基金持有价值约 435 亿美元的加密资产。

最后,有一个许多人都想知道答案的问题,即:现在可以买入折价 GBTC 吗? 折价 GBTC 为投资者提供了低于市场价格的比特币敞口。 当 GBTC 在溢价情况下被交易时,投资者需要支付高达市场价格两倍的费用才能通过该基金获得加密货币。11 月 21 日,GBTC 盘中跌至 50%——相当于以 7,900 美元的价格购买比特币,而当日比特币的交易价格约为 15,800 美元。

如果美国证券交易委员会批准 Grayscale 将 GBTC 转换为 ETF,折扣优势将会消失,但预计最早要到 2023 年年中才会发生,甚至可能会更晚。这对现有的 GBTC 持有者有利,因为他们可以高价出售自己的持股。