Fed 将放缓升息,加密币市场反弹疲弱

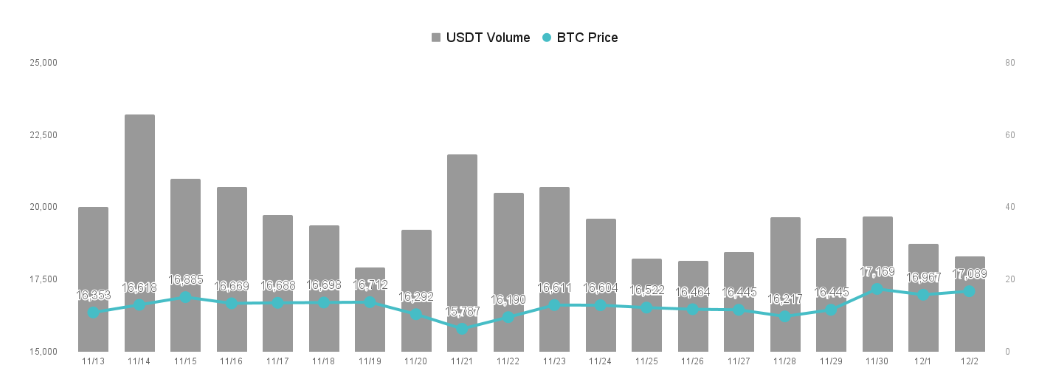

上周加密货币市场受益于Fed 将于12 月放缓升息的言论出现进一步的小反弹,比特币成功站回17,000 美元上下,以太币则跌深反弹力道较强,仍有1,200 美元左右的价格,整体的反弹程度大不如美股纳斯达克指数6% 幅度,甚至道琼的价格指标都快脱离熊市,美国股市的复苏力道相较加密货币市场快上太多,这让许多加密货币投资者感到十分沮丧。

原因当然是来自FTX 事件,它让加密货币产业受伤太深了,加密货币交易所不但失去用户与机构信任,资金链也已经断裂,现行不太容易找到愿意借出大笔款项的平台,外部创投更只看到FTX 事件无法靠尽职调查解决,对新创公司的注资更加保守,短期内都没看到新平台获得融资的消息,仅有更多的平台宣称受到FTX 波及而申请破产或是停止出金,现在可说是加密货币产业最黑暗的时刻。

再来是《华尔街日报》又指控USDT 发行商Tether 发行债务过多的疑虑,第三季财报显示其发行贷款高达9% 总资产,代表Tether 公司将USDT 出借给客户以赚取利息,《华尔街日报》指出这将增加Tether 公司支付客户赎回USDT 的流动性疑虑,假设Tether 出现流动性危机,恐对加密货币市场的杠杆状况雪上加霜。

这篇报导发表出来的隔天,Tether 立即发表官方声明反击,因为《华尔街日报》过去攻击过Tether 好几次,报导也搞错许多重要概念,其中最严重的错误是Tether 发行的贷款以USDT 计价,因此Tether 本身也暴露USDT 价值下跌的风险。

对此Tether 进一步解释,Tether 发行的贷款背后都有超额抵押的资产,且Tether 储备金82.53% 都是美国债券,有充足的流动性供用户赎回USDT,假设极端情况下USDT 贬值,背后抵押的资产价值并不会变动,贬值反应的仅有中间的汇率变化,不影响贷款本身的安全性。

最后Tether 强调他们发行贷款时评估的标准比银行的风险评估更严苛,他们采取很保守的借款政策且要求超额抵押,而且所有USDT 都是100% 储备,储备资产是美元,借款则是借出发行的USDT,Tether 在此情况下将USDT 出借给提供超额抵押的客户以赚取利息,没有挪用作为投资之用,更不会将储备金用来赌博。

《华尔街日报》对于Tether 的反击尚未回应,但该篇报导确实搞错这个概念,我们认为USDT 算是相对安全的稳定币,他今年已经历经数百亿美元的挤兑,后来也没有出现大问题,反而是那些做空USDT 的避险基金损失惨重,加密货币市场经过FTX 暴雷后已经逐渐稳定,该爆炸的机构应该都已经爆炸了,后续会相对安全许多。

接下来由于中心化交易所的成交占比下降,投机资金要炒作加密币的价格会较为困难,不太容易有独立的上涨趋势出现,投资人会照着美国科技股的走势重新评估加密货币市场,那美股反弹步调会继续带动加密币上涨吗?

A. 11 月30 日SBF 首度接受访谈:FTT 经济模型仍比其他加密代币更具价值

FTX 前执行长SBF 接受交易所破产以来第一次电话访谈,首先访问者Tiffany Fong 询问SBF 关于路透社报导的FTX 后门,他们在11 月15 日报导该后门是FTX 技术长Gary Wang 所创,可以允许SBF 转移资金给Alameda 而不触发任何内控警报,SBF 对此表示他不知道有这项后门存在,也不清楚路透社在指哪项后门。

另一方面,SBF 还是认为FTT 的代币经济模型相较其他加密代币更好,他提到FTT 的购买、销毁以及现金流都具其经济价值,他更否认FTT 价格崩跌是因为Alameda 的杠杆部位爆仓,由于使用FTT 作为抵押品,Alameda 不得不出售大量FTT 导致价格从20 美元下跌至1.3 美元。

最后他也提到很后悔在美国申请破产重组,因为FTX US 仍然100% 储备客户资产,而不像FTX 国际版资不抵债,SBF 在电话访谈听起来并不后悔杠杆用户资产,而是后悔自己搞砸了杠杆模型,假设没有发生CZ 扬言卖出FTT 的事件,FTX 仍然可以继续挪用资产并同时保持运作。

B. 12 月01 日Fed 透露将放缓升息,风险资产价格上涨

今天凌晨Fed 主席鲍尔再度向市场放出谈话,他透过目前经济情况下放缓升息是比较好的,可以有助于避免美国经济出现较大的衰退,进而实现软着陆,虽然10 月的通膨指数下降是好消息,但还需要更多的证据才能显示通货膨胀正在下降。

这番谈话出现后美股全面翻涨,Nasdaq 指数收盘大涨4.41%,加密货币市场也迎来反弹,比特币站上17,000 美元区间,涨幅约2%,通膨没有显著改善,但Fed 表示出担忧经济衰退而放缓升息的态度,资金跟着上演庆祝行情,拉高对股票的估值。

Fed 已经告诉市场12 月有很高的机率升息2 码,这是市场大多数人先前预期的结果,现在Fed 只是消除其中的不确定性,由此看来Fed 后续升息步伐将会放缓,但短时间内也不会降息,希望藉由风险管理技巧压抑住通膨力道,FOMC 利率交换期货显示两个礼拜后的FOMC 升息预期为两码。

C. 12 月02 日通膨趋缓?十月美国消费支出大增

昨天美国公布十月的消费者开支数据,出现季节性调整后0.8% 强劲的月增长,这是六月以来最大的涨幅,商务部表示美国家庭正在花更多钱在支付房屋、购买食物以及新车,其中又以新车消费的力道最强,是拉升十月消费数据的主要动力,说明美国家庭仍有强劲的消费力,还没有看到所谓的「经济衰退」情况出现。

然而这不是什么好消息,Fed 透过升息的主要目标是压抑消费需求,借此平衡失调的供给来稳定商品价格,但现在情况是消费力道还是很好,这不是经济衰退时会出现的现象,美国家庭还是很有钱,而且正在花钱。

此外美国的就业市场还是很好,虽然有许多科技大厂在裁员,但其他产业的蓝白领需求大增且严重缺工,进一步支撑美国的消费力道,这对Fed 期望的软着陆不是好消息,如果民众还是很敢花钱,在供给失调的前提下,商品价格会易涨难跌。

Fed 激进升息暂告一段落,美股将重回牛市?

上周Fed 向市场暗示计画放缓升息之后,历时九个月的升息题材可以算是告一段落,美国年底的基准利率没意外会来到4.25 至4.50%,明年利率则会依照后续的通货膨胀数据进行调整,但2023 年就开始降息的机率并不高, CPI 这类落后指标无法准确衡量高通膨,物价指数要有多个且显著的下降趋势,过程需要耗时半年至一年。

根据Fed 释出的说法,加上我们的自行翻译,Fed 如果要降息至少得看到两个要件,分别是「通货膨胀压力消失」以及「经济衰退」,否则只会放缓或是停止升息,首先通膨还没有消失,当前通货膨胀数据只是「成长趋缓」,没有人敢说通货膨胀已经被解决掉,Fed 至少要看到连续三个月的物价指数下降才有可能确认通货膨胀危机结束。

第二个要件则是经济衰退,这项假设要等到明年中多个经济数据公布后,目前Fed 也只在谈话中承认就业市场会持续恶化,由于就业市场的人才供给经过疫情后被破坏,他们只能透过减少企业的人才需求来平衡市场,借此压抑薪资成长与通货膨胀压力,但他们也不希望就此造成经济衰退,如果衰退太严重会先停止升息,为Fed 争取时间观察经济情况,假设状况继续恶化的话,他们才会开始考虑降息刺激经济。

上述过程需要耗时许久,我们预期2023 年可能整年都维持4.25% 至4.50% 的高利率,在高利率的情况下,不论是美股或是加密货币市场要在如此高的美元利率重回熊市并不容易,如果把资金放入银行就能赚取4.00% 以上的年化利率,那么大多数人消费或是投资的意愿就会下降,要重演2020 年那波大涨并不容易。

但美国股市总是走在前面,股市现在处于利空出尽的阶段,资金正在嘎空拉抬价格,当利率走势已经确定,下一次的大波动会是「财报出炉」或是「企业调降财测」,目前经济情况是现实都可以感受的糟,但美国大多公司都还没有下调财测,市场也继续买帐美国公司的财测,今年第三季大多数科技公司还是有双位数的营收成长。

我们不认为他们的营收能维持低利率时期的高成长,实际结果通常要等到明年一月至二月公布财报与展望,届时股市会再有一波大幅调整,利率上升带来的压抑效果需要半年至一年的时间反应,趋势转折还没有出现,从三月升息以来现在算是慢慢反应的时间点。

由于美股之前累积的的跌幅与做空力道过大,可以期待近期反弹应该会相对强劲,要下跌必须等到财报开奖或是财测调降,至于加密币也有机会受惠这波反弹潮,但短期要好仍然非常困难,遭到FTX 重创的加密货币市场短期内已经失去用户信心,短中期不太容易有投机资金涌入抢反弹,投资人要有耐心等待市场复苏。