一览Bain Capital Crypto投资策略及版图

原文作者:念青,ChainCatcher

近期,Bain Capital Crypto 在 zk 领域保持了活跃的 投资 笔数,此前也因投资了 Celestia 、Scroll、Fuel 等项目而知名。和 Jump Crypto 脱胎于 Jump Trading 一样,Bain Capital Crypto 在今年 3 月从 Bain Capital Ventures (贝恩资本)独立出来,正式成为一支专项加密投资基金,并将投资重点放在扩容方案、 DeFi 、隐私等领域。本文将带你了解 Bain Capital Crypto 的背景、团队、投资风格和投资版图。

一、发展历史

今年妇女节,管理着约 1600 亿美元资产的投资公司贝恩资本(Bain Capital)宣布了第一支加密专项基金,规模 5.6 亿美元,并成立独立部分 Bain Capital Crypto(以下简称 BCC)。据 CoinDesk 报道,去年开始贝恩资本就计划单独设立加密专项基金,去年 9 月的一份监管文件也有相关披露。

BCC 旨在通过高度 技术 和协作的方法从种子到成长来支持加密/web3 构建者。 其合伙人 Stefan Cohen 表示,该基金一直围绕早期投资,通过流动性代币进行投资。

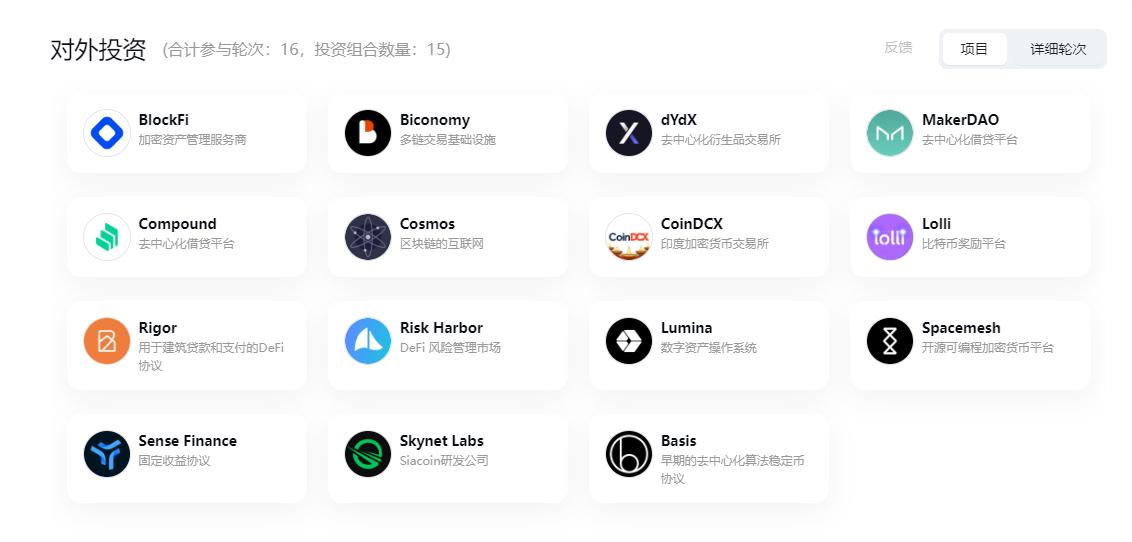

事实上,贝恩资本作为一家专注科技创新的老牌资本,在过去七年也一直在投资加密领域,此前投资的加密项目有十余个,包括 dYdX 、 Compound Finance、 Cosmos 、 DCG 、 BlockFi (目前贝恩资本尚未披露对 BlockFi 的风险敞口)、Biconomy、Lolli 等。

二、投资领域及风格

BCC 合伙人 Stefan Cohen 曾在采访中提到,BCC 投资重点首要是可以构建下一代互联网的基础设施,具体包括区块链扩容方案、隐私产品、 中间件 和存储解决方案等。

其官网介绍,互联网用户(建设者和创造者)的世代更替和开放技术的结合为开发用户构建和控制的应用程序提供了无限的设计空间,而目前正处于这种转变的早期阶段。 因此,顺着这个思路出发, BCC 拥有三个关键侧重点:

-

技术和经济研究: 随着下一波互联网和 金融 基础设施的建设,团队将需要深入的技术支持来思考关键的设计决策。

-

治理设计和参与: 加密协议需要专门级别的积极参与与代码贡献、风险参数调整、 DAO 组织和管理相关的主题。 团队将积极参与这些生态系统。

-

跨阶段参与: 鉴于加密协议的早期流动性动态和有限的资本密集度,协议团队需要可以跨流动性范围参与的投资者,支持私人和公共市场的团队。BCC 可灵活地参与跨资本阶段,甚至可以调用资本来使用协议。

简单概括就是,BCC 将会深度参与所投项目的生态系统,并为其提供技术咨询和支持,同时会通过 DAO 参与治理,并利用自身的资本优势为生态的不同阶段提供流动性。

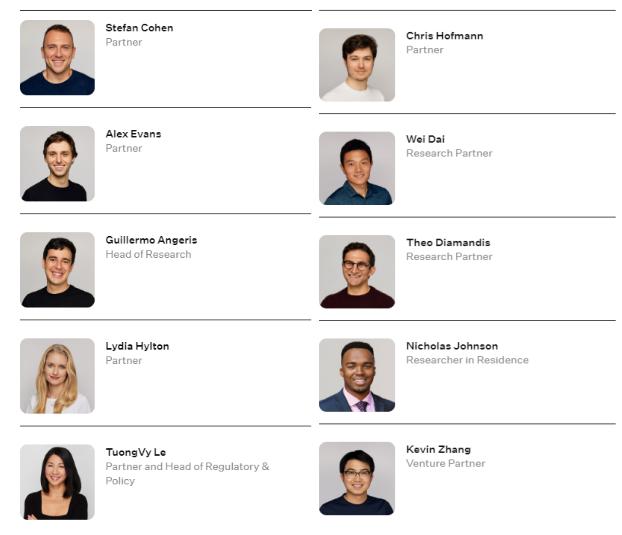

三、团队

Stefan Cohen 和 Alex Evans 共同领导 BCC 基金,目前团队有 10 名成员,研究学者和投资人几乎各占一半。投资是一个双向选择的过程,项目方也会更看重投资机构的研究能力和提供技术支持的能力。Scroll 联创 Ye Zhang 曾在采访中表示,团队在挑选合作伙伴的时候比较谨慎,其中一个标准就是有比较强的研究能力和技术实力。而 BCC 等 VC,除了在投资组合里有很多相关的生态项目,团队自身有在 zk、密码学等领域深耕多年的研究者。

BCC 合伙人 Stefan Cohen 自 2016 年加入贝恩资本以来,一直在领导加密投资,对L1、扩容方案、隐私等方面的基础设施和 DeFi、DAO 感兴趣;Alex Evans 专注于 DeFi、区块链可扩展性和隐私技术的早期投资。

研究主管 Guillermo 是斯坦福大学的终身毕业生(电气工程学士、硕士和博士),喜欢解决数学问题,经常创新 DeFi 等激励机制模型。值得一提的是,团队中的密码学博士 Wei Dai 一直专注于可扩展和隐私区块链系统的研究和开发,对零知识证明(zk)技术的研究也颇有建树。

除此之外,BCC 团队成员也包括经验丰富的量化分析师、投资人和监管顾问。

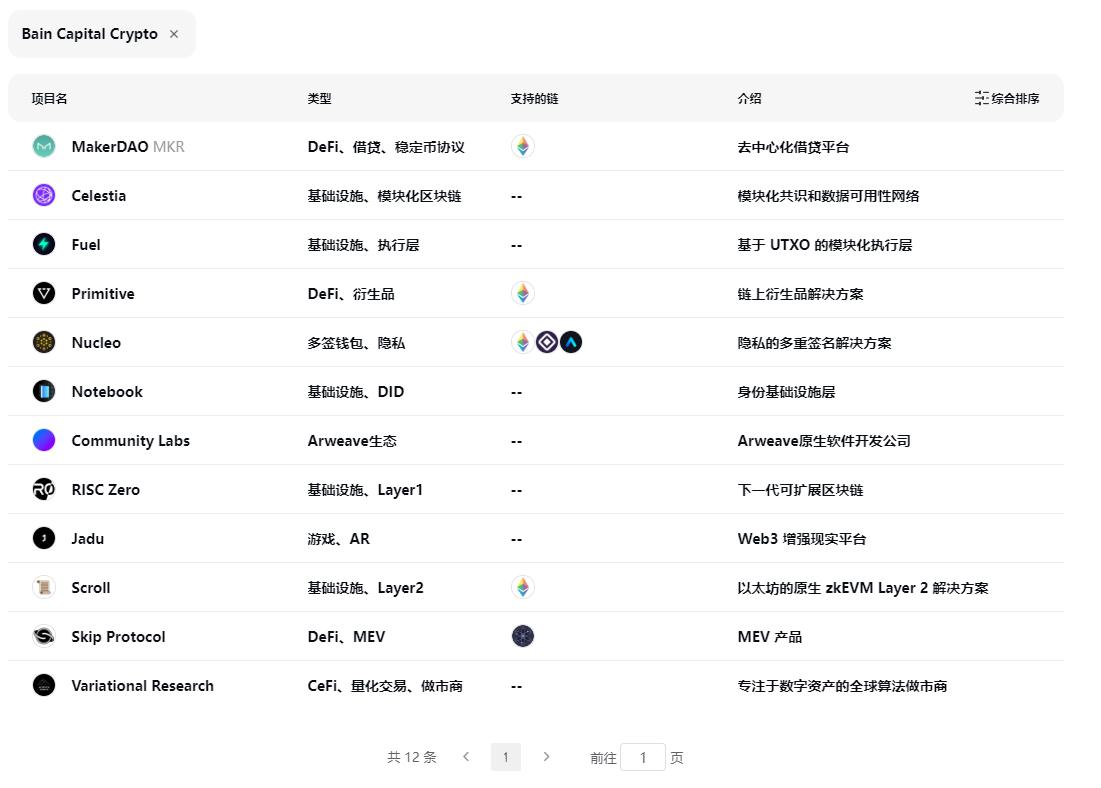

四、投资组合

1、Nucleo

Nucleo 是一个多签解决方案,通过零知识密码学在以太坊区块链上进行交易。 8 月份,Nucleo 已在基于 ZK Rollup 的隐私和扩容解决方案 Aztec Network 上开启内测,利用多重签名和零知识密码学技术,允许用户通过查看密钥进行私人交易、私人 DeFi、私人筹款等操作。

11 月 22 日完成 400 万美元种子轮融资,Bain Capital Crypto 领投。

2、Notebook Labs

Notebook 是一个身份基础设施层,允许现有身份提供者与 Web3 交互,同时使用零知识证明保持匿名性和隐私性。Notebook 可用于提高 DeFi、治理和 空投 的 安全 性。借助 Notebook,创作者和社区可以运行抗女巫攻击的空投,DAO 可以验证人性并汇总参与者的凭据,借贷协议可以构建信用评分系统以提供低抵押贷款。相关产品将在 2023 年推出。

今年 10 月底完成 330 万美元种子轮融资,Bain Capital Crypto 领投。

3、Celestia

Celestia 是第一个真正的模块化区块链,其愿景是将 Cosmos 的主权互操作区域(zones)和以 rollup 为中心的以太坊结合起来,共享安全性。通过将执行与共识分开,并引入数据可用性采样(data availability sampling)来进行扩展,有望支持更广阔的潜在用户需求,同时保持验证的成本相对稳定,为用户带来更好的性能。

今年 10 月 20 日完成 5500 万美元融资,Bain Capital Crypto 领投。

4、Skip

Skip Protocol 旨在构建链上和链下 MEV 基础设施,帮助用户、质押者和验证者分享 MEV 收益,使搜索者能够执行更复杂和更有利可图的策略。

今年 9 月完成 650 万美元种子轮融资,Bain Capital Crypto 领投。

5、Community Labs

Community Labs 是 Arweave 生态系统中的一家软件开发公司和风险投资工作室。但除了扩展 Arweave 的数据存储能力外,Berenbaum 还在为 Arweave 寻找其他用途,以使其功能更类似于以太坊和 Solana 等区块链。他已经在 Arweave 上建立了一个名为 Verto(https://testnet.verto.exchange/) 去中心化的代币交易平台。 创始人 Tate Berenbaum 年仅 19 岁。

今年 9 月初完成 3000 万美元融资,Bain Capital Crypto 参投。

6、Fuel

Fuel 是一个基于 UTXO 的模块化执行层,为以太坊带来了全球可访问的规模。作为模块化执行层,Fuel 可以以单片链无法实现的方式实现全局吞吐量,同时继承以太坊的安全性。

今年 9 月初完成 3000 万美元融资,Bain Capital Crypto 参投。

7、Primitive

Primitive 构建了 Replicating Market Maker(RMM)协议,这是一种可扩展且高效的链上衍生品的无 预言机 解决方案。RMM 流动性是一种创新的金融工具,可以复制衍生品的收益。支持这些衍生品的资产被有效地用作现货流动性,允许资产之间的互换,就像其他 DEX 一样。

今年 8 月完成 900 万美元 A 轮融资,Bain Capital Crypto 领投。

8、RISC Zero

RISC Zero 正在使用零知识证明技术和 RISC-V zkVM 构建下一代可扩展区块链。 RISC Zero 允许习惯使用 Rust、Go、C++ 和其他标准编程语言编程的开发人员编写链上去中心化应用程序。今年 3 月,RISC Zero 推出了零知识证明虚拟机,该虚拟机使开发人员能够构建零知识证明,并使用各种编程语言在任何计算机上执行。

今年 8 月完成 1200 万美元种子轮融资,Bain Capital Crypto 领投。

9、Jadu

Jadu 于 2020 年推出,正在开发一款 AR 移动应用程序,该应用可以连接到玩家的以太坊 钱包 ,允许用户将自己的 3 D 动画 NFT 变成可玩的化身。目前该应用已完成 Beta 测试,可以整合 Deadfellaz、Cyber Kongz 和 FLUFs 等 NFT 系列的头像,以及 The Sandbox 视频游戏中的一些头像。

今年 5 月完成 3600 万美元融资,Bain Capital Crypto 领投。

10、Scroll

Scroll 是一个利用 ZK Rollups 的以太坊 L2 解决方案。Scroll 利用 ZK 证明效率的最新进展以及证明者硬件加速来提供安全、可扩展的执行层,最大限度地提高与以太坊虚拟机 (EVM) 的兼容性。

今年 4 月完成 3000 万美元 A 轮融资,Bain Capital Crypto 参投。

11、Variational Research

Variational Research 是一家专注于数字资产的全球算法做市商和流动性提供商。我们与 DeFi 协议和金融机构/金融科技公司合作,帮助弥合传统金融和去中心化金融之间的差距。Variational 得到了 红杉资本 、贝恩资本、 Coinbase Ventures、 Dragonfly Capital 、North Island Ventures 等多家机构的支持。

12、 MakerDAO

MakerDAO 是一个去中心化借贷平台,通过将 ETH 等代币锁定在 智能合约 中并铸造与美元挂钩的稳定币 DAI,实现超额抵押贷款。DAI 的稳定是通过担保债务头寸的动态系统、自主反馈机制和对外部行为者的激励来实现的。一旦产生,DAI 可以自由发送给他人,用于支付商品和服务,或作为长期储蓄持有。