原文作者:Ignas.lens,DeFiResearch

原文编译:PANews

11 月 23 日,去中心化交易所Curve Finance开发团队发布稳定币crvUSD的代码和官方文档,根据Curve Finance创始人Michael Egorov撰写的白皮书,crvUSD将具有与MakerDAO的稳定币DAI类似的功能,支持对加密资产进行超额抵押。

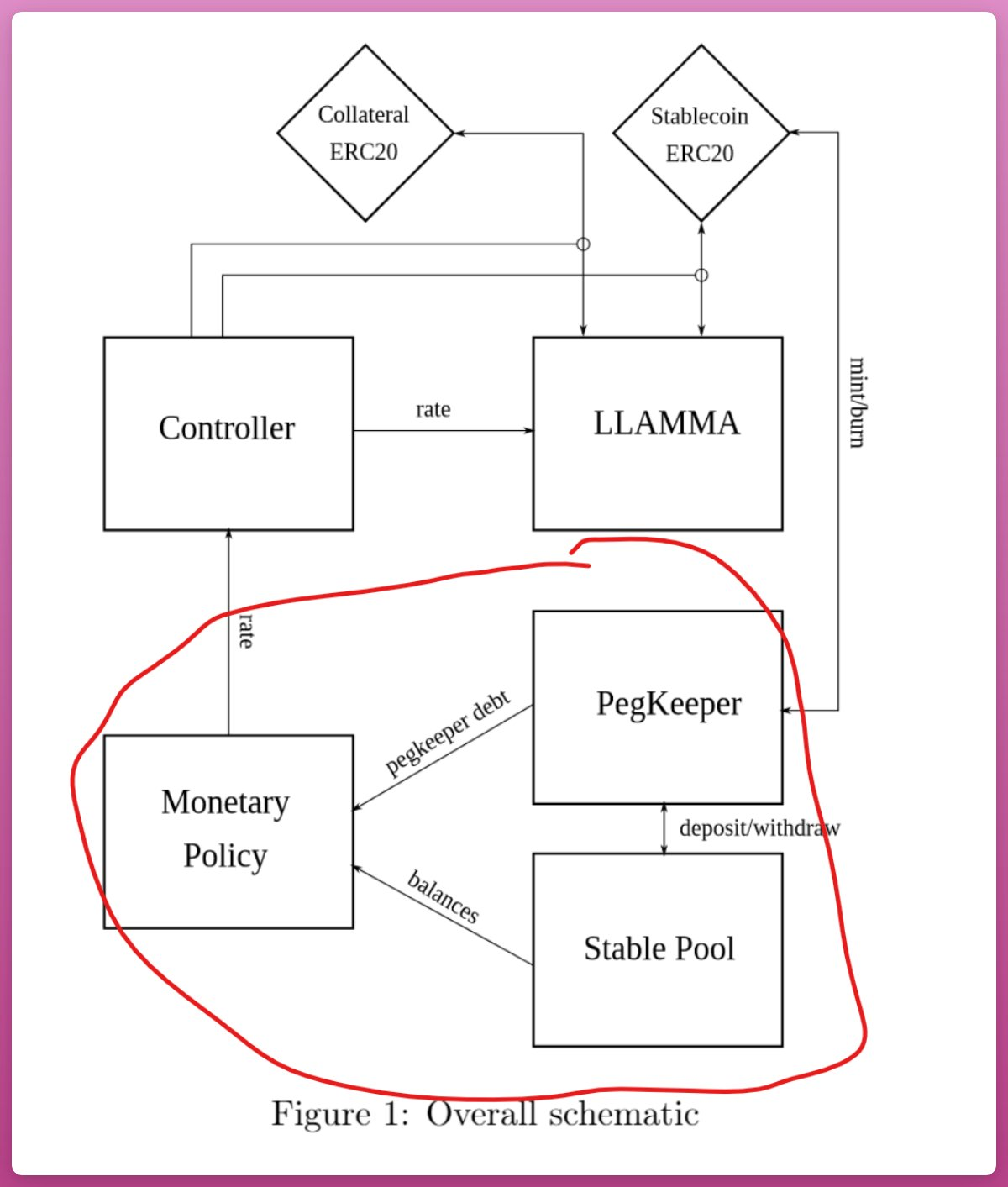

白皮书指出,用户将能够通过在储备金中以加密 货币 贷款的形式存入多余的抵押品来铸造稳定币,这种机制称为抵押债务头寸(CDP)。此外,crvUSD还将依赖于一个借贷流动性自动化做市商算法策略“Lending-Liquidating AMM(LLAMMA)”,而这也是该稳定币的最大创新之一。那么,这个LLAMMA算法策略是如何运作的呢?下面就让我们一起来了解一下吧——

当前基于抵押债务头寸的稳定币存在一个问题,即:当抵押品不足的时候就必须清算头寸以保持“稳定”的锚定关系,尽管清算抵押品对稳定币有帮助,但依然存在两大缺陷:

1 、抵押债务头寸面临坏账风险

2 、用户会因为清算而亏损

LLAMMA算法策略的核心思想是构建一个“持续清算”或“持续去清算”的自动化做市商(AMM)策略,这种借贷清算AMM策略可以在抵押品(比如 ETH )和稳定币之间进行转换,也就是说——当抵押品(比如ETH)的价格走高时,用户可以全部存入ETH;但当抵押品(比如ETH)的价格走低时,可以价格ETH转换为美元。

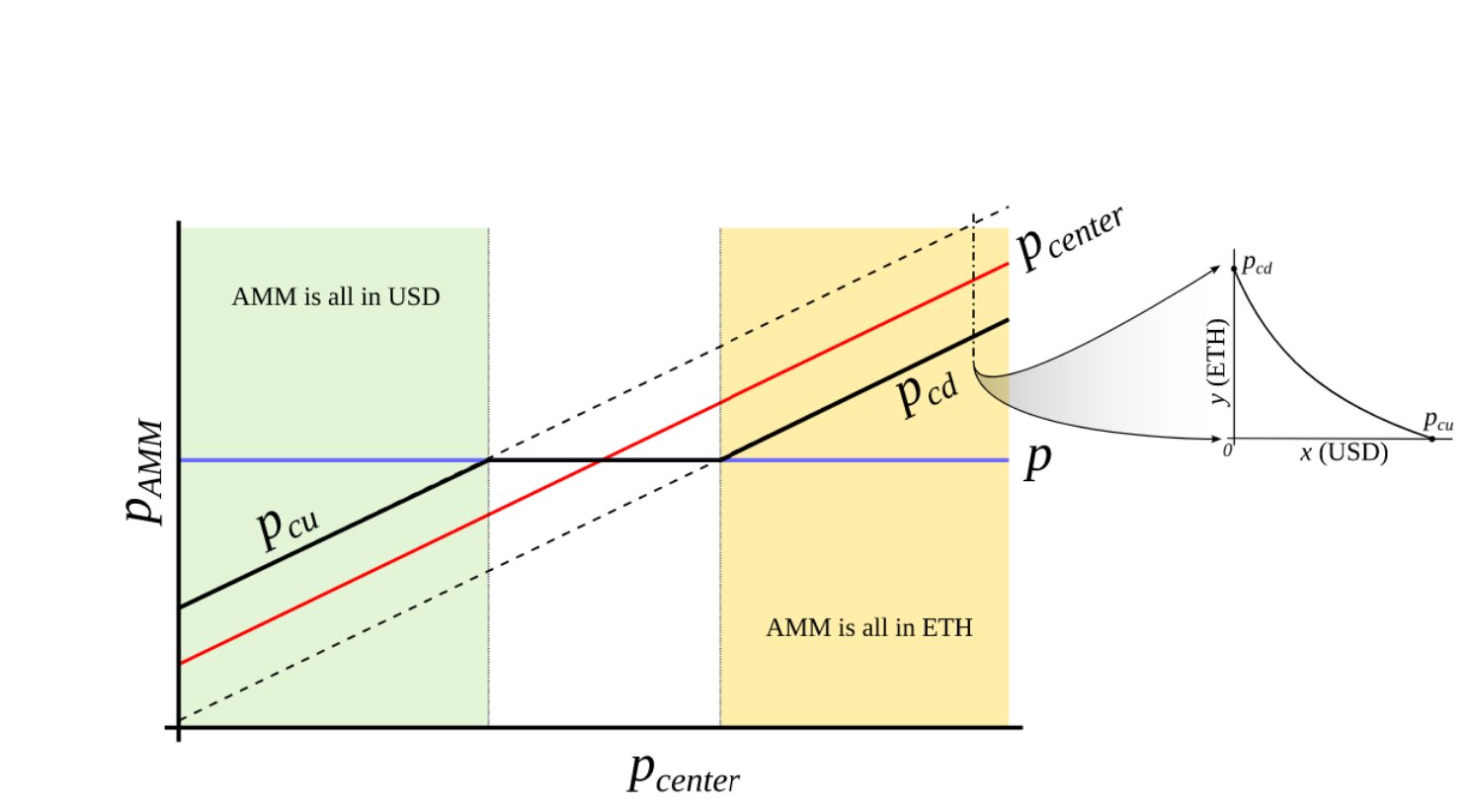

Curve给出了一个形成流动性价格的概念名称“Pcenter”,当ETH价格达到Pcu时,AMM抵押品将转换为美元;当ETH价格上涨并达到Pcd时,AMM抵押品将全部转换为ETH。

这种策略可以防止抵押头寸被清算(你可以理解为被暂时关闭)并且没有坏账风险。(附带一提,这是否意味着抵押品会遭受无常损失?目前尚不清楚答案)。另一个重点是LLAMMA使用ETH/USD作为价格来源,同时crvUSD稳定币可以高于或低于锚定价格交易,即:

1 、如果价格高于锚定价格,crvUSD将使用Automatic Stabalizer(类似于Frax的AMO)进行处理,Automatic Stabalizer(PegKeeper)会铸造crvUSD稳定币并直接存入Curve流动性池,继而增加了crvUSD稳定币的流动性并产生交易费用。

2 、如果价格低于锚定价格,crvUSD将会从Curve流动性池中取出并销毁,从而减少crvUSD稳定币供应量。

(注:Curve白皮书中没有明确提及“稳定币”就是 crvUSD本身,因此LLAMMA策略可能会覆盖到 USDT /crvUSD、 USDC /crvUSD、甚至 3 pool/crvUSD流动性池。另外,白皮书中似乎并没有提到Curve原生代币CRV。)