复投自己拉高估值、清算引擎是压死FTX的最后一根稻草

FTX 作为一家盈利能力强劲的交易所,即便过度扩张、行销、救市,也不至于会出现近百亿美元的资金漏洞,钱到底输去哪了?

Blockworks 研究员 Westie、CrocSwap 创办人 Doug Colkitt 对此分析、推论,前者认为 FTX 的清算引擎是长期亏损的罪魁祸首;后者较偏向 FTX 透过 Alameda 不断把钱撒在交易所、DeFi 的流动性上,以此拉升 FTX 估值以及 Solana 专案的市值。

钱输去哪了?

Doug 指出,在 3AC 案例中,他们设置大量杠杆并做多,但不敌市场趋势而赔钱;雷曼兄弟死于不良贷款;在安隆风暴中,他们大量投入没有实质收益的专案。

FTX 部分资产显然投入到劣质、流动性不佳的种子轮投资中,但 Doug 认为这远远不足以解释巨大的资金漏洞。

Alameda 可能一点也不强?

在 2017、2018 年时,Alameda 是市场中的巨鲸,但 Doug 猜测 Alameda 其实只是很普通的交易者,当时加密市场很小,很多人都不会接触。

而市场不会一直维持在低效状态,随着更多专业机构进场,Alameda 的利润逐渐降至零。

对此,Alameda 开始有个大胆的想法,既然做量化赚不了钱,但流动性可以拿来打造一家加密货币交易所,Alameda 会继续担任一家造市商,流动性则移至自家交易所。

Doug 也点出,为什么 Alameda 要做市交易让别家交易所老板更有钱呢?FTX 因而催生。

FTX 增长指标=流动性=估值

在当时,代币的「市价」已被币安所主导,因此 Alameda 的流动性正被淘汰,不过最终 SBF 把 Alameda 带有负期望值的交易策略,摇身一变包装成 FTX 交易所。

Doug 认为这没什么大不了的,很多企业也都采用亏损引导型策略来实现成长。脱离 Alameda 掌控之外的是,他们的期望负值越来越高,每天在交易中亏损,但他们不是交易机构,停止交易即可:

他们已经没办法下车了,FTX 的估值取决于 Alameda 的流动性。而 Alameda 的流动性正在烧钱。

FTX 清算引擎是最大祸源

Westie 指出,FTX 传出坏债高达近百亿美元,而 Alameda 策略大多是中性的单边流动性挖矿、低风险的多空交易。这样的交易策略与亏损不成比例,他因此推论出是 FTX 清算引擎长期运作不当所导致。

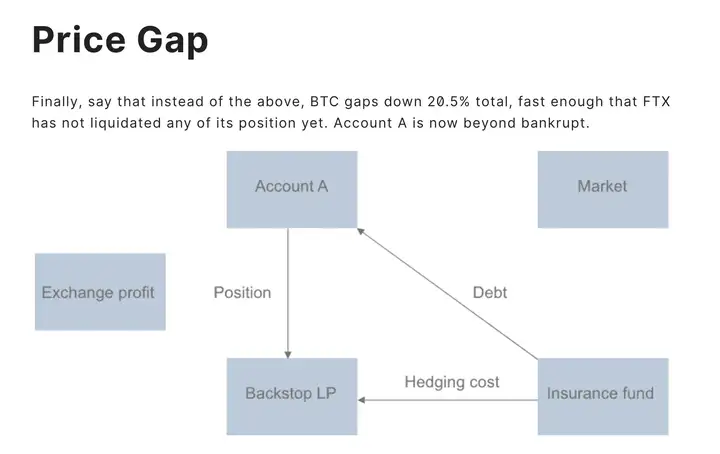

FTX 一直以强大的清算引擎而闻名,运作极其复杂,不过在 FTX Blog 中的一段解释较容易理解:

若需执行大量清算,例如市场大幅下跌,多头仓位需要平仓,这时可能无法仰赖于 FTX 订单簿的买单来平仓。在此情况中,流动性提供者系统将启动,内化该仓位、接管抵押品,并在其它交易所进行对冲。

如下图所示,在市场出现极端情况、存在巨大价差时,流动性提供者系统 (Backstop LP) 会承接 Account A 的仓位,而所产生的对冲成本、债务则由流动性保险基金 (Insurance fund) 处理。

Westie 推论「流动性提供者系统」就是 Alameda,运作「流动性保险基金」的则是 FTX。

Account A 爆仓的清算流程

清算系统沦接盘侠

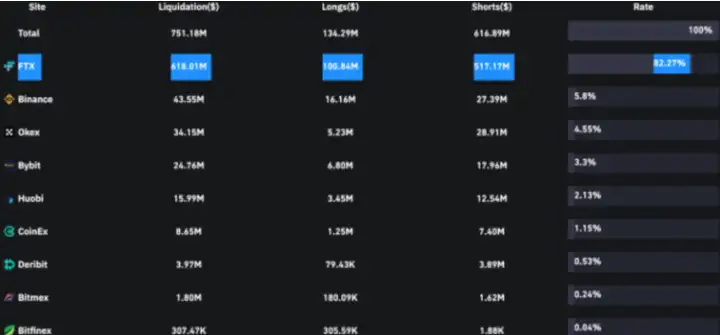

Westie 提到今年市场已多次崩盘,包括 GBTC 折价、DeFi 被骇等,若 LUNA、UST 的清算已让 Alameda 受伤,那么 10/25 的六亿美元的巨额清算量肯定对他们造成重击。

先前报导,币安衍生品交易量市占率超过五成,而 FTX 仅有 8.8%,但 Coinglass 数据显示,FTX 24 小时却清算了 6.18 亿美元,是币安清算 4,355 万美元的 14 倍之多。

Westie 认为这合理解释为何 Alameda 团队成员对破产一事完全状况外,若是交易不善或 DeFi 策略导致严重亏损,团队上下理应了解细节,

截至目前,对于 FTX 挪用大量用户资金导致破产的推测有两个方向:

FTX 清算引擎:如本文推测,Alameda 长期作为清算者导致 FTX 的巨额亏损。

过度运用资金 (开杠杆):知情人士指出,Alameda 在过去几个月获得大量贷款,但市场自 Q2 崩盘后,贷方开始紧收流动性,导致 Alameda 开始挪用 FTX 用户资金。

FTX 的倒闭是一个「决定性」的时刻,将「稳定」整个加密货币市场。这不会杀死加密货币,这场灾难会有一线希望,毫无疑问那就是「监管」。

不可否认的是FTX 的崩盘会为整个市场带来极大的伤害,尽管将有可能全面监管,但仍需要一段时间的恢复期。这是一个触底过程,像这样的事件非常重要,因为它最终会产生许多连锁反应,我们不知道还有多少多米诺骨牌会倒下,我们需要等待整个过程。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索