FTX倒下后,几家欢喜几家忧?

11 月 10 日早间,币安官方发文宣布,跟据尽职调查的结果,以及有关不当处理客户资金和所谓美国机构调查的新闻报道,决定不再寻求对 FTX.com 的潜在收购(传闻收购价格为仅为 1 美元)。

这就意味着,如果不再有外部资金的介入,FTX(以及 Alameda)的倒下几乎已是定局。作为业界曾经最大的“巨无霸”机构之一,FTX 的倒下势必会给不同方向、赛道的机构和项目们造成一定正面或负面的影响,进而带来行业格局的巨变。那么,究竟是谁获了利,谁受了损呢?

受损一方

总体来看,FTX 倒下后最直接的受损方大致可分为三个群体:一是直接投资了 FTX 的资方;二是与 FTX 存在资金牵涉的机构,包括在平台尚有余额的客户,以及拥有 FTX 债务的借贷平台,和交易所内的客户,三则是 Solana 等与 FTX 牵涉较深的“嫡系项目”们。

-

FTX 的投资方

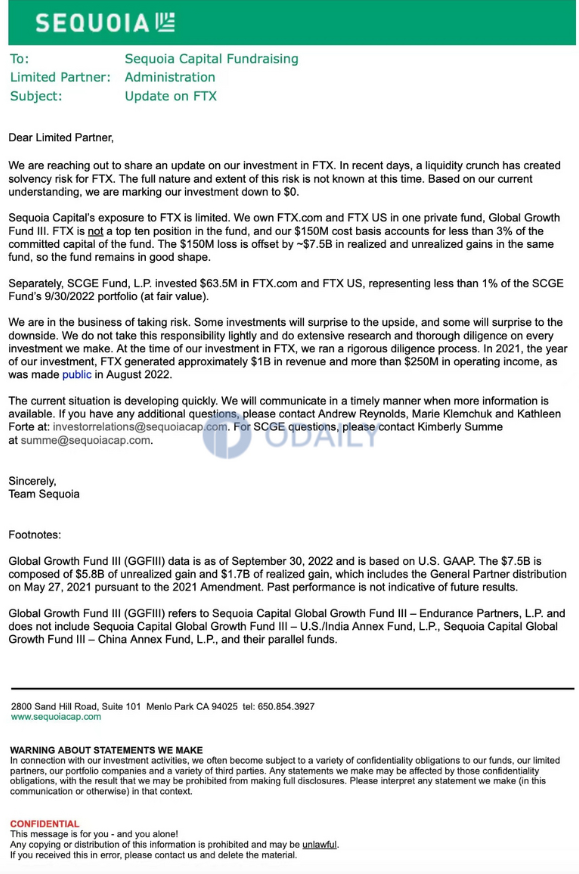

FTX 最近的一轮融资完成于今年 1 月,当时 FTX 曾以 320 亿美元估值完成了 4 亿美元的 C 轮融资,参与机构包括软银、Paradigm、Tiger Global 以及加拿大安大略省教师养老金计划委员会。而在此前不久(去年 10 月),FTX 还曾以 240 亿美元估值完成了 4.2 亿美元的 B-1 轮融资,Black Rock、Tiger Global、加拿大安大略省教师养老基金、新加坡投资公司淡马锡控股、红杉资本、海洋资本、国际创投 IVP、ICONIQ Growth 等 69 家机构参投。

伴随着 FTX 的倒下,这些机构用真金白银换来的股份大概率也将化为泡影。今日早间,红杉资本向 LP 发布了其全球增长基金 III(GGFIII)关于 FTX 的声明,称该基金共向 FTX 与 FTX US 投资 2.135 亿美元,目前已减值至 0。

其它机构的情况大体上也应与红杉类似。

-

与 FTX 存在资金牵涉的机构

随着 FTX 关停提现通道,在 FTX 内尚存有资金的客户(包括散户……)短时间内大概率是提款无望了。目前,已有多家机构及项目出面声明了自身与 FTX 相关的敞口情况,部分则已承认确实会因该事件而产生一定的非预期损失。

其中,Multicoin Capital 的情况相对较为严重,其管理合伙人 Kyle Samani 和 Tushar Jain 周二向该基金 LP 发出的信中表示,该基金资产管理规模 (AUM) 中约有 10% 仍在 FTX 上等待提款。此外,做市机构 Amber Group 和 Wintermute 均表示虽已减少了对 FTX 的风险敞口,但仍有一部分平台内资产尚未处理。

至于借贷机构,目前尚不清楚有哪些机构向 FTX 提供过贷款(考虑三箭一事,这或许是接下来的一个大雷)。头部借贷机构方面,Nexo 已澄清未向 FTX 或 Alameda 提供贷款,且已提出在该交易所内的所有资金;Genesis Trading 则表示与 FTX 没有借贷关系,但由于市场剧烈波动,在对冲和出售抵押品后仍出现了 700 万美元的损失。

-

FTX 的“嫡系项目”们

毫无疑问,本轮受 FTX 事件冲击最大的项目就是 Solana(SOL),这一曾经的明星项目在过去数天内已经历了腰斩,目前仍有大量质押中的 SOL 正处于质押解锁的等待期,预计未来一段时间抛压仍不会消退。

此外,Solana 生态内上的其他诸多项目也与 FTX 及 Alameda 存在较多牵涉,其中许多更是由这两家机构直接投资及孵化,比如 Serum(SRM)、MAPS(MAPS)、Bonfida(FIDA)等等。

关于 FTX 及 Alameda 究竟都投了哪些项目,社区之内也有朋友进行过整理,感兴趣的朋友可以点击了解。不过,需要说明的是并非所有 FTX 及 Alameda 投资的项目都必定会受到严重波及,其中一些项目只是获得了少额跟投,具体还是要看牵涉程度。

获利一方

与受损方类似,FTX 倒下后最直接的获利方大致也可分为三个群体:一是以币安为代表的中心化交易所(CEX);二是以 dYdX 为代表的去中心化交易所(DEX);三则是与一些 FTX “嫡系项目”们存在直接竞争关心的其它项目。

-

CEX

CEX 方面,币安自然是头号赢家。至此,除了在一些局部区域可能还有些竞争压力(比如美国本土的 Coinbase)之外,币安在全球范围内的“头号玩家”地位已无可撼动。

除了币安之外,FTX 原有的一些市场份额预计也会部分流向其他一些口碑较好的二线交易所,当前 OKX、BitMEX、Crypto.com 等多家都在争相公布自己的储备金情况,这即是为了安抚现有用户,也是为了吸引潜在的 FTX 外逃流量。

-

DEX,尤其是衍生品市场

FTX 这次的暴雷严重冲击了 CEX 在用户心中的信誉及形象,预计此役之后,也会有部分用户选择告别永远都存在黑箱风险的 CEX,转而投奔去中心化的怀抱。

由于 FTX 主营业务为永续合约交易,因此诸多 DEX 之中,衍生品市场预计会迎来最大的流量增长。这一预期也已反映在了盘面之上,头部去中心化衍生品交易所 dYdX 逆势上涨,截至发文暂报 1.526 USDT,24 小时涨幅 11.88%。

-

与 FTX “嫡系项目”存在直接竞争关系的项目们

与 FTX 本身的情况类似,一些 FTX “嫡系项目”的没落势必也会释放出一定的市场份额,这些外逃的流量(包括开发者、用户、资金)必然会找到新的承接地,但究竟会是哪里暂时仍不明晰。

又或许,大家都是输家

虽然从表态上看,随着 FTX 及其相关项目的没落,蛋糕得以被重新划分,但考虑到本已千疮百孔的市场信心再次严重受挫,这块蛋糕的尺寸或许也将面临缩水。如此一来,大家可能都是输家。

此外,FTX 一事已受到了多家监管机构的注意,这势必会招来新一轮的监管压力。可能有人会说,长线看来合规才是最终出路,监管节奏的提前或许并不是坏事,我同意前半句的表述,但却倾向于认为循序渐进式的监管介入才是对行业摩擦最小、损害最少的路径,如此恶性事件招来的只会是“狂风暴雨”,一旦矫枉过正,或许会招致无法修复的后果。