熊市不仅是项目的建设最近时机,也是投资者的机会!

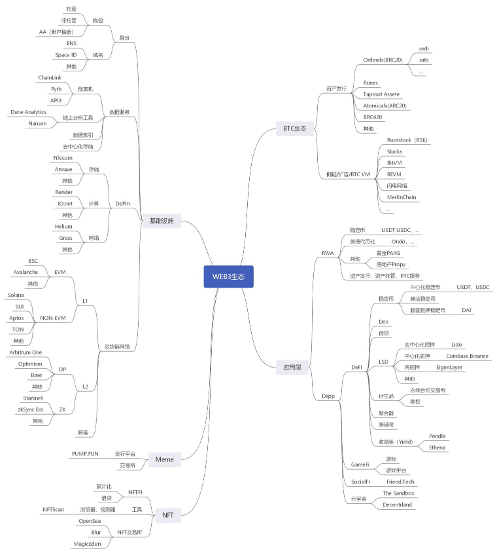

本篇将讲解:宏观经济形势、熊市中的投资机遇、Meta 新公链以及 3AC Babel Terra 等崩溃的原因!

最近的市场行情如何?

17 年牛市主要是由 1CO 模式下的散户资金所驱动。而 21 年这轮牛市,主要是由机构投资者主导的,越来越多的机构资本已经进入这个领域,甚至有养老基金。对于行情下跌,本质是资金的止盈流出,以及我们此前从未经历过在经济衰退背景下的下跌周期,目前行情与美联储政策和全球宏观经济紧密相连,但是我觉得大部分利空预期已经得到了充分定价,市场的转折点不一定得等到比特币减半,毕竟有点遥远。

以太坊合并或许能够成为这个转折点,让币圈行情与全球宏观形势脱钩。在前期恐慌抛售砸出以太坊 $800 的底部后,我们很大一部分人真的觉得可能已经触底了,合并和其他一些因素可能会推动行情上涨,当然过程的波动性在所难免。

以太坊合并会成功发生吗,会带来什么影响?

它能够按时进行,即使延迟也会在9月之后不久续上。大多数时候开发者们只会给你一个模糊的时间段,他们不喜欢承诺一个确定的日期。但是,认为这一次可能能够看到相对确定日期的曙光。以太坊合并是十分重要的,能够让人们更多地参与,同时还会减少供应量,因为人们会想要参与质押获得收益。合并过后的以太坊将吸引更多的开发者和消费者用户,进一步带动生态繁荣。

矿工支持的 ETC 或者 ETHW 会成功吗?

只要有矿工、交易所、用户等等支持其实都可以成功分叉,这也是开放区块链的美丽。但对它是否会成长为一个非常成功的公链确实有一些疑问。BTC的分叉BCH,即使当时有这么多的支持,也不是一件容易的事。今天对以太分叉的支持比BTC分叉要少得多。其次,与比特币不同,以太坊有一个庞大的生态系统,其中有 DeFi、NFT、游戏的存在。如何说服所有生态系统的建设者转向那个方向?确实有些疑问。

目前比较火爆的 Meta 系公链(Apots\Sui等)?

他们也许正在纳入一些技术,特别是围绕敏感数据、金融数据之类的。接触的开发人员,对使用Move与Rust或Solidity相比感到有点兴奋。因此,那里有一些东西可能会取得一些进展。还没有开始接触,这将是一场艰苦的战斗,等待一下,看生态系统如何发展。

但现阶段,新公链其实很难走出来获得市场注意,不过 Meta 系公链倒有两个特点:它们的隐私性更强,特别是一些涉及敏感数据\金融数据的项目用例,这一特性就十分加分;其二是它们的开发语言 Move,问过一些开发者对该语言的使用体验,大部分都表示相对比 Rust\Solidity 更有惊喜感。虽然认为市场已经进入了新公链的尾部行情阶段,但是认为它们还是有些潜力的,尽管竞争艰难。Pantera 的资金目前没有它们的风险敞口,因为鉴于这种新公链尾部行情,倾向于多等等看看生态如何发展,如果数据显示生态具备吸引力,时机成熟,肯定会把握机会。

3AC失败原因

3AC投资于 GBTC 和 UST,然后也是冒险大量采用杠杆,市场大幅下跌,出现清算。这与 Babel Finance 和其他公司相似。

可以将所有这些归咎于他们对牛市过于乐观,以及业界一直在谈论的鲁莽和缺乏风险管理等等。但事实是,这是人性的一部分,人性贪婪的一面,被不对称的激励结构放大。

这不仅存在于加密行业。08 年雷曼兄弟倒闭的金融危机那时,大家已经开始谈论这些从业者的激励结构。如果你冒很大的风险,你可能有机会赢得巨额奖金。但如果你失败了,那么惩罚大部分情况下只是失去了奖励或当前工作,然后可能很快开始另一个职业。这就是不对称的激励结构。人们习惯了特别是在新兴的加密行业,失败没关系,尤其对原本没有什么可失去的,你马上可以开始另一个。

但是一旦你冒更多风险,你很容易获得大量的名声、财富甚至一切。因此,最终导致每个人承担更多风险的是内在的激励结构。在 DeFi 领域并相信 DeFi。但是如果你问这个问题怎么办,会说单纯DeFi本身不是最终的解决方案。DeFi的透明度可信度可以为行业带来很多好东西,但它只是达到目的的一种手段,而不是目的本身。

要让你解决这些类型的激励结构,你确实需要依赖某种反人性的规范。不是单指政府法规,还包括行业本身的自我监管。比如说,类似在传统金融里的要求留出一定的资金作为风险储备,你可以做什么以及如何保护用户有一些限制。所以,随着行业的发展,某些类型的监管,无论是权威监管还是行业自我监管,都将出现,DeFi 和其他类似区块链技术的透明度将有助于监管到位,然后朝着一个更广泛的方向发展,展示出更健康的金融体系。

市场起伏中,当下市场的建议:

现在在熊市期间,确实是建设的最佳时机,如果是投资者先从学习下手,因为项目也会在这里重新开始,它们也是确保在下一个牛市中获利得到好的成绩,对于投资来说也一样,熊市生存,牛市看成绩!

希望这篇文章对大家有一定的帮助。