加密市场现在走到哪一步了?

到目前为止,2022年6月是 比特币 自2012年以来表现最差的一个月。币价从32000美元下跌到20000美元,跌幅37%,而另一边的 ETH 也下跌了44%。 市场是否仍处于恐惧/投降的高峰? 让我们从数据的角度,看看加密市场走到哪一步了。

1.BTC市场数据

首先,看看比特币流入交易所的情况。过去一周,比特币流入交易所的数量(可能是被抛售) 达到2018年以来的最高水平! 市场像进入了投降期。

此外,根据“CDD”指标观察交易所流入情况,6月份从长期持有者那里流入交易所的比特币数量大幅飙升, 这表明市场真的进入投降/考验信念的时刻。 (注:CDD,指币天销毁数,用来反映长期持有者的变动)

考虑到比特币在过去几次投降期的价格波动(追溯到2018年), 它通常预示着某种局部底部。 几个可对比的时期: 2021 年 7 月 ( 是 2021 年的底部 ) 、 2020 年 3 月 ( 是 2020 年的底部 ) 和 2018 年 11 月 /12 月 ( 上个周期的底部 ) 。 尽管当前的宏观环境与这些历史时期不同, 但它可以用来衡量 BTC 的恐惧峰值, 然后决定加密生态其余部分的价格走向。

2.ETH市场数据

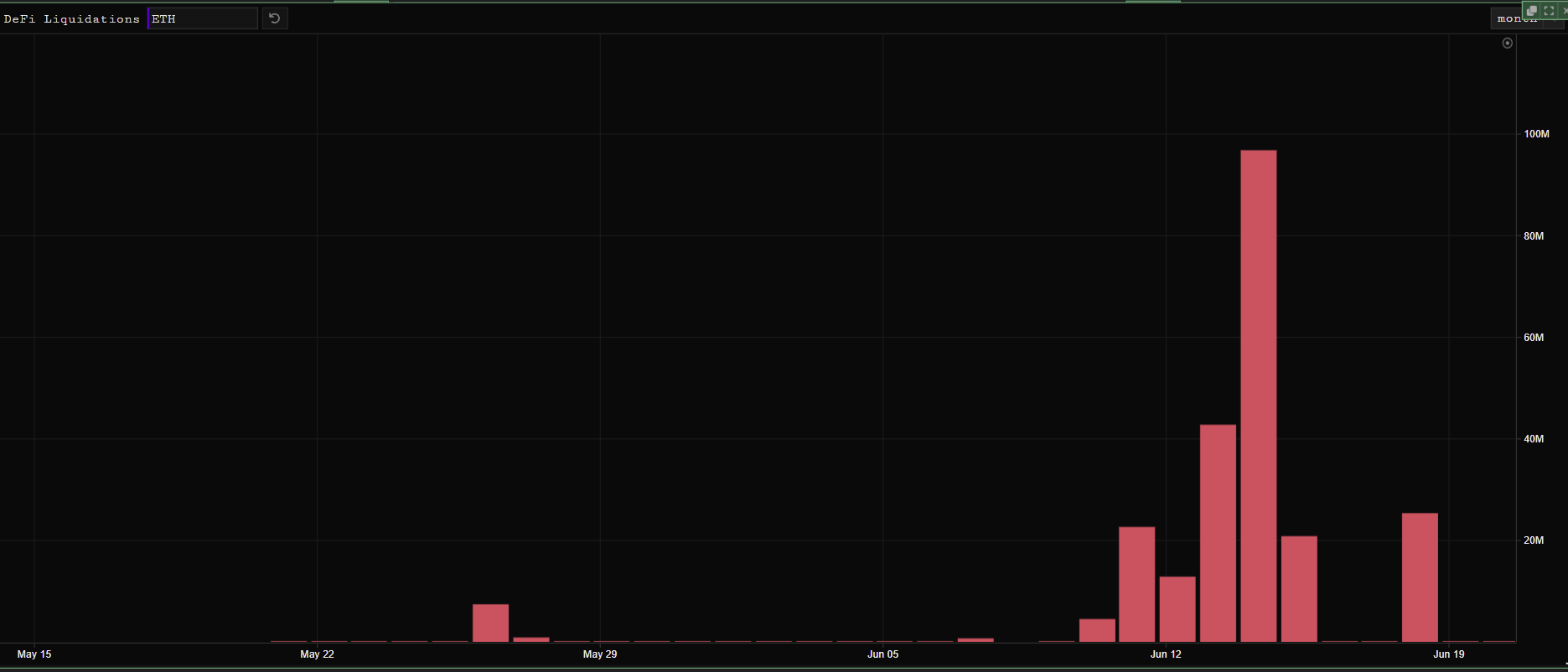

在过去60天里,ETH下跌了64%, 它的表现实际上落后于许多山寨。 例如 DeFi 版块的SNX、MKR、LINK、UNI和1INCH在过去60天的表现都比ETH好(这让人惊讶)。个人认为这是由一小部分事情驱动的,包括ETH头寸杠杆,在过去一个月导致2.35亿美元的链上ETH被清算。

这同时也迫使3AC大量卖出ETH,它在过去60天内至少向交易所发送了 17万枚ETH (从0x486这个钱包),这大约相当于2.5亿美元左右的抛售压力。

虽然ETH已经跌破2018年高点(1300美元),但 以太坊 的DeFi协议仍有460亿美元的TVL(2018年末只有6位数), 这证明我们在产品与市场匹配方面已经取得很大的进步。 DeFi的TVL从11月的高点下降了70%,而ETH自身只下降了75%。

3.其他 公链 数据

作为对比,以下是各大链从2021年11月到现在的TVL变化:

BSC:从200亿美元 下降70% 至60亿美元

Tron:从65亿美元 下降38% 至40亿美元

AVAX:从130亿美元 下降80% 至26亿美元

SOL:从140亿美元 下降82% 至25亿美元

Polygon:从50亿美元 下降67% 至17亿美元

FTM:从53亿美元 下降82% 至9.73亿美元

Arbitrum:从30亿美元 下降35% 至20亿美元(按L2 Beat的数据)

显然, Arbitrum是这里唯一的亮点, 它现在拥有51%的Layer2 TVL市场份额。NEAR也将其TVL增加了两倍,达到2.9亿美元(原本的基数很小)。

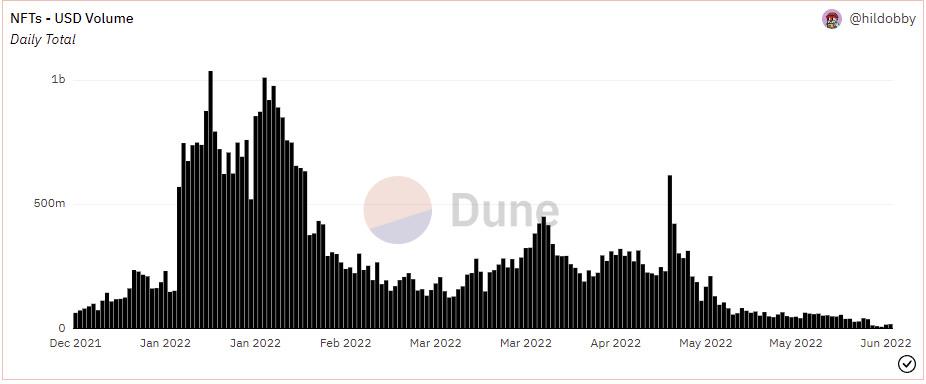

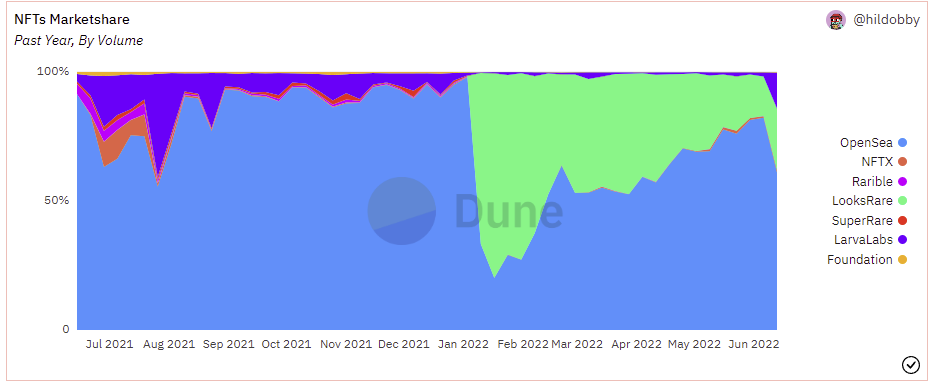

4.NFT市场数据

看看NFT市场,情况也不容乐观,日交易量从2022年1月的10亿美元峰值下降了98%, 如今只有2000万美元(周交易量下降了90%)。

从NFT交易市场的份额来看,LOOKS已经从今年早些时候70%的占有率下降到20%(注意,7月份将有一个大的解锁)。

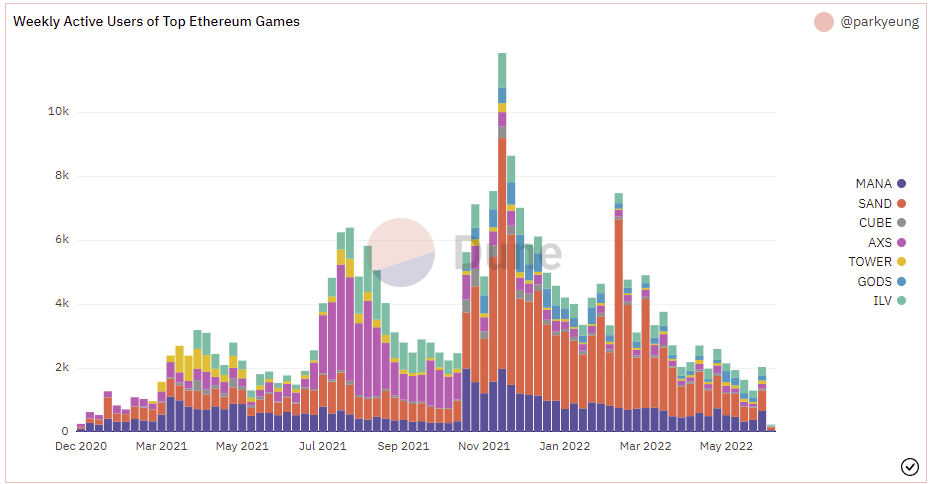

5.链游市场数据

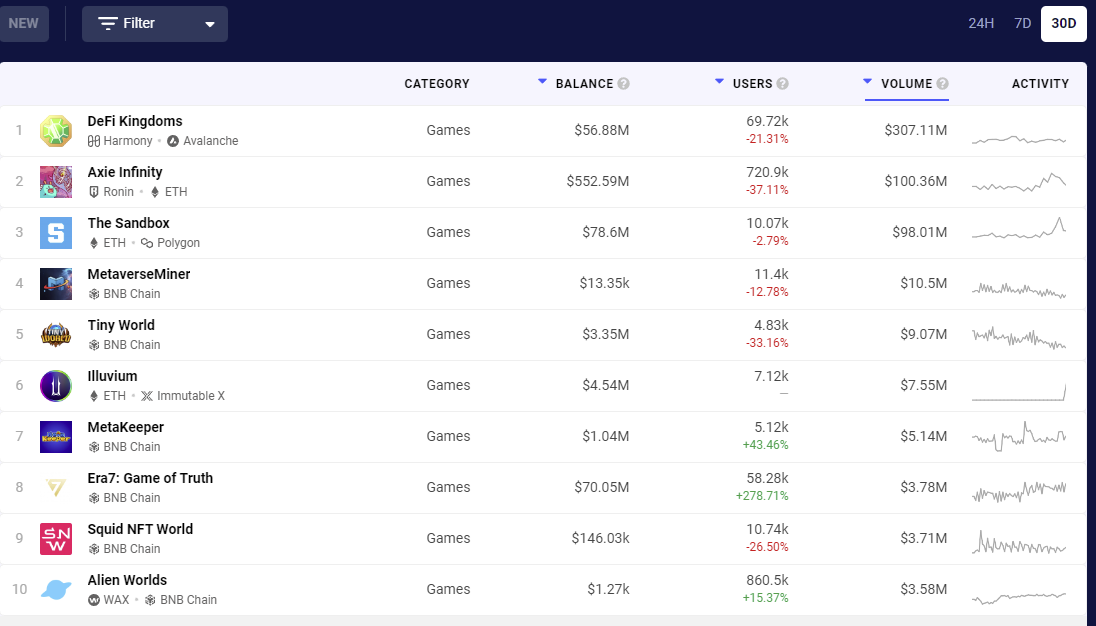

看看链游市场,以太坊链游从2021年11月的1.2万周活跃用户 下降到200 0, 其中MANA和SAND主导着市场份额,AXS用户已经大幅下降(它曾占据市场的主要份额)。

根据DappRadar数据, DFK的用户在过去30天里下降了21%,AXS的用户下降了37%,而SAND的用户仅下降了3%。

其他大型游戏的token在过去60天里也遭到了重创,包括:

MANA,-60%

APE,-70%

AXS,-69%

SAND,-69%

GMT,-75%

GALA,-71%

JEWEL,-97%

6.有好的迹象吗?

由上,我们能看出BTC和ETH的一些投降迹象(以及强制卖出),除了Arbitrum以外的协议TVL全面下跌,NFT交易枯竭,而活跃的游戏用户数量也出现了实质性下降。 有什么能让我们感到兴奋的吗?

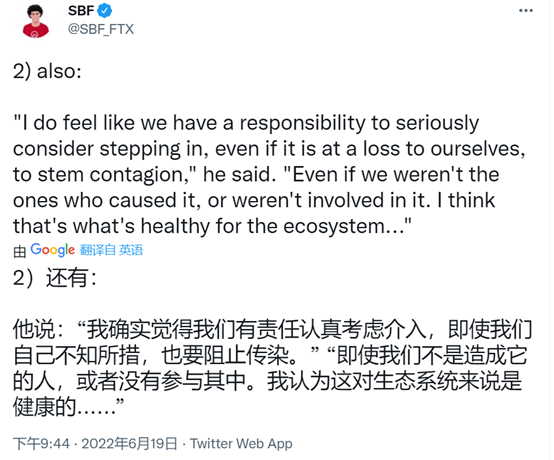

尽管人们一直担心Celsius和3AC爆雷并带来连锁反应,但Alameda的SBF最近在推特上表示,他们将“采取措施防止被波及”:

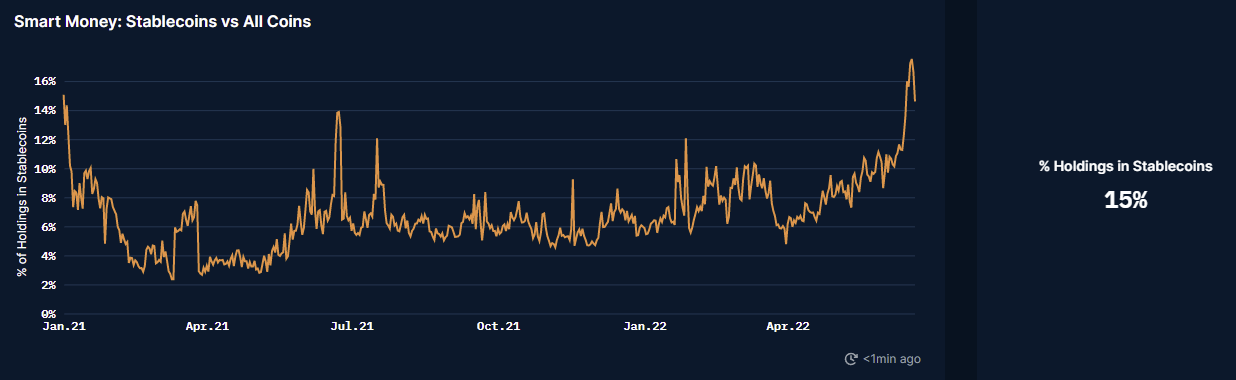

根据Nansen的说法, Smart money(聪明钱)终于再次开始配置资本 (在看到稳定币的持有量达到峰值后)。目前,稳定币的市值约为1550亿美元,而 加密货币 的总市值为8920亿美元,稳定币占据17%的加密份额。 大量基金储备仍在场外,等待市场环境被确认为“安全”时再进行部署。

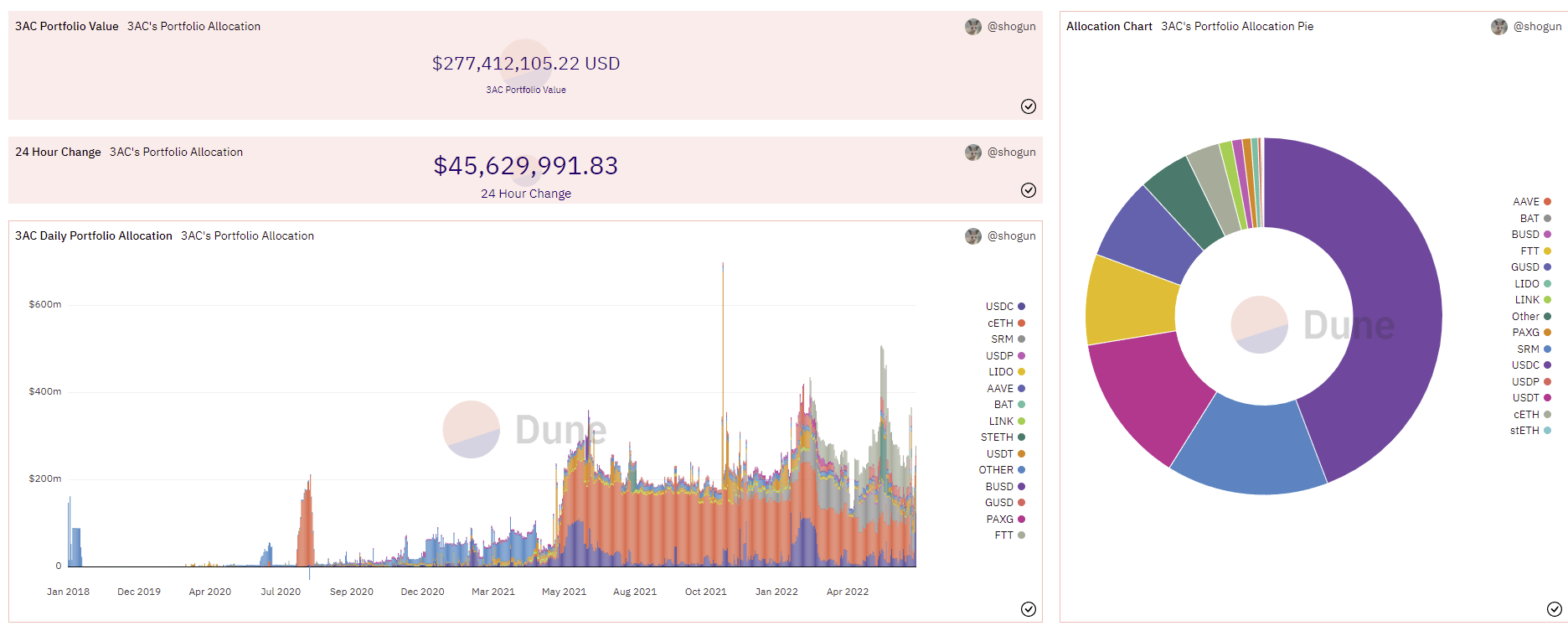

此外,虽然很难量化3AC资不抵债的风险,但至少在链上,该公司(每个被证实的3AC钱包) 已经没有多少可抛售的了。

根据Dune的3AC钱包仪表盘,该公司持有2.77亿美元的链上资产,但重要的是,除了稳定币,他们只持有4100万美元的SRM、2300万美元的FTT和800万美元的cETH。如果他们在交易所里没有别的储备, 那么3AC抛售的最糟糕时期似乎已经过去。

一些还算乐观的数据:

-

ETH活跃地址同比仅下降12%;

-

Arbitrum日交易量继续上升,同比增长90倍;

-

ETH和BTC成功避开了大规模的连锁清算: 例如,0x4093fbe60ab50ab79a5bd32fa2adec25537 2f80e这 个地址中价值1.35亿美元的ETH潜在清算;Celsius在Maker价值2.25亿美元的wBTC头寸的潜在清算。

7.我们脱离险境了吗?

有可能,但我仍担心未来几周加密对冲基金可能会流出资金。

根据普华永道(PwC)的数据,2021年加密对冲基金的总资产管理规模(未杠杆化)为41亿美元。鉴于当前的宏观环境/货币政策,对风险资产的偏好已大幅下降,22年第二季度末可能出现基金赎回, 这可能导致7月出现一定程度的抛售压力。

此外,由于通胀仍在持续升温,美联储的立场可能不会很快转变。加密货币面临的巨大潜在阻力是 货币政策、Celsius和3AC的连锁反应以及链上清算水平。

现在加密货币的总市值不到2021年峰值的三分之一,我们现在拥有游戏、NFT和DeFi应用,尽管最近经历了一些痛苦,但所有这些应用仍有很多用户。 目前有两大主要催化剂促使加密市场重新找到“叙事”: ETH合并(似乎不太可能在9月实现),以及美联储政策的转变。我不打算在这里做市场预测,但看起来我们现在确实是更接近底部了,这也是为何一些观望的聪明钱开始有动作的原因。

以太坊Layer 2单日交易笔数一度达到1242万,创历史新高

自 2024 年初以来,Layer 2 生态日交易量增长了 140%。这一增长主要是由 Base 推动,Base交易笔数在 7 月底飙升至 400 多万的峰值。

Animoca Brands正考虑2025年底或2026年初在香港或中东进行IPO

Animoca Brands尚未选定潜在 IPO 的顾问,但 Animoca Brands打算在 9 月份进行一次非交易路演作为准备工作。

SpaceX公布首个载人极地太空飞行任务,参与者包括F2pool创始人王纯(Wang Chun)等

在航天史上,这是第一次,私人可以租用整个航天器,计划、设计和执行非常个人化的任务,并有明确的目标。