SharkTeam独家分析 | 【深度】从链上分析和金融安全角度,看stETH的囚徒困境和Celsius挤兑事件

6月7日开始,以 Celsius 被曝损失 3.5 万枚 ETH开始,ETH流动性生态乃至整个加密货币市场进入到一个以stETH为中心的流动性囚徒困境之中,而这也造成了对Celsius等加密货币“银行”挤兑现象的发生。

SharkTeam将从事件的起源开始,也就是ETH质押生态的形成,从链上分析和金融安全的角度,来分析此次事件。

一、 Celsius项目介绍

Celsius的创始人Mashinsky 出生在乌克兰。在英美,Celsius 是称得上家喻户晓的明星CeFi,拥有超170万用户,最高管理着超过300亿美元资产。就商业模式而言,Celsius 和“银行”无异,负债端,吸收储户的“加密存款”;资产端,利用大量沉淀资金通过贷款等形式赚取收益,Celsius 从两端利差赚得利润。

Celsius吸引用户的方式很简单,和UST类似:存入加密货币获得最高18%的年化收益率,每周派息。整体收益率而言,在Celsius上,比特币约为 3% 至 8%,以太坊为 4% 至 8%,USDT 为 9% 至 11%,那么无风险的高收益率从何而来?

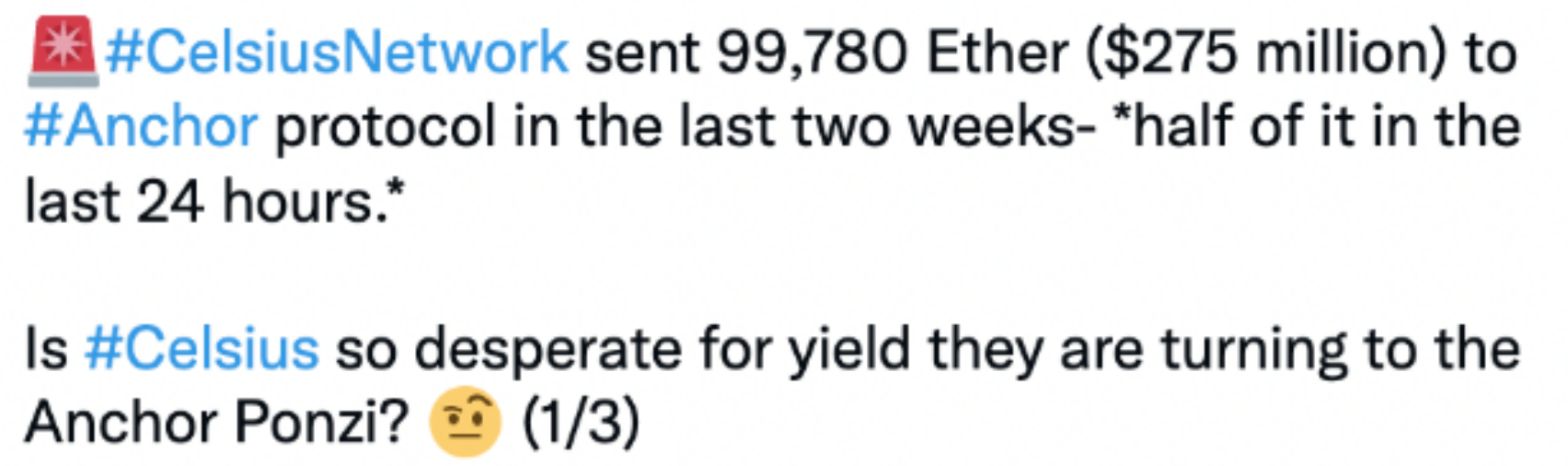

Celsius对外的主营业务宣传的是借贷,借贷业务当然是相对稳妥的商业模式,但是面临资金效率的问题,并不是所有资金都被匹配产生收益,资金效率低,会导致APY低,从而影响负债端(吸储)扩张。因此,一个行业潜规则是,除了借贷,他们往往还会在别处寻找收益并使用越来越奇特和风险更高的金融工具。比如,Terra生态的Anchor Protocol ,Celsius是Anchor 上的超级巨鲸,在UST暴雷前发送数亿美元加密资产至Anchor,也成为了最后压垮UST的最后稻草之一。

Celsius 承诺给储户最高8%的以太坊存款收益,为了实现这一收益,Celsius也选择将大量ETH置换为stETH等ETH2.0衍生品,从而获得质押收益。链上数据统计,Celsius约持有15亿美元的stETH头寸,这为如今的流动性危机埋下了伏笔。

此外,作为加密资产抵押贷款平台,用户可以在Celsius上抵押多种加密货币借出稳定币和现金,贷款利率低至5-10%,而如果采用其自身发行的CEL代币则可以享有更优惠的低利率政策。这里引入了CEL代币。在Celsius所发布白皮书中提及,Celsius以每个代币0.20美元的价格对CEL代币进行了预售(占CEL代币总数的40%),随后以每代币0.30美元的价格进行了众筹(占CEL代币总数的10%)。也就是说,CEL的持有者可以在Celsius申请美元贷款,并且在支付贷款利息时可以享受更优惠的折扣。这就形成了一种循环,吸引更多用户通过抵押CEL来获得现金,在刺激CEL需求的同时,还推高CEL价格,让Celsius可以在营销和广告上安排更多预算来吸引用户的关注。

然而,在Celsius宣布冻结提款之后CEL一度狂跌60%,最低曾下探至19美分,而这也导致用CEL代币作为担保品的用户蒙受了巨大损失。

二、 Lido项目介绍

PoS网络对于潜在用户而言仍然有很高的准入门槛和机会成本(比如以太坊需要最低 32 ETH),包括巨大的资本投入、验证过程的技术复杂性和较长的锁定期(一直锁定到合并后)。“质押即服务”赛道由此诞生,这些平台为持有者提供简单、灵活和资金高效的质押服务。这个行业的领先者就是 Lido。

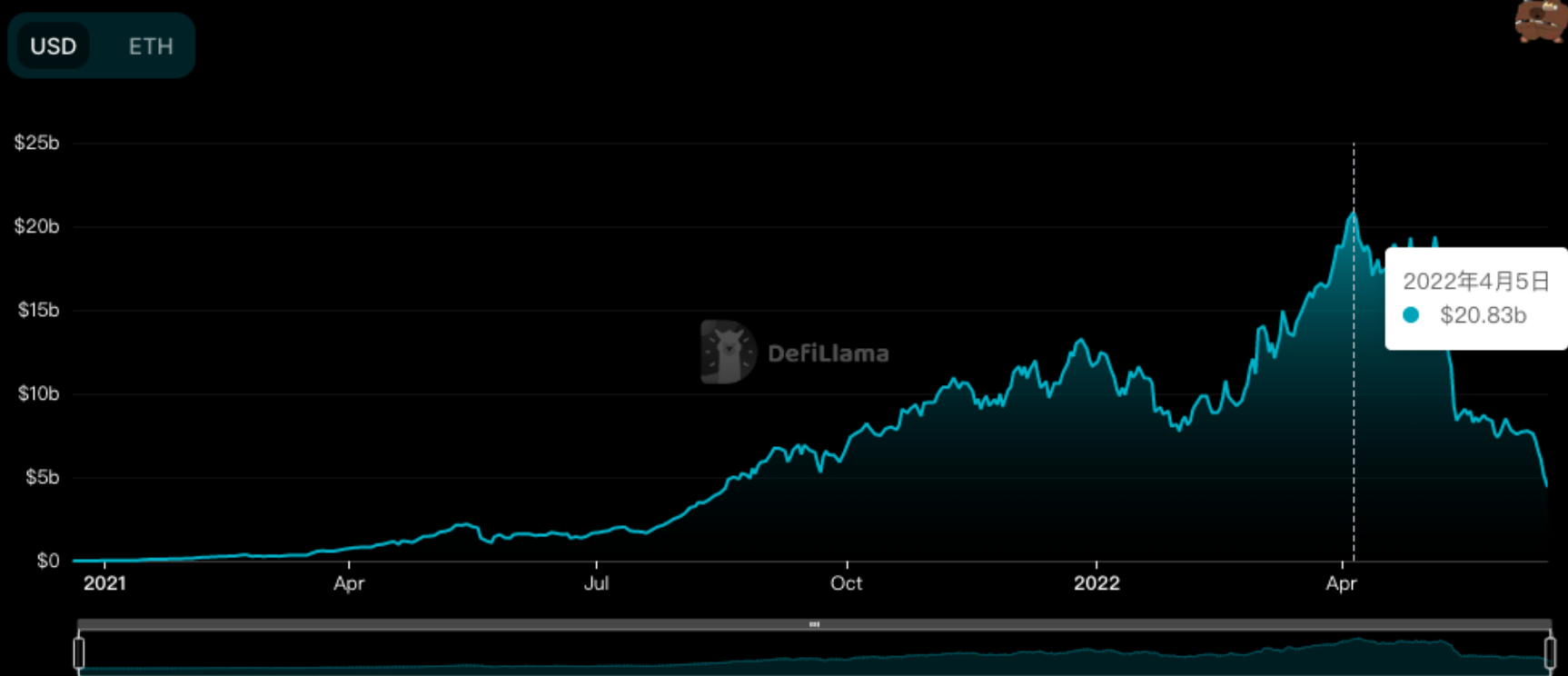

Lido 是适用于以太坊、Solana、Kusama、Polygon 和 Polkadot 的非托管流动性质押协议。Lido 不仅能让 Pos 的准入条件变得更为民主,同时随着 Lido 路线图逐步实现,还能实现更为安全的去中心化 PoS 网络。Lido 目前在所有协议 TVL 中排名第四,并占所有质押的 ETH 的近三分之一。

目前 Lido DAO 管理着 5 个 Lido 流动性质押协议。虽然支持的五个 PoS 网络(包括以太坊、Solana、Kusama、Polygon 和 Polkadot)在设计上各有不同,但其流动性质押协议的通用机制是相似的。

涉及的两个主要部分是用户(质押者)和节点运营商(验证者)。协议的关键部分是质押智能合约、代币质押衍生品(st资产,如 stETH),以及外部的 DeFi 集成(比如 Curve)。用户将资产存入 Lido 流动性质押协议,会收到相应的质押衍生品(如质押 ETH 会收到 stETH )。Lido 对质押池的代币化有效的解锁了用户资产的流动性,st 资产以两种形式存在:弹性供应(rebase)和股份(shares)。弹性供应形式(如 stETH、stKSM、stDOT)是指 st 资产根据存入资产 1:1 铸造。为了匹配标的资产,锚定代币余额每天随着累积的质押奖励发生变化。无论 st 资产是从 Lido 质押获得,从去中心化交易所购买或者通过其他持有人转账获得,每天 st 资产余额都会根据累积奖励而变化。stETH 占流通的 st 总资产价值的 98% 以上。stETH 目前是一种纯合成、封闭式衍生品,因为它在以太坊合并后才能赎回其质押的 ETH。想要将 stETH 兑换为 ETH 的持有人必须依赖交易所(比如Curve、Uniswap 和 FTX)的定价和流动性。

stETH 的流动性来自于对去中心化交易所(Dex)和去中心化借贷(Lend)的整合:

(1)Lido DAO 对 Curve 的 stETH:ETH 池子进行激励,目前该池子是 DeFi 中最深的 AMM 池。通过增加池子的 APY (年化收益率) 来激励 Lido DAO 代币(LDO)和 CRV 的措施吸引了相应的流动性。Curve 的这类池子以及 Uniswap 和 Balancer 给予了 stETH 持有者在其质押的 ETH 解锁前退出的能力。

(2)虽然 Lido 质押者可以持有 stETH 或者向 DEX 提供低风险的流动性(风险来自无常损失),但如果质押者将 st 资产用作抵押时,可以获得更高收益的机会。比如 Aava 和 MakerDAO 可以抵押 stETH、Solend 可以抵押 stSOL 进行贷款。比如 Aava 上最高可以贷到 stETH 70% 价值的资产,有人通过这种方式循环借贷然后质押,能获取相对较高的收益,但是也承担了更大的风险。

三、从链上分析角度,看stETH的囚徒困境和Celsius挤兑如何产生

(1)以太坊合并带来的套利机会,stETH需求暴增

2020年12月,信标链上线,这意味着以太坊进入一个新的阶段,开始向PoS过渡,也就是我们常说的以太坊2.0。随之而来,带来了ETH质押的业务形态,并产生了如Lido等以质押收益为主要业务的Defi项目,Lido项目的锁仓量最高点超过200亿美元,一直处于Defi锁仓排名前十的位置。随着ETH2.0的合并日期越来越近,质押逐步成为ETH流动性的汇集点,很多机构和个人都开始质押大量的ETH并兑换stETH,以求在不损失ETH流动性的同时(stETH可以在AAVE上质押,也可以在Curve上交易)进行套利,这为后续事件的产生埋下的隐患。

(3)加密熊市,stETH需求降低

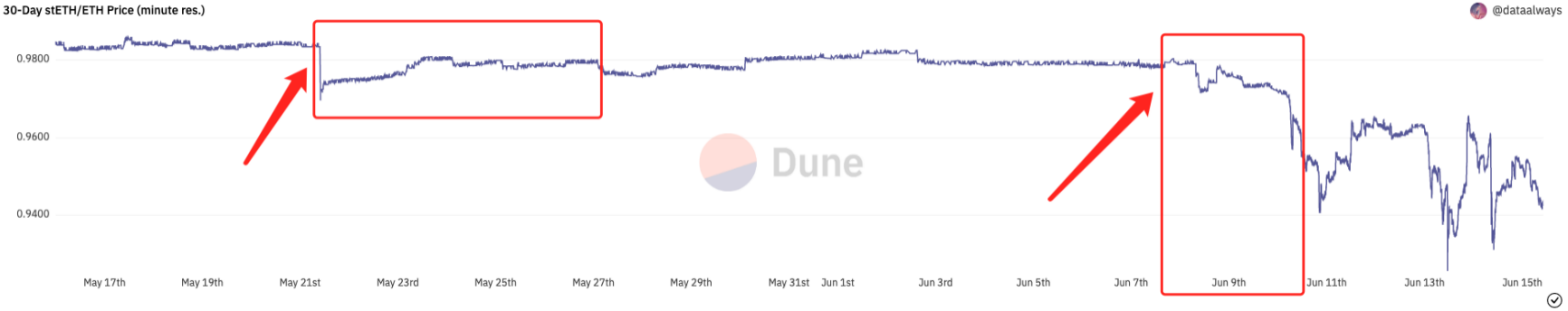

2022年5月下旬开始,stETH:ETH长期处于0.98以下,这和近期的熊市行情有关,用户对加密资产的流动性大大提高,流动性相对较差的stETH类凭证资产将不再能满足用户需求,被逐步抛售到市场上,造成stETH价格不稳,这本身并没有什么问题,ETH2.0合并完成后,持有stETH的用户仍然可以1:1兑换成ETH并完成套利。

(3)UST崩盘、Stakehound等安全事件,Celsius蒙受巨额损失,打击投资者信心

Celsius 曾在 Anchor Protocol 中拥有5.35 亿美元资产,并是促成UST崩盘的七个鲸鱼钱包之一。虽然Celsius 在UST彻底暴雷前逃了,但也承受了损失并严重打击了市场信心,引发了用户对Celsius的不信任。自UST脱锚始,资金开始加速撤离Celsius,5月6日至 5月14日,流失超过7.5 亿美元。

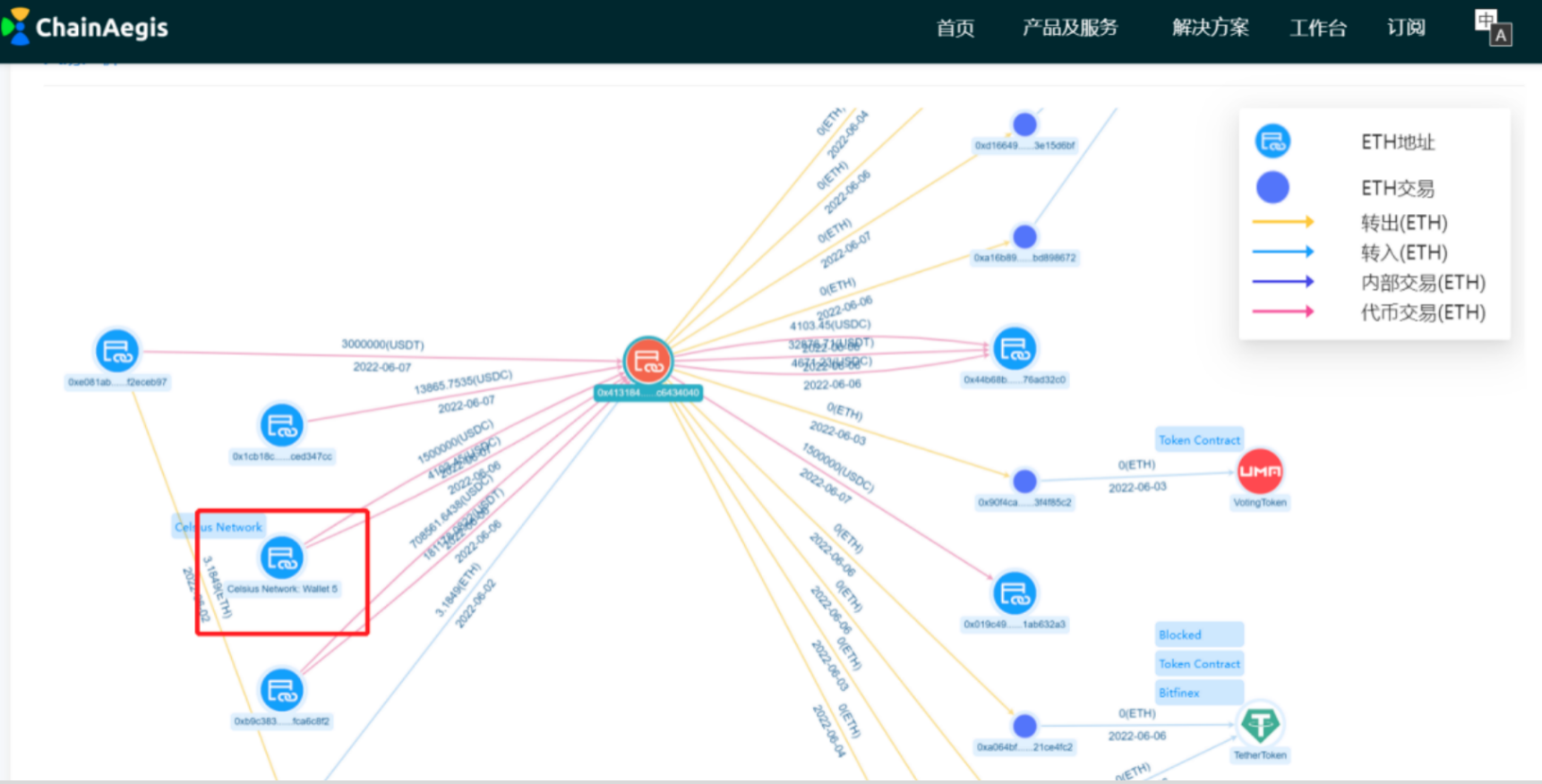

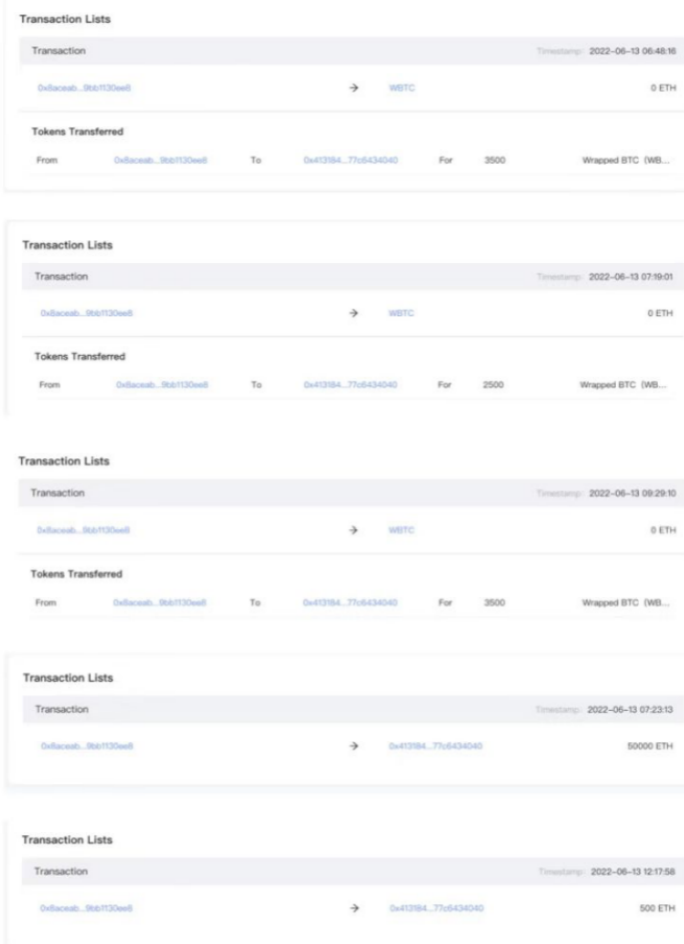

6月7日,Celsius Network 被爆在 Stakehound 私钥丢失事件中至少损失 3.5 万枚 ETH,通过链上分析平台ChainAegis发现, Celsius Network在2021年2月3日将持有的34999.99ETH转出到StakeHound Eth 2 Depositor,同时Celsius Network获得了35000stETH。2021年2月3日、3月4日向0xDb3165分别转入10000stETH、1200stETH。

然而,Celsius“秘不发丧”,这造成Celsius的用户对其丧失信任,纷纷开始提取原本存入Celsius的资产,形成挤兑。典型的例子是,6月8日,Alameda Research 相关的钱包大量抛售 stETH。6月10日大量 1k-2k 的独立地址开始卖出 stETH,形成了新一波恐慌抛售。Amber 从 Curve 的 stETH-ETH 池子撤出流动性。

Celsius为了满足用户的挤兑性赎回,通过地址0x4131对接多个二级市场交易所,被迫在二级市场出售自己的stETH来回笼流动性资金。该地址是Uniswap高频用户,目前代币持仓以SNX为主,代币总价值约为11000ETH。

(4)流动性危机进一步加剧挤兑

6月11日,美国5月CPI年增8.6%超预期,创1981年以来新高。

以太坊开发者 Tim Beiko 表示以太坊预计进一步推迟到今年8月下旬至11月之间进行合并。开发人员正在推迟以太坊的难度炸弹,因为他们目前正在修复他们在 Ropsten 合并期间发现的错误。合并后,状态转换的分叉也需要等待一段时间,可能需要合并后的6个月,一次可以解除质押的 ETH 数量也是有限制的,解除质押的队列可能需要一年多的时间。stETH套利机会的延迟造成越来越多的用户不愿持有。

然而,更有数据表明Celsius共计持有100万枚ETH,其中只有26.8万枚(近27%)是有充足流动性的。在另外的73%中,有44.5万枚是质押在Lido中并持有stETH进行质押挖矿的,按照目前在Curve的汇率只能兑换出28.7万枚ETH,其他部分一年内无法取出。如果按照往常每周兑换出五万枚ETH的速度,Celsius只有具有流动性的ETH将在五周内被耗尽,对Celsius信任的丧失和Celsius资不抵债的情况进一步加剧了挤兑。

(5)Celsius调用大量资金,但仍暂停了所有提款、交易和转账

据ChainAegis数据显示,Celsius在宣布暂停用户提款之前,从 AAVE 提取了9500枚 Wrapped Bitcoin (价值约 2.47 亿美元)并将其转到了到FTX 交易所的地址。除此之外,Celsius还提取了5500枚ETH(价值约7450万美元)到FTX。根据以上数据,Celsius在发布暂停提款声明前,通过FTX交易所一共获得了大约3.2亿美元的流动性。还有其他信息称Celsius一直在转移大量其他加密货币,种种迹象表明Celsius正深陷挤兑泥沼之中。6月13日,为中断挤兑,Celsius暂停所有的提款、交易和帐户之间的转账,并因此成为众矢之的,挤兑已成定局。

(6)连环清算将影响整个加密货币市场

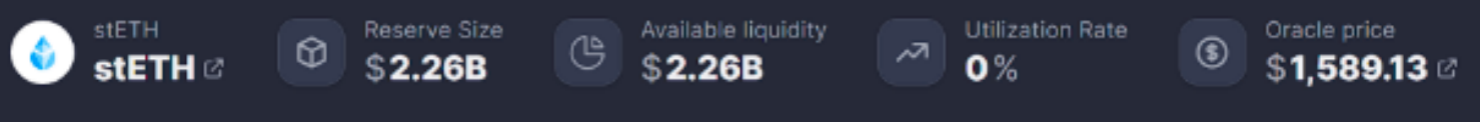

根据ChainAegis数据显示,stETH的流动性聚集地是在Aave借贷池里质押。这个借贷池有140万个stETH,市值约22.6亿美元。二十多亿美元的池子,APY收益是0,借贷利用率也是0,说明这个借贷池本身完全不产生任何收益,所有资金都在进行循环借贷,加杠杆。

通过AAVE和Lido的stETH对以太坊合并后的主网激活进行了数十亿的杠杆对赌。

1) 在 Lido 质押 ETH 换取 stETH

2) 将 stETH 存入 AAVE 并借入 ETH

3) 循环上述操作

如果stETH/ETH挂钩失败,许多ETH多头将被清算。整个stETH/ETH已经不是单纯的脱锚问题,实质上是数十亿美金杠杆多头的清算问题。一旦stETH/ETH持续脱锚,如果触达Aave的清算线,那么这价值22亿美金的定时炸弹将会引爆,并影响整个加密货币市场。而且这颗定时炸弹最可怕的是,他拆不掉,受制于以太坊主网合并,stETH不能兑换成ETH。

stETH持有者陷入囚徒困境:

1)抛售stETH,stETH价格会下挫,加快整个stETH的暴雷;

2)清掉stETH杠杆,继续持有,别人抛售stETH,承担stETH更大的脱锚风险。

唯一的选择,就是抱着侥幸心理,希望在以太坊完成合并之前不要连环清算。一旦以太坊合并顺利完成,stETH可以进行1:1兑付,那么这个定时炸弹才是真正的被拆除。

四、谁是下一个UST或Celsius

而现在更令市场更关注的,Celsius的股东Tether Limited——全球最大稳定币Tether的发行商是否也会被拖下水?

Tether是价值1800亿美元的稳定币领域最大的运营商,在促进整个加密货币市场的交易方面发挥着关键作用,还提供了与主流金融系统的联系,相当于币圈金融基础设施。

本周一,Tether在一篇博文中试图与Celsius保持距离:“虽然在Tether的投资组合中确实包括对公司(Celsius)的投资,但只占我们股东权益的一小部分,这项投资与我们自己的储备或稳定性之间没有相关性。”

然而,加密媒体公司Blockworks的Saleuddin对此表示,由于Tether所披露的内容含糊不清,因此无法确切知道Tether的资产正在面临多大风险。Saleuddin提及:“但我们确实知道他们持有代币、贵金属、相当多的低等级商业票据,并且都和Celsius有所关联......在Tether上运行需要什么?事实上我们不知道。”

诚然,USDT的中心化稳定币经济模型,因为监管制度的不完善和自身财务状况的不透明,本身就存在巨大的风险,如果一旦挤兑形成,将对整个市场造成巨大打击,加密货币市场或将重新洗牌。

5月份,韩国创始人UST/Luna项目被金融围猎;Celsius是促成UST崩盘的七个鲸鱼钱包之一,抛售超过5亿美元UST;6月份,乌克兰创始人Celsius被挤兑濒临崩溃,挤兑的起源是因ETH合并而产生的stETH;ETH创始人Vitalik Buterin是俄罗斯人,且是加密世界的意见领袖;乌克兰和俄罗斯在打仗;如果USDT也出了问题,我想“加密战争”已经打响,不然只能说是“天道轮回”了。

五、关于我们

SharkTeam 的愿景是全面保护Web3世界的安全。团队成员分布在北京、南京、硅谷,由来自世界各地的经验丰富的安全专业人士和高级研究人员组成,精通区块链和智能合约的底层理论,提供包括智能合约审计、链上分析、应急响应等服务。已与区块链生态系统各个领域的关键参与者,如Huobi Global、OKX、polygon、Polkadot、imToken、ChainIDE等建立长期合作关系。

Web:https://www.sharkteam.org

Telegram:https://t.me/sharkteamorg

Twitter:https://twitter.com/sharkteamorg

Reddit:https://www.reddit.com/r/sharkteamorg

更多区块链安全咨询与分析,点击下方链接查看

D查查|链上风险核查 https://m.chainaegis.com