创宇区块链|从算稳 UST 崩盘谈各稳定币风险

前言:何谓稳定币?

稳定币是试图将其价值与另一种资产 (储备货币与高流动性政府债券在内的资产集合) 进行锚定的加密资产。目前稳定币还没有统一的定义,但大家通俗的将其理解为一批尝试与 1 美元进行锚定的货币币种。

这其中最大的储备泰达币是如何获得美元支持的,或者有没有足够的美元得到支持,一直是个谜。有批评人士观点认为,尽管其泰达公司作出了保证,但 Tether Holdings 没有足够的资产来维持 1 比 1 的汇率,这意味着它的 Coin 本质上是一种欺诈。本期,知道创宇区块链安全实验室 将为读者揭开各种稳定币的神秘面纱。

起始—中心化稳定币

USDT

泰达币于 2014 年推出,是一个支持区块链的平台,旨在促进以数字方式使用法定货币。Tether 致力于通过更现代的货币方式来颠覆传统的金融体系。Tether 取得了进展,让客户能够在区块链上与传统货币进行交易,而没有通常与数字货币相关的固有波动性和复杂性。

其在网站上一直在履行一个承诺:Tether 与现实世界的货币一比一挂钩,每一个 Tether 都是由我们储备金中的传统货币(美元)1:1 支持的。

这导致其以信用背书进行承诺兑换,官方表示截止 2021 年 12 月其市值已超过 770 亿美元。

当然前几天发生黑天鹅事件,场内 USDT 由于恐慌情绪纷纷挤兑 USDT, 导致市场上的 USDT "价格下降",而其他币种价格拉升的情况,这本质不影响 Tether 官方的 1:1 兑换承诺:经过验证的客户(在允许的司法管辖区)能够在 Tether.to 上以 1 美元兑换 USDT,而只是市场上流动 USDT 币对被抛售,每个人出售价格在其心理预期非常的低导致 0.95 个 BUSD 换取其 1 个 USDT 他也愿意的情况发生。

事后,官方发文仅在过去 24 小时内,Tether 就兑现了超过 3 亿美元的赎回,并且今天已经处理了超过 20 亿美元,没有任何问题。

当然这其中不乏存在风险,如中心化的泰达机构不存在如其公布的足够资产储备来应对挤兑,或其本身背离了其 1:1 兑换的承诺。

USDC

USDC 向来以合规性作为其主打概念,其发行方 Circle 与 Coinbase 都是行业地位颇高的企业,其中 Circle 是全球第一家拿到纽约州 Bitpcense 牌照的企业,此后又陆续拿到英国与欧盟的支付牌照,Coinbase 则是全球获得监管牌照最多的加密货币交易所。

正因为如此,加之美国监管部门今年的态度转变,USDC 受到许多传统金融机构的认可,使用场景明显增多。今年 3 月,Visa 就表示将允许使用稳定币 USDC 结算其支付网络上的交易。

于是,我们很容易理解,USDC 其实就是追求合规化和大企业背书的"USDT",而且也毫无疑问依靠其"信用"来履行 1:1 兑换的承诺。

争斗—算法稳定币

在稳定币市场,USDT 与 USDC 占据了很大的地位,其 TVL 在区块链市场中也承载了巨大的体量。最重要的是,他可直接影响整个市场的经济导向,在传统金融中类似美联储一般的存在。这块大蛋糕,也激起了多个龙头的抢占。

DAI

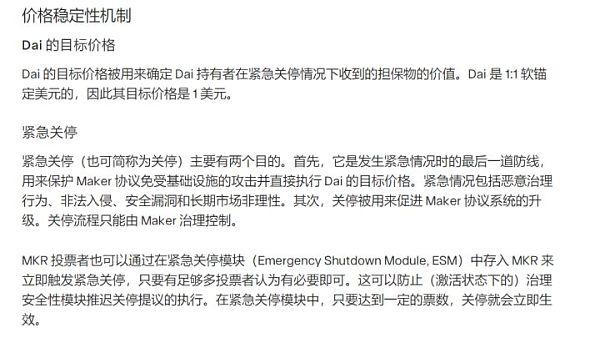

DAI 是一种无国界的去中心化稳定币, 由 Maker DAO 发行。基于超额抵押机制, DAI 是 1:1 软锚定美元的,其使用抵押品和价格聚合系统确保 1DAI 等价于 1 美元,其与泰达最大的区别就是它是去中心化的,承兑方面则依赖价格聚合系统认定的抵押品与 DAI 的承兑比例,如 1 ETH=2000 DAI,其价格稳定机制如下:

由于系统健康度依赖抵押物的价值比例,因此当抵押物如 以太坊 的价格存在巨大变化将直接对系统造成影响,而系统依赖强制清算来缓解接近临界值的资产。当然,由于其借贷清算的设计必然复杂于常规系统,同时去中心化的设计必然导致其承兑并发能力受限于链底层设计。若该系统的稳健性和安全性出现问题亦可能导致 1:1 承诺倾斜。

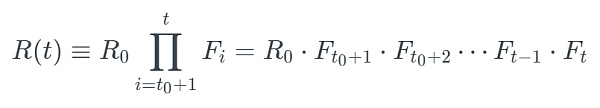

维系这样的一个价格稳定系统的设计非常复杂,MarkerDao 设计了一个费率模块(MCD)用于累计金库债务余额的稳定费,以及DAI存储的存款利息,设计如下:对于抵押物其费率模块通过累计算得,t 的间隔取 1 秒,对于一个 Maker 金库系统 1,从 t_0 开始,令让时间t的单位(s)稳定费值为 F_i ,令让费率累积率的初始值记为 R_0

假设一个 Vault 在时间 t_0 创建时债务 D_0 被立即提取;标准化债务 A (系统基于每个保险库存储)计算为 D_0 / R_0

某个 Valut 保险柜在某个时间 t 的总债务累计值则被计算为时间 t_1 到 t_T 的F_t 与创建时起始债务 D_0 的连乘:

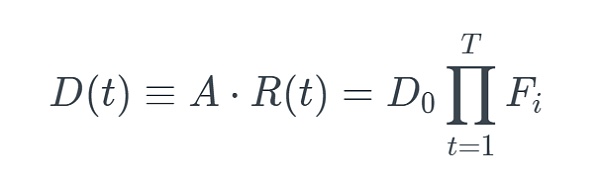

而 VAT 在整个算稳系统架构上的位置如下图所示,其复杂性可见一斑:

UST

Terra 是一个专为算法稳定币设计的去中心化区块链,整个生态系统在 UST 和 Luna两个 Token 之间运行。而 UST 是一种与美元 挂钩的稳定币,于 2020 年9月推出,Luna 则为他的治理代币。它的造币机制要求用户销毁 Terra(Luna)等储备资产来铸造等量的 UST。

与其他稳定币机制不同的是,UST 设计为燃烧 1 美元的 LUNA 铸造 1UST,或燃烧 1UST 铸造 1 美元的 Luna,这与之前崩盘的titan/iron非常类似。若UST脱锚,这种设定将存在两种套利的机会:

-

[1]在低于 1 美元买入 UST(如0.95),在 1 美元时卖出,套利 5%

-

[2]在低于 1 美元买入 UST(如 0.95),转换为 1 美元的 LUNA,将 Luna卖出为1 美元 USDC(抽离 1 美元 Luna 市值),并重复操作

该种设定若UST脱离锚定将导致如下几个负反馈循环,同时LP不会维系价格的稳定:

-

市场波动导致 Luna 价格下跌

-

市场在 [2] 的情况发生时抽离卖出 Luna 进一步拉低 Luna 价格

-

Luna 价格下跌导致 Anchor 抵押品被清算,清算后清算人卖出导致 Luna 价值继续下降

-

随着 Luna 下跌,用户的 UST 可兑换的 Luna 增加,UST 的 APY20% 解锁进一步导致 Luna 继续增发出售下跌

-

恐慌情绪蔓延,UST 上演如上述 USDT 黑天鹅事件,0.8 个 USDT 换一个 UST 的事件发生,加剧 UST 套利换取 Luna 并抛售 Luna

然后随着如上几个负反馈的循环进行,Luna 持续下跌,恐慌继续增加,做空情绪进一步拉升。

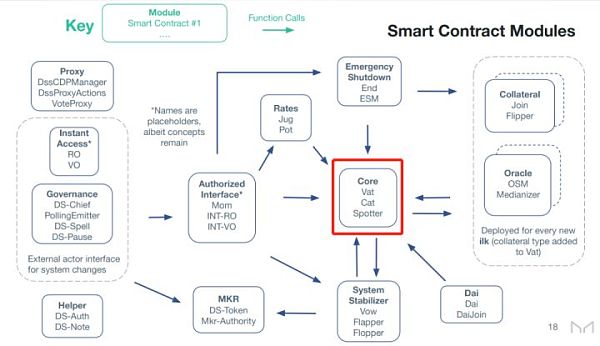

5 月 8 日凌晨,由于 Luna 基金会抽离资金构建 4Crv 池加上同时段用户抛售开启了死亡螺旋,最终 Luna 在循环与恐慌中已几乎归 0,UST 价值严重脱离锚定。

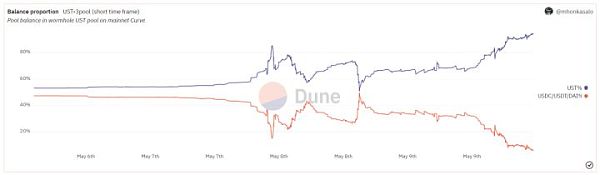

在 Curve 池中当时的储备图形如下:

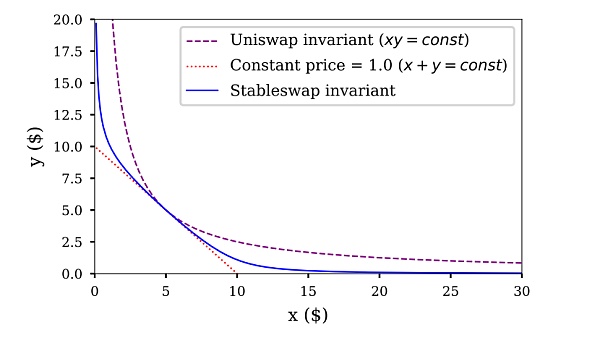

从 Curve 的 StableSwap 做市曲线 2 来看,虽然不会造成流动性枯竭,但当储备偏离过大,则更趋近于恒定乘积做市,也就是其他 UST 兑其他资产的比例将更小:

USDD

USDD 由 TRON DAO 储备管理 USDD 并保证其价格稳定。TRON DAO通过燃烧 TRX 铸造了9990 亿 USDD 稳定币。然后将这些已经铸造的 USDD 出售给白名单交易商最终投放市场。USDD 不完全依靠代码自动化执行的模式。USDD 的发行、销毁,以及关键的一级市场套利活动,都从依靠代码自动完成调整为了由波联储这个权力机构批准完成。

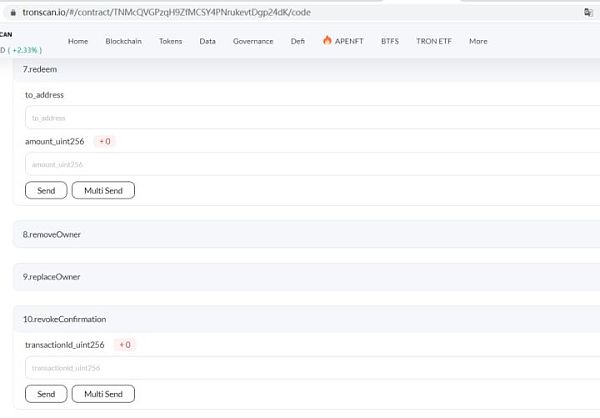

与 UST 区别开来,USDD 对普通持币者关闭了自由兑换的一级市场,波联储在 USDD 的一级市场实行了白名单准入机制。也就是说, USDD 的持有者,目前只可以在二级市场进行交易。USDD 锚定资产目前包括 Burn 合约 3 中的约2亿 6 千刀,从合约看,该 Burn 合约未开源并且有 Owner 可能存在非预期 redeem 情况,同时 Owner 有权限使用 revokeConfirm 撤销交易。

因此,USDD 的稳定机制与中心化和稳定币算法关系不大。它更像是一种脱离承兑模式的 IEO。其最大风险则来自于 TRX 的价格下跌,不足以完全应对所有发行 USDD 的赎回需求( 1USDD 兑换太多个数的 TRX)。在没有无限铸币权保证的前提下,USDD 需要进行超额储备才能应对TRX价格的下跌。同时从储备而言,存储的合约内 TRX 储备流动性也存在不足的风险。

后记:湮灭亦是新生

锁定价值达 200 亿美元的 Terra 生态,其原生算法稳定币 UST 因大量资本做空围猎与债务危机陷入死亡螺旋,出现了严重脱锚事件,短短 5 天时间接近归零,其推出的算法稳定币也被重创。这一场是空军的完全胜利和套利者的天堂,却又包含了多少人 4 的资产归零与绝望。受此危机,整个市场的情绪也被极度影响导致 BTC 下破 25000 刀,无论是投资者、机构还是项目方,在区块链生态建设这场"大型试验"上还需更加谨慎。