波场算法稳定币 USDD 能抵御极端行情吗?

算法稳定币 UST 已然崩盘,波场版的「算稳」USDD 又来了。USDD 由多家机构参与的「波场联合储备」发行和背书,采用了与 UST 几乎相同的价格波动调节机制,这使得其在极端下跌行情下仍存脱锚风险。此外,由于二级市场用户无法自行铸造和销毁 USDD,也导致其宣称的「去中心化」打了折扣。

LUNA 与 TerraUSD(UST)的崩盘在加密市场引发巨震,当算法稳定币的实验再一次失败时,又有新的冒险者匆匆赶来。

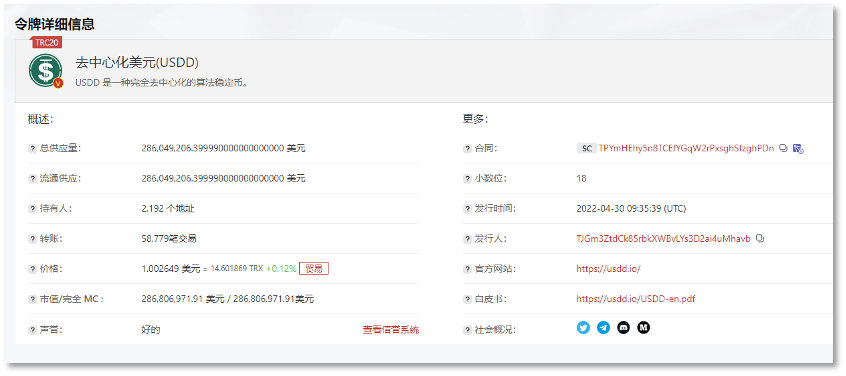

5 月 5 日,波场版算法稳定币 USDD(Decentralized USD)面世,当前已在波场、BNBChain、以太坊公链上流通,累计发行量超过 3 亿枚。

USDD 与 UST 的价格波动调节机制几乎相同,当 USDD 价格小于 1 美元时,市场套利者可销毁 1USDD 铸造价值 1 美元的波场通证 TRX;当 USDD 高于 1 美元时,市场套利者可销毁 1 美元的 TRX 来铸造 USDD。该机制旨在减少或增加 USDD 的供给量以稳定价格,使之始终保持与美元 1 比 1 的汇率。

在 USDD 背后,也有类似 Terra 生态非营利性组织 Luna Foundation Guard(简称 LFG)这样的组织背书,被称为波场联合储备(TRON DAO Reserve),被业内简称「波联储」。它不仅承担着储备担保资金的职能,也负责铸造和发行 USDD。

与任何用户都可以通过链上智能合约铸造和销毁 UST 不同,当前只有「波联储」及授权的白名单机构可铸造和销毁 USDD,这使得其去中心化程度有限,存在人为作恶的可能性。

从本质来看,由于 USDD 与 UST 的价格调节机制一致,在极端的下跌行情下,随着市场共识的减弱,以及担保资金的缩水,USDD 仍有脱锚的风险,市场用户应谨慎参与。

UST 崩盘 波场版算法稳定币亮相

近日,基于 Terra 区块链发行的 LUNA 和算法稳定币 TerraUSD(UST)双双崩盘,在加密行业引发巨震。此前,UST 一度被认为是最可能成功的算法稳定币,但在急速下跌的市场行情下,UST 严重脱锚,一度由 1 美元下跌至 0.077 美元,跌幅超过 90%。

这场算法稳定币的实验最终以失败告一段落,但新的冒险者很快出现。5 月 5 日,与 UST 机制相仿的波场版算法稳定币 USDD(Decentralized USD)面世,在波场创始人孙宇晨的大力宣传下,USDD 快速进入人们的视野,并在波场 Tron、BNBChain 及以太坊公链上开启流通。

根据官方介绍,USDD 是波场联合储备与区块链主流机构发起的去中心化算法稳定币。USDD 运行在波场网络上,并通过 BTTC 跨链协议接入以太坊与币安智能链,未来将接入更多区块链。USDD 号称借助 TRX 实现与美元(USD)挂钩并保持其价格稳定,以确保用户能够使用一个稳定币、去中心化的、保障金融自由的数字美元体系。

当前,加密行业中应用最广泛的稳定币是由 Tether 发行的 USDT,以及由 Coinbase 和 Circle 联合创立的 Centre 联盟发行的 USDC。这两大稳定币都是由中心化机构发行,并由这些中心化机构的储备资产作为担保。加密行业普遍认为,中心化稳定币具有储备资产不尽透明、地缘政治、突发灾难等诸多不确定因素,因此去中心化稳定币概念在加密圈一直火热。

尽管借贷协议 Maker 通过超额抵押机制创造了去中心化稳定币 DAI,但其也存在资金利用率较低等不足之处。随后,Basis Cash(BAC)、UST 等算法稳定币项目陆续出现,试图依靠市场的套利需求使得去中心化稳定币保持锚定。USDD 也属于此列,其本身不依赖中心化机构进行赎回管理与储备,而是与波场网络的原生资产 TRX 进行锚定挂钩发行,并试图通过市场调节来保持 USDD 始终稳定在 1 美元。

根据白皮书介绍,当 USDD 价格不足 1 美元时,套利者和用户可以在 USDD 协议中使用 1 USDD 兑换价值 1 美元的 TRX。经过套利后,1USDD 会被销毁,而 1 美元价值的 TRX 则会被铸造。此时,由于 USDD 的供给减少,市场价格可逐渐提高,直至恢复 1 美元。

当 USDD 价格超过 1 美元时,套利者和用户可以在 USDD 协议中使用价值 1 美元的 TRX 兑换 1USDD。经过套利后,价值 1 美元的 TRX 会被销毁,1USDD 会被铸造。因为增加了 USDD 的供给,从而会导致 USDD 的价格下降至 1 美元。

根据路线图,USDD 的发展分为「太空、天宫、月球和火星」四个阶段。在「太空」阶段,USDD 正式发行并流通;「天宫」阶段,USDD 去中心化网络测试网上线;「月球」阶段,USDD 去中心化网络正式发布;「火星」阶段,USDD 去中心化网络主网启动。官方表示,以上四个阶段预计于今年年底完成。

截至 5 月 16 日,USDD 已在波场网络发行超过 2.8 亿枚,加上其在以太坊和 BNBChain 的流通量,USDD 累计发行量超过 3 亿枚。当前,SUN.io、JustLend、Ellipsis Finance 等 DeFi 协议已支持用户使用 USDD 进行借贷和挖矿。此外,USDD 还登陆了加密资产交易平台 Huobi。

随着 USDD 的发行量和流通场景不断增加,市场最关心的问题仍聚焦在「稳定性」方面。在 UST 已经崩盘的阴影下,USDD 能保持与美元的汇率稳定吗?

对比 UST 波场 USDD 换汤未换药

实际上,USDD 的价格波动调节机制几乎与 UST 别无二致,后者也是通过 LUNA 与 UST 的兑换套利机制来维持价格稳定,同时,Terra 生态还成立了非营利性组织 Luna Foundation Guard(简称 LFG)储备 BTC 等资产为 UST 提供背书,但在近期加密资产市场急速下跌之下,UST 还是难逃崩盘命运。

那么,USDD 与 UST 有哪些异同?它是否能抵御极端行情的冲击?

从介绍来看,USDD 背后也有一个类似于 LFG 的组织,被称为波场联合储备(TRON DAO Reserve),简称「波联储」。公开信息显示,「波联储」致力于保护区块链行业与市场,缓解极端与长期下行行情,解决金融危机所带来的恐慌性问题。

该组织成立之初将保存与托管区块链行业发起人所筹集的 100 亿美元高流动性资产作为早期储备,所有储备将在未来 6-12 个月进入波场联合储备。该组织将作为初期托管人来维护 USDD 权限管理,并以储备金融资产担保,保证 USDD 的汇率稳定。

根据「波联储」官方社媒发布的信息,其于 5 月 12 日分别花费 9820 万美元购入了 1 亿枚 USDT,花费 9700.92 万美元买入 14.67 亿枚 TRX,以及花费 3009.6 万美元买入 1000 枚 BTC。5 月 13 日,该组织还宣称再次花费 3673 万美元买入了 1249.57 枚 BTC。以此来看,「波联储」很可能会持续买入主流资产,作为 USDD 背后的担保资产。

不过,在业内人士看来,有 UST 崩盘的先例在前,即便有「波联储」的存在,也难保 USDD 能够保持稳定。从过往的加密资产熊市周期来看,BTC 等主流加密资产相较最高点的跌幅往往超过 70%,一旦这种情况发生,「波联储」的储备资产也会大幅缩水。此时,一旦人们不再愿意持有 USDD,也可能会使 TRX 和 USDD 像 LUNA 与 UST 一样,进入下行螺旋,导致脱锚。「除非『波联储』有无限子弹,能保证整个市场的稳定性,但这几乎不可能。」

因此,在极端的下跌行情下,随着市场共识的减弱,USDD 仍有脱锚的风险。

而从 USDD 具体的铸造和与 TRX 的兑换环节来看,其相比 UST 去中心化程度有所不足。这在短期可能有利于 USDD 的稳定,但长期来看也存在诸多不确定性。

在 Terra 的稳定币生态中,用户可以自行通过链上智能合约销毁 LUNA 来铸造 UST。但 USDD 没有采用这种方式,目前流通的所有 USDD 都是由「波联储」及其授权的白名单机构铸造和发行。

根据介绍,自营交易公司 Alameda Research、加密金融智能服务提供商 Amber Group、加密资产交易平台 Poloniex、投资团队 Mirana 等加密机构获批成为「波联储」的成员和白名单机构,拥有销毁 TRX 来铸造 USDD 的权利。

尽管纳入了多家机构,但这种铸造方式仍被外界认为不够去中心化和透明,「波联储」是 USDD 的发行方,这让 USDD 俨然成了这些机构们的私人货币,谁也无法保证这些机构会在风险来临时不维护自身的利益。

在依靠算法来稳定 USDD 价格的环节,当前的 USDD 持有者也无法通过一级市场进行 TRX 兑换和套利操作,这与 UST 持有者可通过链上合约兑换价值 1 美元的 LUNA 不同。由于「波联储」在一级市场实行了白名单准入机制,意味着即便 USDD 价格脱锚,也要依赖白名单机构进行价格调节,普通用户无法自行换回价值 1 美元的 TRX。

简而言之,无论是铸造还是销毁 USDD,都是由「波联储」及白名单机构来完成,并非所有市场用户都能参与。在业内人士看来,这是一种「信任最大化」的管理方式。它的优势在于效率更高以及资金管理更专业化,但缺点也很直观,由于去中心化程度不足,存在内部人员作恶的风险。用户在持有 USDD 前应做好研判,谨慎参与,以免重蹈覆辙。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。