公众号ID(慕容说币)

本文所有引用数据均来自截止2022/05/14各大稳定币官方

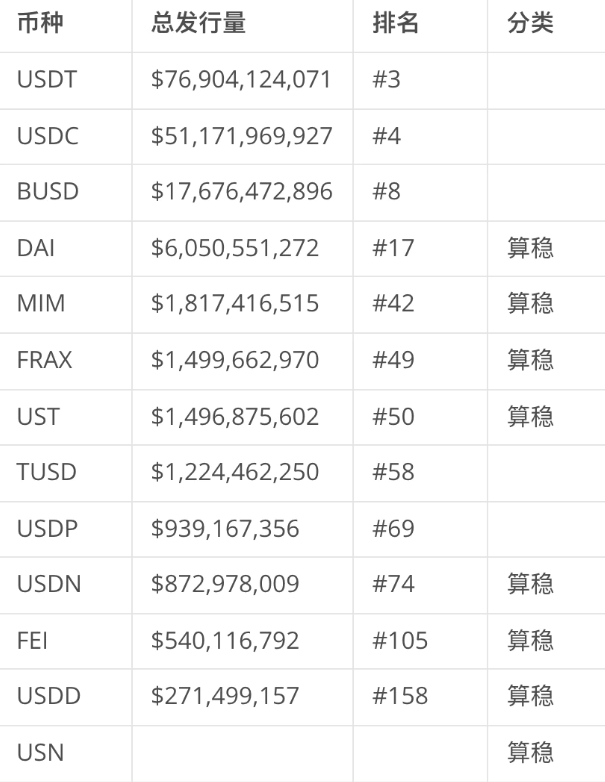

常用稳定币及总市值排行

以下列举了常见稳定币,因为稳定币不一定百分百锚定价值,排名和市值数据来源于 coingecko,本文后续探讨重点在于算法稳定币。本文较长,建议关注收藏转推后再看~

中心化法币抵押类稳定币

目前这类稳定币的基本逻辑都是中心化机构承诺所有稳定币与美元1:1挂钩,并且受到监管,大家常用的稳定币 usdt,usdc,busd。稍微聊一下这三个的情况,略有不同。

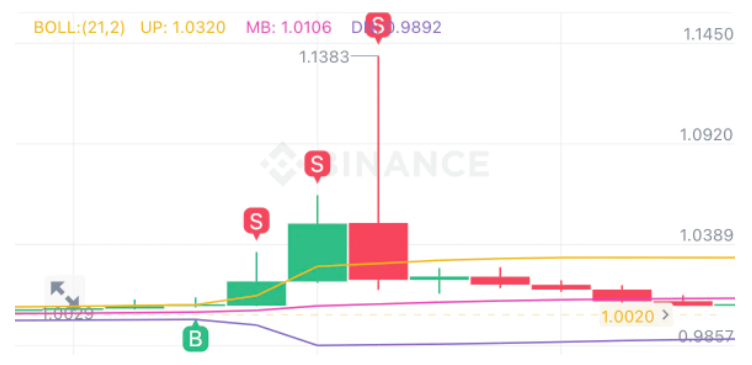

USDT: tether公司发行,市面上最大的稳定币,历史悠久覆盖面广,支持多链,也是为数不多支持btc链。几乎每隔几年都有usdt爆雷的风声,甚至前几天usdc/usdt比例已经到了1.1。咱们根据数据来分析下,usdt有没有爆雷可能性。目前usdt总资产在76,870,542,583.18 美元,每个季度都有审计报告,咱们来看看最近一期的审计报告。

抵押物中83.74%是等价现金,而这其中真正现金和银行存款仅占6.36%,剩下的多为国库债券和商业票据。还有6.36%是其他投资,甚至包含数字货币。个人分析整体来看还是健康的,虽然现金不多,但是应对日常兑付应该没问题,剩下来说就是个银行黑盒模式,你不知道他把钱用去了哪,但是对于储户来说这不重要,你能证明有这么多钱就行了。唯一的黑天鹅事件就是挤兑,当极度恐慌时会挤兑导致脱锚,但是这个概率很小,就像四大行被挤兑也会出现一样的问题。作为从业者也不希望会发生这个现象,当然12号脱锚时,我也进场炒稳定币了一波,也是很玄幻。毕竟能有炒稳定币的机会并不多。

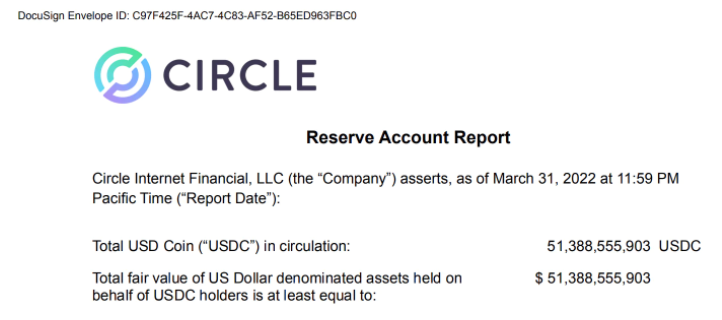

USDC: circle公司发行,完全由现金和短期美国政府债务锚定1:1,并且每个月都有审计,最近的一期是3月份的审计报告,也无问题,安全性极佳。

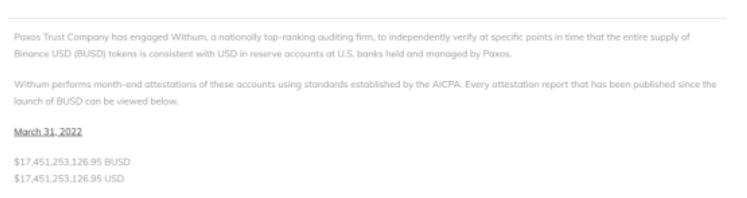

BUSD: Binance和Paxos合作发行,完全由现金储备锚定。月度审计报告,加上宇宙第一大交易所背书,安全性极佳。审计报告如下:

总结:目前常用的中心化法币抵押稳定币风险极小,安全性上 BUSD=USDC>USDT。在币圈玩,安安心心持币不用操太多心。USDT如果爆雷那几乎是毁灭性打击。

算法稳定币

算法稳定币目前来看主要分为3种,咱们来简单分个类:

- 超额抵押 :使用其他货币超额抵押然后mint出稳定币。其中包含 DAI,MIM

- 混合算法 :使用其他货币抵押一部分,一般都是其他稳定币,然后使用一部分生态币来锚定。其中包含 Frax,USN等

- 算法锚定 : 单纯依靠燃烧铸造等算法机制来锚定。其中包含UST,USDN,USDX等

DAI

maker平台发行的算法稳定币,由抵押资产支撑。官方称它为抵押债仓CDP,简单来说就是你将btc或者eth质押进去,需要以抵押率150%的成本mint出DAI,这笔债务会将CDP中的抵押物资产锁定(也就是将你的btc和eth锁定),直到你偿还DAI,而且因为都是超额抵押,意味着抵押物价值是高于债务价值,基于BTC和ETH在币圈的地位,应该没人会愿意直接抵押不还。这个时候问题就来了,如果抵押物价值上涨一切好说,如果大饼姨太超跌,那么DAI怎么办呢?在紧急清算情况下,Dai 可以依据紧急清算时预言机的价格赎回价值正好等于 1 美元的抵押品,也就是标准的清算机制。

怎么锚定:当需求刺激推动 Dai 的价格高于汇率时,CDP 持有者能够利用机会参与维持汇率稳定。这允许 CDP 用户发行 Dai,用于购买具有额外可变购买力的资产。相反,当 Dai 的价格低于 1 美元,CDP 用户可以更便宜的价格购买 Dai,以可变折扣偿还他们的 CDP 债务。当然脱锚套利的方法也就是上述这样。

直白点讲 当DAI价格高于1美元,参与抵押的人手上的DAI会更值钱,例如换回更多USDC,换的过程中其实就在回锚定了。如果Dai的价格低于1美元,那抵押人可以用更少的钱买回DAI来换回他们的抵押品。

总结:因为抵押物是硬通货,抵押率也足够高,只有在大行情币价发生暴跌的黑天鹅情况下才可能发生大规模清算,整体来说是算稳里面最稳,风险最小的稳定币。

MIM

大多数逻辑和DAI类似,但是支持多链,eth、bsc、avax、ftm等,也支持多种链里面的多种资产做抵押,也正是因为支持更多的币种抵押,逻辑上来说也就是更有可能发生清算和需要更多的套利来锚定币价,也就是波动是大于DAI,defi收益较高,以至于很多defi大户在深度参与,但是整体来说我觉得是有风险的,更多的链更多的代币意味着需要更多的合约,也就意味着有更多的出问题的空间,环节多了就导致弄出事的玩法多了,具体后面有空可以分析分析。

总结:也是个超额抵押稳定币,整体来说较为稳定,风险点在于可以抵押的山寨币较多,成长过程中也脱锚过,但不严重最后都回来了。如果是defi深度玩家可以持有,一般小白用户不建议。

FRAX

Frax也是双代币系统,包括一个稳定币Frax和一个治理代币FXS。Frax是第一个采用混合算法的稳定币协议:部分供应由抵押品(USDC)和部分供应由算法支持(FXS)。抵押品和算法的比率(CR)取决于市场对frax稳定币的定价。分析一下如果脱锚会发生什么,当Frax低于1美元,用户想要离场就会换成fxs砸盘,这个时候fxs会更低,会导致脱锚更严重,看起来好像也会螺旋死亡,但是机智的地方来了,这时候CR会上升,这时候卖掉frax只能获得更少的fxs,这个时候抛盘也就减轻了。反之当Frax价格溢价时,CR又回下降,套利者用更便宜的成本买入更多的Fxs来铸造成Frax来回锚。现阶段CR一直保持在0.8以上,即用了80%多的usdc做抵押品,在使用范围不广的时候,脱锚无法回来的风险较小,Frax也是在defi赛道主力军,将闲置的USDC抵押品重新配置到蓝筹DeFi协议,从而为FXS持有者获得现金流,与Curve、CVX也紧密合作衍生出了一堆defi产物。

总结: 稳定币+DEFI玩的最花的,适合defi玩家理财使用,常规用户可以不需要接触。

USDN:Waves发行的稳定币(已脱锚)

waves可能有些人听说过,俗称俄罗斯以太坊,不谈政治~但是确实在那段时间猛涨。大概3月份也被质疑是旁氏,因为被爆料项目方自己借贷拉盘继续mint,俗称螺旋上涨。具体其中缘由大家可以考古下,咱们来分析下逻辑

在这套逻辑里面首先有三个币种 Waves、USDN 和 NSBT 构成,理解起来稍微复杂一点。

Waves跟LUNA类似,公链币,能够抵押生成USDN。将waves锁在智能合约里面就可以铸造相同价值的USDN。USDN跟UST类似,算法稳定币 ,代币上限是waves价值的最大值。这个时候问题就来了,NSBT是什么,可以将它理解成缓冲国库,因为waves的价格会波动,那么存在智能合约里面储备的waves的市值跟USDN的市值不相同,waves 的价格下跌时,储备资产将低于 USDN 对应的价值。理论上脱锚,在这种情况下,智能合约会检测到储备金不足,就会生成NSBT并且做成NSBT/Waves 交易对,这样你可以打折购入NSBT,一旦waves上涨那么合约又回清算NSBT,回锚之后你就有盈利。再说直白一点就是购买NSBT就是搏会回锚,并且给资金支持回锚,自身支持回锚之后获取收益,这么看来这也是个靠共识赌人性的项目,一旦被恶意做空或者共识出问题,只要开始垮,那结局也不会很好。目前USDN已经出现脱锚迹象,如果持续下去是有可能出现跟luna一样的情况,其中各种套利空间也是不少的。建议关注。

总结:收益永远是与风险并存,USDN不建议购买,但是建议关注。

USDD: 孙哥波联储发行的稳定币

总结:将去中心的算法稳定币结合了半中心化的管理方式,我相信在目前阶段不可能出问题,毕竟才2亿市值,但我不会参与。

USN:near官方发行的稳定币

USN 是通过将 NEAR 代币存入储备基金来铸造的,并且始终可以根据 NEAR/USN 的价格赎回为等值的 NEAR,这么看是不是觉得有ust的感觉,但是骚操作来了, 第一点 不一样的在于前 10 亿流通的 USN 将由 USDT 1:1 支持,另外还有价值 10 亿美元的 NEAR 质押在 USN 的去中心化银行协议中,即使在 NEAR 价格剧烈波动的情况下也能保证 USN 的超额抵押。 第二点 与 UST 的情况不同,USN 是在与 NEAR 的swap过程中铸币的。然后将用于铸造USN 的 NEAR 质押在 NEAR 区块链上以产生质押奖励,这些奖励将分发给 USN 持有者。 关键是铸造/燃烧 USN 不会改变 NEAR 的供应 。也就是说避免了类似于LUNA和UST的螺旋死亡和螺旋上升。储备基金里的Near可以通过投票被Stake。通过Near和Aurora(EVM)的借贷协议分配给USN持有人。目前大概有11个点,在稳定币理财中算相当高的。另外额外功能也是成为near的原生资产,支付链上gas和存储费用。铸造办法同样也是脱锚时套利办法直接swap。

总结 NEAR生态今年也陆陆续续多了起来,整体来说目前这个体量,有官方的财库支撑,暂时无问题,目前稳定币收益尚可,但是后续体量大了风险也随之而大,也不知道near走算稳这步算不算个好棋。

USDX:kava算稳,市值过低,有人问起小讲一下

与luna同为cosmos生态,可以理解成cosmos生态上面的mim,支持抵押铸造usdx,问题在于ust暴跌的时候kava并没有关闭ibc桥,然后ust可以抵押进去铸造成usdx,以至于usdx脱锚,现在想回锚很困难,除非项目方自己掏钱贴损失或者用用户共识真的就去买了,现阶段ust已经无法在cosmos生态里面流通,所以也没有套利的办法。

UST: 上篇文章有写~没看过的可以看一下

大总结:算稳赛道相当于币圈美联储,是一个风险与收益并存的领域,也是个相当重要的地位。相当多的人想要来争雄,后续应该还会有很多挑战者,看看最终谁能逐鹿群雄!小白用户不建议轻易投资算稳赛道,一定要经过自己的研究和分析之后决策,拿好算稳不如拿好手上的稳定U,你看上的是别人20的年化,有可能就没了本金~

本文搬运自推特作者@Daniel_eth2 ,原文链接

本内容仅供广大加密爱好者科普学习和交流,不构成投资意见或建议,请理性看待,树立正确的理念,提高风险意识。