作者:Momir,IOSG Ventures

本文仅做行业学习交流之用,不构成任何投资参考

2007年,马克安德森(Marc Andreessen )发表了一篇著名的文章《The only thing that matters》,认为在 市场 、 团队 和 产品 这三个维度中, 市场 应是投资者 评估初创企业 时最需重视的方面。对于可投资的领域,马克主要看好的是那些发现真正需求并有大量潜在客户的的公司。"产品不需要非常完美,它只要基本能用就行。"

Uniswap的例子

如果你在2018年以产品为优先判断标准,那么你很有可能会因此而错过Uniswap这个独角兽。 而大多数金融领域的专业人士很可能也会告诉你,它的设计是相当愚蠢的。

如果你把注意力放在团队上,你会对没有经验的创始人、初次创业者、没有金融背景的人建立金融应用的资格等方面心存疑虑。

然而,如果你将注意力放在市场方向上,你就会注意到,对链上交易场所有很大的潜在需求,可以支持价格发现和价值交换,而Uniswap是第一个真正发挥作用的项目。这就是它值得投资之处。

在Uniswap之前的尝试,要么是在链上不可行的订单簿,要么是像Bancor这样的AMM设计,需要使用他们的治理令牌才能进行交易,会对用户体验产生负面影响。

"是否先进入市场并没有那么重要。相反,最先找到产品与市场完美匹配的人才最可能是长期赢家"

由于时机恰当,功能良好,Unsiwap成为独角兽和数十亿美元的项目。这并不是要低估或贬低创始人的重要性。如果没有天赋,他们就无法注意到需求,也无法率先生产出 "刚好能用 "的产品。然而,如果与海登-亚当斯有类似素质的创始人选择建立第一个预测市场而不是DEX,那么这个项目很可能会失败。

再往前追溯,我们可以找到另一个类似的例子——以太坊。

想象一下,Vitalik在2015年向你推荐了以太坊白皮书

同样,如果你把注意力放在团队上,你会对没有经验的创始人,一个没有上过常春藤盟校的初次创业者,执行这样一个具有挑战性,有世界性的影响的任务感到担忧。

对于很多真正了解这项技术的人来说,他们一定不会认为以太坊是最令人印象深刻的架构。EVM是最受诟病的发明之一。

然而,如果从市场方向的角度来看,你就会发现这是第一个支持智能合约开发的区块链,虽然这些智能合约也仅仅是是可用而已。

在最近的几年里,以太坊成为了公认的最领先的公链,尽管一直面临着来自竞争对手的压力。所以结论是,正因为以太坊打开了正确的市场,吸引了最聪明的一帮人才围绕它去建造,甚至基于此去进一步创新。这方面的独特优势弥补了所有一开始的的不足。

今天的市场上的现状是怎么样的呢? 早期阶段的创业公司如何找到合适的PMF? 如何识别真正的需求和伪需求?

如果没有前瞻性的偏见,判断PMF更像是一种艺术,需要相当程度的想象力。公平地说,运气也扮演者极其重要的作用。比如P2E的爆炸是基于多个不太可能的事件的同时发生。

虽然我们无法预测未来,我们至少可以尽力确定潜在的需求。 了解当前市场和用户的可能行为就是这样一种符合逻辑的策略。

Uniswap v3和dYdX被定义为最成功的DEX,原因则是因为它们分别在现货和衍生品市场的成交量排名中处于领先的地位。但是什么样的因素决定了他们可以处在领先的地位?

毋庸置疑的是,巨大的交易量使得Uniswap v3的滑点更具竞争力,随着越来越多的零售交易量通过DEX聚合器流通,滑点的定价将是获得交易量的关键。

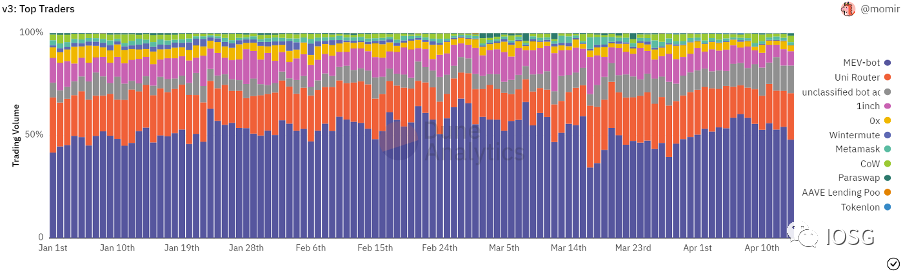

但事实上,v3优越的交易量的原因在于MEV机器人的高度参与。如下图所示,每天,机器人占到Uniswap交易量的75%。因此,即使没有用户参与Uniswap协议,只要有流动性提供者愿意被套利,Uniswap v3仍然会拥有比大多数DEX更大的交易量。

(Source: https://dune.xyz/momir/MEV-Ethereum )

Bots和Whales主导了以太坊的链上活动。 了解到这一点,你想投资一个消除MEV并为小交易者优化体验的以太坊DEX吗?可能不会。

AMMs和DEX Aggregators是最成功的DeFi垂直行业之一的原因尤其在于它们分别为链上最大的两类用户服务:Bots和Whales。

Connecting the dots

"具有讽刺意味的是,一旦一家创业公司成功了,你问创始人是什么让它成功的,他们通常会举出各种与之无关的事情。人们不善于理解因果关系。但几乎在每一个案例里,原因实际上是Product Market Fit(PMF-产品市场契合度)"

投资者似乎也不善于理解因果关系。最近,我听到许多人试图量化Axie、Uniswap类型的创始人的特征,以知道在未来的项目中应该注意什么。虽然这是一个有趣的智力练习,但我认为它对决策过程的价值不大。

没有立即找到产品与市场的契合点并不是什么大事,除非...

找到PMF可能是一个非常漫长的过程,需要不断地迭代。然而,一旦项目在没有实现PMF的情况下实施积极的增长战略,问题就会出现。

因为项目在第一次尝试时不能达到PMF的风险很高,产品早期过度激进的的流动性挖矿通常会导致过早扩大规模的问题:项目用远期的所有权换取短期产品指标,吸引投机者而不是真正的产品用户。

尽管如此,这似乎是行业内的主流做法。创始人倾向于在产品推出时采用激进的流动性挖矿,其中原因包括:

-

-

对项目的过度自信--虽然自信是好事,但有健康的怀疑态度肯定是有帮助的。

-

认为应该在市场火爆时推出代币,而不管基本面如何--这个逻辑只有当你在寻找一个好的pump and dump 机会时会听起来不错。

-

该项目已经有了很强的声量,要么是由于OG创始人拥有崇拜的追随者,要么是社区对这个项目非常激动。

-

由于加密行业的特殊性,我们经常看到第三类项目甚至没有 MVP (Minimum viable product-最小化可行产品)就获得了惊人的估值。或者,一些项目在没有达到一定规模的用户量的情况下保持10位数的估值。

这些类型的项目会使我们上面的 PMF 推理经不起推敲吗? 社区力量和模因是否应该成为一个与市场、团队和产品一样重要的范畴,或者它是否在某种程度上就源自这些方面?

无论如何,我认为这类项目是一个例外,而不是一个规律,随着行业的成熟,这一因素的重要性逐渐降低。从本质上讲,社区力量只是为项目寻找 PMF 赢得了时间和资源。如果没有真正的需求,这些项目最终会消亡。

因此,根据您的投资时间范围,您可能对社区和模因与其他因素有不同的价值判断。

你可能在理智上是对的,产品永远不会成功地得到真正的使用,但你仍然可以从中达成一个很好的交易。

“你是愿意在理智上正确却赔钱,还是愿意在理智上错误却挽救你的交易?”

PMF 评估中的问题

加密货币的投机甚至在代币发行之前就开始了。高用户数量是否意味着产品已经找到了 PMF,还是大多数用户只是在提前挖矿因为项目宣布 Paradigm 参与了他们的种子轮?

在发现和评估 PMF 以及为市场、产品和团队等方面定价时,肯定存在许多细微差别。毕竟,每个因素都是关键的,并且必须达到项目成功的某个阈值。然而,如果我必须按这些因素在评估项目中的重要性来对它们进行排序,我会按照以下顺序来做: 方向>团队>产品 。