加密OG告诉你如何进行基本面分析?

撰写:Alpha Please

编译:TechFlow intern

我们都曾以愚蠢的估值买过代币,没有人能够意外。这是你在加密货币领域必须交出的学费,于是,许多年来我都沉迷于这项研究,并使我成为了一个更好的加密投资者。我希望在这篇文章中,能够帮助你避免一些损失,少走一些弯路,以下便是我进行基本面分析的方法。

基本面分析旨在确定资产的内在价值,这是对其价值的客观衡量。 这就是您应该如何找到对资产的长期信念。好的 FA 可以帮助您长期承受加密货币的波动性。 我将带您完成我自己的投资过程以及我是如何做到的。这帮助我在 ETH、AVAX、LUNA、LINK 以及最近的 POKT、MAGIC 和 GMX 等项目中建立了早期信念。

我将基本面分析分为三类: 1.项目分析2.财务分析3.链上分析

1.项目分析

这是我通常开始的地方。白皮书是一个项目最最重要的部分,首先我会阅读他。我很惊讶有多少人在没有阅读白皮书的情况下将巨额资金投入到加密项目中。

白皮书应概述以下内容:

- –正在解决的问题

- –解释他们的技术解决方案

- –代币的使用

- –代币经济学

- –团队的背景信息

仅此白皮书就可以为您继续分析奠定坚实的基础。

一份好的白皮书让你想要有深入学习这个项目的冲动。 深入团队,真正深入研究,检查团队的学术参考,查看他们的 LinkedIn 以了解他们迄今为止的经验。

你必须确定这个团队是为了长期发展,还是为了建立一个MVP(有时他们甚至没有走到那一步)并把你作为退出的流动性。这些人是负责交付项目的,他们需要有足够的热情。

对于匿名团队,您仍然可以深入了解他们的在线状态。他们在社交媒体或其他地方写了什么?

如果他们是开发人员,请检查他们的 GitHub 贡献。DM他们,看看他们是否愿意回答任何问题。 仔细检查路线图。看一下时间表,以评估是否是部署资金的正确时间。如果一个项目两年内没有交付其主要产品,那么可能不会急于投资。 使用路线图来评估团队是否按时交付或实现了他们的里程碑。这方面的透明度也很重要。

紧接着,便开始做竞争对手分析。

谁是该行业的先行者,市值如何比较?与竞争对手相比,该协议有哪些优势?他们是否成功地吸引了用户?为什么用户会使用这个项目而不是竞争对手的解决方案?

然后是社交媒体分析

项目如何在社交媒体上进行交流?他们的营销是否到位? 他们是否培养了一个愿意帮助营销的强大社区?是否有很多与该项目相关的社会活动?加入 Discord 和 Telegram,感受一下项目社区的氛围。他们是否在深入讨论项目的复杂性?还是只是说在无端生产FOMO情绪? 社区是否制作了很棒的Meme?Meme表明了一个充满激情和强大的社区,并有助于传播项目的叙述。

CT 是进行项目分析的最佳和最差场所之一。编译好的推文总是值得阅读的,看看你是否错过了自己研究中的任何关键细节。

UI/UX 是什么样的?这像是一种主观的分析类别。但你必须确定它对用户来说是否是一个很好的体验,界面是否直观和容易使用,而不需要有人去谷歌 "如何使用_______"。

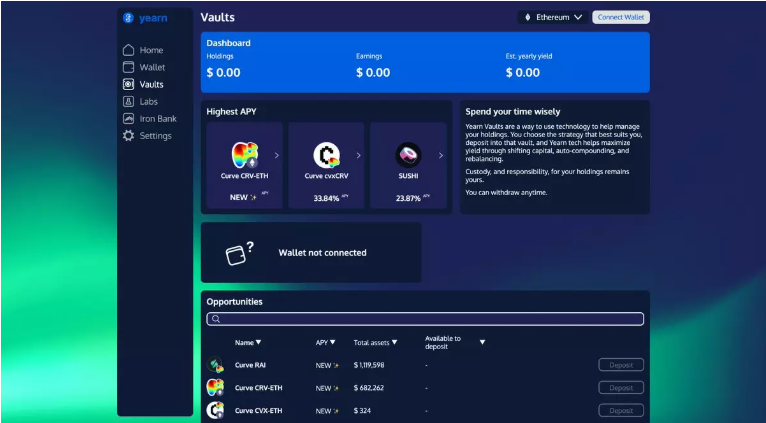

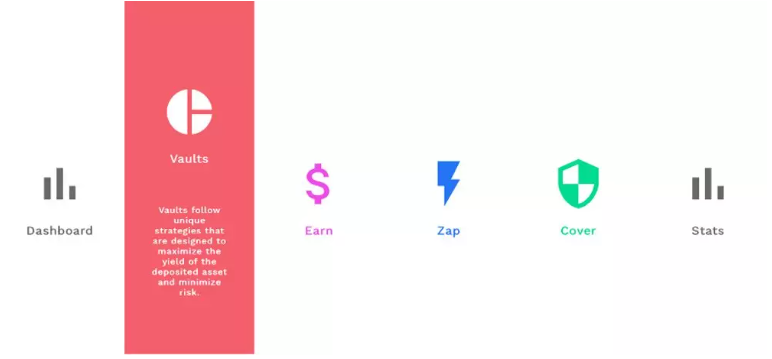

Yearn in 2020 VS Yearn in 2022

2.财务分析

第二层,让我们来关注一下财务指标。 我认为在尝试评估某物是否被公平估价时,您应该看看项目的市值和完全稀释的价值,这是不言而喻的。 这是大多数人的起点。但是,仍然有很多散户不这样做。

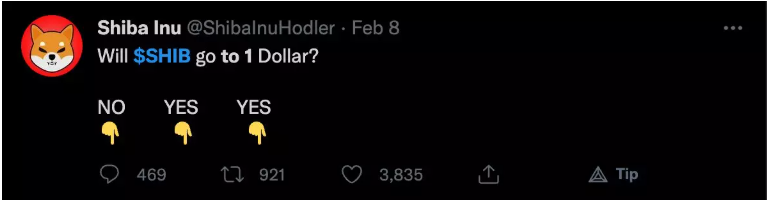

在 2021 年,我们有许多散户在 新高附近购买 Shiba,他们大喊“价格将达到 1 美元!” 因为他们不了解市值。作为参考,Shiba 目前流通市值为 160 亿美元,价格为 0.00003025 美元。

每个人都喜欢说 FDV 是牛市中的Meme,有时它是,但有时它真的不是。看看 Solana dApp,他们提供了有关 FDV 的宝贵经验。 如果某代币的 FDV 与当前情况严重不同步,就不要再进去买了,在疯狂的 FDV 中模仿 Solana dApp 并没有好结果。

如果您不考虑流动性,市值可能会提供误导性估值。流动性是衡量购买和出售资产的难易程度。

资产在哪些交易所上市,或者 Dex 流动性如何?

流动性很差的资产可能非常危险,因为如果大额持有者决定套现,价格可能会发生巨大变化。

比如Squid :

代币经济学,代币经济学,代币经济学!重要的事说三遍。代币经济学是代币供需的经济学。

供需推动加密货币的价值和价格。相对于供应的需求越高,价格就越高。

产品运转需要代币吗?它的用途是什么?更多现实世界的用例意味着更多的用户和更多的需求。 阅读白皮书可能会为您提供有关代币的一些答案。

在某些情况下,项目可能已经从最初的白皮书改变。 查看博客并使用 Twitter 搜索,看看是否有人写过有关代币经济学的文章。有时,很难找到代币发放时间、分配和释放率。这通常不是一个好兆头。 不知道团队潜在的供应销售可能会导致您在短期和中期遭受一些重大损失。 您需要了解一个项目每年的年度通货膨胀率。 进入流通供应的新代币需要被市场吸收。

如果质押者赚取大量代币,那么可能会有很大的卖方压力。 $MIR 和 $ANC 在第一年的通货膨胀率约为 200%,因为开发人员希望引导 dApp 并吸引流动性。所以价格在短期内总是呈下降趋势。

这不适用于没有产品的项目,但适用于实时的 Layer 1、dApp 和基础设施。

您可以使用Tokenterminal获得:

- – 协议的收入

- – 协议和 dApps 的 P/E 和 P/S

然后,您可以应用更传统的股票分析工具来帮助您根据当前收入评测客观上是否被高估或低估。 如果一个协议显然具有巨大的盈利潜力,正在显示出巨大的增长并且 P/S 非常低,那么它可能是可靠的长期投资。

您甚至可以使用这些数字来帮助建立贴现现金流模型。 这是一种流行的股票估值模型,它通过公司可以产生的未来现金流量对企业的当前价值进行贴现。 因为这两个利率是关键——预期增长率和现行贴现率。根据每个因素的拉动,确定现金流量并得出公允估值。

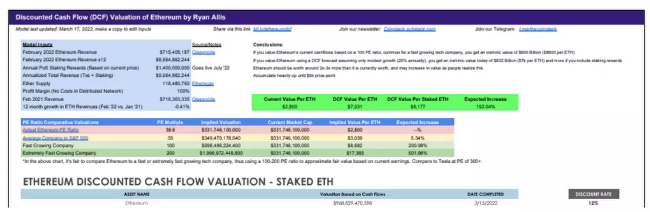

这是一个贴现现金流模型的示例,它试图找出 1 美元 ETH 的最低价格是多少。

该模型显示出每ETH为10,200 美元,这表明以太坊被严重低估了。

显然,这个模型没有考虑到以太坊未来的变化、L2 如何影响需求等,但它仍然是评估资产时另一个有用的部署工具。

3.关于链上分析

最后,我尝试找出链上发生的事情。

Glassnode、Nansen和DuneAnalytics 等平台可以告诉您:

- –地址数量和活动地址

- –余额超过一定数量的地址数量

- –长期持有者与短期持有者的数量

- –交易所供应

- –鲸鱼钱包地址活动

......

我想说的是,努力寻找任何可能不是购买好时机的理由。例如,如果最近大部分流通供应已经转移到交易所,那么这可能表明人们正在计划出售。

你现在有大量关于项目和代币的信息,这可以帮助你决定这是否是一项好的长期投资。 我将所有这些编译成文档和表格的组合,以便我可以将所有这些信息放在一个地方,如果我需要参考其中的任何一个。 不要试图将所有这些信息都留在你的脑海中。把它都写下来。你会想在不同的时候让自己的投资放心,尤其是在价格暴跌的时候。

我还想说,我投入大量时间研究项目只是为了决定不投资。