通过LooksRare的质押奖励谈项目激励结构

我在上一篇文章(3,3)的最后是这样写的:

在散户投资者和日益模糊的代币经济学组成的市场中,解释金融产品和复杂加密方案背后的激励结构就显得非常重要。

“向我展示激励,我就会向你展示结果”——来自某个老家伙,可能是巴菲特。

这篇文章可以说是上篇文章的续集,我并没有刻意这么做。

在我开始写这篇文章之前,请记住我实际上是一个小白。我在金融市场的经验为零,我不是金融顾问,不了解金钱的运作方式,也同样不了解硬币的运作方式。下面的内容只是我的观点;它们不一定是多好的观点,也许我明天就会更改我的观点。

激励措施

在加密货币中,散户投资者似乎经常被市场参与者的简单行为所震惊:团队出售了一些代币,一家风险投资公司出售了他们的持仓代币,开发人员不同意使用协议的所有收入来拉盘和销毁代币的建议,他们至少想在“招聘”和“业务增长”方面多投入些资金。难以理解。

令人惊讶的是,人们很少花时间考虑其他市场参与者的激励措施,并从他们的潜在行动中推测他们可能的行动。

我开始写这篇文章是因为本周推特上发生的LooksRare闹剧。如果你不知道到底发生了什么,我在这简单说两句:LooksRare是OpenSea的竞争对手,其代币允许持有者分享交易费用。一些人对LooksRare团队通过Tornada Cash从LooksRare奖励中拿走一部分WETH感到不满。那天是一年一度的情人节。我想针对这件事儿写一篇文章,应该不会有人感到意外。

虽然我将在这篇文章中讨论Looks Rare的代币奖励,但我也将捋一捋其他几个奖励驱动市场的例子,也许市场参与者也没有很好地理解这些奖励的模式。

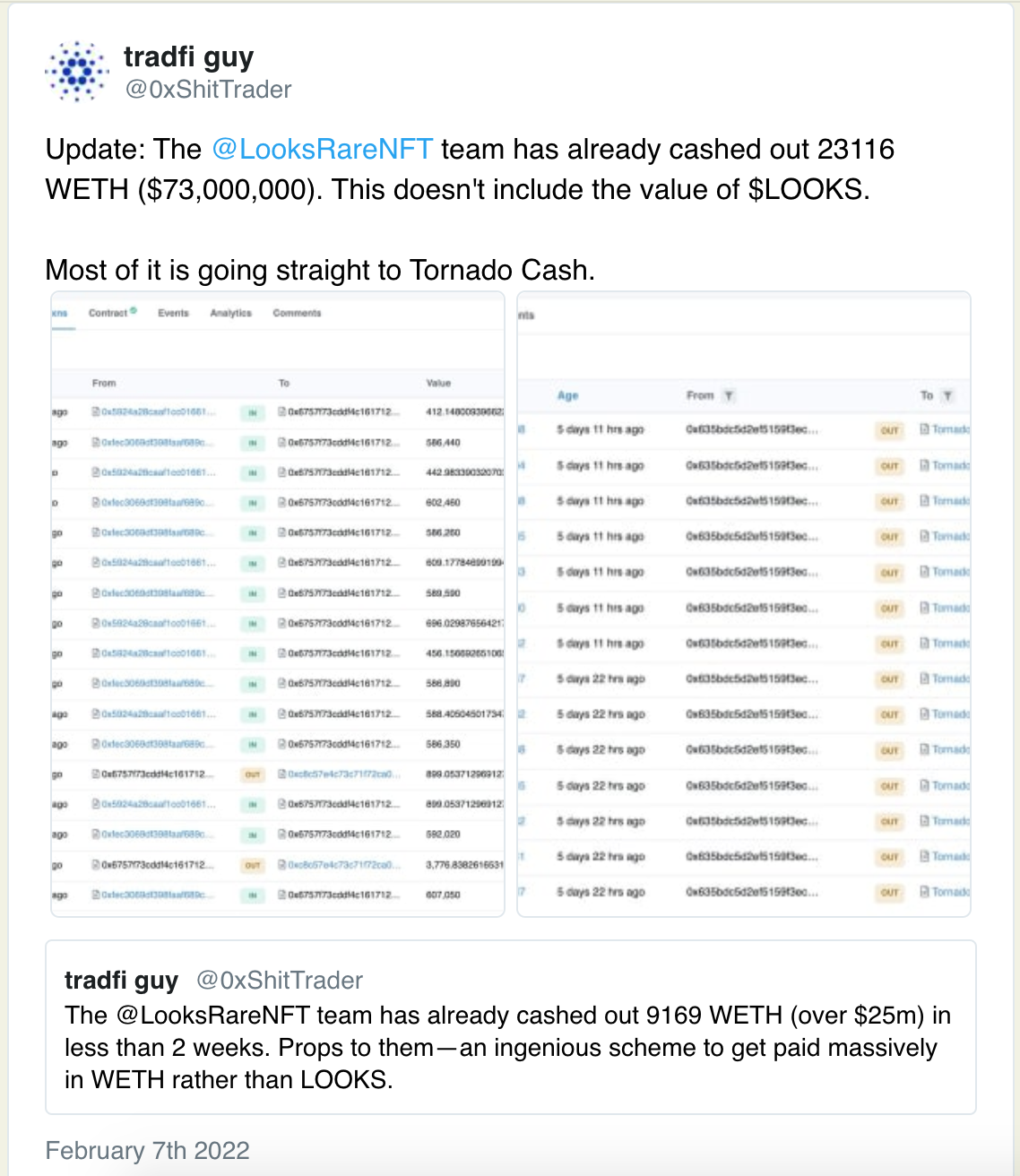

tradfi guy

更新:@LooksRareNFT团队已经兑现了23116WETH(73000000美元)。这还不包括$LOOKS的价值。

tradfi guy

@LooksRareNFT团队在不到2周的时间里已经兑现了9169个WETH(超过2500万美元)。为他们点赞——这是一个巧妙的计划,团队通过WETH而不是LOOKS获得大量的报酬。

WuBlockchain

LooksRare团队通过质押仍没归属的LOOKS获得WETH奖励,兑现了价值数千万美元的ETH并充进了Tornado。官方团队表示,赚取WETH的事实从来不是秘密,团队花费了大量的时间和成本。

Zodd ?? @ZoddLooksRare

我需要强调这个事儿:

首先,这个数额是不正确的:它更接近于10500个ETH,我们有十几名全职团队成员。

你可以通过检查团队地址分析标签上发出的ETH转账来验证区块链上的金额。

竞争链(alt L1)

竞争链(除以太坊以外的公链)是2021年的热门话题。在这种情况下,理解加密货币市场的散户参与者的动机非常简单:他们想赚钱并参与伟大的去中心化赌场。

竞争链为这些目标提供了两个有用的载体:

- 非常便宜的费用 ——对于没办法在以太坊上采取若干行动的散户投资者来说,竞争链的进入门槛很低。

- “作为一种早期的服务” ——投资者看到其他资产接近其估值潜力,或已经完成了重大的历史价格变动。他们希望能早一点上车,并期待在未来获得更好的回报。

为了探索在这些竞争链中起作用的所有激励因素,我想象了一个虚构的名为Laguna的竞争链和一个虚构的名为BubbleSwap的去中心化交易所(DEX)。

- 散户投资者: 他们希望Laguna的价格(以美元计价)上涨,他们希望尽早获得基于Laguna的好项目,并将其出售获利,从而增加他们对Laguna的总体持有量,最终获得更多的利润(美元)。

- LagunaChain团队的激励措施: 他们希望他们网络的估值上升。实际上,这意味着他们希望用户和建设者使用他们的链。最终他们希望出售一些Laguna团队的代币来购买房子或轿跑。

- BubbleSwap创始人的动机: 他们希望通过搭建一些有用的东西来获得报酬,并可能在以后能够出售一些他们的BUB团队代币从而变得富有。

由于围绕着这条区块链已经建立了很好的生态系统,用户、创始人和投资者已经知道一些项目很可能是有价值的。他们知道,每条链都需要一个受欢迎的AMM(自动做市商)DEX。每条链都需要一个流动的稳定币和货币市场。是的,也许每条链都需要它自己的Ohm分叉或狗币或其他东西,但它们不太可能保证打造爆款项目。

LagunaChain的团队被激励去资助创始人和开发者建立一个DEX和一个稳定币,从而让那些“投机客”可以使用它们的生态系统。他们也被激励为其他项目提供资金,让投机客使用该DEX进行投机。如果LagunaChain承诺从他们的国库中拿出数亿美元来激励项目在Laguna的基础上发展,那他们可以大大增加LagunaChain长期成功的可能性。

创始人看到,他们不仅可以从LagunaChain那里得到报酬来建立一些东西,如果他们执行得好,项目就会有很高的成功机会,而且他们还可以轻而易举地筹集资金来建立这些项目。风险投资公司正在追逐回报,他们愿意资助几乎所有的东西:这个项目类似于Maker,但是搭建在Eos上,它有一个僵尸菠萝的图标?我要投资它。

随着基本要素(DEX、稳定币等)在Laguna上的建立,并根据可比的市场指标达到其估值潜力,这些链开始支持越来越多的边缘项目,以延续投机并维持用户数。不同动机的L1团队开始露出马脚:你可以看到L1的创始团队争先恐后地通过资助和支持无价值的项目来保持持续的注意力,或者你可以看到他们致力于他们现有的生态系统并继续建设。

预售代币

代币的价格在推出后6周内持续下跌,这怎么可能呢?到底是谁在卖币?

从“影响者—预售”到“低波动(low float)IDO”推出的代币往往有类似的图表模式,因为每个项目的激励结构都是相同的。

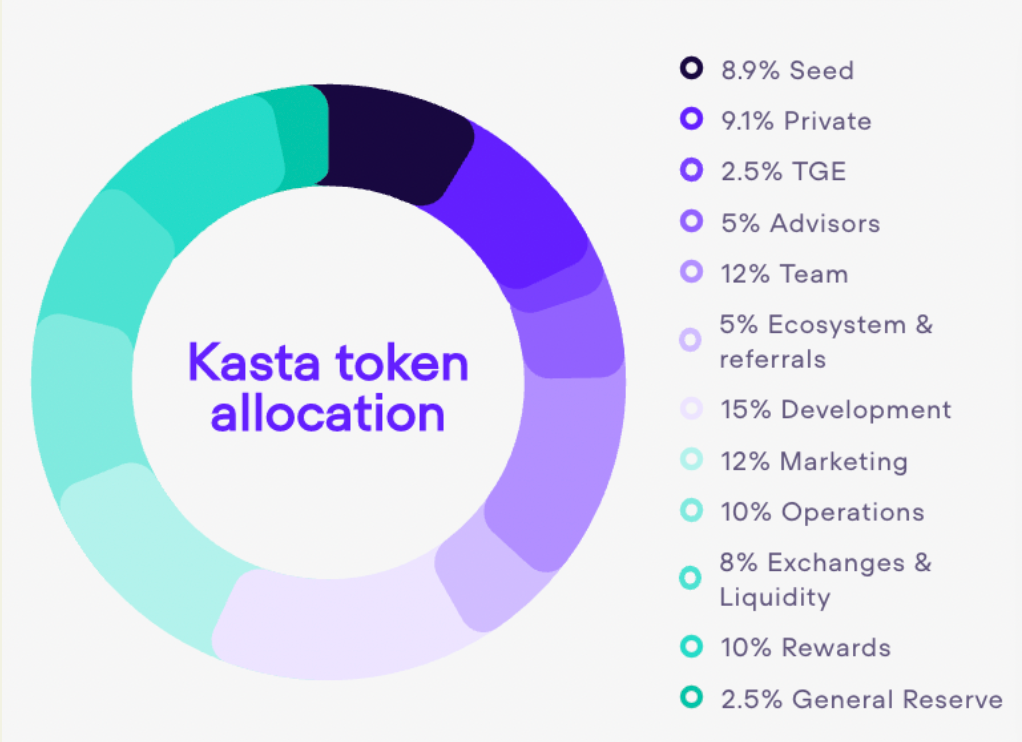

让我们来看看Kasta,这是流行的加密货币youtube主播“TheMoonCarl”在1月份发布的一个代币。

Kasta的“历史最高点”是交易的第一天(1.13美元——1月5日),Kasta的“历史最低点”是今天(0.31美元)。

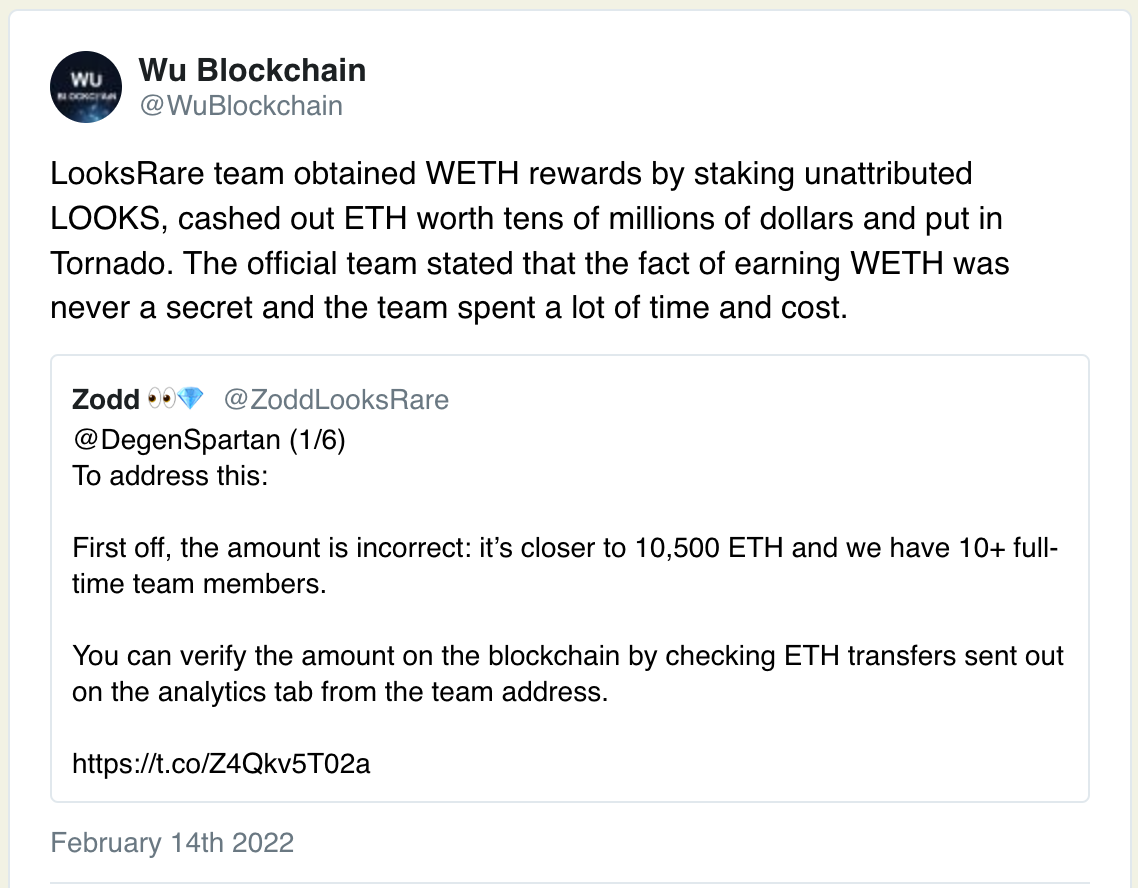

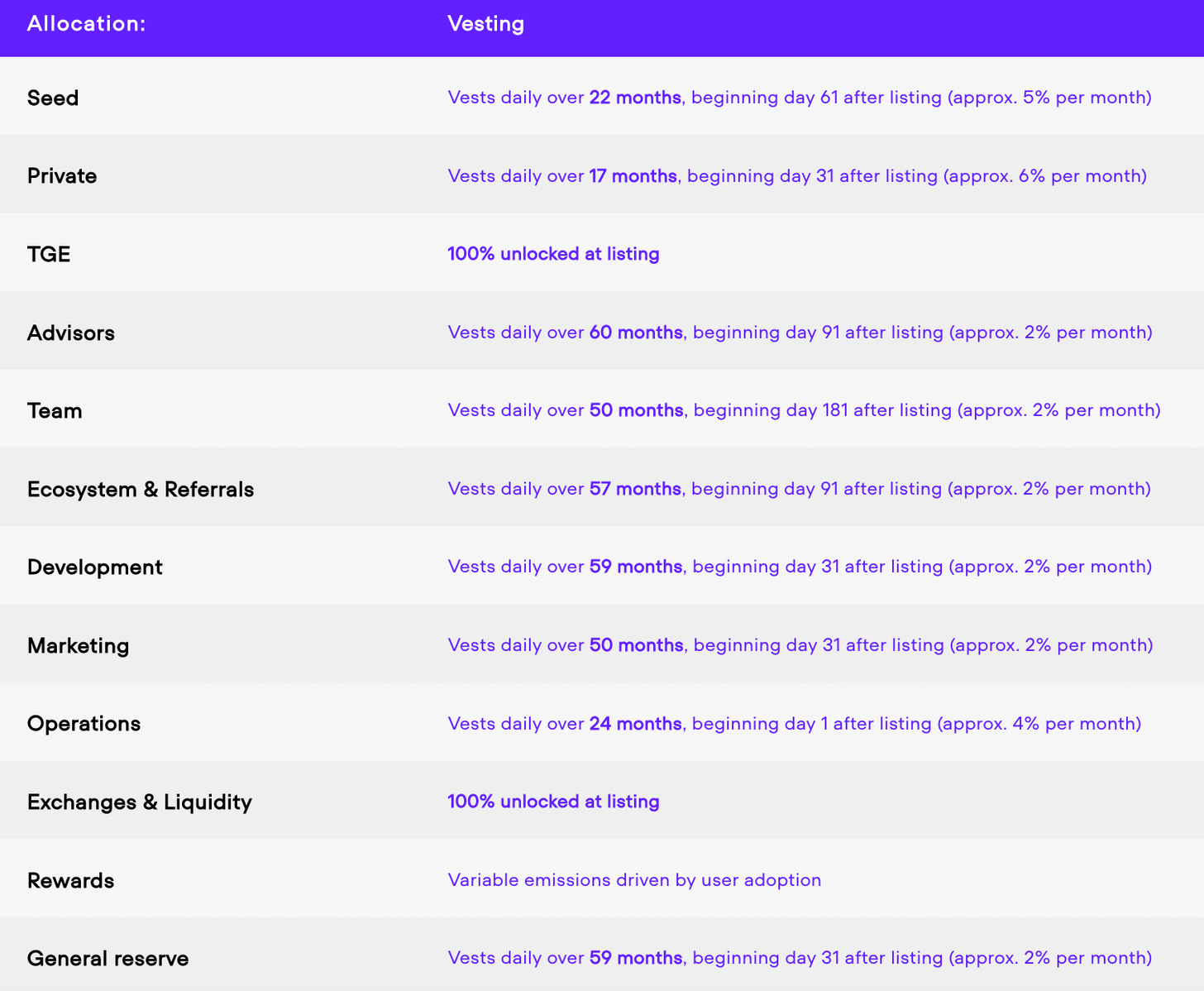

为了研究所有市场参与者的动机,我们必须首先了解谁是市场的参与者。来自Kasta 代币经济学的文件:

这张图可能一开始看起来有点让人摸不着头脑,但我们可以把这些内容简化一下,变成更少的群体,Kasta的代币是由谁控制的?

投资者 (18%)

- 种子轮

- 私募

团队/公司 (71.5%)

- 团队

- 顾问

- 生态系统推荐

- 发展

- 市场营销

- 运营

- 一般储备

- 奖励

散户(2.5%)

- TGE (Bybit上的IDO)

做市商(8%)

- 交易所和流动性

现在我们知道了谁持有这些代币,接下来我们应该弄清楚他们的成本到底是多少,他们的持有时间以及他们什么时候可以使用手里的代币。

首先来看第一个问题,Kasta代币什么时候开始解锁?

同样,这些归属时间表似乎相当混乱,但它可以很容易地简化。

投资者(占供应量的18%) ——在1.5到2年内逐步解锁,在IDO后1到2个月开始。

团队/公司(占供应量的71.5%) —— 在2到5年内逐步解锁(平均4年),从IDO后1天到6个月开始。具体归属在很大程度上取决于批次,例如负责“运营”的代币在IDO后1天开始解锁,解锁时间为2年,而负责“营销”的代币币在1个月后开始解锁,解锁时间为4年。

做市商(占供应量的8%) ——即时可用

散户(占供应量的2.5%) ——即时可用

因此,综上所述,Kasta代币的供应很快就开始解锁,虽然一些解锁持续5年的时间,但一些特定的批次(如投资者币)解锁的时间更快(不到2年)。

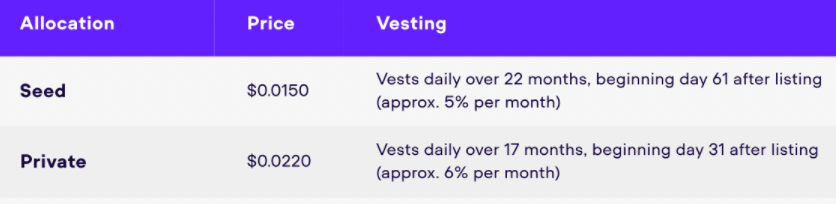

最后,我们来看看这些代币持有人的成本基础是多少?

早期投资者的价格可以在预售的营销文件中找到:

显然,团队的持币成本是0。做市商持币的成本基础也是0,但他们一般不打算在市场上出售代币。

散户的成本基础很难计算,现在有代币换手有6个星期的时间,但Kasta代币的价格在交易的第一天可能是1美元左右。

那么,为什么市场一直处于下跌的状态呢?

在第一天,市场上有3700万个Kasta代币,成本基础约为1美元。而6个月后,市场上将有近2亿个Kasta代币,平均成本基础接近0.02美元。

再让我们来仔细看一下:在第一天,只有IDO的币可以使用。每个想买Kasta的散户投资者在第一天都排队买入IDO的配置。他们把所有的钱都投入到ByBit IDO的2.5%供应中。在最初的24小时内,他们是唯一的市场参与者,因为几乎所有其他代币都被锁定了。

但是到了第45天,又多了两类市场参与者。

投资者手里的代币(成本基础为0.02美元)在过去几周一直在解锁,而团队的运营代币(成本基础为0美元)已经解锁了44天。

这时候市场引入了新的卖家。

- 投资者正坐拥大于50倍的利润。他们能够出售2周的解锁代币,以收回他们的全部初始投资。

- 团队 “运营”代币从第2天起就开始解锁了。该团队之前在他们的投资回合中以0.015美元和0.022美元的价格出售代币,而他们可能在近期也想以更高的价格出售一些代币以确保更长的跑道,这似乎是合理的。

然而,这个市场没有引入新的买家。每个听说过这个产品的人(由于youtube的宣传和其他原因)都准备在第一天购买。任何等待购买的人可能都被代币价格的持续下跌吓到了。此外,该产品仍未推出,所以没有基于产品的自然需求。

事实上,缺乏产品表明理性的投资者很可能在解锁时卖掉他们手里的代币。他们在开市前6周投资的1万美元,突然就值50万美元。他们可以卖掉10万美元的Kasta,这保证了他们在6周内获得10倍的收益,并且仍然保留40万美元的投资。

如果所有私募投资者都想卖掉20%的代币,他们想卖掉的供应量比IDO中的初始分配量大2倍。

那么随着Kasta代币价格的下降,散户也可能想卖掉手里的币从而减少他们的损失,这进一步创造了更多的抛售压力。

随着Kasta代币价格的降低,新的买家可能会开始感兴趣。“好吧,它下降了70%,所以也许现在是一个好的买点”。然而,即使在今天,种子轮投资者手里的币每天都在解锁,他们仍然坐拥15到20倍的利润,团队指定用于各种“开发”、“运营”和“营销”活动的代币也可以出售。

也许该团队认为出售他们整体剩余代币的5~10%,从而确保通过熊市进行长期筹资是一个好主意。我希望他们可以通过专业的基金确保场外交易,这样不会对市场造成影响,但在公开市场上出售也是他们的权力。对该项目来说,暂时砸盘以确保他们有资金度过加密货币的熊市,这甚至可能是一个正确的长期决定。尽管如此,这样的行动在短期内对代币价格并不有利,虽然团队可能不希望这样的情况发生。

这种代币激励模式也是流行的加密货币影响者和youtube主播经常宣传他们“投资”代币的原因(这似乎披露了他们的既得利益),但这些代币的价格在他们宣传后似乎一直在下跌。

其实这位youtube主播也赔了,但他们是糟糕的投资者吗?

通常情况下不是这样的,他们是以明显较低的估值进行投资的。youtube主播在预售中投资,即使市场暴跌了85%,他们也会处于盈利状态。他们披露了他们的经济利益,但没有披露他们的粉丝将承担的不对称风险。虽然他们是在投资,但他们的成本要低得多,而他们的粉丝是无法拿到这么低的成本价的。同时,这些粉丝不得不在IDO中使用使用低浮动资金。

让我们回头看看Looks Rare

在我写这部分之前,我想先声明一下。我没有$looks代币,我在任何perps平台上都不做多也不做空$looks,我不拥有OpenSea的股权,我没有购买$looks的种子轮。我的一些朋友(Ledger,Path,Gainzy)确实购买了$looks的种子轮。此外,我也没有拥有任何Kasta或任何做空Kasta的仓位。

总之,我开始写这篇文章是为了解释代币经济学的激励结构,Looks从第一天起就公开了激励结构,我还在推特上写了一个相关主题。

Looks团队是如何赚取10000个WETH的?

LooksRare将在市场上赚取的费用发放给质押了$looks代币的用户。如果市场上赚取了1000个ETH,那么这些ETH就会100%归还给$looks的质押者。

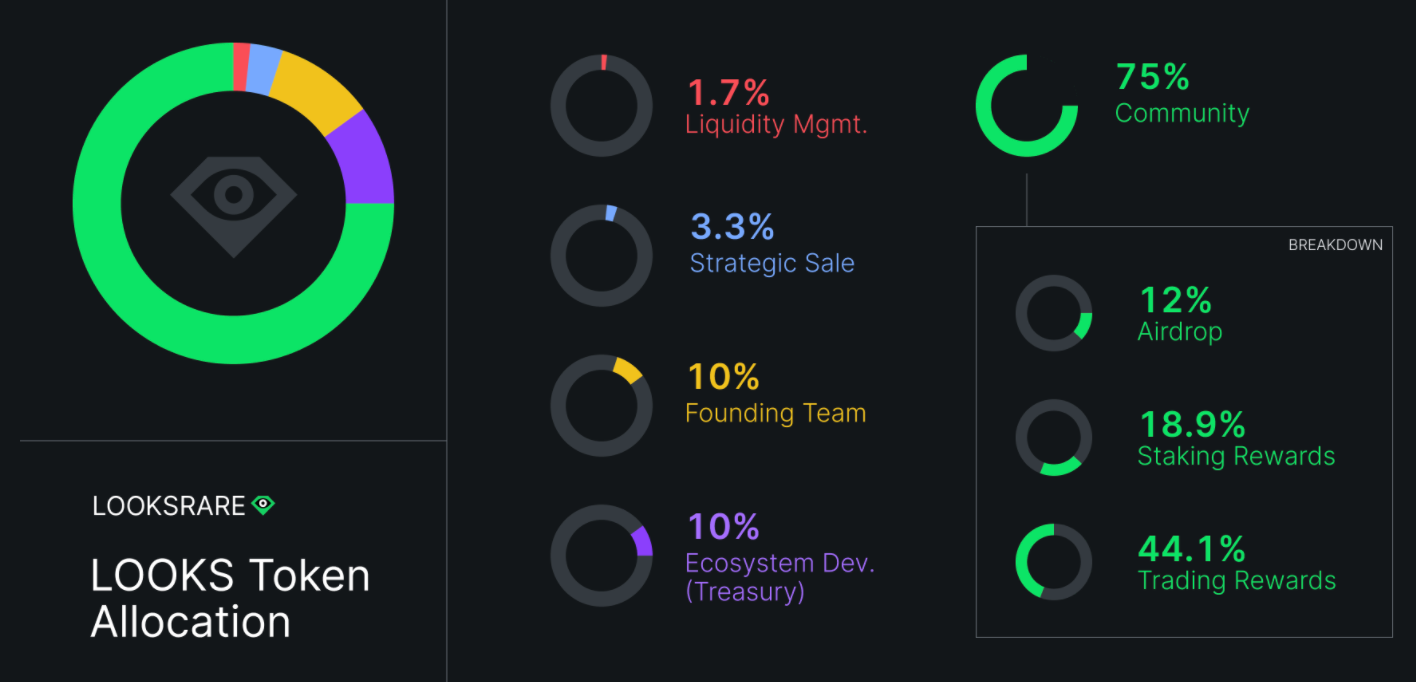

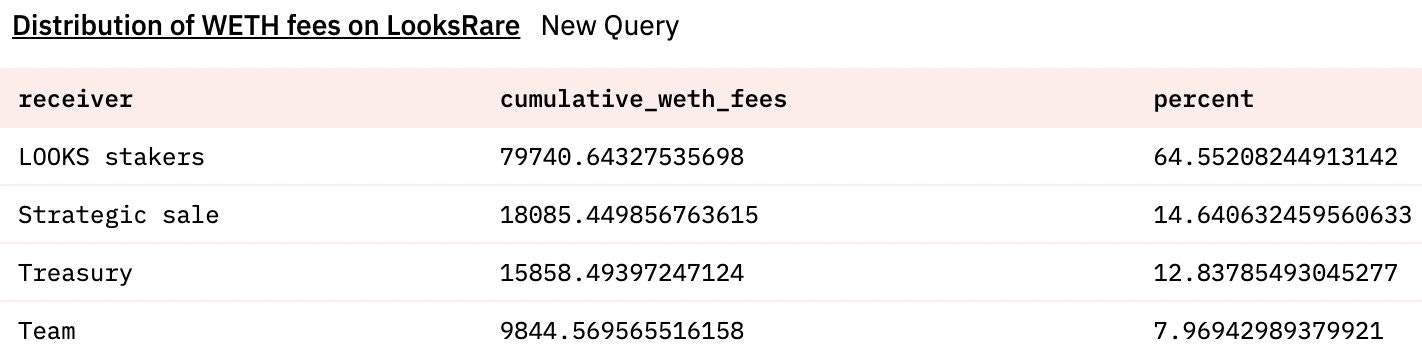

乍一看,代币经济学显示这些奖励有75%是社区所有的,只有3.3%属于早期种子轮投资者所有。

但是,并不是所有的代币都有资格进行质押。例如,社区的 “质押奖励”和“交易奖励”需要在几年内获得,因此不能在第一天就进行质押。

而“种子轮投资者”的战略销售代币是被锁定的,所以他们不能出售,但他们是可以进行质押的,所以他们从第一天起就可以获得全部奖励。

如果你在第一天用符合质押条件的代币重新制作上面的信息图,它看起来会更像这样:

- 70%的空投

- 20%的种子轮投资者

- 10%流动资金管理

该团队的代币也有一个质押时间表,使他们有资格随着时间的推移进行质押。

质押解锁时间表:

不过,这里还有额外的细微差别。在LooksRare中,有一个机制可以防止社区的质押奖励累积到种子轮投资者和团队手中。

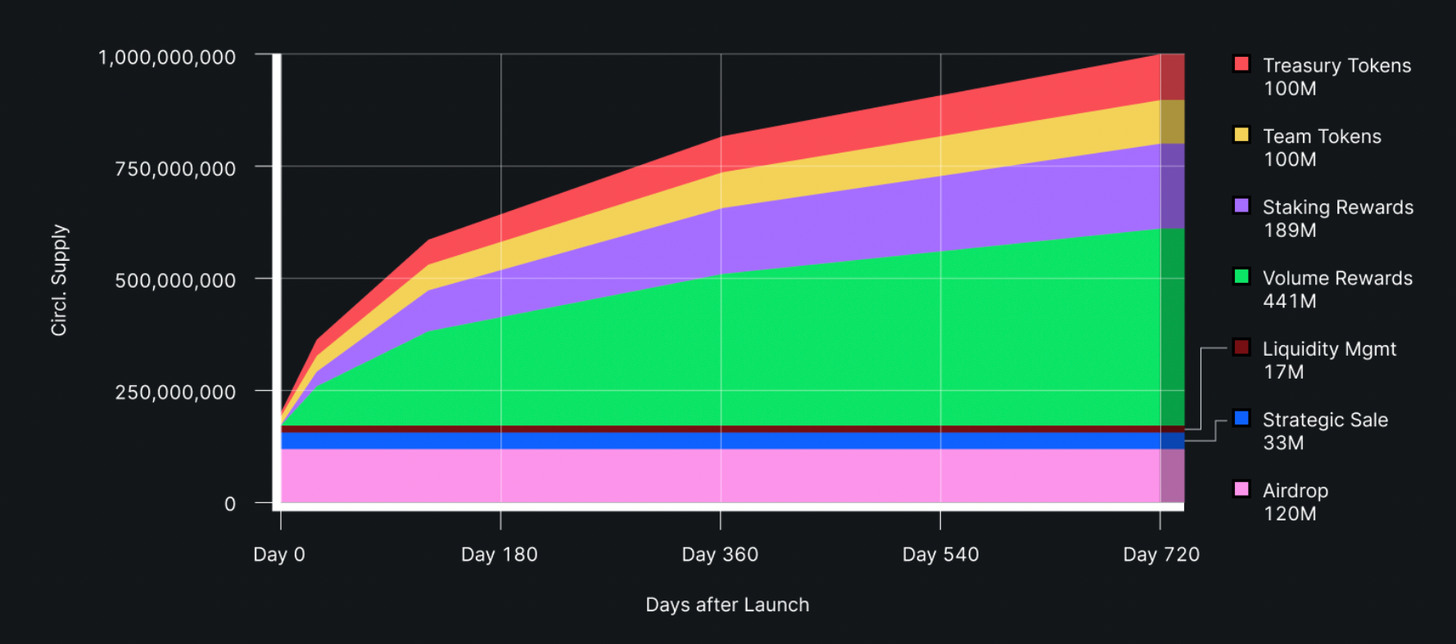

这意味着种子轮阶段的支持者会随着时间的推移被不断稀释。起初,他们拥有20%的可质押代币,但随着时间的推移,这一数字将在几年内趋于3.3%。

到了第180天,在交易量的奖励中已经释放了1亿个$looks代币,在质押奖励中释放了1000多个$looks代币(只向空投和数量奖励来源的代币的持有者发放),这意味着种子阶段买家的份额在可质押供应中的比例明显减少。

最后,你必须考虑到“休眠”这一因素。在用户拥有的代币中会有低效率和无质押的情况:也许用户不知道LooksRare,也许他们还没有认领或质押他们的代币;最起码,也许他们对新发放的质押奖励了解不到位,他们没有每天这样做。虽然质押的采用率非常高(>85%),但这确实意味着一些可质押的社区供应没有参与进来,因此种子轮支持者和团队的奖励份额会更高,因为在团队拥有和种子投资者拥有的代币中,效率低下和不进行质押的可能性更小。

那么10000个WETH到底是怎么来的?

这很简单,我不知道为什么人们会感到震惊。也许只是Tornado Cash触发了人们的反感心理。

总之,可质押的供应量从费用中赚取WETH,团队中的可质押供应份额逐渐解锁。当他们在质押时,他们从费用中获得一部分WETH。

而LooksRare的费用已经相当高了。2月1日,所有Looks质押者赚取了7230个WETH的费用。

Gm,

WETH每日费用的新ATH!

? 7230 $weth ($19.8m USD)

?2866,500 $looks ($13.9m USD)

第22天的奖励计算期已经上线!

??

这个时候,团队的可质押供应份额约为12%,这意味着团队从这一天的质押中获得了860个ETH。正如你所看到的,团队在一天内从质押中赚取860个ETH,这样我们就很容易理解团队为什么能在项目推出后的这段时间内从他们的少数质押份额中赚取10000个ETH了。

至于Tornado Cash,我推测该团队出于监管目的需要保持匿名。

更有趣的问题是。。。。。。

为什么用户在一天内就支付了7230个WETH的费用?

除了质押$looks以获得$looks质押奖励和WETH费用外,用户还可以通过使用LooksRare平台进行交易来赚取$looks。

用户获得与他们的交易量成比例的每日$looks奖励份额。这种“数量奖励”的作用就像一个永久的代币销售。

用户在LooksRare平台上交易NFT,并花费费用。然而,他们收到的$looks代币与他们的交易数量或费用支出成比例。他们的费用是通过$looks偿还的。实际上,他们正在花费WETH来购买$looks。

每一天都有一定数量的$looks可以通过数量奖励进行“购买”,交易价格由正在进行的每日拍卖得出。

由于$looks有一个市场价格,那些刷量花费交易费用的交易者的目标是支付的费用要比他们赚取的$looks少。

如果$looks的价格是2美元,每天的交易量奖励是1500000个$looks,那么当天的WETH奖励很可能接近3000000美元。

它不太可能明显高于这个数字,因为那时刷量者已经花了450万美元的WETH来购买300万美元的$looks。

它也不太可能大幅降低,因为以150万美元购买300万美元的$looks的机会将被市场相对快速地消化掉。

一些量价齐升的挣钱者将寻求在最佳时机建立长期的$looks仓位,因此代币略低于市场价格对他们是有吸引力的。然而,一些刷交易量奖励的玩家的目标是在$looks +EV中赚取比他们每天在WETH中花费的更多的代币,因此会将他们的$looks卖给WETH,在第二天重复这个过程,使他们的WETH收益复利化。

这意味着一部分量奖励将成为每日的销售压力,导致$looks的价格降低,从而减少每日可用的交易量奖励,进一步降低花在交易费用上的WETH和返回给质押者的奖励数量,质押的APR降低,最终形成了一个向下螺旋,我们已经看到$looks的价格从7美元跌到了1.5美元。

这种永久代币销售与传统ICO的主要区别是,代币销售的回报将返回给$looks的投资人,而不是只给团队。当然,团队也参与了质押(约占质押供应量的10%),但65%~70%的质押来自于社区成员的质押,他们主要是从空投或刷量奖励中获得代币。

我不确定这种模式是好是坏,但这肯定是一种新的尝试,即分发社区拥有的代币,并建立一个将费用返还给所有利益相关者的市场,而不是像Opensea那样让大家失望。

当项目分配他们的股权或所有权时,他们的目标应该是购买有价值的东西作为回报。

随着他们积极的进行费用发放,LooksRare的代币持有人正在购买费用(WETH)和注意力。实际上,我更希望更多的WETH用于团队建设,我个人认为可以有更多的用户参与形式,但由于注意力是加密货币中最稀缺的资源,如果团队和利益相关者能够将这些注意力转化为真正的、参与的和保留的用户,这可能仍然是一项有效的投资。

在某些方面,LooksRare一直是其自身成功的受害者。$looks的高市场价格和估值使得$looks每天的发放量很高,反过来又产生了大量的WETH奖励,这有点庞氏经济学的味道。随着循环供应的分配和刷量奖励的减少,LooksRare成为OpenSea的一个有趣的社区拥有的替代方案。

费用已经大部分分配给了社区,而且他们的份额也会随着时间的推移而增加。

LooksRare团队也许可以把种子阶段的质押奖励份额说得更清楚一些,也许可以想出一些办法来减少从买到卖的数量(数量奖励也许可以返回锁仓的代币)。但是,如果这样他们就不会吸引这么大的注意力,那现在我们还会谈论LooksRare么?

原文:https://cobie.substack.com/p/incentives-structures?utm_source=url

融资新闻 | 区块链开发平台 Tatum 完成 4150 万美元融资,Evolution Equity Partners 领投

区块链开发商初创公司 Tatum 刚刚完成了由 Evolution Equity Partners 牵头的 4150 万美元融资...

融资新闻 | 元宇宙基础设施开发商 Hadean 完成 3000 万美元 A 轮融资,Epic Game 和腾讯等参投

元宇宙基础设施开发商 Hadean 完成 3000 万美元 A 轮融资...

融资新闻 | 资产代币化交易网络 Ownera 完成 2000 万美元 A 轮融资,摩根大通等参投

代币化资产的交易网络 Ownera 宣布在 A 轮融资中筹集到了 2000 万美元的资金...