本周市场宏观表现及影响汇总:新一轮政策公报的影响预计较为有限,投资者已为价格“软着陆”做好准备

·近期对于市场预期的炒作是近期数字资产价格波动的主要原因,但对衍生品市场表现影响不大。

· 由于市场的过度反应,投资者已经将部分“最坏情形“纳入定价。尽管价格上涨空间进一步受限,但这也意味着价格下限也随着投资者预期回暖而有所抬升。

· 新一轮各国央行政策公报的影响预计将较为有限,投资者已经为价格“软着陆”做好准备。

通胀、加息与战争

随着加息日的临近,对于投资者预期及流动性的引导成为了风险资产市场的主题。在上周五衍生品交割结束后,上周四续创新高的通胀水平带来的更为激进的加息预期,终于推动着数字资产价格向衍生品市场预期的位置(BTC 约$35-40k,ETH 约$2.5k-$2.7k) 前进了一段距离。

同时,地缘政治的变动在短时间内取代了通胀与加息的矛盾,成为了市场的新主题。欧美政客们对于东欧地区战争危机的炒作,使得投资者开始进一步抛售风险资产,而选择买入黄金、原油、天然气等大宗商品,并将金价一度推升至$1,860以上。不过,随着欧美与俄国逐渐达成协议,欧洲地区的危机似乎已经被证明是“虚惊一场”。这推动了数字资产市场在短期内的回暖,全市场市值再次回升至2万亿美元附近。

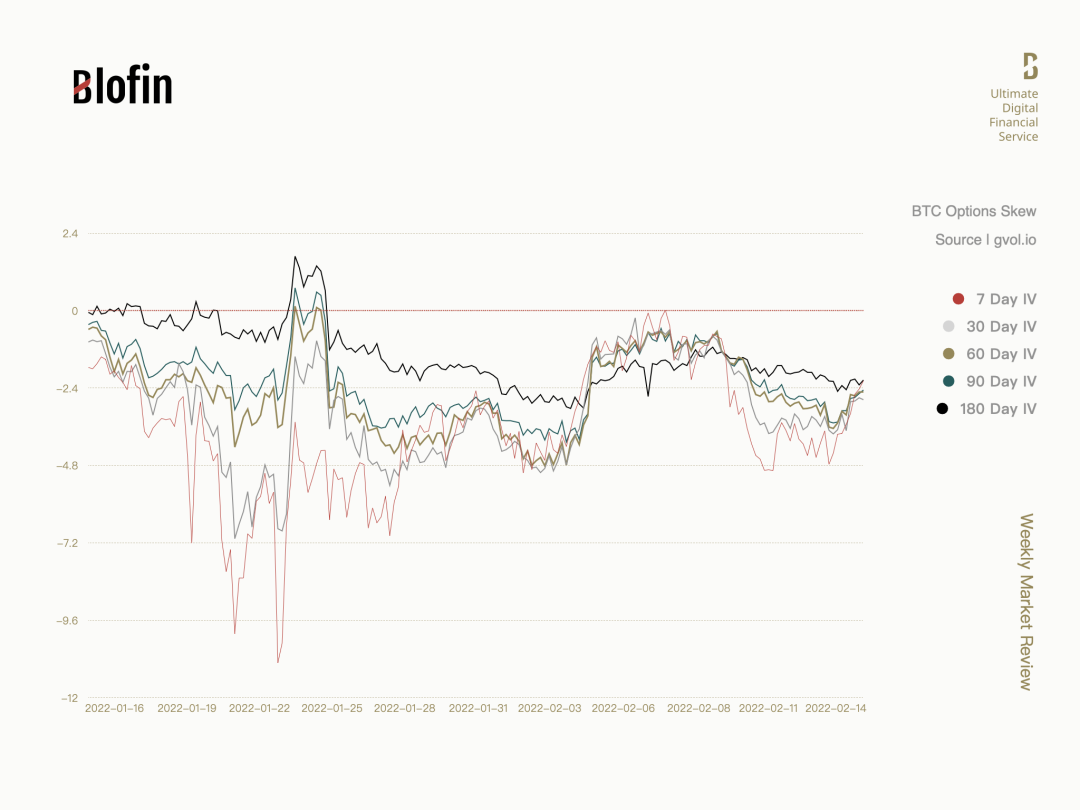

期权市场的态度也因“战争危机”的暂时解除变得相对积极。受短期影响较为明显的近月偏度曲线再次快速抬升,意味着又有大量投资者买入了看涨期权。不过,从曲线形态看,他们通过期权进行短期投机的可能性相对更高。

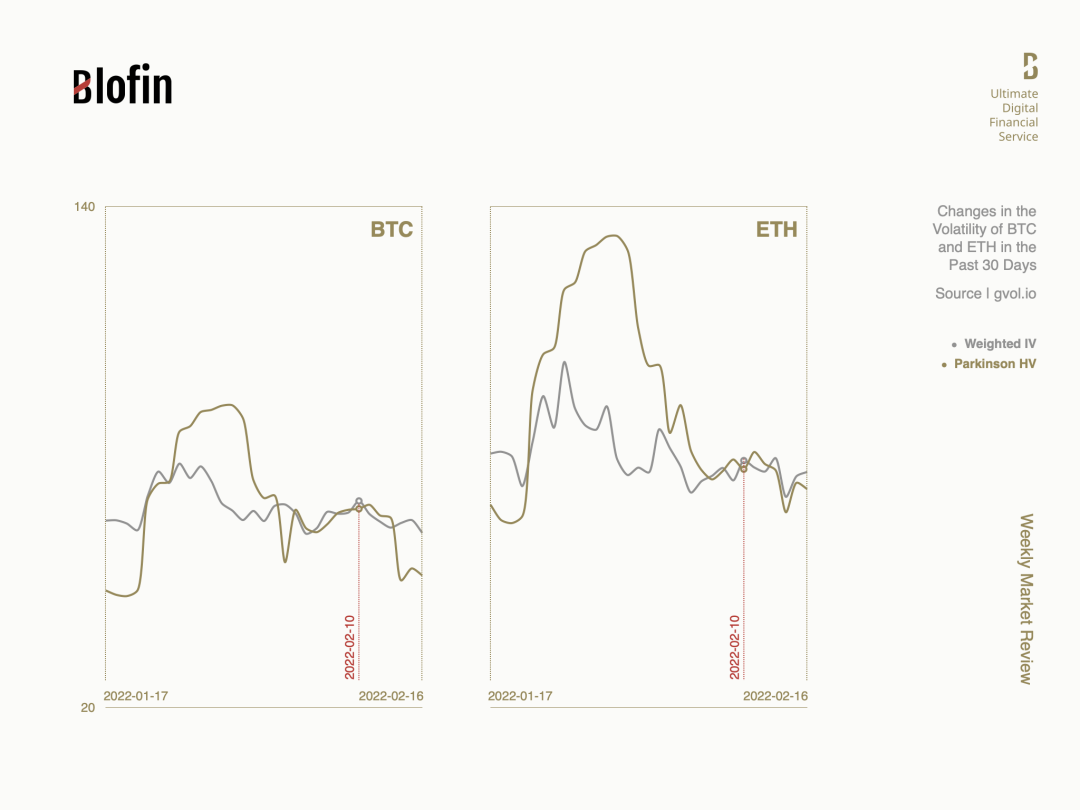

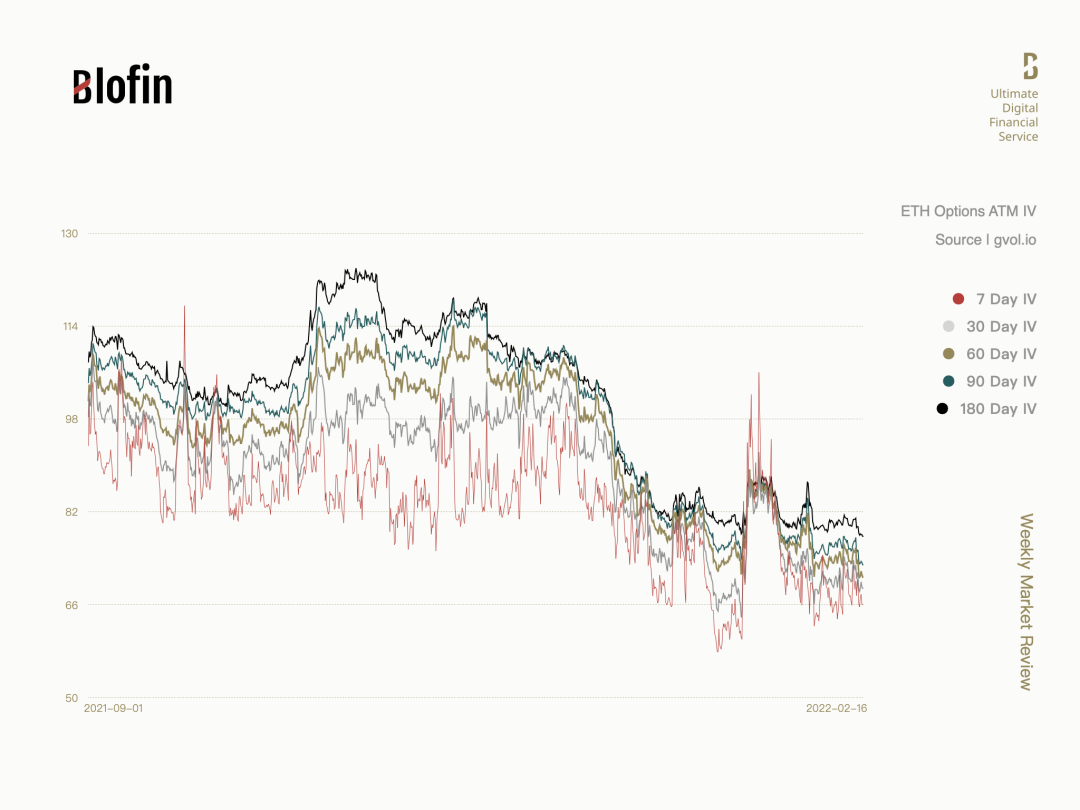

而从波动率角度看,市场紧张情绪的释放推动了波动率的快速下行,导致在 BTC 期权上再次出现了显著的波动率套利空间。相比之下,ETH 期权的波动率套利机会仍不明显,这可能是由于隐含波动率整体偏低所致:目前 ETH 期权的隐含波动率已经下降至半年来的最低水平。

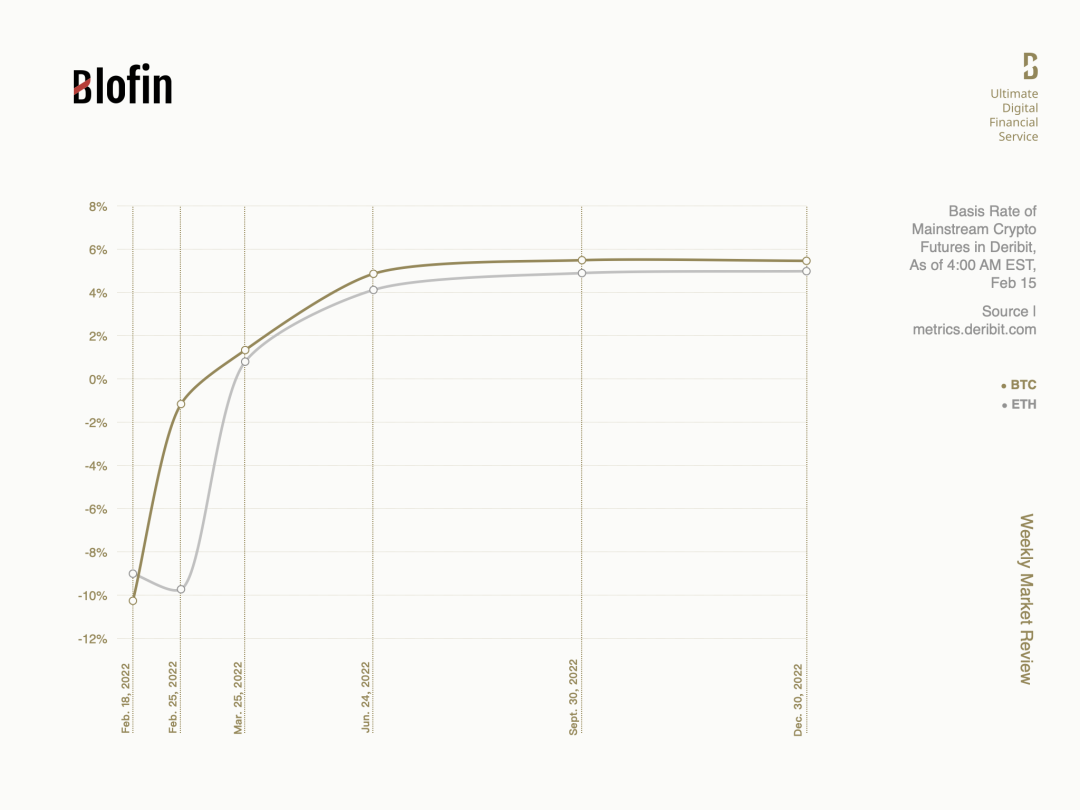

而在期货市场,近月期货“离谱”的负溢价已经消失。同时,远期期货溢价水平亦因市场信心提振而小幅抬升。不过,由于加息与通胀预期依然是市场的中长期主旋律,期货溢价期限结构仍然处于较低位置。

“雷声大,雨点小”

由美联储牵头、各国央行跟进的“预期管理”已经在资本市场上持续了半年以上。对市场的长期刺激使得投资者往往会针对美联储的预期出现过度反应,以降低经济变动可能带来的损失;同时,不少投资者也希望藉此机会从中投机获利。这种“过度反应”累积至今,最终甚至造成了对央行政策的反噬。

美国1月破纪录的 CPI 数据出炉前后,美联储部分官员便宣布或将3月加息幅度调升至50个基点,并在7月前共加息100基点。这使得投资者迅速为更坏的可能性做好了定价:上周四,掉期利率市场一度认为,6月份会议后联邦基金目标利率将升至1.12%,7月会议后升至1.34%。比目前0.08%的实际有效利率高出100基点以上。投资者已经完全准备好了应对至少5次、至多7次连续加息的准备。

同时,欧洲央行措辞也开始转向鹰派,趋向于2022年年内加息。而英国央行则因英国 GDP 增长幅度创下75年来最好水平,亦获得了采取更为严格措施以解决通胀问题的底气。欧美央行的同步行动使得债券收益率全线攀升:美国国债收益率曲线快速趋平,短期国债利率快速上升;而德国国债收益率则已经回升至欧洲量化宽松开始之前的水平。即使东欧的紧张局势短期影响了债券走势,随着投资者开始重新关注通胀与加息的基本面,债券收益率或仍将继续上行,远超各国央行预期。

这带来了另一个风险——经济衰退。短期国债利率上升,通常是因为投资者认为短期内经济风险上升。目前的风险在于,央行采取更为激进的措施遏制通胀,反而可能会在通胀控制效果不佳的同时,抑制经济复甦,最终进入“滞胀”局面。而投资者们提前布局,则使得使得各国央行陷入进退两难:投资者们的激进态度,使得央行最终需要符合预期,否则则会被认为实质上放松了货币政策,削弱对通胀的控制效果;而央行如果选择跟随预期,则会显著增加引发经济衰退的可能性。

这种情况下,欧洲央行选择了安抚市场,而美联储则尚未表态。不过,对于数字资产市场而言,这并不算什么坏消息。作为对宏观经济变动反应最激烈的市场之一,数字资产市场的提前定价似乎已经完成:期权市场上开始涌现出大量做空波动率的大宗交易记录,这意味着主流数字资产的表现已经在衍生品市场的预期范围之内。

此外,更进一步的信息显示,债权交易员对美联储的鹰派程度定价过高。即使美联储的行动与债权交易员们的预测一致,高利率环境也很难长久维持。在欧洲美元期货市场,部分交易员已经开始押注美联储将于2023年底开始重新降息。

总而言之,也许熊市是不可避免的,但无论是央行还是投资者,对于预期的管理和交易,最终将使得市场在流动性收缩期间的波动趋于平稳,为风险资产带来了足够的“软着陆”空间。

2月16日,美联储将会公布新一期的 FOMC 会议纪要,同时,欧洲央行亦将会于次日公布经济公报,而多位美联储理事将在周五公布更多有关经济与货币政策的细节。不过,考虑到投资者已经预先将“最坏的状况”纳入定价,美联储已经很难进一步加码,数字资产的表现或将在2月趋稳,直至3月中旬加息正式到来。