Paradigm领投,读懂风头正盛的去中心化交易协议Osmosis

原标题 | 基于 Cosmos 的去中心化交易所Osmosis, 相比其他Dex有什么优势?

作者: Zebra Ventures

火星财经编者注:去年10月,Osmosis 宣布通过私募代币交易融资 2100 万美元,由 Paradigm Ventures 领投,Robot Ventures、Nascent、Ethereal 和 Figment 也参与了此次交易。Terraform Labs 联合创始人 Do Kwon 也加入本轮融资。今年1月6日,其总交易量已达43亿美元,60日内增长约2倍,锁仓量也突破10亿美元。

项目简介

Osmosis 是一种使用 Cosmos SDK 构建的高级 AMM 协议,允许开发人员设计、构建和部署他们自己定制的 AMM。

简单理解就是,Osmosis为开发者搭建了一个AMM去中心化交易的应用模板,开发者只需根据自己的需求填充内容即可,无需再费时费力搭建一个专属的AMM应用。

项目优势

一、跨链资产

Osmosis 被设计为跨链原生。它将从第一天开始内置 IBC(通信协议),使其能够连接到整个 Cosmos 链生态系统及其超过 $10B 的本地资产。在整合原生 Cosmos 资产后,Osmosis 将与非 IBC 启用的链整合,包括基于以太坊的 ERC20s(使用 Althea 重力桥)、包括类比特币链在内的各种链,以及通过利用自定义挂钩的替代智能合约平台。

二、可定制的曲线、费用和其他参数

简单的 AMM 虽然已经展示了早期的产品市场契合度,但需要随着 DeFi 市场日益复杂的情况而发展。

在 Osmosis 中,AMM 的底层结构没有任何内容是硬编码的。不仅每个流动性池的掉期费或代币权重等关键参数都是可参数化的,而且曲线算法和 TWAP 计算等整个组件也是完全可定制的。使创建者不必在常数乘积和常数总和之间做出决定,而是可以输入他们自己的新颖数学表达式。可以动态生成新曲线。通过利用时间依赖性、波动率指数和链下预言机等数据点作为输入,这种新曲线可能比现有的 AMM 模型更强大,后者只接受代币余额数量。Osmosis 的可参数化输入支持创建更新的 DeFi 资产类型,例如期权、适应高波动性时刻的动态费用市场。

曲线开发人员无需为每个 AMM 模型升级启动新的 AMM 协议,而是可以轻松地在 Osmosis 上部署新曲线,利用现有的钱包集成、IBC 连接、订单流和 Osmosis 生态系统中的流动性。

三、LP治理

大多数 AMM 协议为 AMM 内的所有流动性池设置全局参数。虽然这显着简化了 AMM 的设计,但它减少了 LP 能够为他们关心的池做出的决策。鉴于 AMM 是如此新颖的协议,在设计领域竞争的项目不断迭代,为它们制作更好的模型。为了保持相关性,矿池必须通过升级曲线设计、费用模型等来跟上前沿创新。此外,矿池需要能够改变矿池权重以反映 LP 投资组合的偏好以及随时添加和删除资产以满足市场需求。治理必须是 AMM 设计中的一流流程,这样流动性不会在每次升级时分叉。

四、流动性提供者激励

AMM 的流动性提供者是任何 AMM 协议中最重要的利益相关者。由于 AMM 的成功和利用在很大程度上取决于可用资产和流动性的范围,因此流动性提供者有足够的动力继续将其资产锁定到新池中是至关重要的。

除了原生 OSMO 代币激励(参见 OSMO 部分)之外,Osmosis 还允许第三方轻松地向特定流动性池添加激励机制。例如,如果 Cosmos Hub 社区池想要激励 ATOM/稳定币对的流动性,他们可以使用 Osmosis 的内置incentives模块将 $ATOM 奖励分配给质押其 LP 代币的 LP。

项目定位

一、流动性提供

提供流动性是将资产存入 AMM 池的过程。AMM 是去中心化金融协议,允许在没有中心化中介的情况下交换资产。

例如,如果矿池 #1 是 OSMO<>ATOM 矿池,则用户可以将 OSMO 和 ATOM 代币存入池中并收回 Pool1 共享代币。这些 Pool1 共享代币(称为 LP 代币)代表一个人对池的比例所有权。

流动资金池有特定的资产必须存入的比率。大多数 AMM 要求以 50-50 的比率添加资产(资产 1 的总价值等于资产 2 的总价值)。与Balancer 协议类似,Osmosis 允许具有自定义权重的池(允许池中一种资产的总价值高于另一种),甚至允许具有两种以上资产的流动性池。

用户支付从这些流动性池中买卖的费用。这些交易费用被添加到池资产中,基本上导致按比例分配给 LP 股东。(由于一个人对池的所有权比例保持不变,随着这些池中的流动性总量因费用而增加,一个人的总贡献也会增加。)

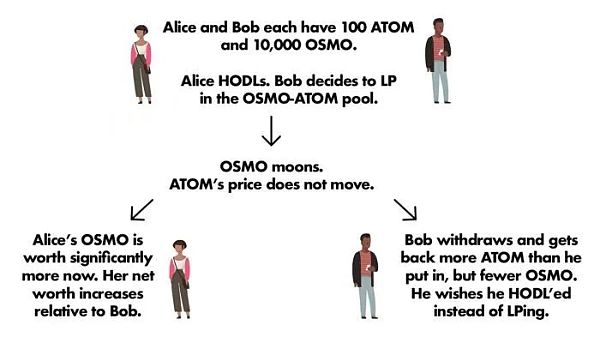

当然,流动性提供并非没有成本。LP 承担称为无常损失的风险。它本质上意味着用户通过持有资产而不是将资产存入流动性池中可以获得更多收益。当池中资产的价格以不同的速率变化时,LP 最终会拥有更多价格上涨较少(或价格下跌较多)的资产。例如,如果 OSMO 卫星的价格相对于 ATOM,则 OSMO-ATOM 池中的 LP 最终会获得较大部分的价值较低的资产(ATOM)。

非永久性损失是 HODLing 和 LPing 之间的净资产差异。流动性挖掘有助于抵消 LP 的无常损失。LP 赚取的交易费用部分减轻了永久性损失。当掉期费的利润超过 LP 的无常损失时,这个池就可以自我维持。

为了进一步抵消无常损失,特别是在协议的早期阶段,当波动性很高时,AMM 使用流动性挖矿奖励。随着使用量和费用收入仍在增加,流动性奖励引导生态系统。

二、保税流动性指标

许多 AMM 受到短期雇佣挖矿的困扰,在这种情况下,流动性提供者会迅速从池中移除和补充流动性,以追求最佳收益。AMM 有时会通过“吸血鬼攻击”来鼓励这种类型的挖矿,其中协议为来自其他协议的流动性提供者提供特殊激励,以迁移其流动性。

如果有足够多的 LP 参与短期收益策略,则可能会严重破坏 AMM 的质量。池内的流动性变得不稳定,导致用户的交易体验不一致和不可靠。

相反,我们希望通过 Osmosis 建立一个有利于长期流动性的平台。Osmosis 通过两种机制减少短期挖矿:退出费用(LP 在从池中提取流动性时支付的小额费用)和保税流动性计量器。

绑定流动性计量器是将流动性激励分配给已绑定最少时间的 LP 代币的机制。OSMO 每日发行量的 45% 用于这些流动性激励措施。

Osmosis 用户可以在存入流动性后选择绑定他们的 LP 代币。与 OSMO Staking 类似,LP 代币会在一定时间内保持绑定状态,但允许用户选择自己的解绑时间长度。Staking 需要两周的解绑期。

当用户想要停止绑定 LP 代币时,他们会提交一个开始解除绑定期的交易。计时器结束后,他们可以提交另一笔交易以提取代币。

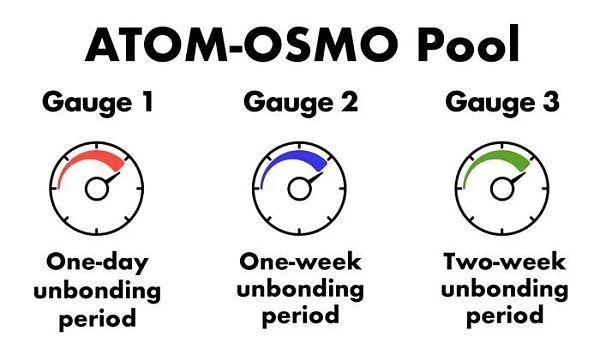

Bonded Liquidity Gauges 将流动性激励分配给具有特定绑定长度的 LP 代币。例如,“Pool 1 LP share, 1-week”指标将向绑定 Pool1 LP 代币一周或更长时间的用户分配奖励。每个用户收到的金额与其保税代币的数量成正比。

一个保税的 LP 位置可以有资格使用多个仪表。量规的资格仅涉及最短粘合时间。

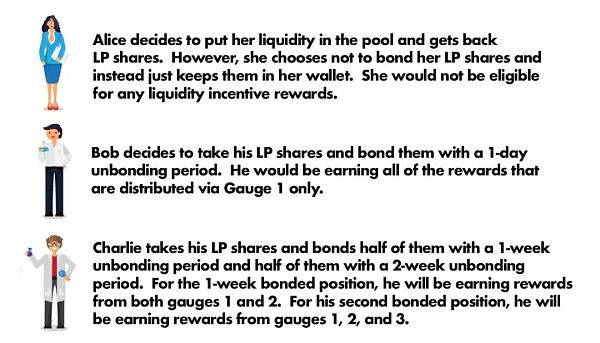

*Alice 决定将她的流动性放入池中并取回 LP 股份。然而她选择不绑定她的 LP 股票,而是将它们保存在她的钱包中,因此她没有资格获得任何流动性激励奖励。

*Bob 决定拿走他的 LP 股票并在 1 天的解除绑定期内将它们绑定,他将获得仅通过 Gauge 1 分配的所有奖励。

*Charlie 持有他的 LP 股票和债券,其中一半有 1 周的解绑期,另一半有 2 周的解绑期。对于 1 周的保税职位,他将获得指标 1 和 2 的奖励。对于他的第二个保税职位,他将获得指标 1、2 和 3 的奖励。

三、外部激励

Osmosis 不仅允许社区为仪表添加激励措施,还允许任何人都可以将代币存入要分发的仪表中。此功能允许外部各方增加 Osmosis 自己的流动性激励计划。

例如,可能有一个 ATOM<>FOOCOIN 池,它有一个由治理 OSMO 奖励激励的一日计量器。但是,Foo 基金会也可能会选择在一天的量表上增加额外的奖励,甚至为新的量表(例如一周的量表)增加奖励。这些外部激励提供者还可以设置“长期激励计划”,在较长的时间内分配奖励。

四、空投

1、连接Keplr钱包

Keplr 钱包是唯一一款在发布时支持 OSMO 代币和 Osmosis 连接的钱包。为了与 Osmosis 交互并完成 OSMO 空投任务,熟悉 Keplr 是必不可少的。Keplr 是一个 Cosmos Interchain 钱包,支持多个启用 IBC 的资产。

2、四个任务

连接钱包后,用户的 OSMO 空投的前 20% 将自动可用。但是,要领取剩余的 80% OSMO fairdrop 金额,用户需要在 Osmosis 上完成以下操作:

*交换

*为Osmosis 池提供流动性

*将 OSMO 质押给验证者

*对 OSMO 治理提案进行投票

这四个步骤中的每一步都将解锁额外 20% 的可领取余额。

(1)进行交换

在 Osmosis 上进行交换是声明的第一步。在侧边栏中选择交易。

注意:为了申领 OSMO 空投,用户必须交换的代币数量没有最低限制。

1- 选择您要交换的资产

2- 选择您要交换的资产

3- 查看费率和掉期费(您可以通过单击右上角的齿轮图标来调整滑点容忍度)

4-点击“交换”

5- 在 Keplr 中确认

(2)提供流动性

1-选择任意池(注意可能需要存入资产以提供流动性)

2-单击添加/删除流动性

3-选择要提供的资产

4-点击添加流动性

5-在 Keplr 中确认

(3)质押 OSMO

要质押 OSMO,先单击Stake菜单到带有验证器列表的 Keplr Web 界面。

1- 选择一个验证器

2- 单击管理

3-单击委托

4- 选择委托金额(注意 21 天解绑期)

5-点击代表一个更多的时间

6- 在 Keplr 中确认

(4)投票

投票是用户作为代表对 Osmosis 的未来发表意见的权利。值得注意的是,用户必须抵押(委托)OSMO 才有资格投票,并且需本人亲自投票。

05融资信息

Osmosis获得2100万美元投资,由著名的加密风险投资机构Paradigm领投。

代币信息

代币名称:OSMO

当前价:$8.50

市值:$2,246,535,119

市场流通量:263,560,260

总量:325,000,000

代币作用:

1、对协议升级进行投票

2、为流动性池分配流动性挖矿奖励

3、设置基础网络交换费用

代币发行及分配:

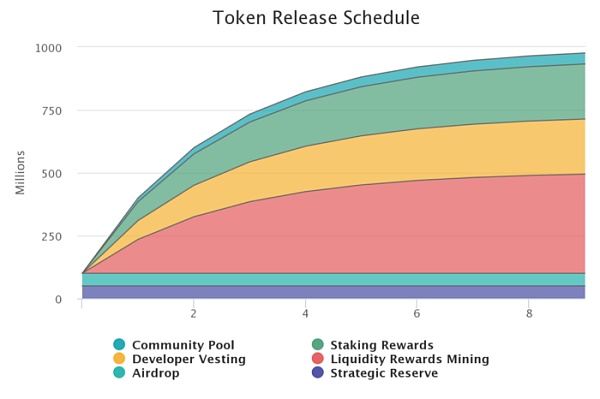

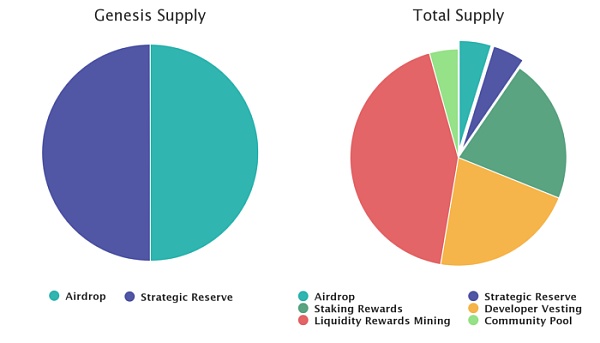

Osmosis 将在创世时最初释放 1 亿个 OSMO,在 Fairdrop 接收者和战略储备之间平均分配。

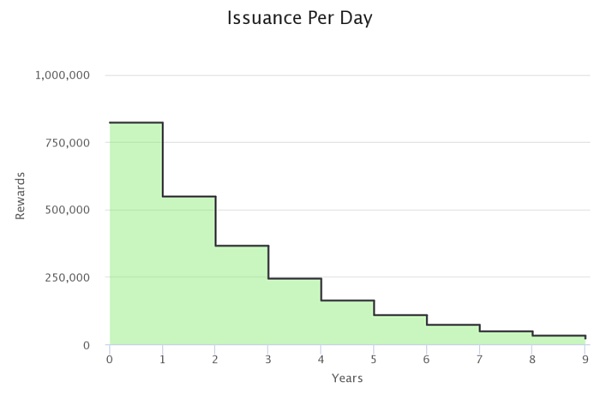

增发时间表如下:第一年,总共将发行3亿枚代币。365 天后,这将减少⅓,因此第 2 年将总共释放 2 亿个代币。第 3 年将总共释放 1.33 亿个代币。这个第三化过程将使 OSMO 达到 10 亿的渐进最大供应量。

新发行的代币将按照以下分配方式分配给 Staking 奖励、流动性挖矿奖励、开发者归属和社区池的组合:

质押奖励:25%

开发者归属:25%

流动性挖矿奖励:45%

社区池:5%

(OSMO 一开始是高度通货膨胀的。几年之内,创世供应将仅占总供应量的一小部分)