深度解析分级基金Tranchess:项目机制、业务情况和估值分析

研究员:Rollin

——

▌ 1.要点概括

Tranchess是一个面向加密货币投资者的资产管理平台,目前为BSC链上用户提供基于BTC资产的高收益资管产品。主打分级基金概念,但目前为止,其分级子基金并没有受到用户的喜爱。用户主要需求是持有母基金代币(BTC被动指数基金)以获取平台代币激励,极少用户会持有风险分级后的子基金代币。

▌ 2.主要风险

项目运营风险:项目是否可以带来长期可持续的利润,目前还有待验证。当前用户在平台上并没有明显分级需求,单纯被动指数基金并不能维持当前高额利率回报。

代币解锁风险:目前约57%平台代币CHESS被质押,平均锁定时间为 4 个月,年底将迎来大额抛压。

▌ 3.估值

当前平台规模约30000个BTC,项目全稀释估值为9亿美元。在当前平台收益以管理费为主情况下,项目价值显著高估。

——

Tranchess是一个面向加密货币投资者的资产管理平台,为用户提供挖矿、借贷和交易功能。Tranchess通过将单个投资品类拆解成若干个衍生品投资工具(包括约定收益份额和杠杆份额)以满足不同风险偏好的投资需求,同传统金融中的「融资型分级基金」十分类似。

Tranchess在BSC链上发行,其平台代币为CHESS。

▌ 1.业务介绍

在介绍Tranchess的实现机制之前,先简单介绍下分级基金。

「分级基金」是指在一个投资组合(母基金)下,通过对母基金收益和净资产进行分层拆解,从而形成两级或多级呈现差异化风险收益表现的基金份额(子基金)。

分级基金各个子基金的净值与份额占比的乘积之和等于母基金的净值。

例如拆分成两类份额的母基金净值=A类子基净值 X A份额占比% + B类子基净值 X B份额占比%。

如果母基金不进行拆分,其本身是一个普通的基金。

分级基金的一种常见类型是融资型分级基金,通常子基金分为约定收益A类子基金和杠杆份额B类子基金,其中持有B类子基金的人每年向A类子基金的持有人支付约定利息,至于支付利息后的总体投资盈亏都由B子基金承担。

以某融资分级模式分级基金产品X(X称为母基金)为例,分为A类子基金(约定收益份额)和B类子基金(杠杆份额),A类子基金约定一定的收益率,基金X扣除A类子基金的本金及应计收益后的全部剩余资产归入B类子基金。当母基金的整体净值下跌时,B类子基金的净值优先下跌;相对应的,当母基金的整体净值上升时,B类子基金的净值在提供A类子基金收益后将获得更快的增值。

B类子基金相当于从A类子基金借钱,获得一定杠杆能力。A:B的比例越大,则杠杆越高。B类子基金拥有更为复杂的内部资本结构,非线性收益特征使其隐含期权。

分级基金通过母基金拆分成子基金的模式,可以满足不同风险偏好投资者的复杂投资组合需求。

Tranchess平台产品通过借鉴传统金融世界中的融资型分级基金模式,为加密货币市场提供能够满足不同风险偏好用户投资需求的理财产品。

Tranchess实现机制

Tranchess 1.0 是直接跟踪 BTC 表现的基金。理论上,Tranchess 可以跟踪任何单个加密资产或一篮子加密资产。

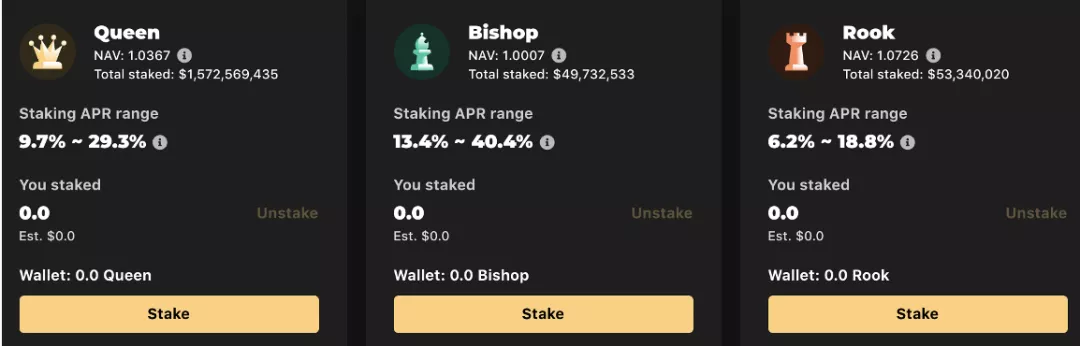

Tranchess 由三个分级代币(QUEEN、BISHOP 和 ROOK)及其治理代币 CHESS 组成。每一个分级代币旨在满足不同用户群体的需求:稳定收益(BISHOP)、杠杆投资(ROOK)和 简单持有(QUEEN)。

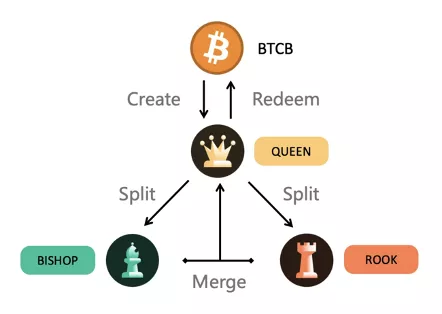

QUEEN、BISHOP 和 ROOK的铸造过程:

用户通过质押BTCB(BSC 链上的锚定比特币产品)进行1:1铸造QUEEN。QUEEN可以用于拆分成BISHOP和ROOK,持有QUEEN的用户可以选择是否进行拆分。一个QUEEN可以拆分为0.5个BISHOP(约定收益子基金)和0.5个ROOK(杠杆子基金),0.5个BISHOP和0.5个ROOK可以合并成1个QUEEN。

如下图所示:

QUEEN、BISHOP 和 ROOK均可以通过Tranchess平台上的交易所进行二级市场交易流通。无论你是否拥有BTCB,都可以使用USDC在该平台二级市场上购买以上代币。

当用户铸造出QUEEN,可以选择不进行拆分并简单持有被动指数基金;也可以选择进行拆分,并卖出手中的BISHOP代币,持有ROOK代币,这样既保持了同等BTC做多头寸,又获取了更多流动性资金。

QUEEN-BTC被动指数基金

QUEEN 可以理解为母基金的代币,每个 QUEEN 都代表母基金的一部分。而母基金投资标的是 BTCB(BSC 链上的锚定比特币产品),相当于跟踪 BTCB 的指数基金。

QUEEN 的净资产总价值 = 比特币价值 — 管理费用。

拥有QUEEN等于拥有等额的BTC,并且还能额外获得平台币Chess的奖励。

BISHOP-低风险偏好基金

BISHOP就像一个高收益储蓄账户,BISHOP持有人将自己的流动性资产借给ROOK 持有人,每天只赚取无风险的利息收入,其净值不受BTC二级市场价格波动的影响。BISHOP每周的收益率基准是一个预先确定的数字,由前一周VENUS平台的USDC贷款利率作为基准。另外,社区还会对BISHOP进行额外的利率激励。

BISHOP每日利率= VENUS前一周贷款利率/7 + 社区激励利率/365

因为BISHOP的所有资产流动性都借给了ROOK子基金,其资产利用率始终是100%。因此,BISHOP的利率可以根据借贷平台的贷款利率(高利率端)而非出借利率作为基准。当前利率在16.8%~44.3%之间,近期VENUS平台的USDC的贷款利率在10%左右,当前平台稳定币利率超过其它借贷平台和杠杆平台。

ROOK-风险偏好基金

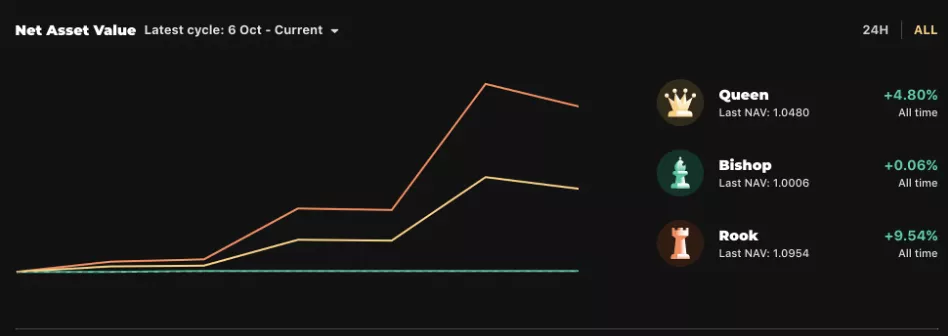

ROOK 是另一个子基金的对应代币,ROOK 持有人每天向 BISHOP 持有人借款,以获得2倍左右的杠杆。下图中橘色部分为Rook净值曲线,绿色部分为BISHOP净值曲线。

ROOK 持有人的回报 = 主要基金的损益 - 支付给代币BISHOP的利息

与目前市场上的杠杆产品不同, Tranchess通过一种“再平衡机制”,大幅度降低了杠杆产品面临的清算风险。理解再平衡,才能理解Tranchess的机制核心,后面将详细介绍。

平台费用

资金管理费:每年 1%

Queen 铸币费:0

赎回费用:本金*0.2%

Queen 拆分 / 合并费:本金*0.05%

再平衡

定义

再平衡是将QUEEN、BISHOP和ROOK的NAV(基金净值)重置为1的过程。重置过程中三种代币的数量也会被调整,以保证每个人持有总基金价值不变。当NAVRook/NAVBishop 的比例低于0.5或者高于2时,将开启再平衡重置过程。

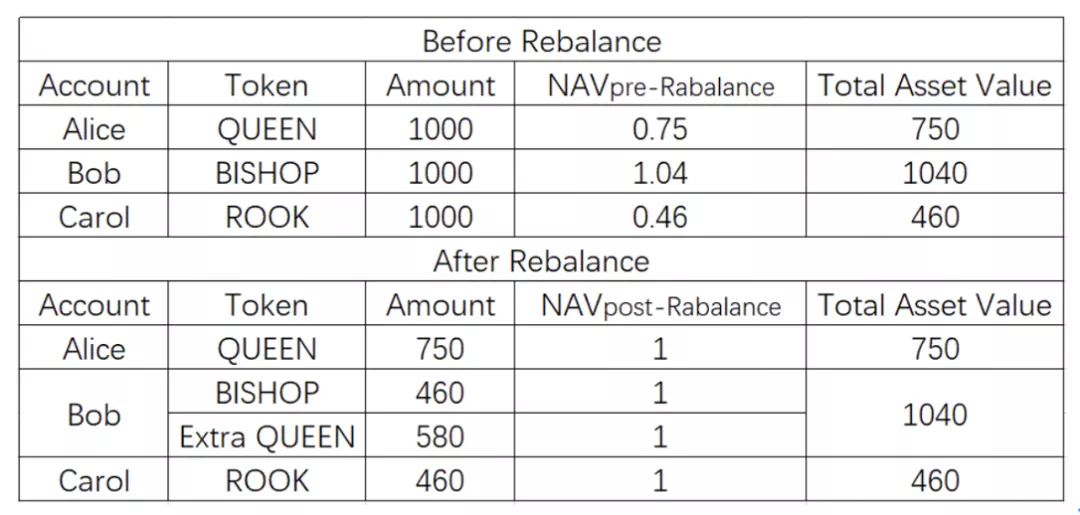

具体机制假设分别有三类不同风险偏好的用户分别持有以下数量的资产:

● Alice持有1000个QUEEN;

● Bob(低风险偏好者)持有1000个BISHOP;

● Carol(风险偏好者)持有1000个ROOK。

PS:

ROOK基金杠杆 =(ROOK总资产价值+BISHOP总资产价值)/ ROOK总资产价值

市场下跌引起的再平衡

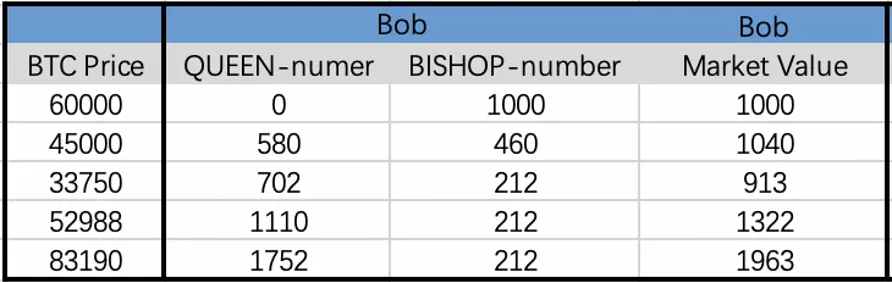

某天市场下跌,QUEEN净值跌到0.75,ROOK净值跌到0.46,此时NAVRook/NAVBishop < 0.5,开启再平衡。平衡对比结果如下:

再平衡之后,所有人持有资产总价值不变,但Bob的资产结构产生了变化。

Alice依旧只持有QUEEN,虽然数量变少了,但整体价值依旧只和QUEEN相关,资产的风险暴露并不受再平衡的影响。

Bob变动最大,平衡前只持有稳定资产代币BISHOP,平衡之后,一半以上资产转为QUEEN。这意味着,再平衡前,Bob无需承担市场波动的风险,只获取稳定收益率;再平衡之后,将被动持有QUEEN代币,一半的资产将承受BTC波动风险。

Carol依旧只持有ROOK,虽然数量变少了,但整体价值没有变化。值得注意的是,由于BISHOP资产的变动,ROOK杠杆比率从3.26降低到了2。杠杠降低意味着,再平衡前,Carol可以获得2000个QUEEN代币的涨跌收益,即2000*0.75=1500价值的QUEEN涨跌(忽略其它费用);再平衡之后,Carol只能够获得920个新平衡后的QUEEN代币涨跌收益,即460*2*1=920价值的QUEEN的涨跌收益(忽略其它费用)。

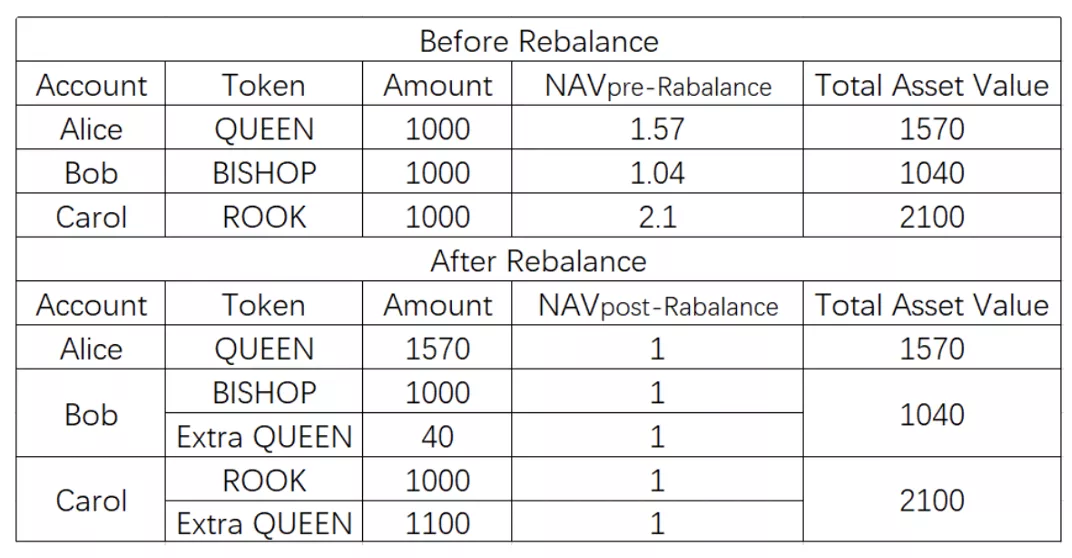

市场上涨引起的再平衡

某天市场上涨,QUEEN的净值上涨到1.57,ROOK的净值涨到2.1,此时NAVRook/NAVBishop > 2,开启再平衡。平衡对比结果如下:

再平衡之后,所有人持有的资产总价值依旧不变,但Bob和Carol的资产结构都产生了变化。

Alice的资产总额和资产结构依旧不受再平衡的影响。

Bob的资产结构发生了变化,从1040价值BISHOP代币置换成了1000价值BISHOP代币和40价值QUEEN代币。这等于平台通过QUEEN的形式为Bob发放了利息收益。市场上行中的再平衡,相比市场下行的再平衡,Bob的资产结构变化会更小一些,风险也更小一些。

Carol这次的资产结构也发生了变化。从拥有2100价值ROOK代币,变为拥有1000价值ROOK代币和1100价值QUEEN代币。再平衡之后,ROOK代币杠杆从1.5升高到2,对于Carol总资产的实际杠杆而言,则是降低到了1.47倍。再平衡方式提高了ROOK代币的杠杆率,但并没有提高Carol的总资产杠杆率。(Carol实际杠杆 = (Carol总资产价值+BISHOP总资产价值)/ Carol总资产价值)

业务特点

根据上述再平衡机制,我们通过模拟市场波动,可以更加清楚展示分级用户的资产变动特征。

假设如下:

● BTC市场价格从60000下跌到33750再上涨到83190

● 每次再平衡,BISHOP代币都刚好获得4%的绝对收益(非年化收益率)

● Bob和Carol分别买入净值为1的1000个BISHOP和1000个ROOK

● Bob和Carol买入代币后不再进行任何操作

以下分别是Bob和Carol的资产情况,number是持有代币数量,Market Value是持有资产总价值。

Bob:持有BISHOP,不代表没有风险

如下图所示,Bob在BTC下跌过程中,有本金亏损的情况。因为再平衡,Bob被迫持有越来越多的QUEEN头寸,QUEEN资产占比很容易超过BISHOP,Bob如果不及时卖掉Queen换回BISHOP,则很可能因承受过多市场波动而亏损本金。

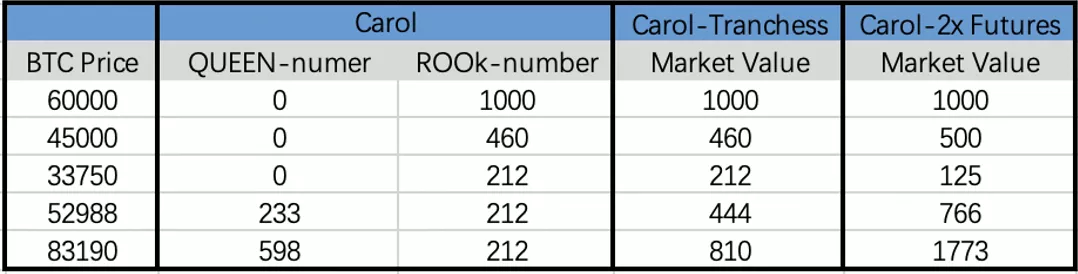

Carol:持有ROOK和做多BTC两倍期货杠杆有很大差别

对比Carol在Tranchess平台买入Rook代币和在永续期货平台上2倍杠杆做多等额BTC两种情况,情况将更为复杂。

市场剧烈波动再次突破新高后,Carol在Tranchess平台上最终的市场价值只有810,低于当初的成本;而永续合约上两倍杠杆做多的资产总价值为1773,远远超过买入ROOK代币的价值。

在市场下跌时,再平衡机制自动给ROOK持有者降低杠杆,有效降低ROOK清算风险的同时,也缩小了ROOK的收益价值,具备两面性。 2倍合约很容易在市场下跌50%左右就被平台强制平仓,但Tranchess平台没有清算机制,最坏的情况就是市场突然大跌到ROOK净值为0,否则再平衡机制是可以一直帮用户保持一点头寸,并不会清零。但越跌越低的杠杆,也意味着,市场价格再次涨回原位的时候,资产的总价值也无法回到最初的价值,就像上表中的Carol一样。这点需要ROOK的持币用户有清晰的认知。

Tranchess平台上的二级市场交易所

Tranchess平台资产兑换使用的是平台内部的交易所功能。如果Bob和Carol想要尽量保持原有的资产结构和头寸,那么他们应该在每次再平衡之后尽快将重置的其它类别资产在二级市场上卖掉,换回最初的资产类型。Tranchess平台的二级市场交易所起着重要的作用,但因为平台每次再平衡都需要12小时关闭平台上交易和铸造功能,加上交易时不得不承受一些摩擦成本和滑点风险,Tranchess用户很难保持自己原有的资产结构,不得不承担一些资产波动风险。

日内大波动,不影响再平衡

Tranchess平台的再平衡不是实时监测的,而是在每日固定结算时间进行判断。非结算时间出现的日内净值比即使超过规定范围,也不会触发再平衡。这样的设计大大减少了因日内大幅波动而频繁进行再平衡的问题。

▌ 2.项目线路图

Tranchess 没有阐明详细的路线图,而是陈述了宽泛定义的目标。在产品方面旨在追踪更多底层加密资产,通过创新的合成衍生品添加各种基金架构,并为其治理代币 CHESS 实现更多用例。Tranchess 正在寻求扩展至多链,并建立一支成熟的技术和营销团队,与生态系统中的其他协议展开合作。

▌ 3.业务情况

Tranchess当前流通市值约9千万美元,代币释放了10%,全稀释估值约9亿美元,当前coingecko平台流通市值排名439名。平台代币CHESS价格自8月高点5.4美元到现在3美元,回撤比率为44%。

平台自今年6月24日推出至今,已经积累了17 亿美元TVL,在BSC链上项目TVL排名第三,仅次于Pancake(交易平台)和Venus(借贷平台)。

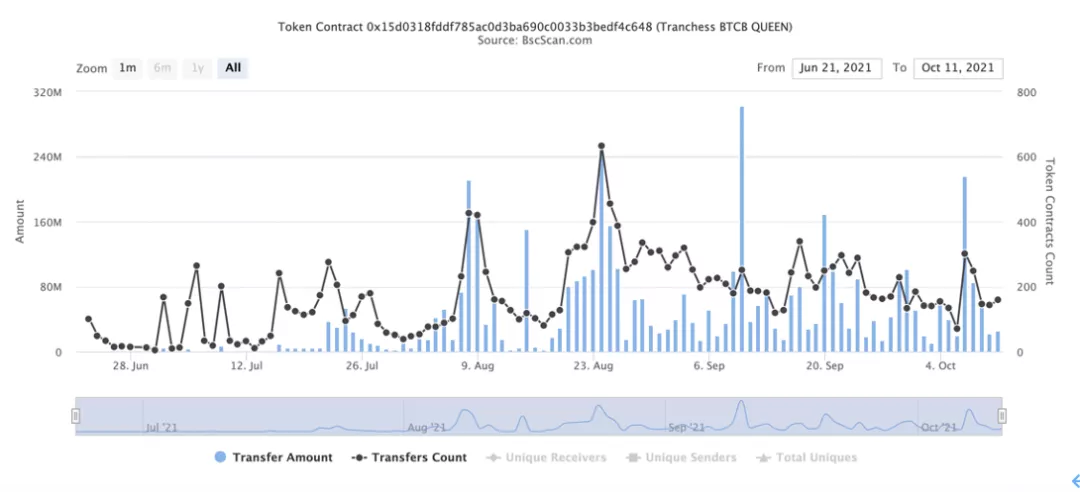

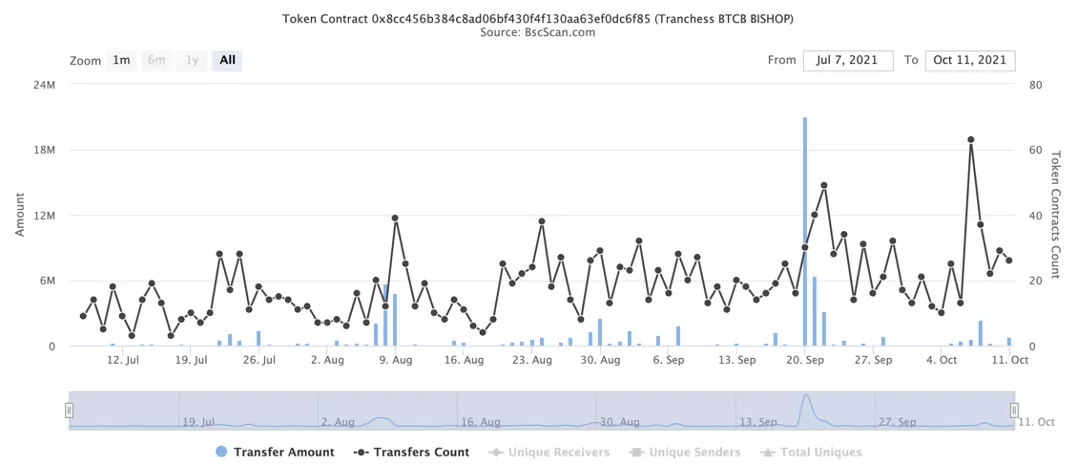

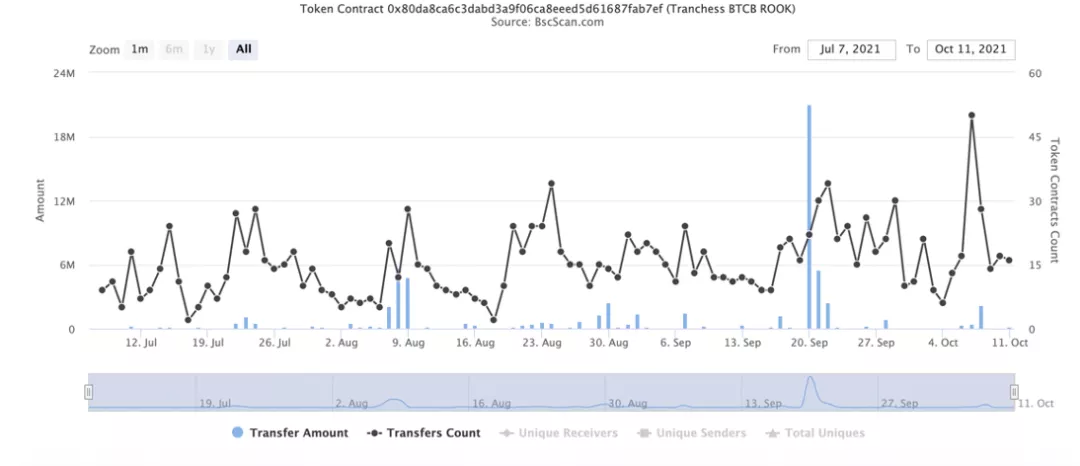

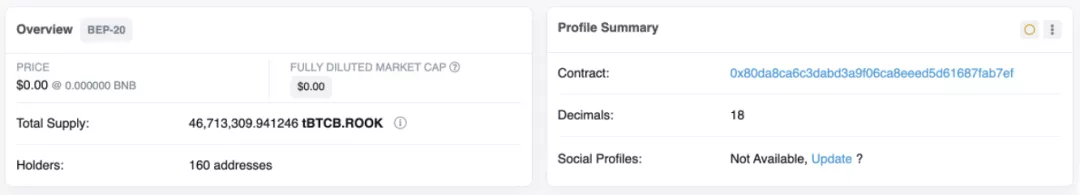

Tranchess用户集中度高。下图中展示了QUEEN、BISHOP和ROOK代币合约每日交易数量和交易账户数。对比每日交易数量,QUEEN每日交易量在8000万左右,而BISHOP和ROOK平均仅600万; 对比每日交易账户数据,QUEEN每日交易账户平均200个,平均一个账户交易量在40万美元左右,BISHOP和ROOK每日交易账户只有几个。

Tranchess用户主要持有QUEEN代币。三种代币中BISHOP和ROOK的代币仅4600万个,剩下的均为QUEEN,QUEEN的价值占比约95%。

综上,Tranchess的用户主要买入并持有QUEEN代币,极少部分用户会对QUEEN进行拆分和交易。就目前来看,平台提供的风险分层产品,并没有引起用户的兴趣,核心用户是持有大量闲置BTC并向外寻找优良矿池的持币大户。

▌ 4.团队情况

除了联合创始人 Danny Chong 之外,该团队是匿名的。Danny Chong 拥有超过 16 年的银行业履历,曾负责东方汇理银行( Crédit Agricole CIB)的外汇和固定利率产品( FX & Rates)销售 SEA 部门。团队的其他成员分布在全球各地,在科技行业(微软、谷歌、Facebook)和金融行业(摩根士丹利、瑞银)拥有丰富的从业经验。

Tranchess 从顶级风险投资机构获得了 150 万美元的种子轮资金,包括 Three Arrows Capital、The Spartan Group, Binance Labs, Longhash Ventures, IMO Ventures 和多位加密意见领袖。这笔资金将用于将产品扩展到多链系统,并准备在年底前过渡到 DAO结构。

第三节

业务分析

——

▌ 1.行业空间及潜力

Tranchess平台意在解决以下市场需求和用户痛点:

a. 机构客户/个人大户持有大量BTC闲置头寸—提供指数增强产品

● 一级市场可快速申赎,无锁定期

● 二级市场交易深度足够

● 稳定的增强收益

b. 低风险偏好者—高效率、高收益借贷

● 市面上该低风险产品少,收益率低

● 资金利用效率低,需要双资产交易对

c. 高风险偏好者—资金利用效率

● 提高资本利用率(无需超额质押、降低成本)

● 降低清算损失风险

目前,BTC持币用户资产庞大,市场上相关理财服务仍处于初期发展阶段,该赛道具备广阔发展空间和潜力。

自比特币锚定币发明以来,Ethereum和BSC上的比特币数量正在不断增加。BTC当前流通共1880万个,其中,ETH平台总共约25万个BTC镜像资产,BSC平台总共约11万个BTCB(BTC镜像资产)。当前Tranchess平台上有3万个BTCB存款,吸收了BSC平台上1/3的BTCB。

至今仅2%BTC参与了新生态。BTC长期持币大户,通常非常关心资产安全性。虽然Defi市场能为其提供更好的收益,但繁琐的跨链操作,以及Defi合约的复杂度和各种代码存在的风险,成为了BTC资产加入Defi市场的一道鸿沟。

相比其它BTC资管产品,Tranchess平台的QUEEN代币作为一个单纯锚定BTCB资产的被动指数,底层锁定的BTCB资产并没有流入交易所或者其它平台获取收益,这增加了BTCB资产的安全性。

分级产品真实需求是平台长期可持续发展的关键。目前市场上分级产品如Barnbridge、Saffron,发展均较为乏力。风险分级产品十分复杂,当前标准化程度低,其产品面临着流动性,安全性以及收益率多重挑战。当前Tranchess平台主要用户并没有购买分级子基金的需求,其TVL规模的增长,仅来自于Chess代币的高额增发奖励。Tranchess平台目前主要是QUEEN持有用户,其平台二级市场代币交易量也十分不活跃。从平台长远发展来看,如果没有分级产品的真实需求,单资产的被动指数基金是没有意义的,且无法为平台带来真实收益。人们愿意为风险分层产品买单,并且能够大量交易流通,才可以为平台创造长期可持续的利润。未来分级产品的业务发展,对于Tranchess来说依然是巨大的挑战。

竞争项目分析

当前Tranchess核心业务方向是为用户闲置BTC资产提供理财产品,目前业务重合度最高的是BadgerDAO项目。Badger DAO的目标是将BTC资产引入到其它区块链中,主要提供以BTC为核心资产的理财产品。

BadgerDAO的业务模式同传统的机枪池类似,将BTC镜像资产如renBTC、wBTC等,导入各个交易所提供流动性以获取收益。

BadgerDAO 提供两款具有原生收益的跟踪BTC的产品:

DIGG 是一种基于BTC价格的算法稳定币,通过动态调整DIGG数量的方式尽量让1 DIGG的价格等于 1 BTC价格。DIGG的存在是提供一种完全去中心化的方式,让用户可以在其它平台拥有类BTC资产。(wBTC、BTCB这类资产均有中心化成分)

ibBTC 是一种计息 BTC 代币,用户质押类BTC资产可以获得ibBTC,ibBTC将获取整个质押的类BTC资产池在Curve平台的LP平均收益。

与BadgerDAO相比,Tranchess平台的产品要简单和封闭很多,Tranchess产品并不会从外部项目获取任何收益,当前收益均来自于平台内部。对比BSC上BadgerDAO和同类产品,可以发现Tranchess是当前的BTC资管佼佼者。

BSC链上BTC资管产品贫瘠

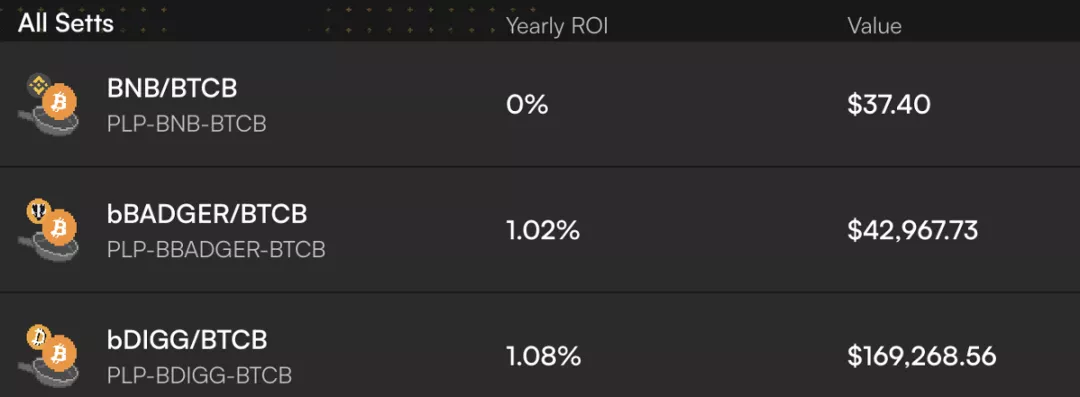

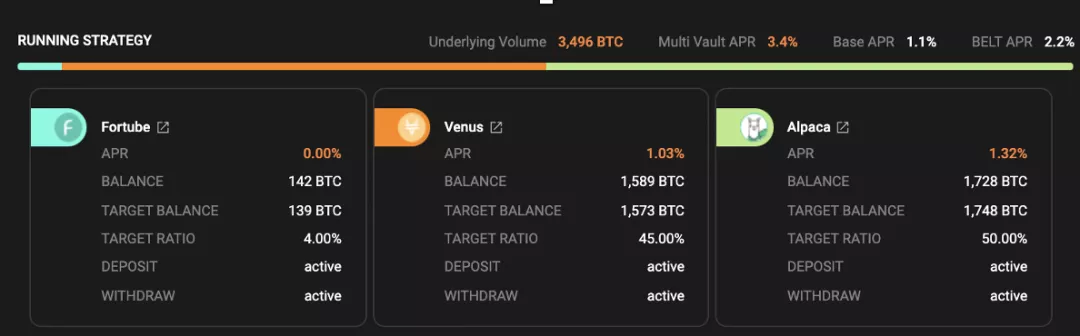

以下是BSC生态上除Tranchess以外的平台BTC相关理财产品收益情况,第一个是BadgerDAO平台,第二个是Belt.fi平台。

BadgerDAO在ETH链上TVL8亿美元,但在BSC上仅20万美元。对比Belt.fi,其TVL也远远超过BadgerDAO在BSC上的规模。这巨大差异的主要原因是由于当前BTC闲置资产用户的核心需求是稳定获取收益,那些低风险单币借贷、单币挖矿理财项目才和市场真实需求匹配。Belt.fi上BTC机枪池收益率仅为3.4%,已经吸收了3496个BTC,约2亿美元TVL。

Tranchess平台提供的QUEEN代币,作为一个单币理财项目,既没有任何流动性和无常损失风险,还提供超高收益率,完美击中BSC平台目标用户的需求。目前平台提供的激励收益率为10%到33%之间(前期更高),远远超过Belt.fi平台。

这里提出一个关键问题,Tranchess平台代币Chess是否能够持续提供如此高于市场的收益率?通过了解BadgerDAO的历史,我们可以得到一些经验和警醒。

BadgerDAO的历史

BadgerDAO历史TVL是过山车。(BadgerDAO主要业务是在ETH链上,以下分析均基于ETH链上平台数据)

同Tranchess类似,BadgerDAO前期在短时间内聚集了20亿美元的TVL。当时BadgerDAO全稀释估值约15亿美元。随后TVL迅速下降,最高下跌幅度约80%,目前TVL约8亿美元,当前全稀释估值为7亿美元。TVL历史走势图如下:

BADGER的历史价格也是先扬后抑,最大跌幅约为90%,走势如下:

BadgerDAO前期经历了戴维斯双击,紧接着便是戴维斯双杀。 2月是平台高峰发展期,其BTC代币激励年化收益达到20%-500%。随后,TVL上升开始乏力,币价随后开始下行,平台收益率开始下跌,TVL随后开始暴跌,形成戴维斯双杀。当前,BadgerDAO平台TVL开始缓慢上升,约8亿美元,BTC类资产收益率在5%~50%之间,收益率具体分配依赖于每个账户的激励系数(在平台上锁定各类资产越多,激励越高,收益率激励系数越高)。

对比BadgerDAO前期发展阶段,目前TranchessTVL增速已经放缓,收益率也在逐步下降,是否会像BadgerDAO平台一样,经历一次过山车?

这个问题没有答案,但通过后面的估值分析,也许可以了解更清晰一些。

▌ 3.通证分析

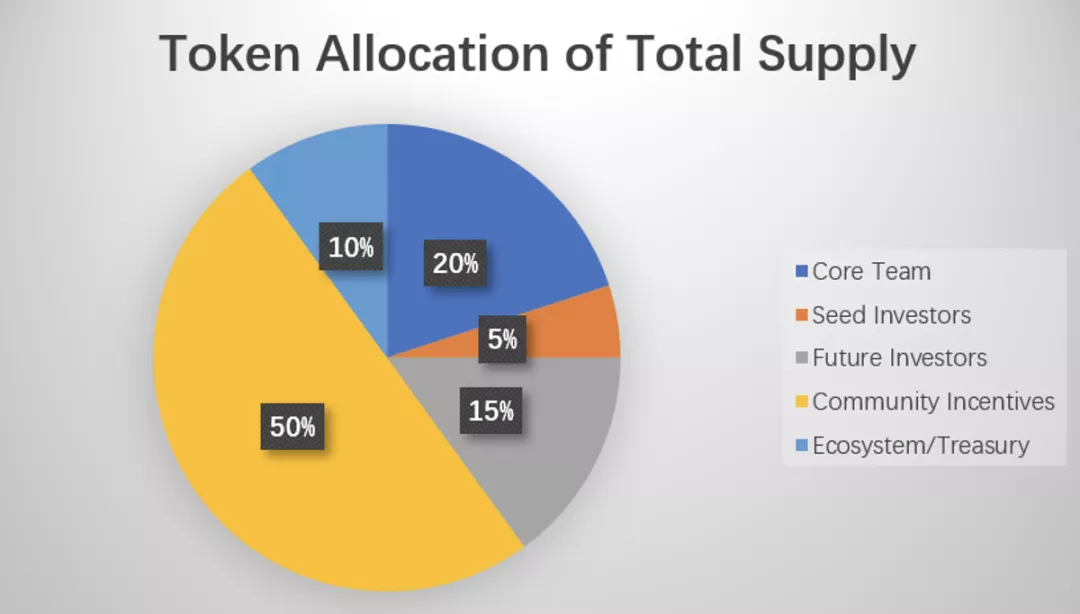

CHESS 是 Tranchess 在 BSC 上发行的原生治理代币,总供应量为 3 亿个。代币分配如下图所示。部署的智能合约表明,团队的 6000 万代币分配和大部分或全部种子轮投资者所分配的代币于 2021 年 9 月 23 日开始线性退出,分别可以在三年和两年内完成退出。根据白皮书,社区激励计划在大约四年内完成退出。分配给社区激励的 1.5 亿个代币中有 1.2 亿个正在 Tranchess 应用上分发。CHESS 按 3:4:2 的固定比例决分配给 QUEEN、BISHOP 和 ROOK 持币者。

代币用途

CHESS 代币目前具有三个效用:

a.允许用户投票支持 BISHOP 持币者可以获取的利率激励;

b.获取协议收入的 50%(BTCB);

c.通过质押CHESS获得更高的收益率加成系数

为了参与治理并从协议退款中受益,用户需要将他们的 CHESS 代币进入到一定锁定期,时间从一周到四年不等。用户在锁定 CHESS 时收到的 veCHESS (投票托管的 CHESS)数量从 0 线性增加到 1 (即 1 个 CHESS 锁定 1 年会拿到 0.25 个 veCHESS,1 个 CHESS 锁定 4 年会拿到 1 个 veCHESS)。目前约有 57% 的流通供应量被质押,平均锁定时间为 4 个月。当前平均锁仓的收益激励年化高达60.5%。

▌ 4.风险

1.增长问题

Tranchess当前用户需求以持有QUEEN代币为主,平台分级代币真实需求很弱。用户以持币为主,平台交易量低。当前运营情况下,平台很难维持长期可持续的高额收益率。目前TVL增长开始乏力,如果平台不能提高分级基金的真实需求,则可能遇到戴维斯双杀情况。

2.用户集中度过高

Tranchess用户以大户为主,用户集中度较高,交易需求低,且未来平台治理的分散度有限。

3.代币抛压

Chess代币的锁仓比例大,平均锁仓时间为4个月,年底可能会迎来大量代币抛压。

第四节

初步价值评估

——

▌ 1.五个核心问题

项目处在哪个经营周期?是成熟期,还是发展的早中期?

项目当前处于早中期,BTC资管赛道宽广,分级基金市场尚未打开,项目想象空间较大,但用户是否具有这类风险分级的需求,还需市场验证。

项目是否具备牢靠的竞争优势?这种竞争优势来自于哪里?

Tranchess是目前BSC平台上回报率最高,风险最低的BTC资管平台。其高额回报收益,来自对未来分级基金真实需求的展望。但从目前看来,平台还未开发出这个方向的真实用户需求,分级子基金代币的质押占比很低,平台的交易量也很低。

项目中长期的投资逻辑是否清晰?是否与行业大趋势相符?

项目中长期发展逻辑是帮助BTC用户做好资产管理和风险分级。当前平台高收益率来自TVL前期的快速增长,但平台目前真实分级基金需求和交易量都十分有限,未来不确定性很大。

项目在运营上的主要变量因素是什么?这种因素是否容易量化和衡量?

项目是否能够真实挖掘出市场对BTC资产的风险分级需求,还有待验证。从目前数据来看,市场还并未体现有这类需求,持币大户们以持有低风险高收益的QUEEN代币为主,即使在TVL快速增长下,分级子基金代币的需求依旧很低。

项目的管理和治理方式是什么?DAO水平如何?

项目准备年底前过度到DAO治理。当前用户主要是持币大户们构成,虽然TVL很高,但社区主要成员不多,也不太活跃。

▌ 2.估值水平

在对Tranchess建立估值模型之前,先简单梳理一下其平台价值核心点。以下分析以假设为主,目的是更好了解项目的核心价值点,不代表项目真实发展方向。

Tranchess平台的价值=资产管理费+交易手续费

交易手续费包括交易、拆分、合并赎回等费用。目前平台进行拆分和交易的比例十分小,我们假设平台维持当前运营情况,仅以资产管理费为核心收入的情况下,平台估值将如何进行。

在不考虑交易手续费的情况下,平台收益以1%管理费为主,然后这1%管理费的价值需要重新分配给资产所有者(付1%管理费的人)和其它chess拥有者。这等于是资产所有者拿出自己的1%资产,然后重新再次分配给自己和所有chess持有的人。羊毛出在羊身上,这种模式本质是个零和游戏,进来早的人获取了高额的收益,最后买币的人承担亏损。

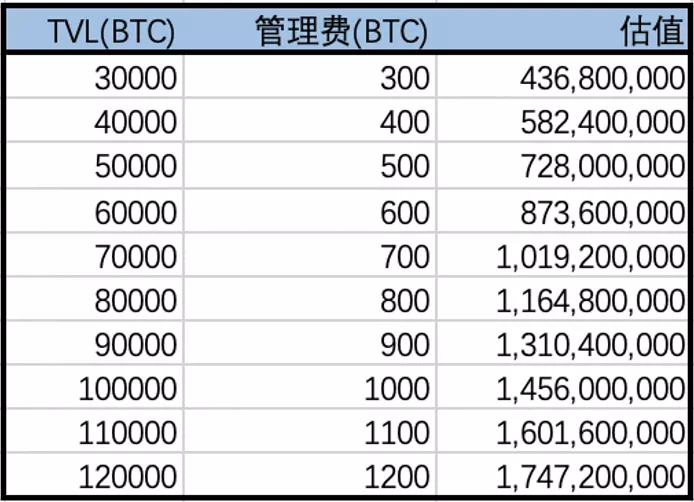

这次估值采用现金流贴现模型,假设Tranchess每年获取固定BTC管理费的情况下,通过未来管理费贴现价值的估算以估计平台的总价值。

模型估值假设如下:

● 平台市值=资产管理费的贴现

● 平台锁定的BTCB为一个常数(30000BTC-120000BTC之间)

● 管理费每年收取1%的BTC值

● 折现利率为4%,最终贴现因子=(1+4%)/ 4%

● 最终估值=贴现因子*管理费(BTC本位)*BTC价格

*平台管理费是BTC本位的,因此其最终估值也是和BTC价格波动相关,下述估值以此时BTC价格56000美元为基准进行换算

我们可以得出以下估值情况:

当前Tranchess的全稀释市值在9亿美元左右,对应的长期管理资产规模为60000到70000个BTC。当前Tranchess平台管理30000个BTC,在该模型假设下,市场预期Tranchess平台未来平均管理规模可以长期维持在60000到70000个BTC管理水平。

暂且不论估值高低,进一步假设Tranchess管理规模真的可以增长到60000到70000个BTC,并持续保持,那么在当前的合理估值水平下,平台的收益率会如何变化?

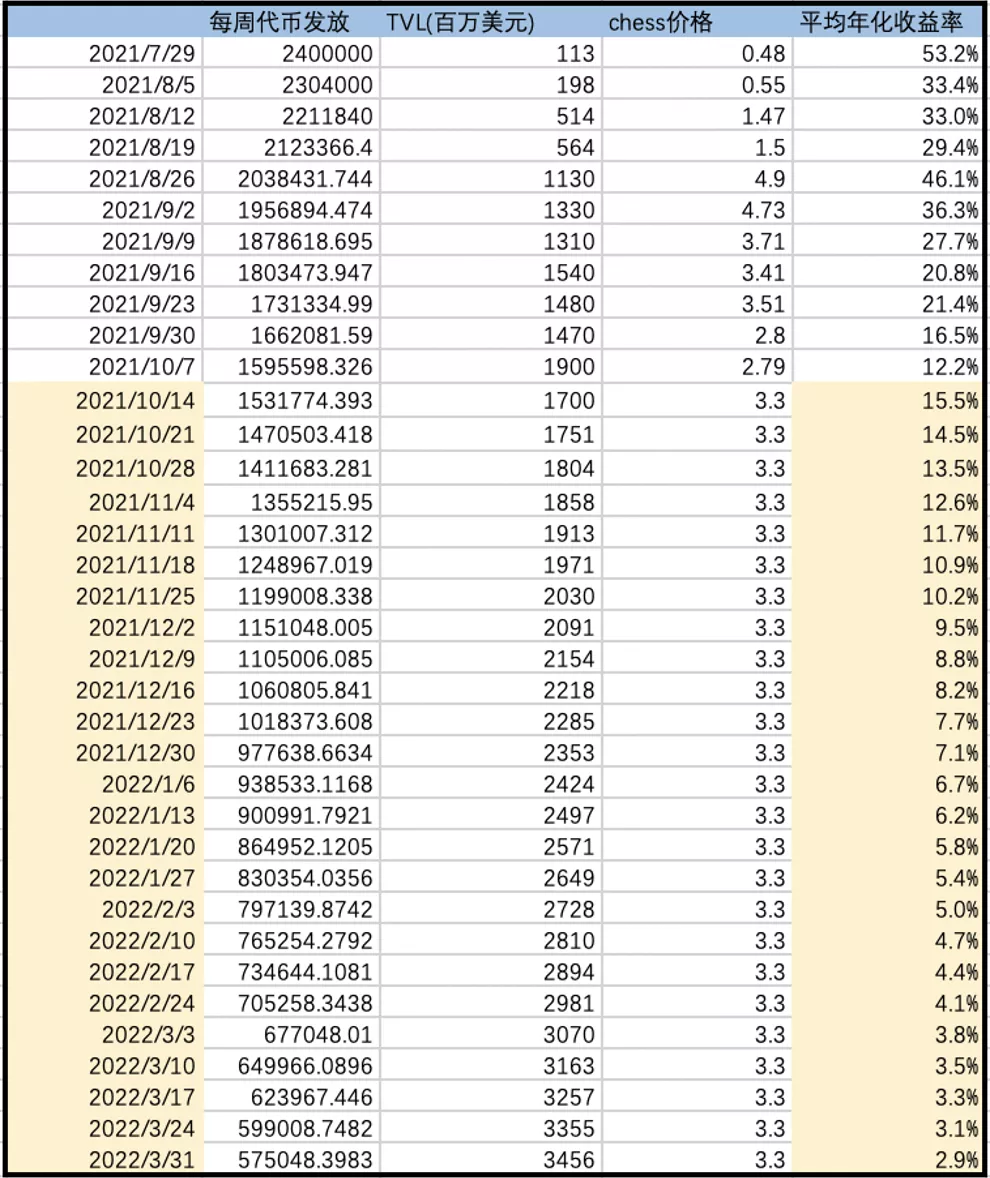

暂且不论估值高低,进一步假设Tranchess平台TVL以每周3%的速度持续增长,到明年三月份增长到约60000个BTC的管理水平。弱Tranchess保持当前估值不变,即CHESS维持在3.3美元水平,平台的收益率会如何变化?

模型测算如下:

以上推演中,2021/10/14日之后的TVL、代币发放速度和chess价格均为假设数据,代币发放速度假设依旧保持每周减少4%的水平。

从上图推演中可以看出,随着TVL增长,代币分发减少,平台的平均收益率将在明年初回归到个位数。实际上,平台很难实现收益率不断下降,TVL还能持续增长的情况。要维持较高的收益率水平,又需要进一步推高市场估值的预期,TVL需要更快速的增长。只有管理费用的Tranchess平台只是一个关于预期的搏傻游戏,无法真正产生长期可持续的收入,只是内部消耗,前人赚取后来者的钱罢了。

上述模式是走不通的。Tranchess平台必须发展其分级基金的需求,让用户愿意交易,愿意为平台的分级功能付出实实在在的成本,这才能为平台提供长期可持续的利润来源。

就目前平台的实际状况来看,平台分级子基金的需求很弱。平台质押的QUEEN价值15亿美元,而BISHOP和ROOK只有5000万美元。

如果Tranchess平台无法激发出市场的真实分级需求,再大的市场规模预期,终究也会停下预期增长的脚步,走向螺旋下跌的过程。

*如果以上内容存在明显的事实、理解或数据错误,欢迎给我反馈,我将对研报进行修正。