如何用区块链思想重新定义财产

“ 要寻求一种完全符合个别资产的哈伯格税率的公式完全是柏拉图式的,非常理想。但无论如何,我想要探索并实现它,因为它可以缓解所有哈伯格税方案背后的不公问题。 ”

作者:Matthew Prewitt

编译:Shark、Diana

最近,芝加哥大学法学院教授Eric Posner和Glen Weyl联合出了一本新书,名叫《激进的市场》(Radical Markets),它引发了人们对替代性产权机制的广泛讨论。实际上,这本书的两位作者受到Bill Vickrey和Henry George这些经济学“大咖”们的启发,并基于他们的理论提出了从根本上改变未来资产的观点。理论上来说,Eric Posner和Glen Weyl认为金融资产既要提高经济效率,又要更公平地分享财富。

有趣的是,他们的设想特别考虑到了一些区块链专家的构思。这是因为,现实世界的财产法律似乎很难进行更改,但修改加密资产所有权的规定却比较容易,所以存在设计加密资产所有权体制的可能性。这种可能性让人神往,因为加密资产不但可能比实体经济的基本法规更高,而且可能更平等。

本文篇幅不长,但也可以称得上干货满满。希望这篇文章可以尽可能容易地被大家所理解,因此,首先我们会快速浏览一下《激进的市场》这本书的基本观点,然后会从哲学的角度来个大转折,基于所有权的理论去审视这本书的观点。最后,我们会概括介绍一个思维实验,希望用它来激发有关哈伯格税收计划的进一步探讨。

01

简要介绍何为哈伯格税

哈伯格税(HARBERGER TAXATION)是一种财产税收机制,用于削弱垄断的力量,让市场效率比没有尝试这种机制时更高。以下是它的核心内容:

1、它让财产所有者基于税收的目的自我评估持有的资产,向一个公共的账本汇报估计这些资产的价值,并且(见第2点)

2、要求财产所有者,根据自行汇报的估价,(在合理的时间内)出售自有资产(或者根据其界定的份额,按份额出售资产)。

请注意,该机制的这两大特点产生了截然相反的激励效果。“自我评估”的特点激励人们低估自有资产,而“要求出售“的特点又刺激人们高估资产。

在Posner和Weyl的上述作品中,最重要的一个见解是: 如果某种资产的哈伯格税是以在某个阶段该资产找到买家的可能性(资产周转率)而准确设定,那么这两种截然不同的激励作用就会实现完美的力量均衡。 财产所有者将竭尽所能,如实汇报他们未来会出售的资产到底是什么价格。

这种机制带来一种最显而易见的结果,那就是,持有资产的成本变得高昂。因为人们不会有多少囤积资产的动力,无论何时,资产都能以更高的效率流入那些愿意付出最高价的买家手中。

这听来可能有利于富人,但这样想其实是误解,理由有二:一是,哈伯格税会发挥财富税的功能,提高持有很多资产的成本,降低投机带来的回报;第二个、也是关键的一个理由是,哈伯格税能制造巨大的收入流(后文应该会让读者清楚有哪些原因),它们可能平等地分给每个社会成员。

对于那些所持资产不值几个钱的人,他们出售资产应该不会受到哈伯格税对他们所持资产的影响,而且有很大的操作余地。因此,资产增值将源于交易方对资产的共同期望,而不是分割资产的产物。

但最有意思的是,哈伯格税将削弱垄断的力量。 如果持有受大家欢迎的稀缺资产,所有者将不得不因为垄断所有物的真实价值而纳税,这就向社会让渡了市场效率低下给他们带来的价值,而这种低效正是因为他们对市场的垄断所致。通过这种方式,可能就会消除经济增长面对的一个关键阻碍。

当然,这种效果不是毫无代价的。假如要从更正式的方法理解哈伯格税的吸引力,那可以说成,通过让资产最终流入需要它们的人手中,或者让使用它们能创造利润,而不是留在那些只想持有它们的人手里,哈伯格税提高了“分配的效率”。换句话说,哈伯格税会降低人们提升所持财产的兴趣。很高的哈伯格税会明显影响投资效率,抹杀分配效率带来的收益。

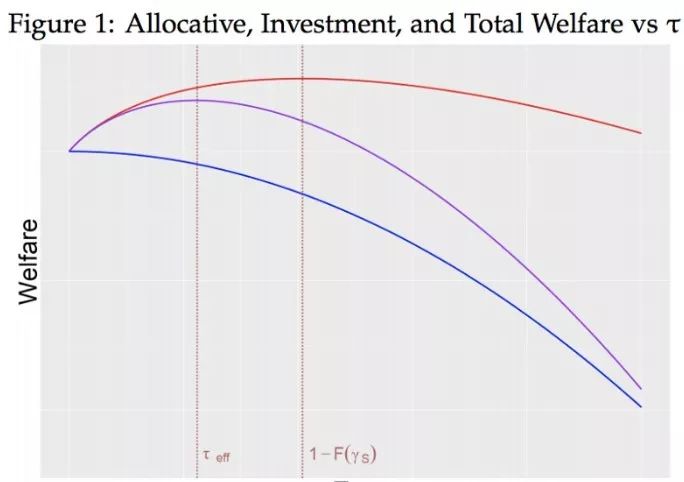

因此,节制是很重要的。这代表着,哈伯格税会带来分配效率,而分配效率又会过多地影响投资效率。下图可以说明这种原则。图中的tau代表哈伯格税的税率,红色、蓝色和紫色线分别代表分配效率、投资效率和市场的总体效率。

图表来自Weyl和Zhang2016年所著的《贬值的牌照》(Depreciating Licenses)

显然,哈伯格税看上去是很有前景的。那么,征多少税能提高市场效率?

当然,理论归理论。要真正推行哈伯格税,在现实生活中显然有一些障碍。有必要进行一些实证研究。

所以,人们开始考虑,怎样运用区块链创造实验性质的哈伯格税系统原型。这种需求显然不需要涉及真实的政府税率,只会置于所谓“监管沙盒”里。在那里,持有无形的代币作为资产,代表哈伯格的“牌照”。这类牌照的持有者不需要为了保有财产而向政府缴税,只需要为了保留自己的牌照而向牌照发行方付费。牌照的发行方布比将哈伯格税的回报分配给社会全员,可能只要将它们分配给一个生态系统内的所有参与者。这样的项目也许能产生有关哈伯格税这类机制可行性的宝贵数据。

周转率是哈伯格税的关键“支撑点”。基于周转率的哈伯格税将很大程度上反映很多资产的市值。它将有助于了解这种影响有多大范围。 以下公式大概能反映价格受到的影响。

(哈伯格税前资产价值)/(哈伯格税后资产价值)=(折现率或利率)/(周转率或哈伯格税率+折现率或利率)

举例来说,假设折现率/利率为0.045,哈伯格税率为0.07,那么资产税后的价值就约为税前价值的39%。套用公式计算为:(0.045/(0.045+0.7))=0.391

对贬值的资产来说,当利率高的时候,资产价值缩水的幅度会较小。尽管如此,基于周转率的哈伯格税仍会在很多耐用资产的价格中占一大部分。

周转率构成了哈伯格税的上限。若高于周转率,哈伯格税将会起到反作用,不再推动分配效率增长,因为人们为了纳税而低估资产的欲望会压倒为保持资产高价而高估资产的欲望。资产会成为烫手山芋。

02

一个哲学题材

就财产而言,它不可避免地具有“政治性”,也因此不可避免地具有“哲学性”。如果我们在区块链生态系统里对哈伯格税进行原型设计的话,就必须要考虑价值观,并理解我们做出相关决策的规范含义。所以,我们还需要深入探讨哈伯格税的一些更深层次的问题。

什么样的东西应该被拥有,为什么应该被拥有?

在进行效率分析的时候很容易迷失方向,忘记像哈伯格税这样的税收计划也必须从正义的角度来考虑。毕竟,效率论证不足以证明涓滴经济学的合理性,而且也不足以证明哈伯格税收的合理性。

正如我们所看到的,高额的哈伯格税会导致以下两种情况:

(a)确保资本分配的有效性,但同时也会——

(b)吸走其大部分财务价值。

人们往往会草率地觉得哈伯格税可以一直确保公平性,并且同样草率地觉得哈伯格税永远不会增加公平性。实际上,正确的答案可能是介于两者之间:哈伯格税只是、但也仅仅是以适当的税率来进行征收,而这个“适当的利率”取决于你有多少有问题的资产。

总而言之,由于哈伯格税的周转率相当于一种最大限度的有效批准支出(appropriation),因此,它最适用于一些不太重视效率的资产,比如一些共同拥有的资产。相反,除非效率合理,否则哈伯格税不应适用于真正的私有资产。因此,我们发现自己被一个更深层次的问题所困扰:在正义情况下,那些东西是我们应该私有的(相对于仅关注效率),什么东西是不应该私有的?现在,我们似乎已经来到了一个判断所有权理论的“阴暗海岸”。

关键区别:“自然”和“人工”资本

一个世纪以前,受Henry George启发的经济学家对“自然”和“人工”资本进行了区分——即自然产物和劳动产品。他们认为私人所有权更适合“人工”资本而不是“自然”资本。但是,在实际生产生活中,这两种资本之间的区别往往是非常模糊的,但在理论上两种资本的概念又非常清楚,因此深入理解这两种资本的概念很重要。下面,让我们来探究一下“自然”和“人工”资本。

反对私人拥有自然资本的人,植根于在他们脑子中的核心想法是没有人可以通过劳动创造出自然“战利品”——黄金、石油、土地和其他自然资源都是独立于人类而存在的。因此,利用法律来鼓励私人团体占有“自然”资本是不合逻辑的。但可以肯定的是,人们必须采购自然资源。而“采购”所耗费的劳动力必须得到补偿,并且只要具有社会效率,就应该受到激励。但是,当一种“自然”支持的市场价值大大超过购买它所需的劳动力价值时,是否有权让获得这种盈余?如果在一个遭受旱灾的国家只剩下最后一个水坑,我们该怎么办?但是,如果在你家后院下面偶然发现了一块巨大的油田,又该怎么办?

与“自然”资本相对立的就是占主导地位的“人工”资本,如绘画。一幅画的大部分价值来自于绘画者的劳动,而很少来自其成分的天然材料,如画油、面部和木材等。因此,在增强自然资源材料价值方面,画家——远远超过了矿主,因此她的商品——作为一种纯粹存在——完全值得拥有获得更多激励。如果画家以高价出售自己的画作,并且设定一个自己认可的定价,似乎更加合理,而且这也是他们的权利。其他“人工”资本对象也一样,比如造出的轮船、开发的软件、以及构建的摩天大楼。

因此,Henry George——这位格鲁吉亚经济学家提出共同所有权计划应该适用于自然资本,而不是人工资本的观点。这种区别是以“效率”因素为考量基础的,即:赋予私有财产特权有助于激励人们制作艺术,但不会导致额外的自然资本(比如黄金或土地)的产生。 但同时,经济学家们也将“争议”因素纳入到考量基础,即:私有财产的特权可能是将人工资本存在的公正奖励,但不清楚为什么那些拥有自然资源的人应该获得相同的奖励。

对自然资本中私有财产的正当性,坚定自由主义者的看法可能略有不同

不可否认,Henry George的理念可能并不适合每一个人。

因此,让我们先来看看另外两位思想家的观点,这两位思想家有更强大的自由放任善意,他们就是:John Locke和Robert Nozick。

事实证明,John Locke和Robert Nozick对自由主义/自由主义传统核心是有明确认识的,包括:(a)自然资本和人为资本是不同的,(b)自然资本中的产权更难以证明。这种认识源于被Robert Nozick称为的“Lockean附带条件”。

Robert Nozick的正义所有权理论基于对财产公正的分析理解,以及此后公正转让的公正理论。在定义“只是收购”(just acquisition)时,他更倾向于John Locke的观点。John Locke最著名的理论,就是关于如何在无人认领的财产上产生所有权利益,如无人认领的土地。他提出,当一个人挪用无主土地并“混淆自己的劳动力”(即改善这块土地)的时候,就会出现这种利益。但John Locke补充说,“附带条件”是指——这样的激励必须始终在无主域中留下“足够和好”的东西,否则这种激励会损害他人,而不是公正或有效的。

对于Nozick和其他其他任何想要支持自然资本私有财产权益的人来说,Locke的“附带条件”都是一个严重的问题。因为自然资本的储备——包括土地、黄金等——本质上都是有限的资源。即使是回到John Locke所处的那个时代,当到处都是荒无人烟的土地,荒野看起来几乎无穷无尽的时候,也不是所有人都认为资源总是“足够好”的,因为那个时候在城镇外的一些优质农田往往被当地有势力的人宣称领主。随着世界变得越来越拥挤,这个问题肯定会越来越严重。

Nozick认为,“每一个所有者”对其持有的所有权资产多多少少都存在“Lockean附带条件”的历史阴影 。他认真地解释说:“”

“一旦知道一个人的所有权与Lockean附带条件相抵触,那么他的财产就会受到严格的限制(当然,他们可以继续毫无保留地申诉)。一个人可能不适合独自拥有沙漠中唯一的水洞,并按照自己的意愿收取费用。如果他的确拥有了沙漠里的一个水洞,那么他其实也不会按照自己的意愿去收费,因为总有一天沙漠中的所有水洞都会干涸。当这个不幸的情况发生,无可否认,虽然不是他的错,但此时‘Lockean附带条件’就会得以实施,并限制了他的财产权。“[1]

沙漠中含有有限数量的水洞

因此,即使从自由主义的角度来看,人们对自然资本中的财产利益的公正性也会产生怀疑,而这种自然资本的稀缺性在此时就会发挥出一定的市场力量。 知名经济学家弗里德里希·哈耶克(Friedrich Hayek)称格鲁吉亚主义为所有社会主义计划中最具诱惑力和可信度的,当然,他这么说可能多少有些恭维的成分在里面。 [2] 弗里德里希·哈耶克认为,只要有可能将资产价值的“自然”和“人为”组成部分分开,自然资本的共同所有权才会变得有意义。

虽然听上去弗里德里希·哈耶克对这个问题有点过于悲观,但他对这个问题的理解并没有什么不对。

03

问题和一个想法

问题:人工资本和自然资本混合在一起,要分开它们很困难

当然,大部分的资本并不是完全人工资本,或是完全自然资本。它们总是混合在一起。

这是一个让人烦恼的问题。让Henry George和他的追随者非常烦恼。在自然资本的垄断统治之下,它还让现有的经济形式非常烦恼。同时,它还让Posner和Weyl非常烦恼,不过,他们提出了一个有趣的想法。

让我们想象一下,如果我们生活在一个自然资本和人工资本并没有混合的神奇世界里,我们可能会对自然资本征收接近周转率的哈伯格税,而对人工资本征收接近零的哈伯格税。 但是,由于我们并没有生活在这样一个理想的世界中,因此Posner和Weyl建议根据这些资产的投资弹性,将不同资产的流动率的不同百分比设定为哈伯格税率。 也就是说,随着投资价值增加的资产,应该享有低于周转率的哈伯格税,以促进投资。

确定不同资产或资产类别的投资弹性将是一项数据密集型事务。 但是有了良好的数据,它可以以较高的准确度完成。 其实,这种方法论暗示了人工资本的挑衅性定义。也就是说,人工资本是响应激励而产生的价值。 关于这一点,我们还可以说很多,但是现在让我们把注意力转向确定哈伯格税率的利害关系。

超出周转率:哈伯格税率的意义

如果自然和人工成分不同的资产具有相同的哈伯格税率,那么可能出现不公平现象。为了让大家更好地理解,让我们举个例子。如果某个房产的两块相邻的地属于同一个假定的资产类别,因此支付相同的哈伯格税率(它们周转率的一定百分比)。

然而这两块地并不完全相同。 地块A的大部分价值来自于其上的精细结构,而地块B上的房屋结构十分破旧,其大部分价值来自下面的土地。如果它们的哈伯格税率相同,那么将会导致不公平。高利率将会改造程度较高的房产的拥有者不公平,而低利率将会给未经改造的财产的拥有者以奖励,从而对社会产生负面的影响。

换句话说,即使这两块地在许多方面看起来相似,但是A更像是人工资本,而B本质上是自然资本。

然而,如果我们试图根据每个房产的预期投资弹性为每个房产分配一个定制的哈伯格税率,那么另一个问题就出现了。 因为我们可能会注意到,改造程度较低的房产(当被视为一个单位时)的价值对投资的反应,比对改造程度更高的房产更敏感。 因此,对于破旧的房产而言,我们定制的哈伯格税率可能会略低于其临近的房产。这种差异会加剧上述不公正现象,即使它略微提高了投资效率。

这个现象很简单但很微妙,它告诉我们:我们没办法达到一个完美的境界,我们无法让效率和正义完美结合。更糟糕的是,哈伯格税率对各类资产都很敏感,变得像游戏一样值得玩味。 在效率和正义方面,我们能够而且应该接受在有效利率范围内设定哈伯格税率,它适用于各种资产类别而不是单个资产。相对于哈伯格税率为零的情况,这是一个巨大的改进。

因为以上原因,在某种程度上,要寻求一种完全符合个别资产的哈伯格税率的公式完全是柏拉图式的,非常理想。但无论如何,我想要探索并实现它,因为它可以缓解所有哈伯格税方案背后的不公问题。 因此,如果我们不考虑哈伯格税率的可玩性,而去努力实现针对个别资产量身定制的哈伯格税率,我们会考虑哪些因素呢?

我提出了一个解决这个问题的想法。

一个想法:人工资本“衰变”成自然资本

随着时间的流逝,人工资本开始慢慢变得和自然资本相似。

让我们拿一艘昨天建造的船和帕特农神庙来做例子。 船是人造的,因此造船的劳动能够而且应该得到回报,而如果造船的过程有损失,那么我们有理由将它归结于造船者。 那么,帕特农神庙的劳动该归结于谁呢?它已经融入了时间的迷雾中,它的建造者是大自然,我们得去海洋、山脉或镍矿床中寻找答案。现在,不管谁拥有它,我们只能奖励他维护了帕特农神庙,而不会奖励他建造了帕特农神庙。也就是说,帕特农神庙所有权的任何利润都应该广泛分配,而不是装进任何特定的口袋里。因此,与新造的船不同,帕特农神庙应该被视为自然资本。 然而,它的确是人类劳动的产物。当最开始建立时,它就是人工资本的缩影。因此,可以说,帕特农神庙从人工资本变成了自然资本。

帕特农神庙

人工资产“衰变”成自然资产暗示着一个问题:如何定义劳动者对于复杂的资产价值的贡献。

让我们来举个比帕特农神庙稍年轻的例子:美国帝国大厦。它建于1931年,从它建立开始,它的所有权变了许多次。每次它被交易时,它就离建立它的劳动者越远,因此,它离自然资产更近了一步。事实上,在帝国大厦的现有拥有者眼中,虽然他享受着1931年建造者一模一样的权利,但帝国大厦也是自然资产。随着哈伯格税逐步靠近周转率,私有财产(人工资产)逐步“衰变”,慢慢变成公共财产(自然资产)。

私人财产从人工资本变成自然资本(即从私人资产到公共财产)并非没有先例。在房地产方面,历史保护条例反映了公众逐渐获得合法利益。同时,知识产权法也提供了一个更清晰的例子:每个人都已经认识到信息作品终究不是被独家所拥有。想象一下,如果特斯拉的交流电专利永不过期,那么我们的社会将变成什么样。投资者们将永远能从社会中收取无用的租金。

那么,为什么无论所有者和创造者如何变更,私有财产永久存在?私有财产权可能存在某种方式来制定“衰变函数”吗?

人工资产的“衰变函数”

原则上,这种衰变函数应反映三个观点:

人工资本的哈伯格税率应接近零

自然资本应在周转率上下征收哈伯格税

随着时间的流逝和/或更多次转手,人工资本变得更像自然资本

衰变函数可能看起来像下面这样:

哈伯格税额=资产价值*(自创建以来的转手次数/自创建以来的年数)*(1 - (1 /(自创建以来的转手次数+自创建以来的年数)))

前两个函数(资产价值*转手次数/年)表示接近周转率的哈伯格税。

第三个函数引入了一种“衰变创造者的激励”。因此,当创建某种资本时,它最初被视为纯粹的人工资本,哈伯格税率为零。随着时间和交易的累积,哈伯格税率接近周转率。

举例说明:假设我们创建了一个资产。 在创建后的一年内,它被购买两次。 非零哈伯格税从第三个所有者开始生效。 对于这个所有者,哈伯格税将是营业额的一半(自创建以来的两次销售+自创建以来的零年= 2→(1 - ½)= 50%)。 达到资产创建一周年,无需进一步交易。 现在哈伯格税率增加到营业额的三分之二(自创建以来的两次销售+创建后的一年= 3→(1 - ⅓)= 67%)。

随着时间的流逝,当资产多次转手,创造者和他最亲近的顾客已经获得了回报,那么现在资产已经基本上可以被视为是自然资本了。

不要忘记,等式第三项中的“转手次数”和“年”变量很容易变更,背后的原因更多的是政治因素。

这只是一个想法,它旨在用哈伯格税解决的正义(而不是效率)问题。它具有复杂的含义,我无法在这里详细探讨。但我希望它能引发关于改进哈伯格税方案的对话和想法。

它如何解决混合资本问题?

通过阐明人工资本衰变为自然资本的过程,我们获得了一种工具,用于确定混合资产(如改善房地产)中自然资本与人工资本的比率。

让我们举个例子。 假设我以100万美元购买了一块原始土地(自然资本),并投资50万在其上建造一座建筑物(人工资本)。 相关部门可以在两种资产中征税:其价值的三分之二是自然资本,三分之一是人工资本。 作为第一中资产的所有者,我不会在人工资本上支付任何哈伯格税(直到一段时间过去)。 因此,如果我将房产的自我评估增加到180万美元,我将为120万美元的人工资本支付哈伯格税,税率为周转率。而另外60万,则将不征收哈伯格税。 随着时间的推移和/或所有者的变更,如上所述,以上财产的人工资本部分将征收哈伯格税。

不过,还有一些问题值得我们思考。随着时间的流逝,或是多次转手,我们怎么知道资产价值组成是否仍然是自然资本占三分之二、人工资本占三分之一? (毕竟,如果财产是作为拆迁购买的,那么显然其价值并没有人工资产。)同时,将资产作为礼物送人,或过继给继承人是否应算作交易? 这种确定资本“人为性”的方法如何与投资弹性的概念相吻合? 这些问题,以及其他许多问题,已超出了本文的讨论范围。

04

结论

上述“衰变公式”只是一个提案与想法。 Posner和Weyl描述的哈伯格税方案在正义、效率和非游戏性的价值之间取得了很好的平衡。 换句话说,将哈伯格税与资产类别的投资弹性联系起来,与我在此探讨的方法相比拥有更多的实际优势。 尽管如此,我认为仔细考虑逐个资产减少劳动力资本的因素是有用的,并且能刺激经济发展。这一提案虽然作用有限,但可能会加深我们对哈伯格税道德基础的看法。

希望这篇文章能激发关于哈伯格税方案设计的进一步讨论。我期待我们能很快在区块链中尝试文中的方案。

— — —

[1] Robert Nozick, Anarchy, State, and Utopia (1974), p. 180.

[2] Robert V. Andelson, On Separating the Landowner’s Earned and Unearned Increment: A Georgist Rejoinder to F. A. Hayek. The American Journal of Economics and Sociology, Vol. 59, №1 (Jan., 2000), pp. 109–117.

*Special thanks to Glen Weyl for invaluable comments on an earlier draft of this piece.

< END >