观察 | 海外监管信息密集,中心化稳定币临考

比特币 ETF 落地之后,美国金融监管机构再度将重点放在了稳定币上。

2021 年以来,比特币及其他 Crypto 市场的影响力正在扩大,并对传统股票市场、相关金融领域产生着多重影响。这样的一个市场中,稳定币已经成为了重要的基础设施,在全球金融市场中扮演着越来越重要的角色。

本月早些时候,国际货币基金组织发布的一份报告中认为:Crypto 资产市值的增长、价格波动对市场情绪的影响逐渐加大,金融机构对 Crypto 投资猛增。这也快速引起了各大国际金融机构的重视。

近期,SEC 等监管机构围绕着稳定币,发声频繁。

海外监管层密集关注稳定币及 DeFi

2021 年上半年,区块链技术及 Crypto 市场高速发展,也让分布式金融 DeFi 市场规模快速扩大。

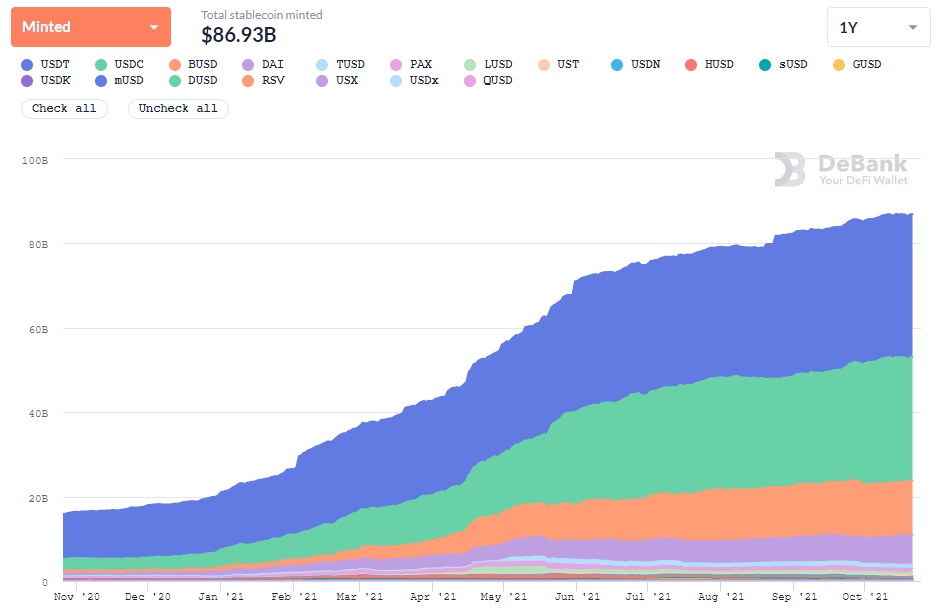

稳定币增长数据能够说明这一切,Debank 数据显示,今年锚定美元的稳定币总市值突破了 1200 亿美元,目前链上稳定币总发行量达 869.30 亿美元。其中,USDT 总发行量为 338.64 亿美元,占比 39.01%;USDC 总发行量为 294.67 亿美元,占比 33.62%;BUSD 总发行量为 127.51 亿美元,占比 14.85%。

按照目前的增长速度,预计到 2023 年底,这个数字将超过 2000 亿美元,这些快速增长的数据不容小觑。

这种体量的快速增幅于今年上半年就开始出现,很多机构都意识到了这一点。早在今年 2 月份,二十国集团(G20)监管机构金融稳定委员会(FSB)便提出了相关建议,提议设定全球通用的规则,以避免稳定币影响金融稳定;4 月份,FSB 发布文件阐述了全球稳定币可能引发的监管和监督挑战,并给出建议。

这份早期的 FSB 文件中提到了包括 USDT、USDC、TUSD、PAX、DAI 等主流稳定币。虽然该文件仅为提议与咨询性质,但依旧给当时高热不下的稳定币市场带来压力。FSB 给出的主要观点在于:去中心化和集中化的稳定币都将受到审查,应当仅允许被许可的稳定币进行操作。

此外,报告仍然提及了「相关当局应利用必要的权力来监管、控制甚至禁止任何和所有与运营、发行、管理、提供托管以及与全球稳定币相关的交易或交换相关的活动」的情况,这点对于 Tether 等稳定币业务来压力倍增,且合规成本陡然增大,直接影响着市场对于 DeFI 领域潜在风险的讨论。

2021 年以来,SEC 及相关监管部门对于 DeFi 及稳定币市场的讨论频频,相关信息愈发密集。

长久以来,美国监管层对于 Crypto 资产定性的重点在于将这类视为「证券」还是「商品」,在这种观点下,数字资产要么被视为证券,由美国证券交易委员会(SEC)监管;要么被视为商品,属于 CFTC 的 管辖范围。但无论是行业内还是监管层本身,都认为这种方式对于数字资产来讲「过于简化」,但面对创新领域,搭建更完善的监管细则仍需要时间。

基于此,近几个月中,SEC 与 CFTC 轮流发声,各持观点。 在 4 月份, 美国众议院通过了一项法案,该法案要求金融监管机构成立转向数字资产工作组,由 SEC 与 CFTC 各派代表参与其中。其目标在于:在数字资产被视为证券的情况下,SEC 何时对其拥有管辖权,以及在数字资产被列为商品的情况下,CFTC 何时拥有最终决定权,以此来进一步增加法规的清晰度。然而,该组的进展至今仍旧缓慢。

6 月初,美国 CFTC 在公开讲话中提到了监管层在去中心化金融前面临的挑战,认为 DeFi 需要被监管。7 月份, 美国财长耶伦召集美国监管机构讨论稳定币规则。该会议讨论了稳定币的快速增长,主要在于讨论稳定币的潜在利益和风险、美国当前的监管框架,以及解决监管缺口的建议。

8 月份,美SEC 开出了第一个 DeFi 罚单,处罚对象是名为 DeFi Moeny Market 的去中心化金融项目,要求支付 12.5 万美金的罚款,并返还 1280 万美元所筹资金。不过,这一案件随后通过罚款达成和解,轻轻放下。

在这之后,Coinbase 当时拟推出一项 USDC 借贷业务,但很快收到了 SEC 的 Wells 通知,该业务原本计划为储蓄账户提供 4% 年化收益率,该业务由于美国 SEC 认为这种借贷产品是一种证券最终被取消,但这足以见得美监管层对于稳定币衍生产品的谨慎态度。

9 月份,据外媒报道称,美国财政部和其他相关联邦监管机构正在决定是否启动金融稳定监督委员会(FSOC),以正式审查 Tether 和其他稳定币是否威胁金融稳定,该委员会将有权认定何种活动对金融体系构成威胁。

到了 10 月初,稳定币 USDC 发行方 Circle 接受 SEC 调查的消息再度传来,能够看到,关于稳定币及 DeFi 的政策或将加紧脚步。

拜登政府的「稳定币」表态

就在刚刚过去的上周,美国财政部高级加密货币监管员 Nellie Liang 再度对稳定币交易发出警示, 财政部密切关注的重点在于:稳定币是否用于商业交易,这点可能是 Crypto 威胁到美元地位的一种信号。

同时他也客观地表示,稳定币已成为 Crypto 交易中的重要部分,稳定币是 Crypto 及其未来相关服务的基础。但同时也会引发一系列问题。

SEC 主席也曾用「赌场筹码」来形容稳定币。

在近期的一次采访中,SEC 主席直言, Crypto 市场已经到达万亿美元级别、投资工具已经大几千,所以监管部门必须介入,征税、反洗钱、保证投资者权益、保障金融稳定。

这意味着,Crypto 市场的体量已经足够大,大到监管层已经不能再继续忽视下去。

另一方面,稳定币在跨境支付的优势已经显示出来,金融稳定委员会(FSB)10 月发布的最新报告显示,其正在探索利用全球稳定币改善跨境支付。在给出的 2022 年 12 月这个期限中,支付和市场基础设施委员会(CPMI)需要考虑是否可通过经过设计的全球稳定币来改善跨境支付。FSB 还制定了具体目标,比如「到 2027 年底将全球平均零售支付成本降至 1% 以下」,「全部通道支付成本降至 3% 以下」。

近期拜登政府聚焦「稳定币」监管的一系列言论,被视为对 Crypto 加强监管的一种铺垫。最近,美监管层已经提出了一些可行的监管思路。

相关官员曾于近期公开表示过,或将使用 2008 年金融危机后颁布的《多德-弗兰克法案》来启动审查。该案被认为是「大萧条「以来最全面、最严厉的金融改革法案,核心内容在于金融系统当中保护消费者。该法案之下,很可能让稳定币受到严格监管。

对此,行业内很多声音提出反对,例如,稳定币发行方就 Paxos 表示,虽然支持对稳定币进行监管,但并不认同使用上述法案。

在多方讨论中,「为稳定币发行方打造新型的银行牌照」是另一个讨论重点。

倘若采取这种方式,SEC 还将有权要求某些储备资产由证券 (如商业票据、债券或货币市场基金) 支撑的稳定币发行方将其稳定币注册为证券,也将要求这类企业向投资者提供更多的信息披露。

对于 SEC 主席 Gary Gensler 来讲,这种方式是有案例可循的。在 2016 年,SEC 对于对共同基金行业就采取了这样的措施,即要求注册投资公司的报告、信息披露更加完善,并加强包括共同基金和交易所交易基金 (ETF) 在内的开放式基金的流动性风险管理。因此,SEC 完全有可能对 Crypto 市场采取类似行动。

本月,外媒消息人士称。拜登政府寻求将稳定币发行者作为银行进行监管。预计拜登政府还将敦促国会考虑相关立法,为稳定币定制定专门的章程。

有分析认为,倘若拜登政府真的将稳定币发行方作为银行纳入正式监管,那将意味着稳定币监管的重要一步。无论是从公开信息、资金流向,稳定币或将向着更加「稳定」的方向发展,

另一方面,华盛顿主要的 Crypto 行业游说组织数字商会(Chamber of Digital Commerce)本周一也开始发声:由资产支持的稳定币不会对美国金融体系构成系统性风险,不应受到新规则的约束。

该组织成员包括高盛、花旗、USDC 发行公司 Circle 等 Crypto 领域机构。其主要观点在于:稳定币规模不大,不需要为此单独制定一套强制性的监管机制,像对待其他数字支付工具一样对待稳定币,而不是将其当作一种投资产品。该组织还呼吁受监管的美国稳定币发行方去使用美联储的支付基础设施。

市场预计,接下来几个月,预计美国监管部门在稳定币及 DeFi 领域仍然有大的动作。随着 Crypto 领域内的机构及投资人的呼吁下,美国司法及立法两个方向都或将有所进展。Crypto 是一个资金介入量日渐高涨的创新领域,市场多方都在期待该行业成为一个创新与监管相互平衡的监管案例。