以太坊 Layer 2 碎片化和可组合性难题有了解决的可能。

撰文: Archer_MD ,Tokemak 社区贡献者

编译:Perry Wang

本文围绕 L2 的讨论以及 Tokemak 在以太坊之外的 L1 公链中的未来,我们认为很有启示意义。虽然我们喜欢 Hop Protocol 正在做的事情,但它们在这里只是用作 Tokemak 将流动性桥接到 L2 的通用选项中的一个示例。

背景知识

颠覆催生出进化。以太坊的前向文化促成了从「数据互联网」到「价值互联网」的转变,这种转变创造了一个开放且无需许可的去中心化金融 (DeFi) 生态系统,为任何可以连接到互联网的人提供了前所未有的金融服务访问权限。第四次工业革命的曙光已经到来,但以太坊的大规模采用仍然不可行。对于克服高昂 gas 费用造成普及瓶颈的难题,以太坊社区的发展路线图将希望寄托于第 2 层(L2)解决方案,作为其扩容解决方案的关键组成部分。

Rollup 代表了一类 L2 解决方案,可以分为两组不同类型的方案:Optimistic Rollup 和 zk-Rollup。由于两种 Rollup 在与第 1 层(L1)链交互时使用的验证方法不同(例如,反欺诈和有效性证明),每种 Rollup 技术都有不同的内在权衡取舍。

上述验证方法主要存在两个瓶颈:退出时间长和费用成本高。 因此,Rollup 和相应的 L1 链之间的交互既缓慢又昂贵。这些限制给以太坊 L2 生态系统带来了新的挑战,例如流动性碎片化、不同 Rollup 技术之间的可组合性有限。而 DeFi 的可组合性是推动整个生态系统发展到当前状态的催化剂,这种可组合性受限,不仅会妨碍 DeFi 在以太坊 L2 上的可用性,还会导致未来创新的衰减。

因此,必须建立「桥」,在不同 Rollup 之间实现快速且经济高效的资产转移,以保持相应 L2 技术的可组合性和无摩擦的流动性。

互操作性「桥」,例如 Hop Protocol,试图通过连接以太坊 Rollup 生态系统中孤立组件的流动性来捕捉相应价值。这种类型的基础设施支持跨 Rollup 协议的资产转移,克服了与 L1 交互中退出时间长、成本高等问题所带来的限制。

无论如何,这些「桥」中存在的流动性匮乏问题仍然是这些方案被广泛采用的主要障碍。

本文探讨了 Tokemak 如何通过提供可持续和无摩擦的流动性,与互操作性协议建立共生关系,最终帮助以太坊在 L2 层级实现扩容并保持其可组合性。

虽然有多种桥接解决方案,但我们将重点介绍 Hop Protocol,作为演示示例。

什么是 Hop Protocol

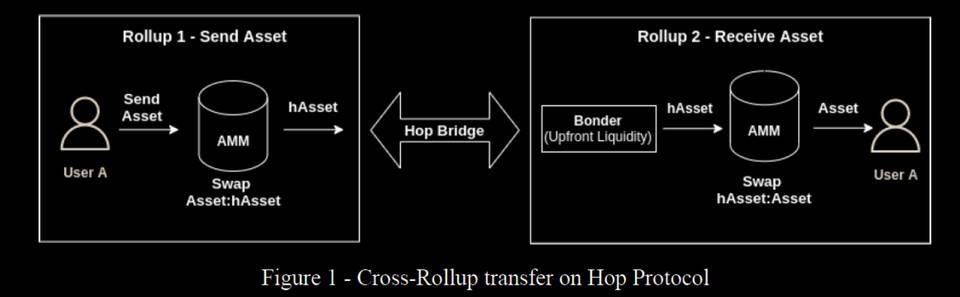

Hop Protocol 是一个 Rollup-to-Rollup 的通用代币流通「桥」,可以在不同的 Rollup 和以太坊主网之间实现快速且经济高效的资产交易。

从架构上讲, Hop Protocol 可以分为两个主要组成部分:跨网「桥」代币「hAssets」和 Hop 的自动做市商 (AMM)。

跨网「桥」代币用于在不同 Rollup 之间转移资产,或在以太坊主网上认领底层资产,而 AMM 用于在跨网「桥」代币和以 Rollup 代币为基础铸造的代币之间进行互换。此外,Hop 的 AMM 实现了流动性的动态定价,以及在整个网络中的相应再平衡。

铸造资产 hAssets

Hop 的跨网「桥」代币(即 hAssets)是 Hop Protocol 中存在的中间资产,用于实现跨 Rollup 协议的交易。

为了铸造 hAssets,需要将相应的资产存入 L1 Hop Bridge 合约(例如在 L1 公链存入 1000 USDC,可以在 L2 Hop Bridge 合约上铸造 1000 hUSDC)。 因此,hAssets 有 1:1 的抵押。在赎回 hAssets 时,采用相同的逻辑: Hop 跨网「桥」代币在 L2 销毁,底层资产则在 L1 解锁。

跨 Rollup 的资产转移

在不同 Rollup 协议之间交换 Hop 跨网「桥」代币时,Hop Protocol 在目标 Rollup 上铸造了一个 hAsset,并在源 Rollup 上销毁它。

为了执行资产跨 Rollup 的快速转移,Hop Protocol 依赖于称为「Bonder」的第三方——Bonder 在目标 Rollup 上提供前期流动性,换取一定的费用收入。一旦转移通过 L1 公链传播,Bonder 提供的流动性就会收回。

要想搞清楚 Hop Protocol 如何实现跨 Rollup 的资产传输,请参考以下示例:

- USDC 在 Rollup 1 上通过 Hop 的 AMM 换成 hUSDC。

- 使用 Hop Bridge,Hop Protocol 将 hUSDC 从 Rollup 1 发送到 Rollup 2。

- Bonder 在 Rollup 2 上为 hUSDC 提供前期流动性。

- hUSDC 在 Rollup 2 上通过 Hop 的 AMM 换成 USDC。

Tokemak 如何为互操作性赋能?

以太坊 L2 解决方案获得主流普及的主要障碍在于:Rollup 固有的退出时间长和成本高等缺陷。如前所述,互操作性「桥」为这个问题提供了解决方案,但是仍然存在一个问题,即流动性匮乏问题。在使用 Hop Protocol 转移资产时,很大一部分交易费用受制于与交易规模相关的代币价格波动。发生这种情况是由于 Hop 当前流动性池的规模有限,因此,大型的跨 Rollup 交易在经济上不具备可行性。

对于解决这一限制的启发式方法是,注入更多的流动性,将为最终用户带来更便宜的交易,并通过更出色的交易执行、可组合性的提升,以及流动性的统一,来促进以太坊 L2 生态系统的发展。

互操作性「桥」需要流动性,Tokemak 则提供流动性。Tokemak 作为一个去中心化的做市商,自然可以与互操作性「桥」联袂合作。(Tokemak 是什么?如何工作?参考链闻之前 报道 )

在 Hop 的这一特殊用例中,Tokemak 可以解决两种流动性需求:AMM 和 Bonder。

Hop AMM

Hop Protocol 依赖于 AMM,后者在 hAsset 和 hAsset 的原生代币之间提供必不可少的互换。目前所有在 Hop AMM 上执行的代币互换都收取 0.04% 的费用。

为了激励矿池的流动性,Hop Protocol 与 Polygon 联合推出了一项流动性挖矿计划,为 流动性提供者(LP)空投 MATIC 奖励。正如预期的那样,一旦流动性挖矿计划结束,这些矿池中的流动性就会急剧下降。

随着 Hop Protocol 支持新的 Rollup (例如 Optimism 和 Arbitrum),可能会有新的流动性挖矿激励措施遭受同样的命运。要实现互操作性「桥」长期的可持续性解决方案,可以在 Tokemak 中创建「桥反应堆(Bridge Reactors)」。

互操作性「桥」和所有利益相关方可以使用「桥反应堆」中的资金,通过 Tokemak 将流动性导入「桥」资金池,而不是将流动性挖矿奖励花在伪「流动性贷款」中,后者在挖矿激励措施消失后立即陷入枯竭。

考虑到 Hop AMM 依赖于相同的代币交易对(即铸造资产 : 资产),由于两种资产之间不太可能出现锚定偏差,假设的「桥反应堆」意味着无常损失损失风险的最小化。

流动性 Bonder

Bonder 是 Hop Protocol 的一个重要组成部分,它为目标 Rollup 提供前期流动性,换取到 18bps 的费用收益。为这一角色提供流动性具有技术挑战,例如:流动性锁定要求,和验证节点必须保持在线。考虑到 Hop Protocol 希望进一步实现这一角色的去中心化,这可以通过 Tokemak 实现,不过这一具体应用需要进一步研究。

结论

L2 解决方案是以太坊扩容路线图的关键组成部分。为了在 L2 保持可组合性和流动性的无缝流动,开发具备高度流动性的互操作性「桥」,来连接当前相互孤立的 Rollup 是至关重要的。

如果通过通胀机制或中心化做市商来激励这些「桥」中的流动性,高度波动的逐利流动性或对中心化的依赖,将使 L2 生态系统脆弱不堪。这类解决方案都不是这个生态系统长期良好发展的最佳选择。

Tokemak 为流动性困境提供了一种可持续的解决方案,而流动性困境目前是 L2 解决方案获得进一步普及的主要障碍。所有相关方(例如互操作性协议、扩容解决方案、DeFi 协议等)都可以利用这些激励措施,将自己连接到 Tokemak 的流动性基础设施层,为互操作性「桥」构建长期和可持续的流动性,而不是通过流动性挖矿激励,来短暂吸引到临时流动性。

Tokemak 和互操作性「桥」之间的这种共生关系,不仅可以通过「桥反应堆」为 L2 生态系统实现可组合和无摩擦的流动性,还由于将相同锚定资产池固有的无常损失风险降至最低,进而成为 Tokemak 的收入来源。

「桥」的设计机制不同,在安全性、速度和资本效率方面进行了不同的权衡取舍。无论如何,所有设计都有一个固有的共同特征,即流动性要求。 尽管本文将 Hop 协议作为案例研究的重点,但这种方法完全可以推广到其他互操作性协议,例如 Connext。

随着对 L2 解决方案和互操作性「桥」的需求不断增长,Tokemak 将能够确立自己作为以太坊 L2 连接之流动性层的地位。此外还可以通过跨链互操作性协议(例如 Thorchain),在多条 L1 公链范式中进行类似的假设。

总之,「价值互联网」必须通过 L1 和 L2 的互操作性「桥」连接起来。而作为一个去中心化的做市商,Tokemak 有潜质成为其流动性层,赋能统一连接「价值互联网」中所有孤立组件的「桥」。借助这个面向未来的应用,Tokemak 同时可以获得风险最小化的收入,并通过支持扩容性、可组合性和资产的无摩擦流动性,解锁这一生态系统能提供的全部潜力。

来源链接: medium.com