DeFi已成为区块链领域支柱型产业

一、 DeFi 的概念、特点及发展历程

DeFi是Decentralized Finance(去中心化金融)的缩写,也被称为开放金融。

相对于传统金融,DeFi有几个突出特点:

l 基于 区块链 技术;

l 资产由个人掌控;

l 交易和清结算均由智能合约实时完成;

l 基于信用制度的改变,信任成本低。

如果用户要使用传统金融系统,首先得信任它背后的组织。例如:用户将金银存入钱庄换出银票,是先信任了这个钱庄的信用。而DeFi则不需要考虑钱庄是否可靠,因为DeFi是构建于区块链上、代码开源,资产是在用户自己的钱包地址由自己掌控、支配,交易和清结算等核心逻辑都是由智能合约实时完成。

比特币 是人类第一次使用技术手段保证私有财产神圣不可侵犯 ,DeFi则是区块链思想在金融领域的具体落实,DeFi生态是以 加密货币 为基础资产的金融系统。通俗地讲,DeFi的核心在于—— 私有财产的自由融通 。

具体什么时候开始有DeFi的概念,已经不太好追踪了。DeFi的发展历程中,主要有以下8个关键事件:

二、DeFi的发展现状

DeFi经过多年发展,从星星之火发展成了燎原之势,到现在已经成为加密货币领域支柱型产业。 本文以5个数据和一张产业格局图概述DeFi的发展现状。

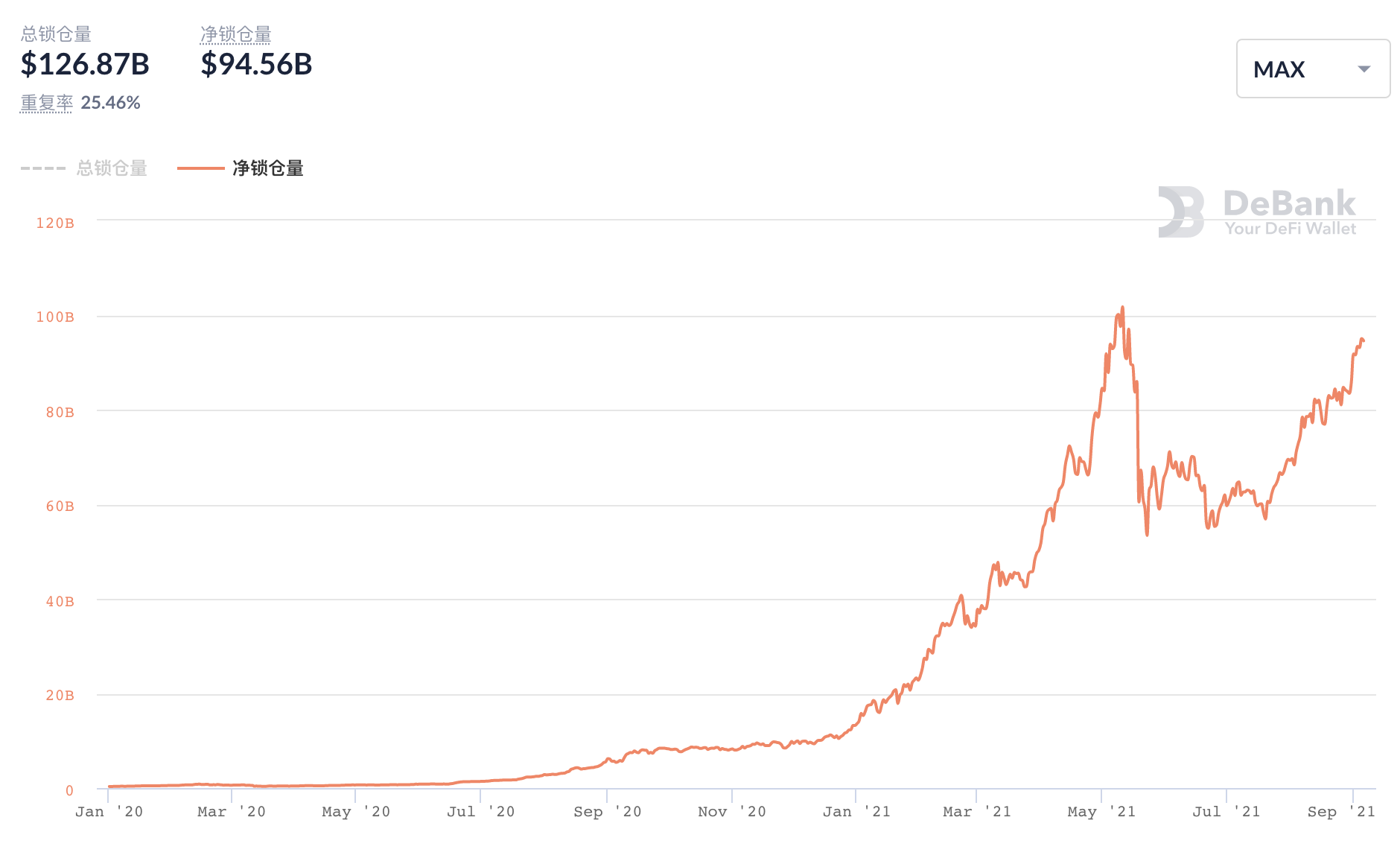

1、 DeFi锁仓量

截至2021年9月,DeFi产业的净锁仓量高达945亿美元,最高时期超过1000亿美元。主要增长期发生在最近一年。

数据来源:DeBank

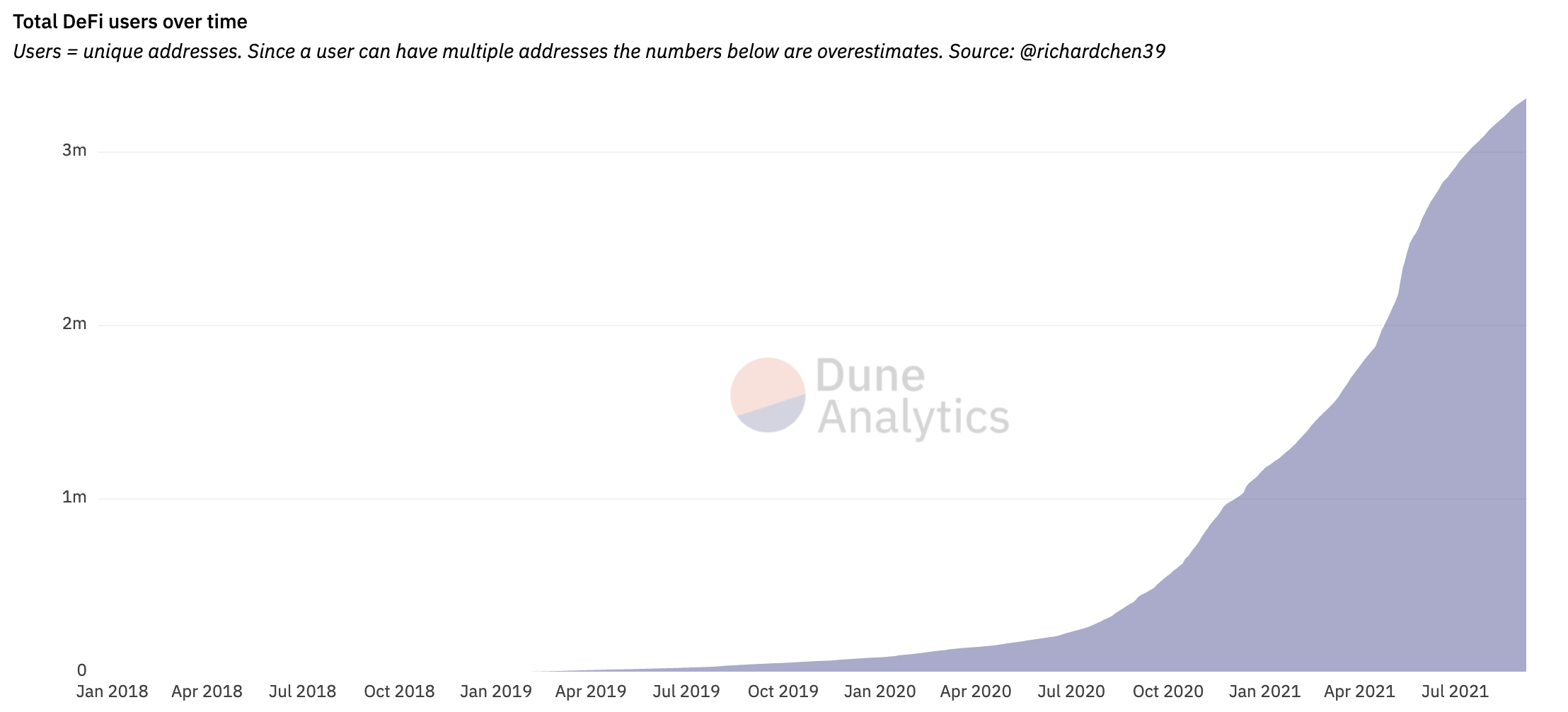

2、 DeFi用户数

据Dune Analytics数据显示,DeFi的独立地址数已经超过300万个。当然,考虑到一个用户可能对应多个地址的情况,实际DeFi用户数要少很多,但DeFi用户数大概率还在持续增长。

数据来源:Dune Analytics

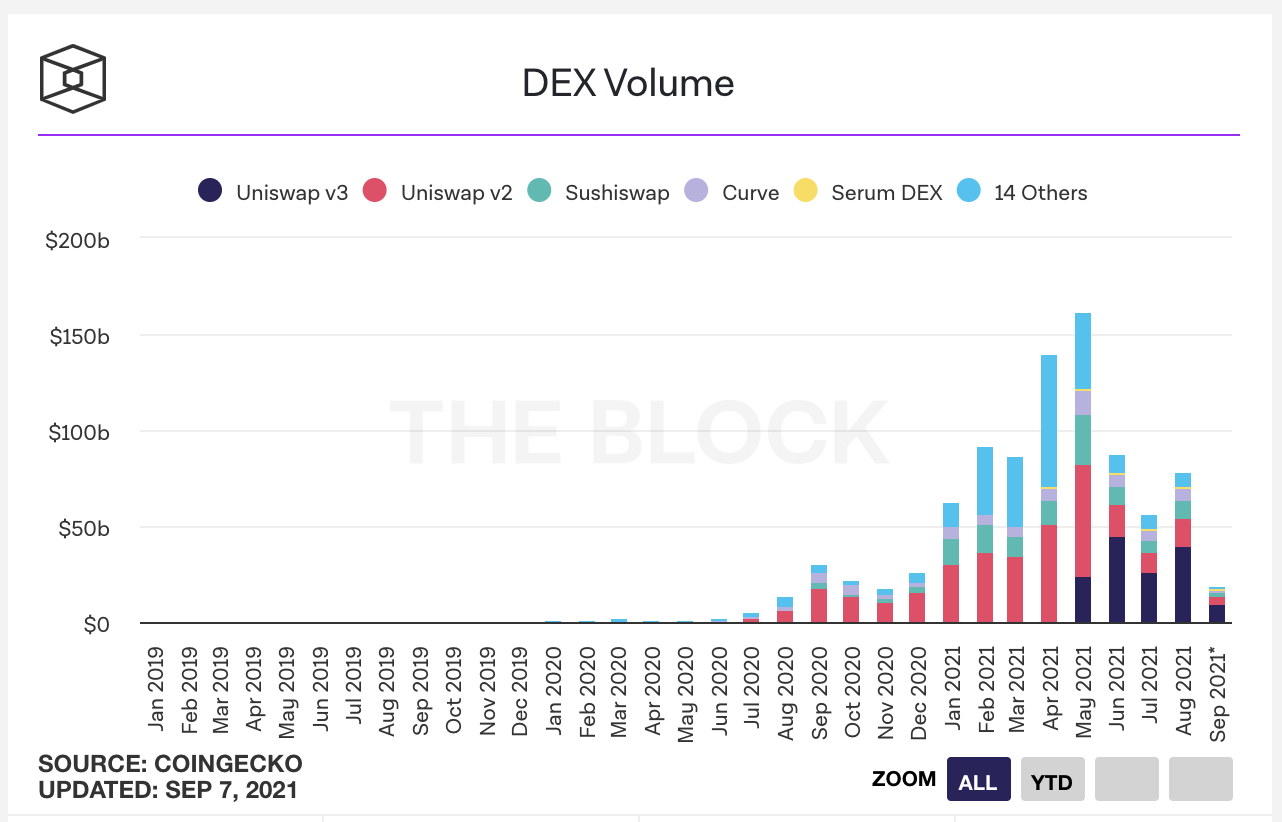

3、 DEX的月交易量

据The Block数据,今年5月份DEX月交易额超过1600亿美元创历史新高,近一年月平均交易量高达720亿美元。

链上交易一直为人诟病的缺点主要有三个: Gas费太贵、交易滑点太高、交易体验没有CEX好。不过这些现存的缺点并未阻碍DEX的蓬勃发展,与去年相比DEX的月交易量仍然有非常明显的增长。

数据来源:The Block

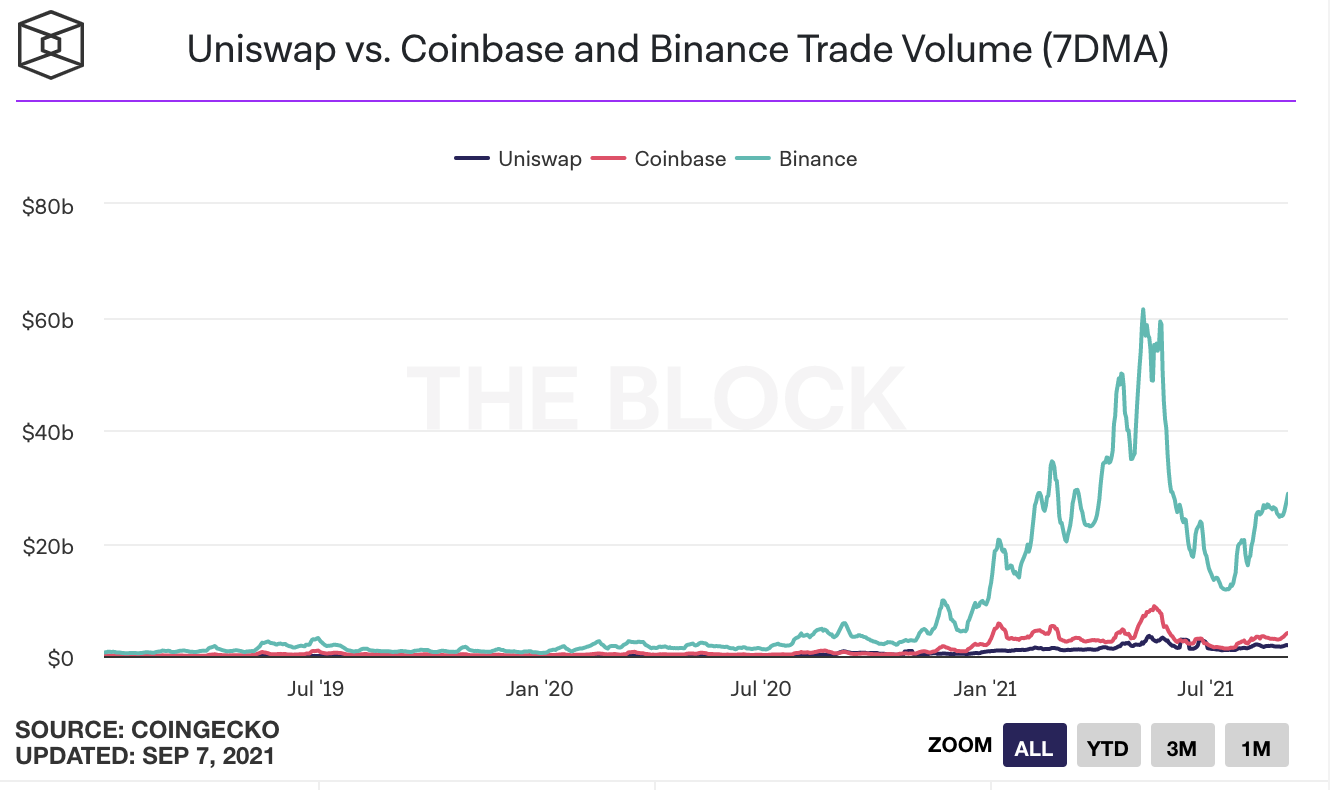

DEX龙头 Uniswap 的7DMA交易量已经接近 Coinbase 的交易量,不过与CEX龙头Binance差距还较大。

数据来源:The Block

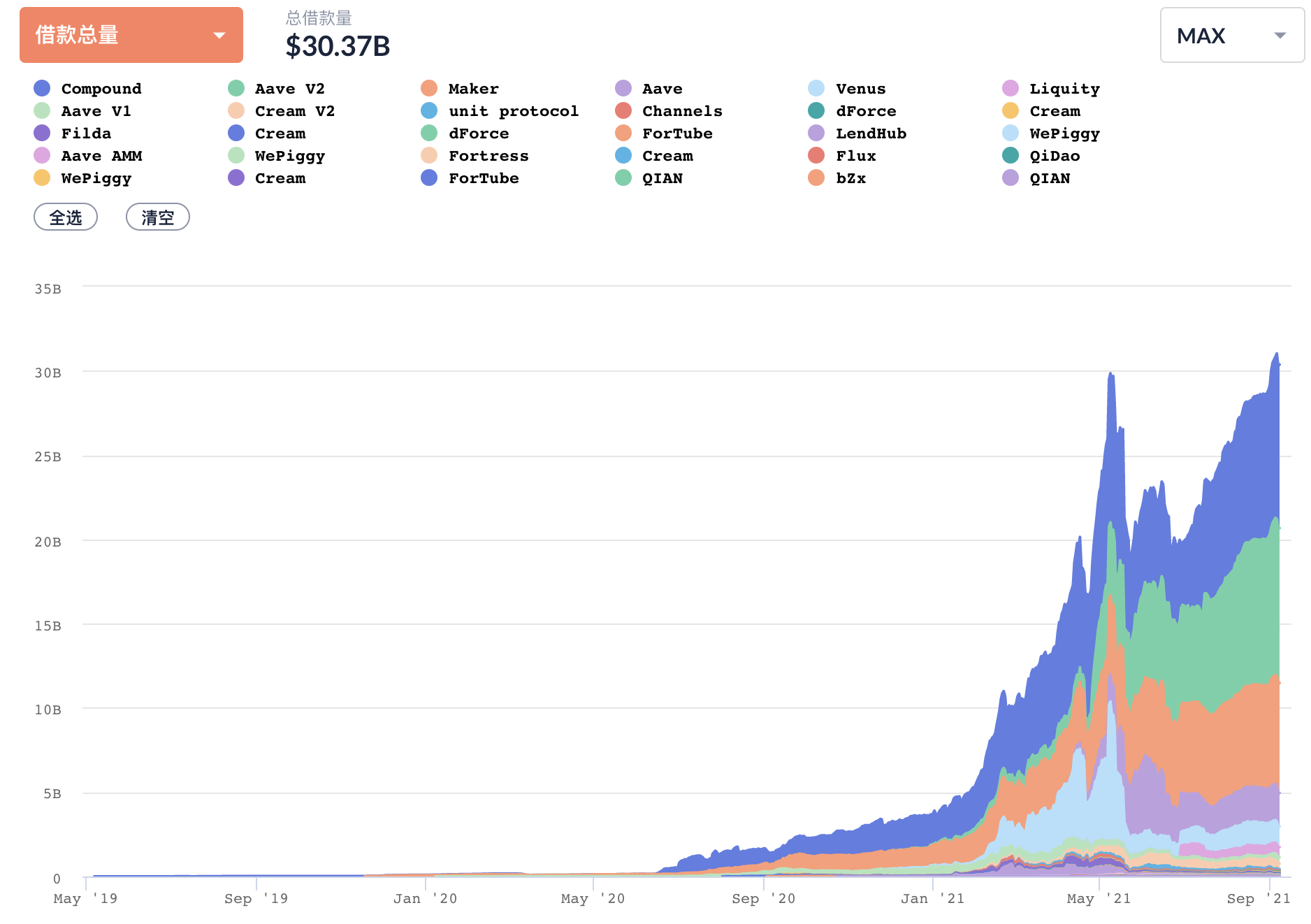

4、 DeFi借款总量

据DeBank数据,DeFi储蓄借贷协议的总借款量已经超过300亿美元。

数据来源:DeBank

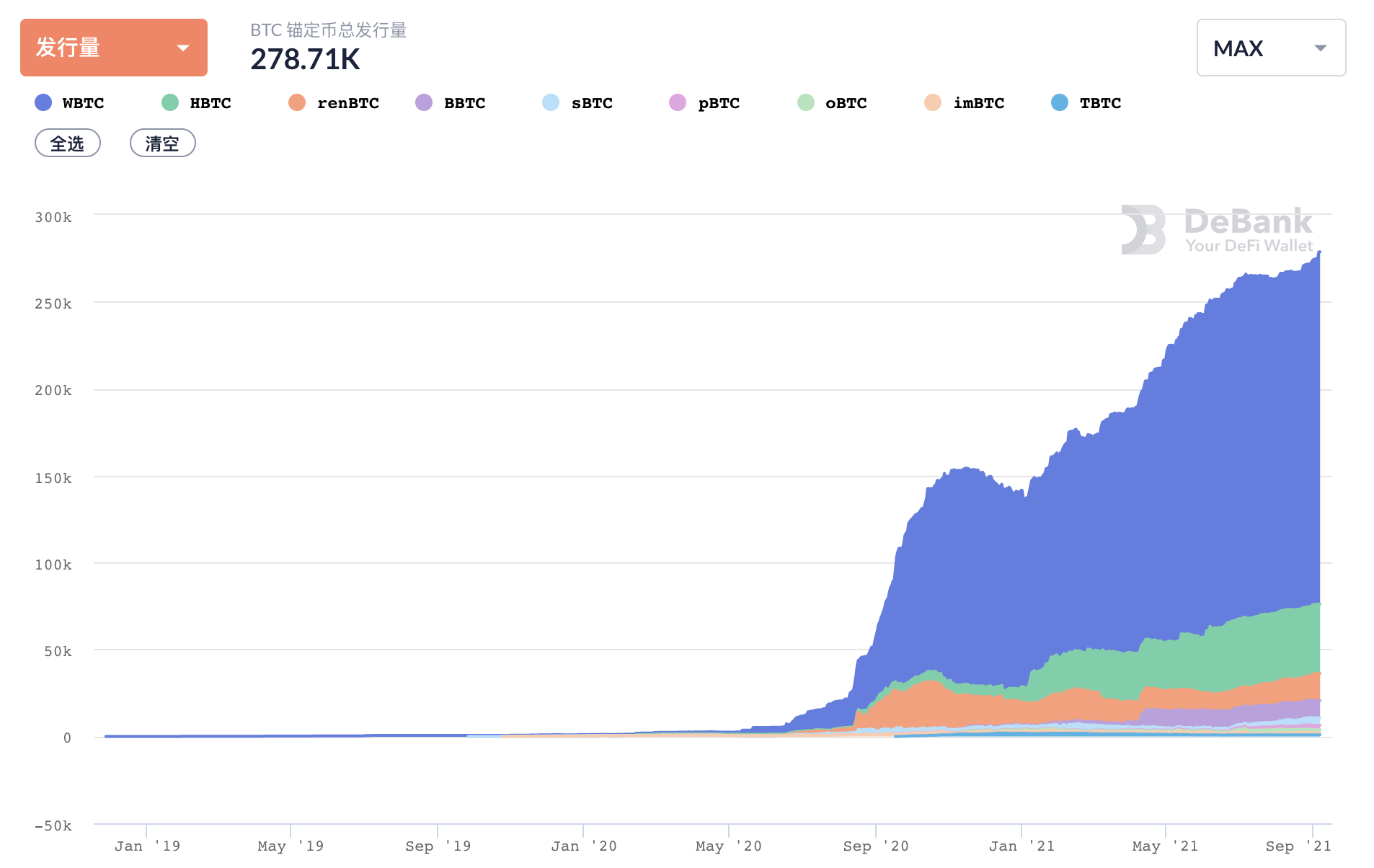

5、 以太坊 上流通的BTC

根据Debank数据,截至9月7日,比特币锚定币的数量已经超过27.8万个。

众所周知,在加密货币领域, BTC的市值占比长期超过40%,熊市期甚至超过70%。所以在DeFi发展的早期阶段把比特币映射到以太坊上是非常有必要的。即使在现在,BTC的市值也仍然是 ETH 市值的2倍有余。如果不在以太坊上发展BTC锚定币,DeFi的市场规模顶板是非常低的。

由下图可知,比特币锚定币的增长趋势良好。

数据来源:DeBank

6、DeFi产业格局简图

DeFi的各项数据爆炸性增长的同时,DeFi版图也在快速扩张,产业格局已有雏形。下图仅选择了各个细分领域的部分优质项目,以供了解DeFi产业格局基本状况。

以协议的功能分类,主要分为基础设施协议和DeFi应用协议。基础设施协议主要包括:底层 公链 、去中心化预言机等;DeFi应用协议主要包括3个大类,11个细分领域,具体包括链上交易类协议(现货DEX、永续合约DEX、期权DEX、交易聚合协议)、资产管理类协议(储蓄借贷协议、链上保险协议、收益聚合协议)、其他协议(合成资产协议、匿名转账协议、算法稳定币协议、资产跨链协议)。

DeFi热潮爆发至今实际上也才一年多时间, DeFi已经发展成为区块链领域的支柱型产业:

1) 净锁仓量接近1000亿美元的价值;

2) 独立地址超过300万个;

3) 近一年DEX月平均交易量高达720亿美元;

4) 借贷协议的总借款量超过300亿美元;

5) 近28万个BTC已锚定到DeFi生态。

三、DeFi的发展趋势

DeFi发展至今,DEX、储蓄借贷、稳定币和BTC锚定币共同构成了驱动DeFi发展的四架马车。关于DeFi接下来的发展趋势,宜信区块链研究院主要有两点思考:

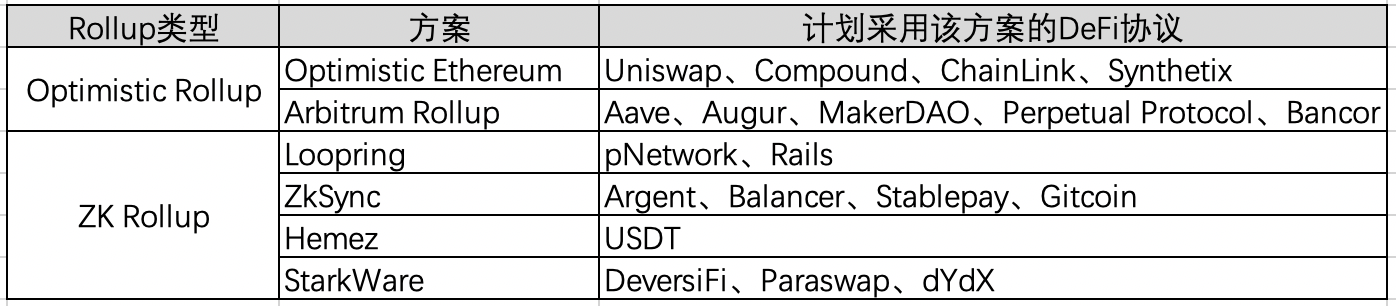

1、 高频DeFi协议逐步向Layer2网络协议迁移

自从2017年加密猫游戏造成以太坊网络拥堵后,区块链网络扩容一直是公链开发团队的重要课题。截至目前,发展Layer2作为以太坊2.0之前的扩容解决方案已经基本成为行业共识。

高频DeFi协议逐步向Layer2网络协议迁移已成趋势,以Optimistic Rollup和ZK Rollup两种最流行的Layer2扩容方案为例,已经有许多知名DeFi协议宣布计划采用Layer2扩容方案:

其中Synthetix的SNX质押服务已经集成到Optimistic Ethereum。随着Layer2扩容方案的逐渐成熟,将有越来越多DeFi协议迁移到Layer2网络,尤其是高频DeFi协议。

2、 基于Layer2的链上衍生品交易协议将进入爆发期

去中心化衍生品交易协议相对于中心化衍生品交易所,主要有三大优势:

Ø 公开透明:无中心化机构滥用权力

Ø 抗审查性:无需监管许可

Ø 可组合性:链上资产可以拥有更高的资本效率

链上衍生品市场的产品包括:链上永续合约协议、链上期权、链上利率衍生品等产品。接下来以链上永续合约协议为例,简述链上衍生品交易协议的发展潜力。

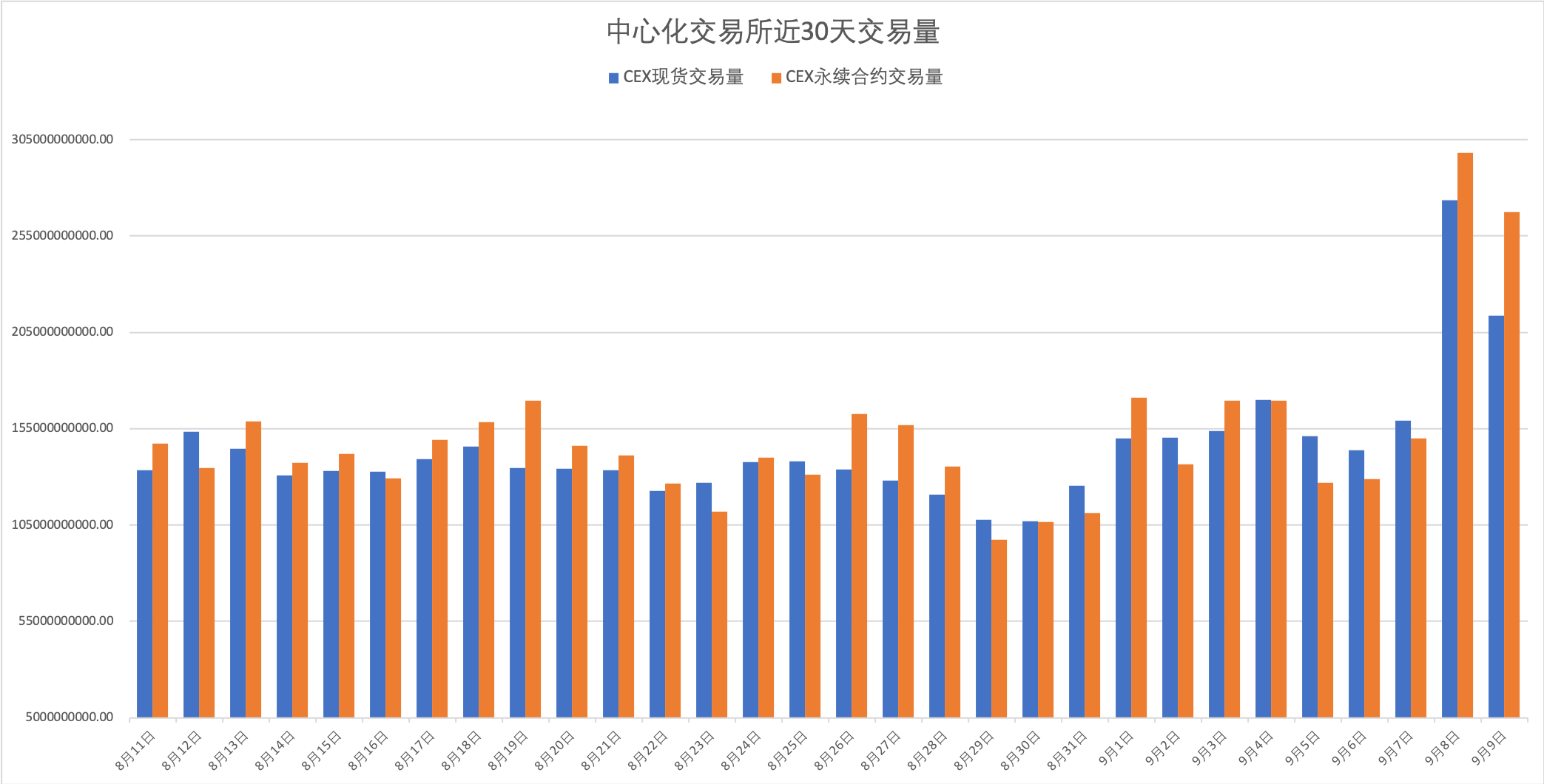

参考中心化交易所的现货与永续合约交易量比率,链上衍生品交易协议在Layer2网络协议成熟后可能进入爆发期。

数据来源:CoinGecko、bybt

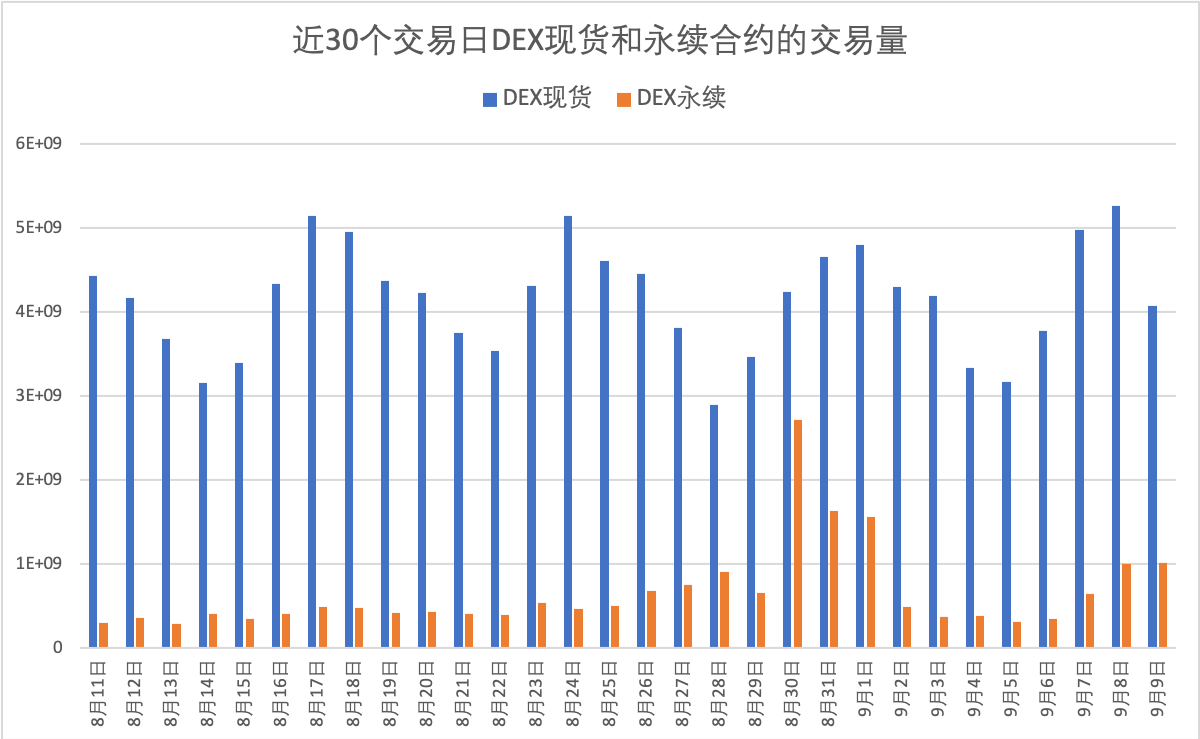

以近30个交易日的数据为例,CEX的现货日均交易量约为1443亿美元,永续合约日均交易量约为1503亿美元,中心化交易所的永续合约交易量基本与现货交易量呈现1:1的比率。

数据来源:The Block、DeBank

同样以近30个交易日为例:DEX现货日均交易量约为41.55亿美元,而DEX衍生品日均交易量仅约为6.58亿美元。

若链上衍生品交易协议获得长足发展后,链上衍生品交易量与链上现货交易量比率也为1,则即使按照当下的DEX现货交易量,参照CEX现货与永续合约的交易量比率,DEX衍生品交易量也还有6.3倍增长空间。

随着DeFi基础设施的进一步提升和完善,各类链上衍生品交易协议均有可能迎来爆发期。

四、宜信区块链研究院的DeFi布局

宜信区块链研究院主要有四大业务板块:

技术研发 :宜信区块链研究院一直把区块链作为核心技术自主创新的重要突破口,致力于推动区块链技术和产业创新发展;

行业智库 :研究院将通过打造高端区块链论坛峰会,发布行业研究报告,组织开展学术研讨,建立行业智库,推动区块链行业稳健、规范的发展;

产业运营 :宜信区块链研究院将与各级政府紧密合作,在全国范围内联合建立区块链金融产业园、科技金融应用示范基地等,推动区块链技术赋能实体经济;

投资孵化 :宜信区块链研究院立足于区块链产业发展,以技术指导、资金扶持、资源共享等形式为创新型区块链项目提供孵化服务,助力区块链产业蓬勃发展,致力于孵化一批科技含量高的创新型区块链企业。

宜信区块链研究院在DeFi领域的布局主要 以投资孵化和生态建设为主 。在DeFi细分领域的布局中,宜信区块链研究院关注的方向较广泛,主要以DeFi基础设施、链上交易类协议、资产管理类协议为主。

宜信区块链研究院在金融科技方面具有深厚的技术储备,能够为投资孵化的DeFi项目提供孵化服务、技术服务、人才服务、咨询服务、投融资服务等,致力于通过与全球DeFi社区合作,构建更好的DeFi生态。

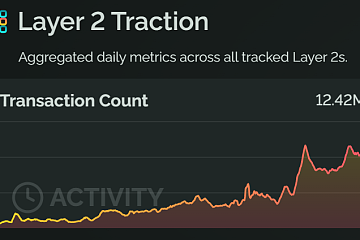

以太坊Layer 2单日交易笔数一度达到1242万,创历史新高

自 2024 年初以来,Layer 2 生态日交易量增长了 140%。这一增长主要是由 Base 推动,Base交易笔数在 7 月底飙升至 400 多万的峰值。

Animoca Brands正考虑2025年底或2026年初在香港或中东进行IPO

Animoca Brands尚未选定潜在 IPO 的顾问,但 Animoca Brands打算在 9 月份进行一次非交易路演作为准备工作。

SpaceX公布首个载人极地太空飞行任务,参与者包括F2pool创始人王纯(Wang Chun)等

在航天史上,这是第一次,私人可以租用整个航天器,计划、设计和执行非常个人化的任务,并有明确的目标。