赢家显然是 Eden 团队、风险投资基金和矿池运营商;输家或许是散户,他们迫切希望投资具有 MEV 价值叙事的东西。

撰文:Jimmy James ,就职于 Grug Capital

以太坊上链上金融基础设施的迅猛崛起,派生出一种称为 矿工可提取价值(MEV) 的新兴财产。 简单地说,MEV 是指矿工通过拍卖其挖出区块中的交易排序,可以获得的(区块奖励和交易费用之外的)额外利润。

标准以太坊客户的默认规则是根据其 Gas 价格(先来后到的次序被打破)来进行交易排序,但 MEV 的存在催生出更复杂的定制客户端和拍卖机制。

拍卖

Flashbots 拍卖是一个无需许可、透明和公平的生态系统,用于高效的 MEV 提取以及免受抢先交易劫持,保留了以太坊的理想。Flashbots 拍卖提供了以太坊用户和矿工之间的私人通信渠道,用于在区块内有效地沟通优选的交易排序。Flashbots 拍卖由 mev-geth (go-ethereum 客户端之上的一个补丁)和 mev-relay (一个交易捆绑中继器)组成。

—— 来源

MEV 拍卖通常涉及 搜索者 直接向矿工提交对时间敏感的交易(「捆绑」),例如跨去中心化交易所(DEX)的套利 / 清算,并向矿工支付贿赂。如果这些交易没有失败,将被优先考虑并打包进区块。我们还看到,普通用户采用这种机制来避免其交易中遭遇抢先攻击 / 三明治攻击,以及在高人气 NFT 空投期间贿赂矿工。矿工可以模拟自己收到的交易捆绑包,并以生成利润最高区块的方式对其进行排序。在以太坊网络中,矿工能生成有竞争力和有利可图的区块非常关键,否则将遭遇单个矿工的哈希率输给拥有更复杂排序的矿池(从而能获得更多回报)的风险。

如果我们想达到任何形式的强大经济安全,每个验证者都必须以大致相同的速度提取可用的 MEV。 任何验证者能以比其他人高得多的速度提取 MEV,本质上都意味着经济回报的集中,因此会影响系统的安全性。任何矿工能以更高的速度提取 MEV ,都会导致能够 CPU 控制的集中,在权益证明(PoS)机制中甚至有直接的体现,质押者(staker)能高效地集中质押资本。

—— 来源

虽然 Flashbots 拍卖机制在今年大部分时间里一直是以太坊网络上的常态,但以太坊优先交易网络 Eden Network 已经为矿工提出了代替方案和奖励。在这篇文章中,我们将深入探讨 Eden Network 的代币、激励措施以及 Eden Network 对矿池和个体矿工的影响。

自从以太坊的伦敦分叉上线以来,Archer DAO 已经从提供 MEV 保护的 DEX 转变为 Eden Network,后者是一个 MEV 市场,其代币用于保护区块上的「插槽」,并具备「质押者」的优先交易功能。在类似吸血鬼攻击以获取网络哈希率的过程中, Eden Network 通过向矿工空投数百万个用于挖出 Eden 区块的上述代币,来激励矿工运行他们的 mev-geth (这一 go-ethereum 分叉允许用户为排序偏好表达意见以及付款) 。

Eden 的主要价值主张来自两个旗舰功能,1) 允许用户通过 Eden RPC (需要质押 100 EDEN 代币)进行优先交易和 2) 插槽拍卖,其中潜在插槽租户在连续拍卖中利用 EDEN 代币竞标,锁定优先区块空间(即每个 eden 区块中的前三个插槽)。

插槽租户必须的出价必须比插槽前所有者高出至少 10%,然后每天为该出价连续支付 3.3% 的费用,总金额始终在大约 30 天内用完。然后租户可以使用他们所分配到的区块空间在每个区块中发送多笔交易,每个插槽封顶为 1.5m 的 gas。常规 Flashbots 风格的捆绑包被插入插槽和质押者之间(gas/ 区块封顶为 4m)。 注册 Eden Network 的矿工应该专门开采 Eden 区块(参见前文定义的规则),且 Eden 团队相应地处理支出 / 削减(团队目前有自由裁量权,并计划使该过程变得无需信任)。

总结(关于交易排序):

- 当前区块:Flashbots 风格的捆绑包 + 公共内存池交易

- EDEN 区块:插槽租户交易 + Flashbots 风格的捆绑包 + 质押者交易 + 公共内存池交易

虽然 Eden 承诺会提高区块生产者的收入,保护用户免受 MEV 和「代币化 MEV」的影响,我们需要亲眼看一下来它们自上线以来的表现。

上线以来的活动

跟踪 Eden 的经济数据并非易事,因为与标准交易和 Flashbots 捆绑包不同,在将交易打包进区块的期间,矿工贿赂并未以 ETH 形式明确支付给矿工地址。它是事后以 EDEN 代币形式将其支付到不同的地址。我们打算强调的主要问题之一是,这将如何导致矿池运营商不按比例将 EDEN 利润重新分配给个体矿工。与网络区块空间的安全预算相协调的难度也更高,因为奖励不是以 ETH 计价的。

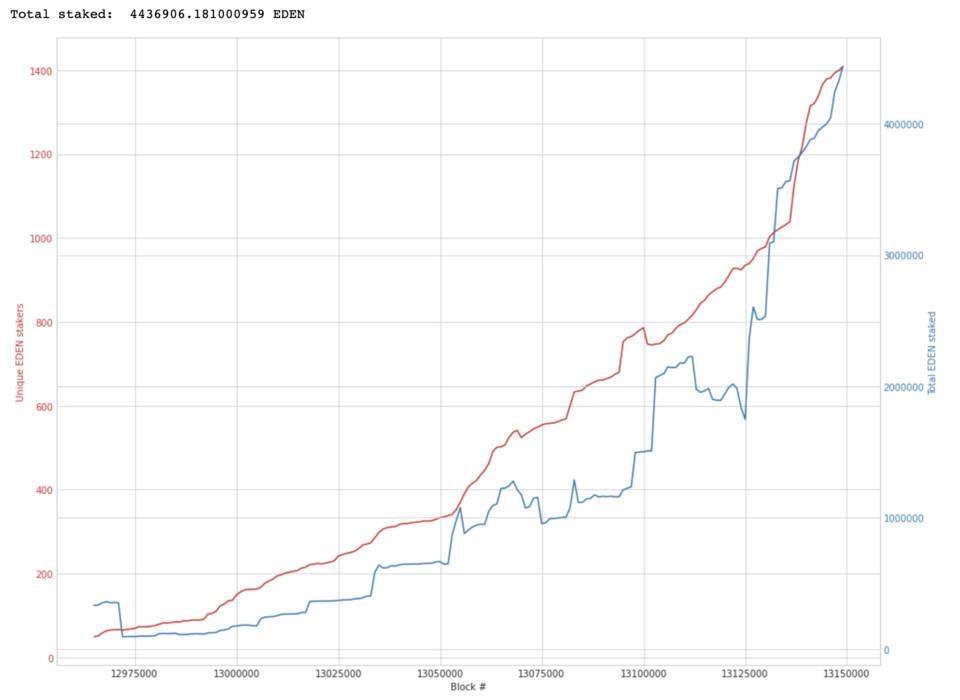

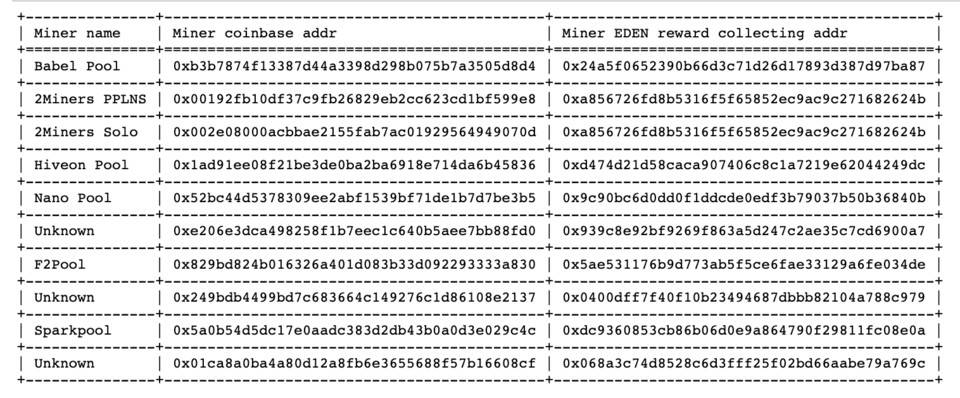

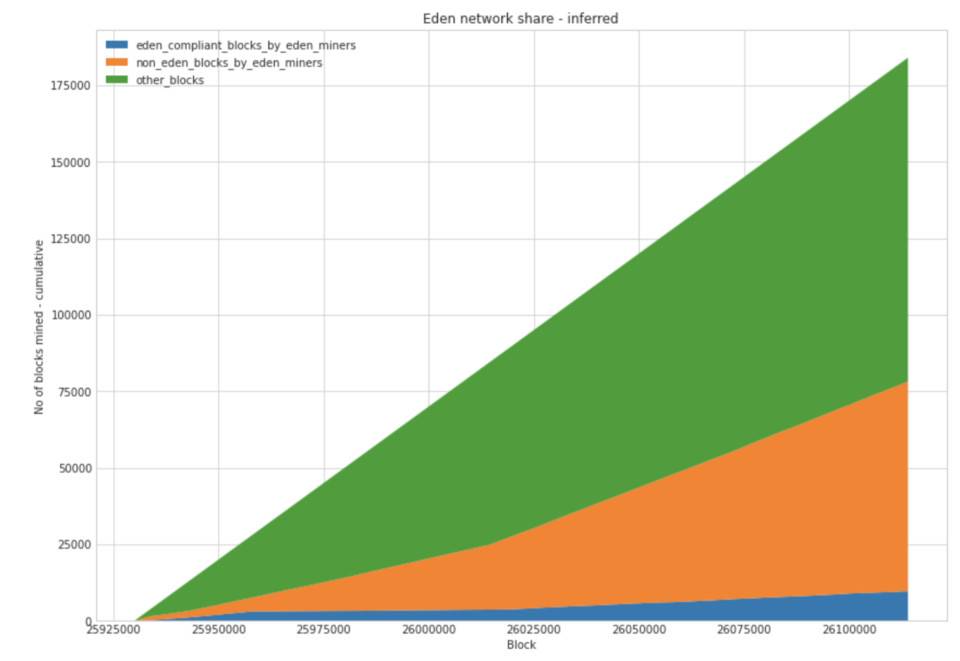

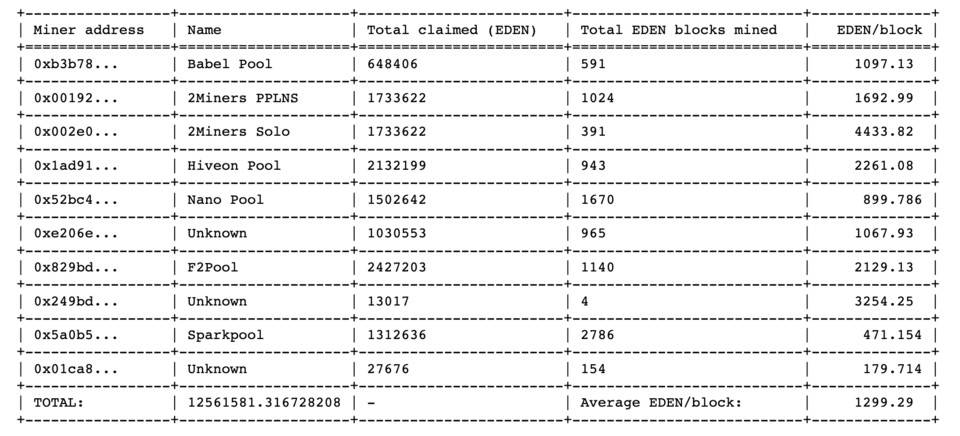

通过使用一些自定义脚本与 Eden Network 的合约进行交互,我们汇总了以下数据(对于区块 12965000 到 13149500,代码将在我们清理干净后开源)。

Eden 声称其吸引的网络哈希率超过以太坊总算力的 50%,我们通过查看上述时期挖出的区块证实了这一点。

不过需要注意的是,Eden 矿工拥有以太坊 50% 哈希率,并不意味着 50% 的网络是为 Eden 区块保留的。这是因为矿工可以选择在认为 Eden 区块利润较低的时期(根据代币价格自动关闭 Eden-Geth 或自行决定)挖出 Flashbots 区块(或只是常规区块)。最近有例子证明发生了这种情况。虽然 Eden 的质押资产削减处罚应该可以防止这种行为,但到目前为止我们注意到还没有任何削减事件,且只能假设它们没有被强制执行(考虑到他们的判断力),或者如果他们这样做,矿工只是会收到更少的收入。

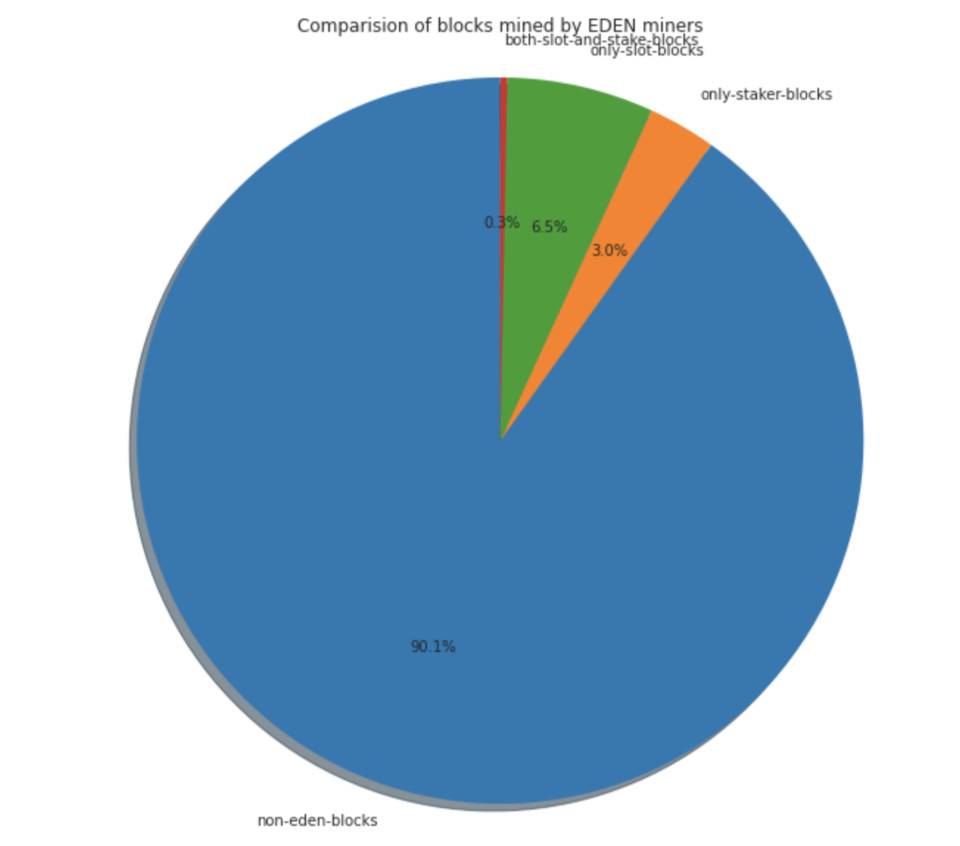

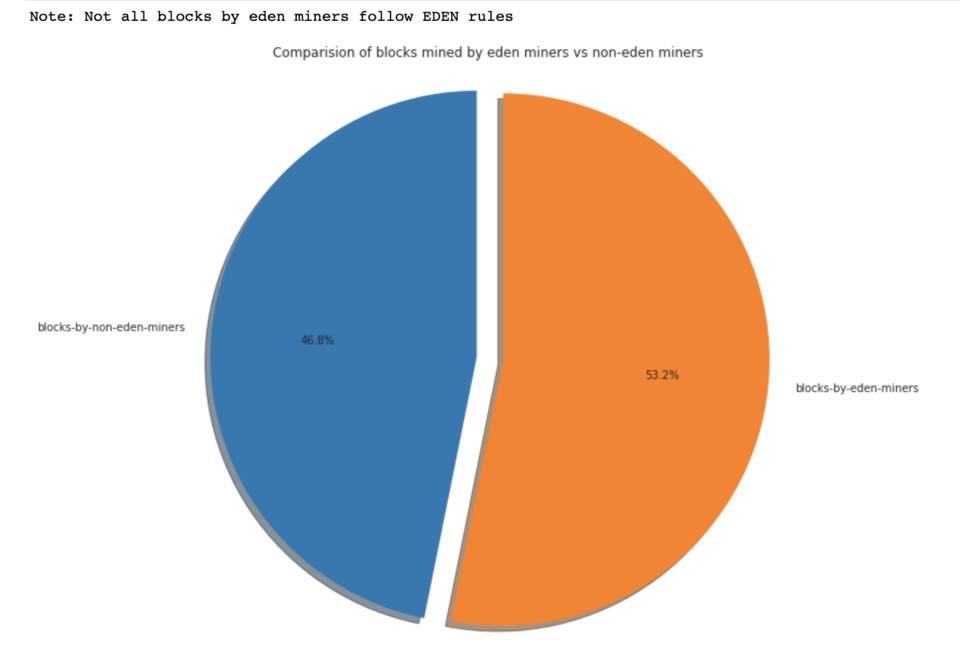

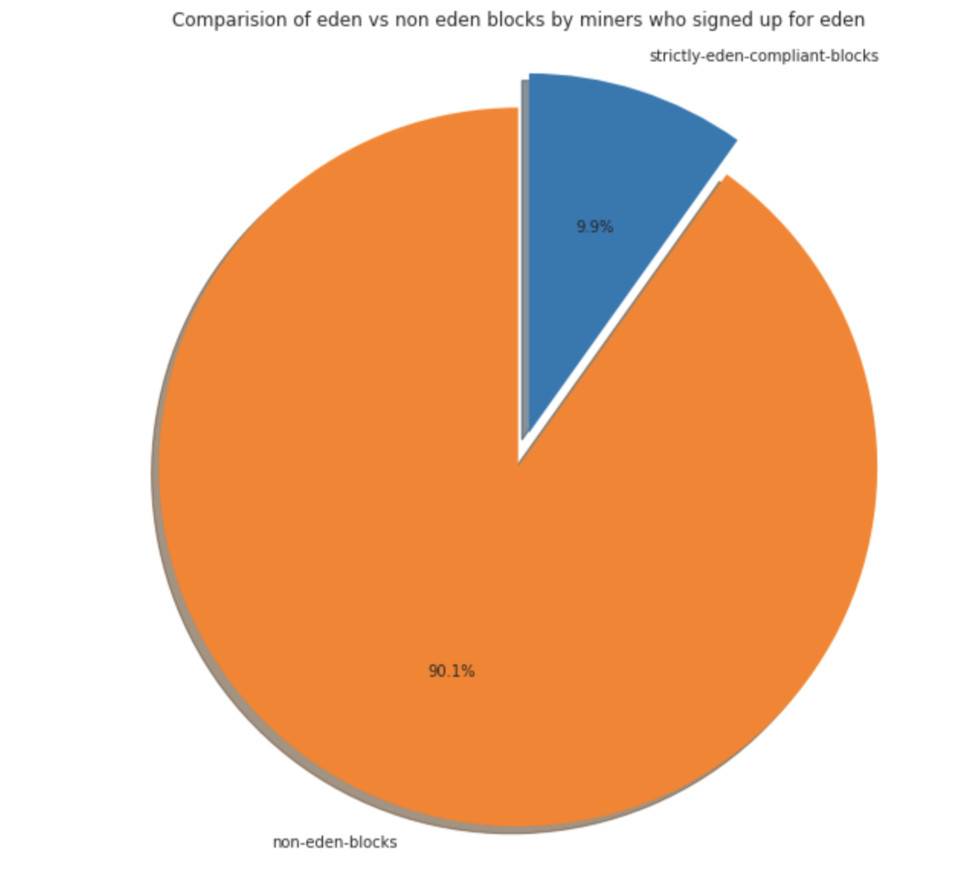

为了区分这一点,我们引入了「Eden 合规区块」这一概念,指的是 EDEN 区块要么在区块头部有槽租户交易,要么其中有质押者交易(后者只支付基本费用和 0 优先费用) 。 这有助于我们了解有多少矿工在专门开挖 Eden 区块,以及网络上 Eden 区块的净百分比。

随着时间的推移,伊甸园矿工的伊甸园区块、伊甸园矿工的非伊甸园区块和非伊甸园矿工的区块细分。

很明显,尽管 Eden 号称拥有超过以太坊 50% 的哈希率,但网络上实际的 Eden 区块数量却低得不成比例(部分质押者可能会认为这是误导)。

如果 Eden 设法让其矿工只开挖 Eden 区块,且质押者的数量不断增加,这种分歧可能会逐渐消除,但目前只有大约 10% 的 EDEN 矿工区块遵循既定规则(这使得整个 Eden 网络破碎到只挖出 5% Eden 区块 vs 约 95% 非 Eden 区块)

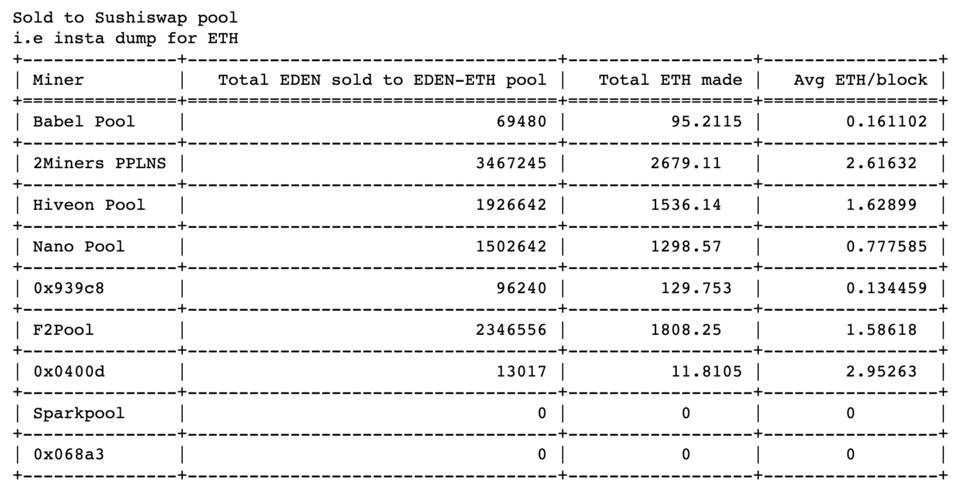

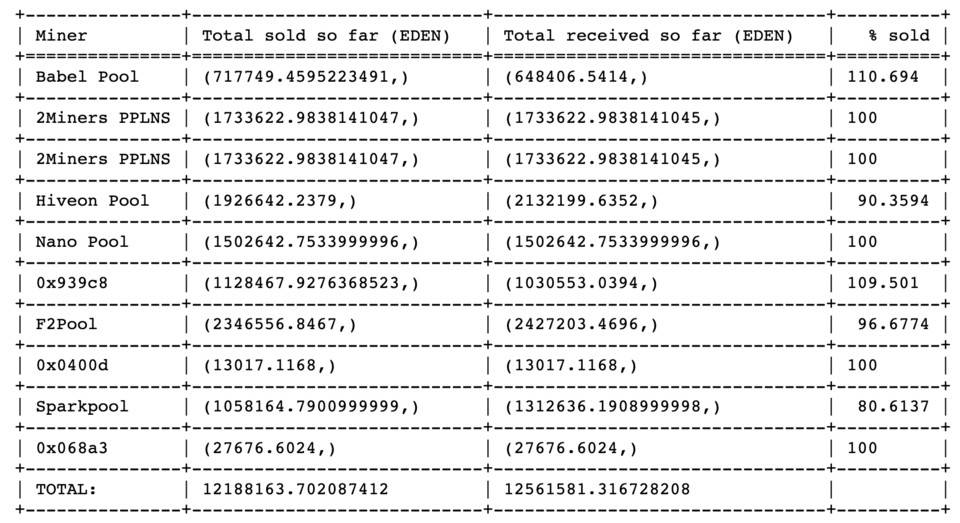

为了更深入地了解矿工如何使用所申领的 EDEN 代币,我们跟踪了他们收到了多少 EDEN 以及他们最终出售给 EDEN-ETH sushiswap 机枪池(该货币对流动性最大的 DEX)的数量。

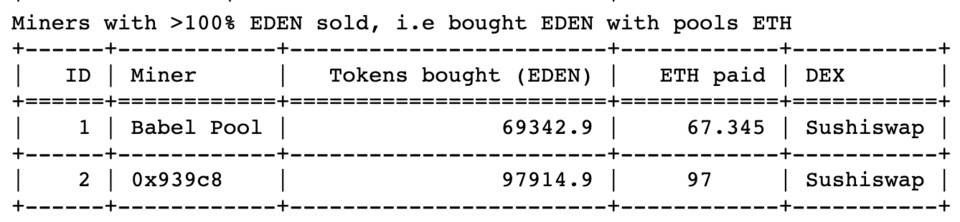

不出所料,在多数情况下,申领的 EDEN 已 100% 出售换成 ETH。 虽然矿池没有明确宣布他们打算如何处理 / 重新分配 EDEN 奖励,但我们假设:他们至少打算将其出售换成 ETH,并将 ETH 重新分配给矿池中的矿工(至少在理论上如此,我们强烈鼓励 EDEN 协议构建工具来跟踪 EDEN 在申领后的流动,让个别矿工知道他们是否也得到了补偿)。这里有趣的例子是个别矿池售出的 EDEN 超过其申领总额的 100%,这意味着他们要么在官方支付之外收到更多的 EDEN,要么用自己的 ETH 购买了更多的 EDEN。

经过更为细致的观察后,我们的怀疑在这笔 交易 中得到证实,其中 Babel 矿池的收款地址购买了价值 70 ETH 的 EDEN,而这笔 交易 是由一位未记名矿工购买了价值 100 ETH 的 EDEN。

这里有几个重要的问题:

- 矿池是在重新分配 EDEN 的利润还是将其收入自己的囊中? 如果是后者,他们是否会用更多的 ETH 来补偿矿工的机会成本(因为矿工放弃了捆绑 / 常规交易池赚取的 ETH 费,而是选择了 Eden 交易)?

- 这些额外的买方交易(在接收和仅出售的基础上)是以矿池的名义还是个体矿工?

- 个体矿工对此的认知度如何? 他们会更喜欢收到 EDEN 代币吗? 他们会更喜欢在每个区块或定期出售 EDEN 换取等价的 ETH 吗?

- EDEN 是否应构建更多的基础设施来解决这一不一致的问题? 尤其是以一种更透明和更容易表达偏好的方式。

几位个体矿工提出了类似的担忧,请参阅 r/EthMining 的这篇高 人气帖子 (Important) Gang of Thieves – How Mining Pools Are Stealing 100s of Millions from ETH Miners

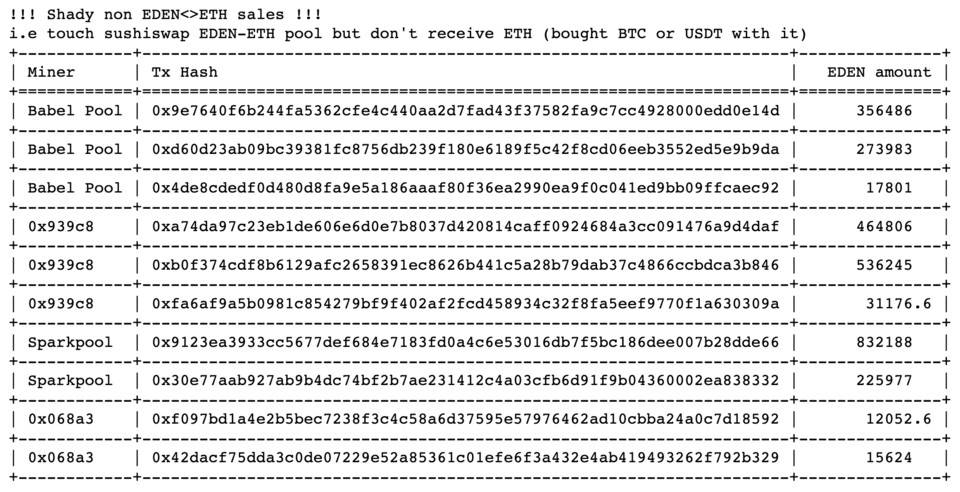

现在我们看一下 Sushiswap EDEN-ETH 机枪池内的活动,以推断出有多少 EDEN 代币被出售换成 ETH,以及有多少 EDEN 代币被出售换成其它不同的代币。

每个区块赚到的 ETH 平均值差异可以解释为 a) 并非所有矿工都将所有 EDEN 出售换成 ETH, b) EDENETH 价格比率和 c) 支出。 如果赚到 0 ETH,矿池可以解释为出售 EDEN 代币换成了其它代币,而不是 ETH。

我们过滤了非 ETH 交易,找到以下内容:

假设在上述情况下,个别矿工没有收到等价的 BBTC/WBTC/USDT,我们观察到几个矿池,特别是星火矿池(Sparkpool),通过没有把出售的 EDEN 换成 ETH 扣留了个别矿工的奖励。这是令人担忧的,因为这是一个知名矿池未能将应得的奖励分给其矿工,而是实际上从他们那里窃取资金的例子。

- Babel 售出 648269.45 EDEN ,换成 31.44157196 BTC 和 62,499.555992 USDT

- 0x939c8 售出 1032227.92 EDEN,换成 58.59173895 BTC

- Sparkpool 售出 1058164.79 EDEN,换成 69.79859792 BTC

- 0x068a3 售出 27676.6024 EDEN,换成 2.06738352 BTC

交易在这里 , 如果您想复制交易哈希值并按照 etherscan 上的路径进行交易追踪

最后,Sparkpool 也只是简单地转移并持有他们收到的一部分 EDEN: 这里 是 99,990 EDEN, 这里 是 100 EDEN。

奖励被扭曲

为了凸显 Eden 扭曲和破碎的激励机制,我们把舞台交给我们的超强搜索者同事:

Eden 插槽 0 的「公允价格」是多少? 如果它掌握在有能力的 MEV 提取者手中,价格肯定会超过 30,000 EDEN。 那为什么其他搜索者没有提高插槽的价格呢?不是有明显的区块空间套利吗?

答案是双重的——第一个原因是与加密市场的低下效率如影随形的,可能会随着生态系统的成熟而消失。 第二个原因是网络设计中的固有缺陷,如果不对协议进行重大更改,缺陷仍将存在。

在一个有效的市场中,搜索者确实应该为从区块顶部空间中提取的利润支付公允的预期价格(减去「无风险」利率——在加密货币领域,这一数值比传统金融大得多)。 但加密市场一点也不高效。其中很多低效率是由于周围的不确定性,好吧,一切都有不确定性。 如果我必须限制可提取 MEV 的时间期限为下个月,由于市场条件的变化、竞争的变化和价格的变化,我很难给你一个数量级的估计。Eden Network 坚持在这个价值计算中塞进一种新代币 EDEN,使估算变得更加困难,因为任何搜索者现在都会有(与收益相比相当大的)风险敞口,原因在于 EDEN 代币价格的不确定性。 如果 EDEN 代币价格上涨,则每日销毁率会使您的收益超过您愿意为这一插槽支付的价格,如果价格下降,对手开出一个高于您的价格,其真实成本会变得便宜,而您得到的回报是您的(现在价值降低的)代币,导致您甚至无法收回投资。不仅如此,Eden 的哈希算力还存在不确定性,如果挖矿无利可图,矿工是否会继续挖矿?这让我们看到了协议中的固有缺陷。

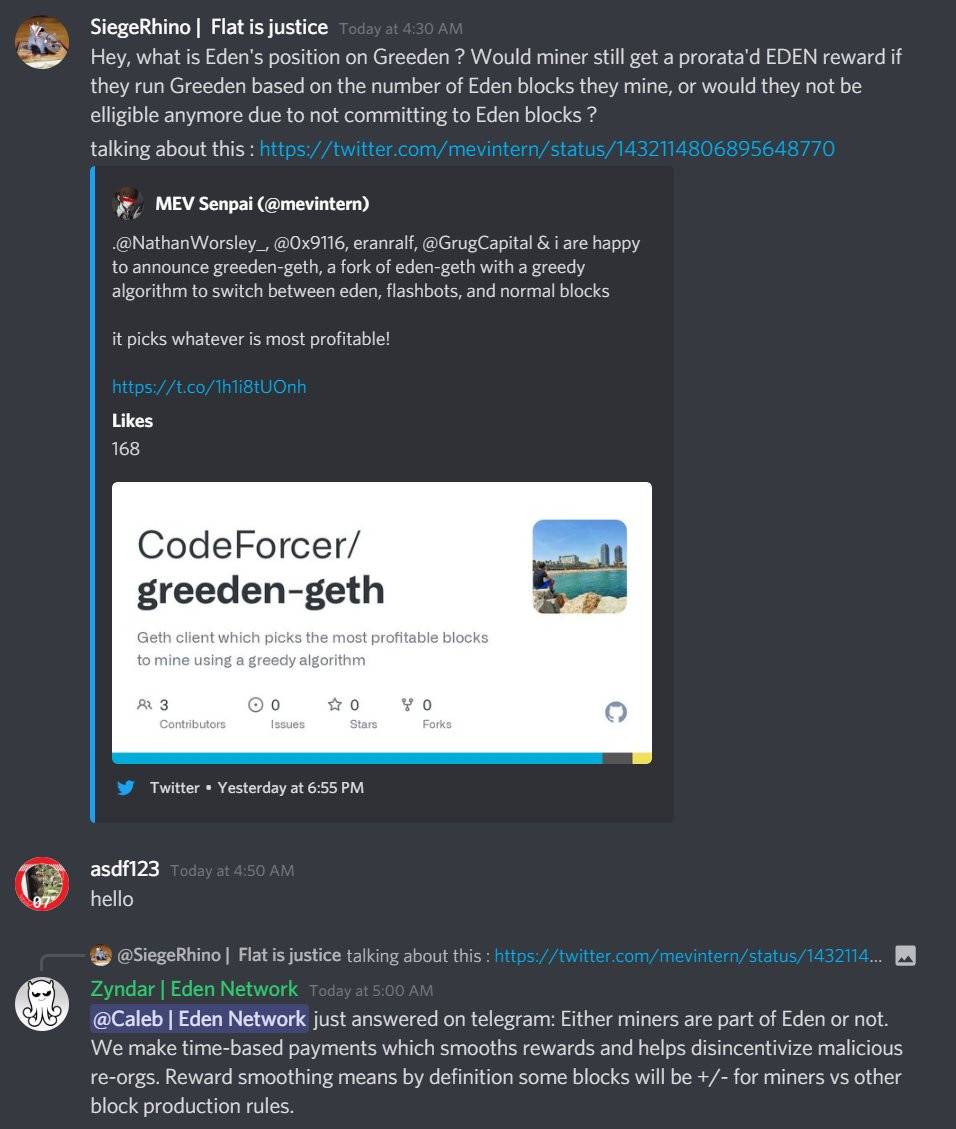

正如在过去 48 小时内清晰显示的那样,按照一个一个区块计算,挖掘 Eden 区块的利润明显低于挖掘常规区块或 flashbot 区块的利润。(参见:Sevens drop,其中 Eden 区块的利润比非 Eden 区块低约 180 ETH)。理性的矿工意识到在承受亏损后就不愿继续亏损了,导致我们使用定制节点部署,例如 GreEden-geth,后者贪婪地优化矿工奖励。在过去的 48 小时内,我们看到 Sparkpool 矿池发生了一些变化,因为他们似乎在这个高利润时期开挖了非 Eden 区块,即使他们理论上是 Eden 区块生产者。当网络中更大比例地在 Eden 区块和常规块或 MEV 区块之间进行利润切换时(请注意——这是一个时间问题,而不是一个假设。隐藏自己的踪迹以免被 Eden 团队削减非常简单的), 在网络高度拥堵期间,或者存在有价值的捆绑包需要挖时,网络将切换回 Eden 出现之前的行为模式。

因此,搜索者会受到逆向选择的影响——我们会为预期的区块价值付费,但却只会获得对低价值区块的优先访问权。因此,在知道这种逆向选择以及所有其他不确定性的前提下,「公允价格」比提取的真实预期 MEV 差得多。事实上,在最好的情况下,「公允价格」只是低价值区块的价格! 一文不值! 可以理解的是,为什么任何诚实的矿工会接受这些出价?

现在,网络是一个纸牌屋。Eden 能够夸大其哈希率,因为槽位竞拍收效不是很好,而补充性 Eden 空投矿工收到的就是这样;补充性收入。他们依靠散户来保持高价,为矿工提供所需的退出流动性,使他们留在网络上挖矿继续有利可图。但即使在我们看到昂贵的 NFT 空投期间,如果一个有能力的 MEV 提取器购买了这个插槽,矿工们会突然有一个更加迫切的理由切换到贪婪的 GreEden 区块切换。因此这种情况类似于博弈论中的零和猜谜游戏,具有讽刺意味的是,正是它被用户采用导致了网络最终被破坏。

最后,它也很容易成为拥有大量资本的经济参与者手中的傀儡。此外,Eden 还威胁要扣留奖励分配,从而迫使矿工采用软分叉。

避免捕获:系统应避免不必要地引入,并最大限度地防止参与者固化的价值捕获机制。

一个内置代币的 MEV 市场就是一个失败于此的解决方案:代币持有者变成了价值提取者,且这种治理代币 一般是有风险的。这种风险对于应用来说可能是可以容忍的,但是如果使用代币治理的 DAO 来控制底层交易的上链门槛,那么掌握其治理权的强大经济参与者就可以利用这种权力来提取价值、审查交易,甚至使用他们对 MEV 收入的垄断地位以推动其他矿工参与敌对的软分叉。——Robert Miller

围墙内的花园

Eden Network 的既定目标如下:

- 提高区块生产者的收入,并提高共识级别的安全性

- 保护用户免受恶意 MEV (抢先攻击、三明治攻击等)的侵害,并减少 MEV 在以太坊上的负面外部性

- 代币化 MEV,并使用网络代币激励,使 MEV 为大众分享

改善收入

我们认为矿工应该选择挖最有利可图的区块,而不是被关在封闭的生态系统中。矿工可能会因为被迫开采 Eden 区块而不是 mev-geth 区块而失去潜在的利润。 在这里 我们看到,由于 Eden 网络规则,矿工损失了 10 多个 ETH,拿到的优先级费用也接近于零。在这种情况下,区块中最大的参与者 nftmevking.eth 甚至不需要成为插槽租户,只需质押一些 EDEN 即可确保他在区块中的位置。

由于他们明确表示,对于任何敢于走出围墙生态系统的矿工将进行资产削减,我们建议矿池运行 greeden-geth,以便在 eden-geth、mev-geth 和 vanilla geth 区块之间切换,以获得最多的奖励 。作为服务提供商,矿工希望选择让他们赚钱最多的客户(而 Eden 则希望他们只使用 eden-geth 进行挖矿),这并不令人意外。 F2Pool 矿池已表示有兴趣运行此客户端。

虽然他们可以找到方法来对挖掘非 eden 区块的 EDEN 矿工进行资产削减(例如,插槽或质押者交易不在预期的顺序中),但这可以通过这篇 PR 轻松缓解,该 PR 允许矿工通过删除所有 EDEN 交易来合理否认( 因为 EDEN 无法证明在他们在挖矿时收到了交易)。这是以稳定性为代价的,并且违背了 EDEN 「提高共识级别的安全性」的目标(任何阻碍生产最有利可图的区块都会导致审查)。

保护免受 MEV 攻击

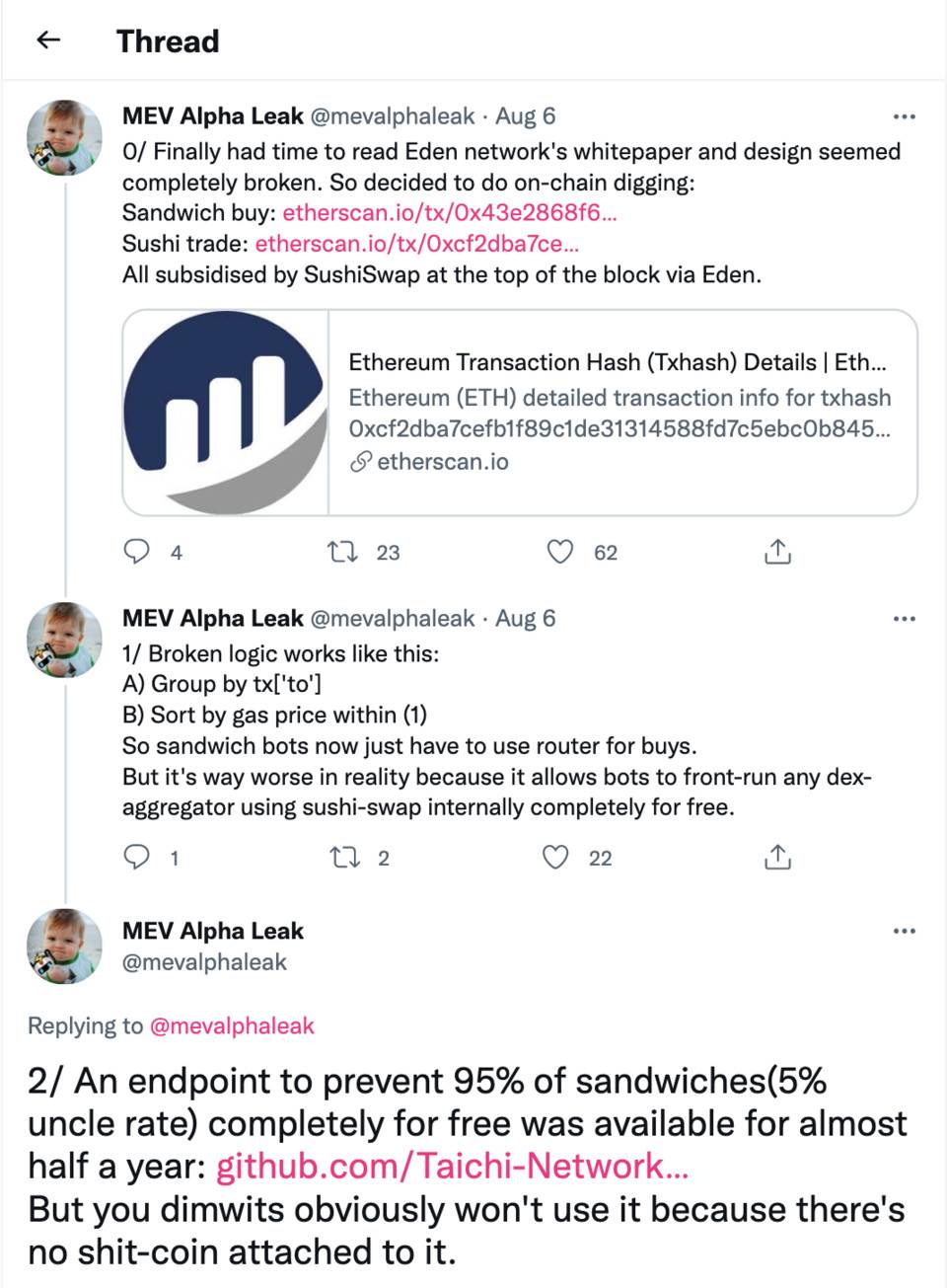

Eden 声称通过牵线直接与矿工的交易,来保护其用户免受 MEV 的影响,实际上这是一个简单的直接到矿工的中继功能,例如 MEV Alpha Leak 的 RPC 端点 。事实上,Sparkpool 已经有一段时间通过 太极网络 为私人交易提供 RPC 端点。用户已经可以访问抢先交易保护,而无需接触或质押代币,且随着更多协议包装器(参见 MistX )被构建,可以将交易作为捆绑包发送,这些成功用例只会增加。

更糟糕的是,当你意识到如果有人用捆绑包对其进行三明治攻击时,EDEN 质押者仍然可能被人进行抢先交易。这是因为 EDEN 区块中的交易顺序如下:插槽,然后是捆绑包,最后是抵押者交易。

Eden 实现的唯一新颖事情是协议可以赞助用户。 虽然这是创新的,但它不需要代币,并且是 Eden 试图将本应无需许可的功能隔离起来的又一个例子。

EDEN 区块分解:只有插槽交易、只有质押者交易、两者都有

结论

像 Flashbots 这样的 Eden 竞争对手可能会如何回应? 好吧,推出代币不太可能,因为其核心团队已经明确表示反对,具体就是因为上面详述的附加风险。很有可能出现的情况是,为了生产更好的区块、某种捆绑或私人交易隔离功能而进行更多竞争,导致 Eden 的价值主张被削弱(通过免费提供太极网络风格的产品?) ,而 greeden-geth 之类的聚合器则忙着创建最有利可图的区块。

相关主题连环推: 「Eden’s lead investor - @multicoincap - is lying about Flashbots and Eden.」 - @bertcmiller

正如前面所强调的,在足够长的时间范围内,插槽拍卖的盈利点似乎还不清楚,并且已经存在抢先保护替代方案,但不可否认的是,矿池已经得到了足够的补贴(主要是从散户投机者抽血),赚取 EDEN 代币奖励来进行 EDEN 区块挖矿。 具体分解如下:

- 第一个月从 Eden 金库 派发出 1000 万 EDEN 代币

- 8,100,000 EDEN 代币通过每日排放分配给验证者和流动性提供者

- 5,400,000 代币分配给验证者

- 2,700,000 代币分配给流动性提供者

- 1,000,000 EDEN 代币空投给机器人、验证者和用户

- 每个排放计划将 900,000 个代币返还回金库

我们何去何从? 谁是赢家? 谁是输家? 会有新的吸血鬼协议对 EDEN 进行吸血鬼攻击吗? 矿工是否会通过汇总来自各种中继 / 网络的贿赂 / 奖励(简单地挖掘最有利可图的区块)而永远繁荣昌盛?

赢家显然是 Eden 网络团队、风险投资基金(特别是投资于该网络的 Multicoin Capital、Alameda、Wintermute 等)和矿池运营商。矿池运营商收到了他们不必与矿工分享的带外付款。输家是散户,他们迫切希望投资具有 MEV 价值叙事的东西(而矿池则将大约他们收到的大约 100% 的 EDEN 代币抛售到市场,换成 ETH),矿工本身没有从他们贡献的哈希率中获得公平份额,而以太坊网络整体而言也没有受益,因为这类榨取租金代币的创建并没有真正存在的理由,只是为了让其创造者和对于任何可能赚钱的地方一掷千金的 VC 变得暴富。

Eden 完全有可能重视我们的批评意见,改进他们的协议以避免更明显的问题,并最终扔掉「通过代币奖励引导协议」的剧本。 不过,我们希望这篇文章强调了对透明度的迫切需要,以及在 MEV 背景下将区块空间视为一种有价值的商品的重要性。