L2 解决方案 StarkEx 3.0 上线主网

摘要

-

StarkEx 3.0 已上线主网

-

主要新增功能:L1 Vaults & SHARP (SHARed Prover)

-

L1 Vaults:StarkEx 的用户可以通过自己的 L1 Vault 与以太坊地址 (尤其是智能合约的地址) 进行交互 —— 启用 DeFi Pooling & dAMM (原 Caspian)

-

一个新的批量长期闪电贷 (batch-long-flash-loan) 功能提高了运营者在 dAMM 流程中运作的资本效率

-

SHARP:多个独立的 dApps 交易打包成一个单独的 STARK 证明,从而减少所有用户的交易费/笔

主要新增功能

1.StarkEx L1 Vaults

StarkEx 3.0 是 StarkEx 的最新发布版本,是 StarkWare 的可扩展引擎。StarkEx 3.0 已上线以太坊主网,支持与以太坊 L1 的无缝交互。

这是第一次,以太坊智能合约能够成为 StarkEx 上资产的所有者,并通过 L1 Vaults 与 L2 的用户交易这些资产。这为 StarkEx (L2) 用户提供了一种低成本的机制来与 L1 上的外部逻辑 (和流动性) 交互。

这个功能新颖在哪里?到目前为止,用户在两个选项之间进行选择:要么加入 L2 的扩容环境中,要么参与 L1 战略中 —— 例如向 AMM 或 yVault 提供流动性。而现在用户可以用同样的资金同时做这两件事,并且不需要支付昂贵的费用以向 L2 存入资产以及提款至 L1。

StarkEx L1 Vaults 允许智能合约:

-

向任意以太坊地址存入资产

-

发布与这些资产有关的限价单

-

提出这些资产

潜在的用例

DeFi Pooling: DeFi 战略合约可以拥有一个 L1 Vault。这使得 StarEx 用户能够轻松且成本较低地参与到 DeFi 战略中,比如在 Aave/Compound 上贷款、在 YFI 上进行投资等等。用户通过 StarkEx 参与某个 L1 战略所花费的成本比直接在 L1 上参与的成本低得多 —— 这让散户有机会参与到 DeFi 战略中。点击此处阅读 DeFi Pooling 相关内容,深入了解该用例

我们目前正与 Celer 合作构建一个 DeFi Pooling 平台。

dAMM: 在 dAMM (decentralized-AMM) 的设计中,由于 L1 上同样保留流动性,运营者可以在 L2 上提供可扩展的 AMM 的同时,为 LP 提供额外的收益。此外,批量长期闪电贷的新功能使其无需要求运营者提供流动性就能实现这一点。

关于 Optimistic Rollups 的说明

大家可能会问:所有上述功能不是也能在 Optimistic Rollups 中获得吗?

Optimistic Rollups 长达一周的最终确定时间阻止了 L2 的用户与 L1 进行无缝交互。因此,L1 Vault 的所有者需要等待一周,直到与 L2 生态系统的交易完成并得到确认。当然,他们可以利用流动性提供者 (Liquidity Providers, LP) 来加快这个流程,但代价是支付更高的费用。相比之下,StarkEx 的最终确定时间以小时为单位来计算,而且由于 SHARP 的使用,预计会变得更快。

2. SHARP

SHARP (SHARed Prover) 从几个由 StarkEx 支持的应用中收集一些汇总交易 (batches) ,然后将其打包至一个单独的证明中。有了 SHARP,StarkEx 中每笔交易的 gas 费将更低,最终确定时间将更短 —— 即便是带宽低的应用也如此。

StarkEx 的路线图

一年多前首个 StarkEx 版本部署至主网,这一年以来发生了不少事情啊!在 V3.0 发布之前,StarkEx 已支持转账、现货交易 (spot-trading)、条件式转账 (conditional transfers)、永续交易以及 NFT 的铸造和交易。我们正忙于开发更多的功能,包括无缝接入以及增强互操作性。

所有这些优点都能够轻易地添加到 StarkNet 中 (一个无需许可的去中心化 ZK-Rollup)。StarkNet Planets Alpha 版本已经在 Ropsten 测试网上推出,并频繁更新中 (比如 Alpha 1)。

dAMM (distributed AMM, 分布式 AMM)

摘要

-

L2 上的 AMM 面临着流动性碎片化的问题

-

dAMM 作为一个跨 L2 AMM,通过跨层共享流动性解决了流动性碎片化的问题

-

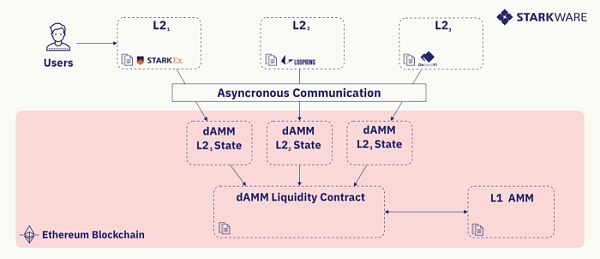

dAMM 让基于 ZK-Rollup 的 L2 扩容解决方案 (例如 DeversiFi、Loopring...) 能够异步共享流动性 —— 让更多交易能够获得LP (流动性提供者) 的支持,从而资本效率更高

-

dAMM 让 LP 能够在为 L1 AMM (如 Uniswap) 提供服务的同时参与 L2 的交易 => 无需妥协就能够实现扩容

-

dAMM 利用 L1 的无需许可性,缓解不同 L2 扩容解决方案的出现带来的流动性碎片化问题

dAMM (Caspian 的前身)

我们在 2021 年首次介绍 dAMM 的概念 (当时命名为 Caspian),后来由于商标问题,Caspian 更名为 dAMM。dAMM 本次发布版本为 StarkWare 和 Loopring 之间的合作。dAMM 是一个 L2 AMM,它在一个单独的 L1 池中聚集流动性,并使用 L1 合约强制执行逻辑。这带来了更好的资本效率和极大的开发灵活性 —— 同时享受 L1 同等的安全性。

dAMM 的改良设计 —— 跨 L2 异步性

dAMM 的新增功能是实现跨 L2 AMM,允许相同的流动性池跨多个 L2 方案异步使用。这个设计让 AMM 获得可扩展性,并且不会使其流动性碎片化。

至于异步性 (asynchronicity),指的是某个 L2 在处理 dAMM 交易时不需要使用相同的 dAMM L1 流动性池来实现与其他 L2 的通信。异步性是 dAMM 的核心功能,首次使共享 AMM 成为现实。

我们如何实现这个功能的呢?dAMM 将流动性池和定价状态分离开来。在这样的设计中,合约能够提供状态给出的任意报价,只要合约有足够的流动性满足该报价。

通过将资金和状态解耦,我们能将不同的状态放在相同的流动性池中。然后,每个 L2 都能基于这个流动性池创建自己的 dAMM 状态,以此实现异步跨 L2 AMM。

支持多个、独立的市场:

参与者的角色保留原来的设计方案。不同的是,新设计支持多个独立市场;一些在 L2 上,一些在 L1 上 —— 但是两者共享 AMM 基础设施和流动性。

最后,我们稍加修改,让 L1 的流动性 (例如 Uniswap 或 Sushiswap 上的交易) 成为 dAMM 流动性。为此,我们允许 L1 上的 LP token (比如 Uniswap 的 ETH/DAI 代币对的 LP token) 直接存入 dAMM 相应的池中 (比如 ETH/DAI)。

改良后的 dAMM 优点有什么?

-

优势非常明显,它们创造了一个良性循环:

-

由于这种 AMM 支持多个市场,其交易量将增多

-

交易量增多意味着手续费增多

-

相同的流动性中手续费越多,证明其资本效率越高

-

流动性增多意味着价格更友好

dAMM 如何应对无偿损失问题?

在 AMM 中,LP (流动性提供者) 会面临无偿损失 (impermanent loss, IL) 的风险。而在 dAMM 中,这种风险将更大,事实上,LP 可接触的市场数量越多,风险就越大。但是在一个无偿损失中性环境中 (比如 Curve Pools),LP 的风险不会很大。对于任意其他类似的池来说,LP 的无偿损失风险都可能很高。

为了降低这种风险,dAMM 智能合约会使用一种称为 dAMM Health Factor (dAMM 健康因子) 的参数限制 LP 受到的无偿损失的上限。这个机制我将单独写一篇文章介绍。

结论

我们预测 dAMM 将成为扩容 DeFi 的最基础的基元之一。此外,我们认为这种设计证明了一些更加基本的东西;这个用例强有力地证明了我们可以无需许可地连接各个 L2 系统。dAMM 展示了如何利用 L1 的无需许可性来扭转随着 L2 生态蓬勃发展而出现的流动性碎片化趋势。

点击“阅读原文”获取文章内部链接!

原文链接:

https://medium.com/starkware/starkex-3-0-now-live-on-mainnet-57174a5f8beb

https://medium.com/starkware/damm-decentralized-amm-59b329fb4cc3

来源 | StarkWare