Messari:从地板价表现发现NFT项目上涨早期信号——以BAYC为例

本文来自Messari,作者 Matthias Funke

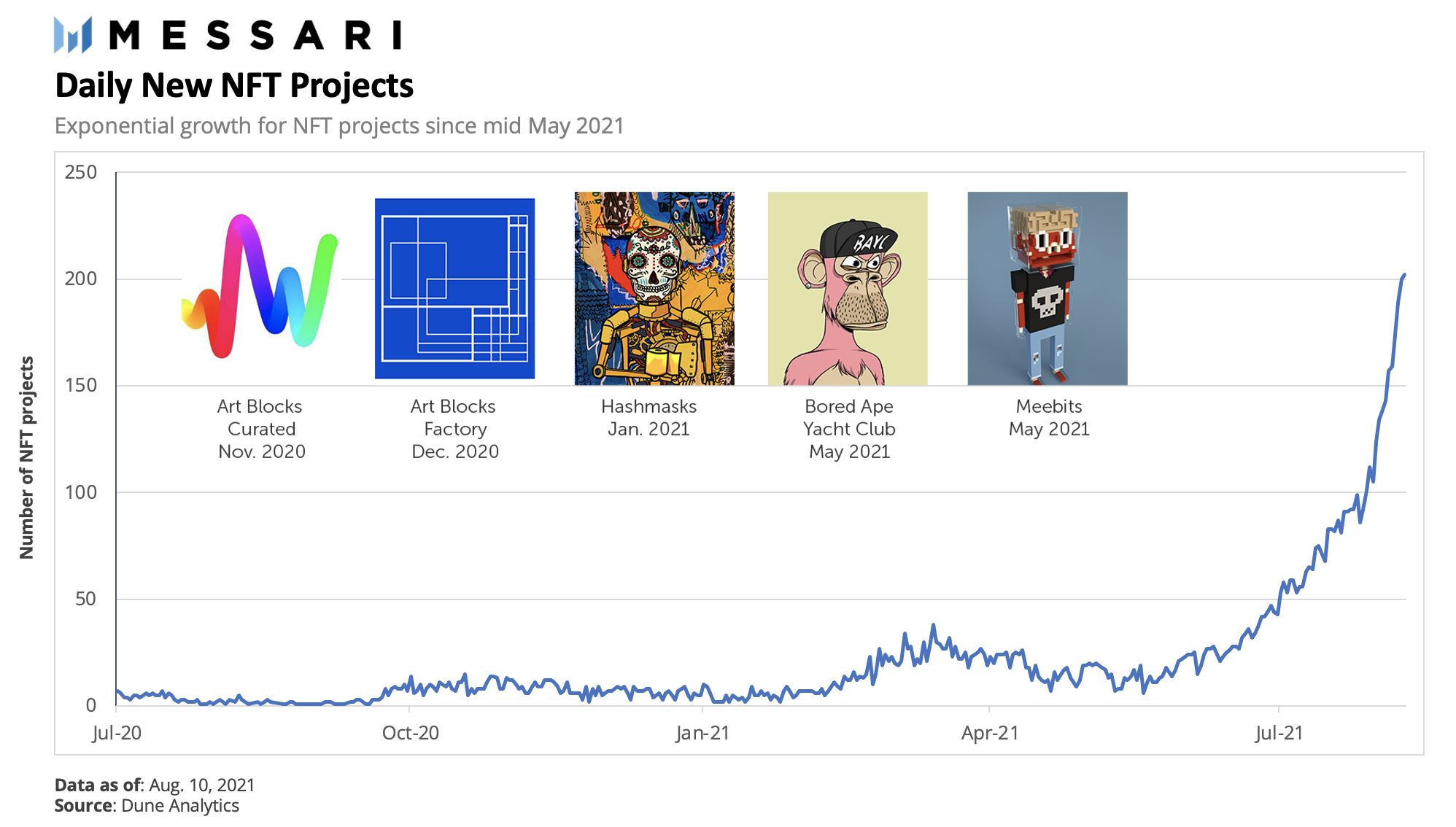

最近几个月,新的NFT项目激增,围绕高价销售的宣传也在增加(如无聊猿猴)。当投资者重新评估他们的NFT论题时,投资组合中是否应该包含猿猴这样的NFT?选对了NFTs对投资成功至关重要,本问将研究猿猴是否值得投资,并说明指向NFT泡沫的迹象。

虽然NFTs有许多不同的用例,但本文侧重于收藏品,特别是头像或个人资料照片(profile-pic,pfp)收藏品。通常情况下,这类NFTs具有以下属性:

- 有大约10,000件收藏品可供出售

- 所有作品都有共同属性(它们都是猿猴、企鹅、山羊、punks等)

- 所有的作品都有显著的特征(例如,眼睛的颜色、毛皮的颜色、衣服、携带的道具等)

- 大多数情况下,没有两件作品是相同的

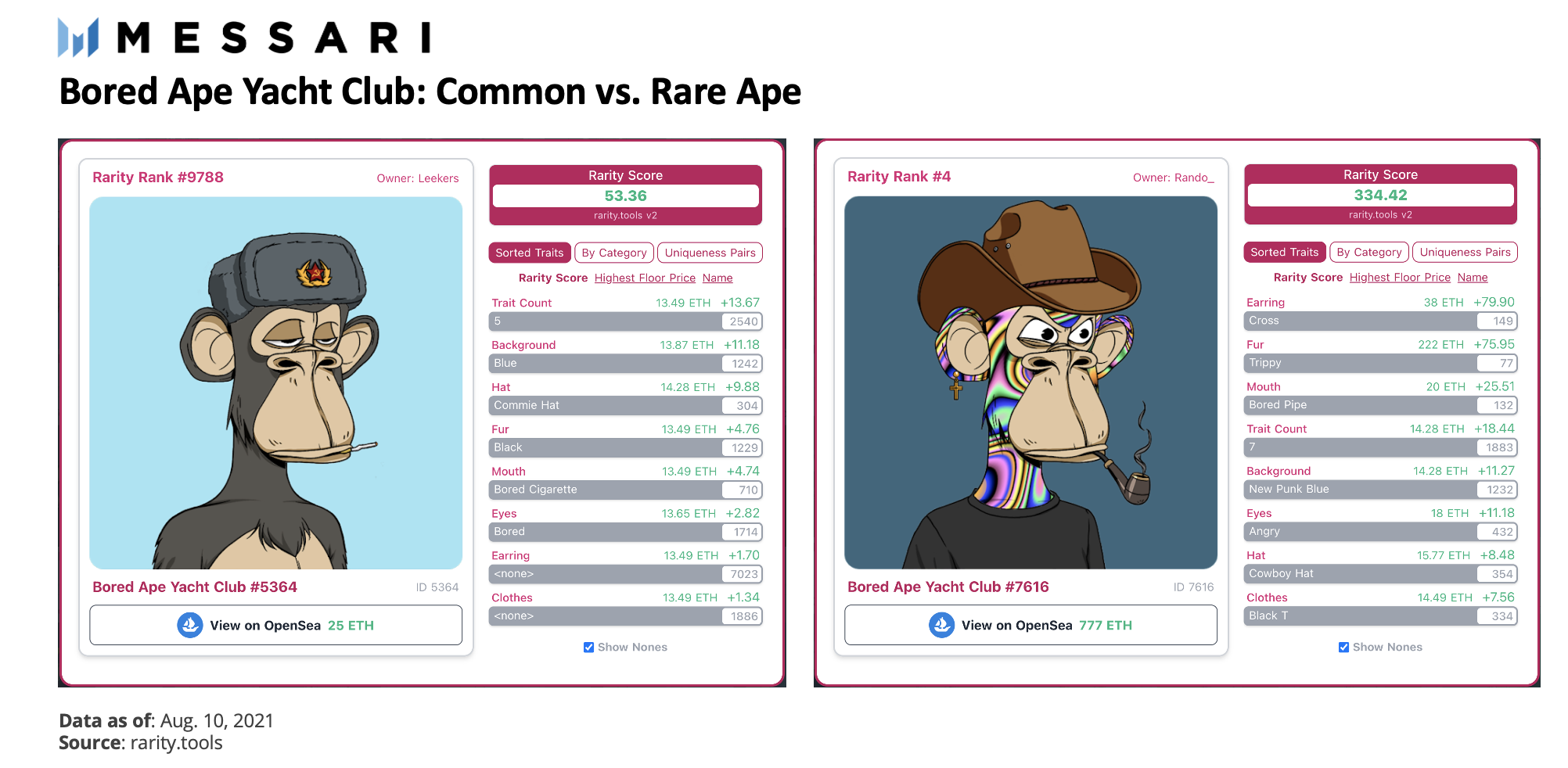

- 设计的稀有性。特意分配了特征,以使某些作品变得稀有(和珍贵),而其他作品则更常见

NFT的数量可以反映在一级和二级销售中:

- 一级销售——从智能合约或发行机构到第一个所有者/个人的销售

- 二级销售——从个人到个人的销售

发行到二级市场

最初,收藏品由创意团队推广和销售(mint,"铸造")。一些收藏品以固定价格推出,而另一些则使用更动态的铸造机制,如联合曲线,每次连续铸造的发行价不断上升。例如,Hashmask以0.1ETH,0.3ETH的价格出售,以此类推,直到最后一个Hashmask以100ETH出售。 这种定价机制可以有效地为早期投资者提供一个资产公平或起始价格的锚。此外,联合曲线鼓励购买该项目,因为早期买家以比后来者以更低的价格获得Hashmask。不过,长期的价格发现还是发生在二级市场上。

几乎在第一批作品被铸造出来的时候,它们就出现在二级市场上。最受欢迎的市场在 这篇文章 中讨论过。在二级市场上,一个NFT的稀有性成为决定价格的重要因素。由于 "普通"NFT出现的频率更高,从稀缺性的角度来看,它们的价值自然较低。普通作品的销售价格实际上是购买特定收藏品的NFT的最低价格,也称为 "地板价"。

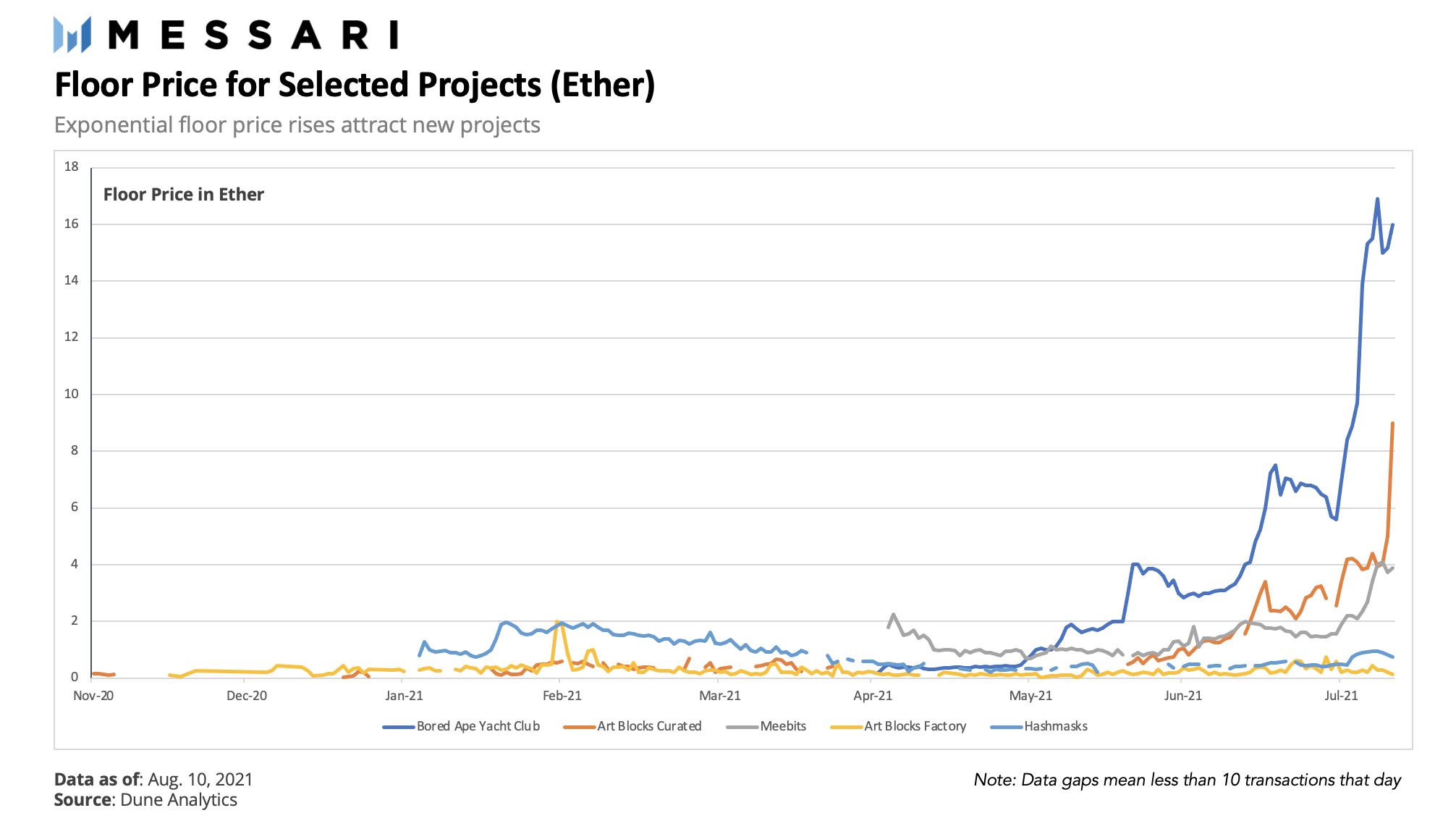

地板价分析

我们的地板价分析方法研究了2020年7月1日至2021年8月10日期间dune.xyz上的NFT销售交易。剔除一天少于10笔交易的NFTs,剩下569个收藏品。我们使用OpenSea API检索了属于合约地址的NFT集合的名称。这意味着一个运行时间特别长的NFT项目被排除在分析之外:Crypto Punks(他们直接在 Larva Labs网站 上交易)。然而,我们分析包括了Larva Labs的另一个最近很受欢迎的项目:Meebits。

我们用单日交易量超过10笔的价格的第33个百分位数来估算地板价。这意味着,在这些日子里,某一特定系列33%的作品以更低的价格售出,67%的作品以更高的价格售出。虽然这是一个有点随意的分界线,但我们对所有的数据都采用了相同的方法,所以它仍然具有可比性。

上图曲线的缺口表示交易数量低于10的时候,交易数量低于10使地板价估算的可靠性降低。

无聊猿猴和更多的猿猴

无聊猿猴Bored Apes是被评估项目中表现最出色的。

稀有的无聊猿猴的交易价格是数百个ETH。然而,即使是 "普通 "猿猴的底价也从0.08(铸造价格)爆炸性地上升到16 ETH。几个月内实现200倍涨幅,相当酷。

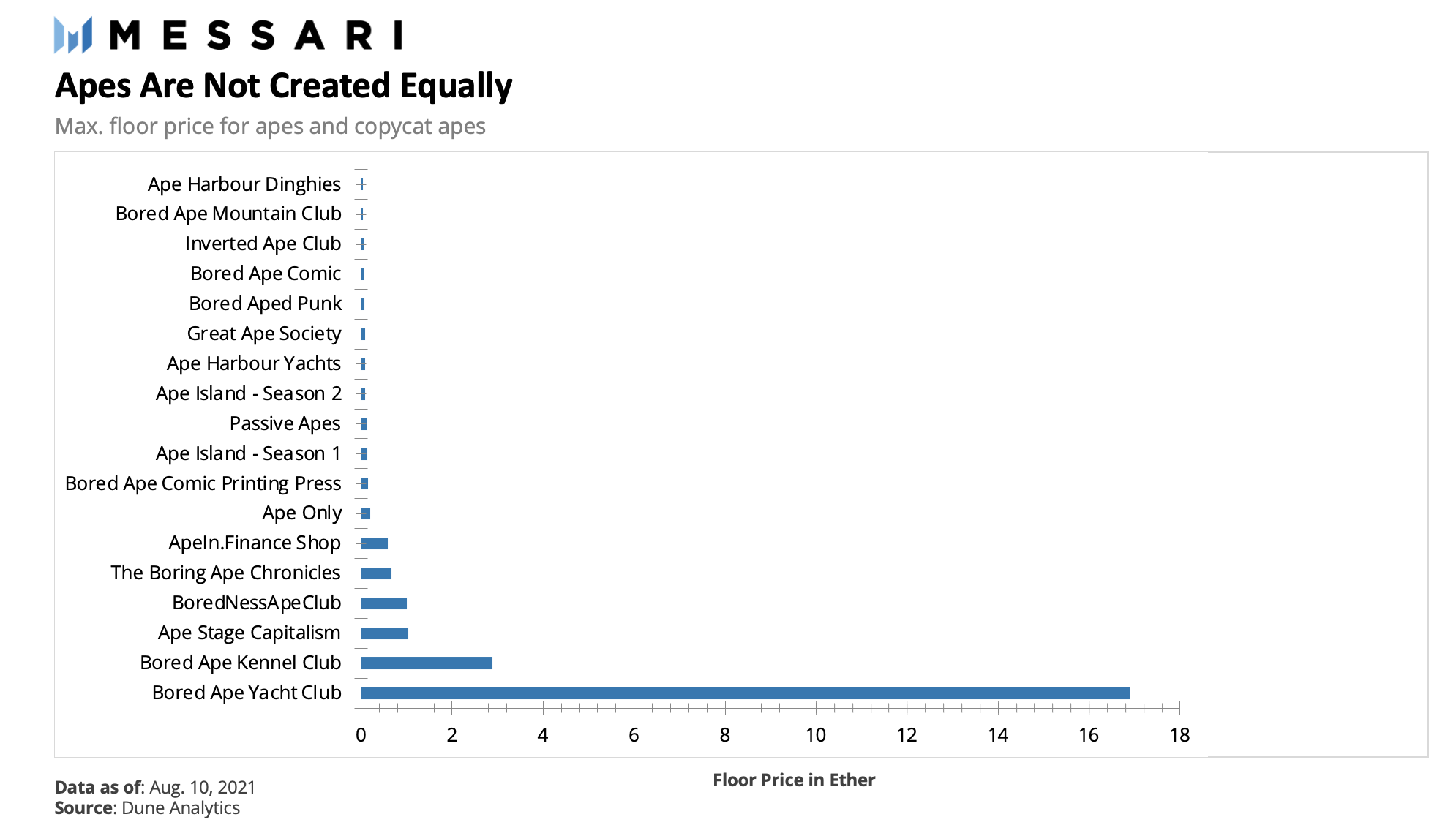

在BAYC的成功之后,许多投资者可能会想把无聊猿猴作为一种资产类别来看待。有各种与猿猴相关的NFT项目,包括:

结论

显然,猿猴、企鹅、山羊和其他各种动物新项目的爆发是泡沫迹象。但是,在评估某个NFT藏品集合,分析某些NFT与整个收藏品集合相比是被低估还是被高估时,地板价可能是一个有用的衡量标准。

最终,NFT项目反映了长尾现象,其中一小部分NFT变得非常有价值,而大多数则逐渐消失。某些藏品的地板价上涨可以作为一个早期信号,说明哪些项目正在变得受欢迎,哪些项目正在走下坡路。

做明智的选择。不要因为无聊,就乱冲项目。要不要成为一只无聊猿猴,这取决于你!

原文:https://messari.io/article/apes-as-an-asset-class