注:原文来自glassnode,作者是Luke Posey。

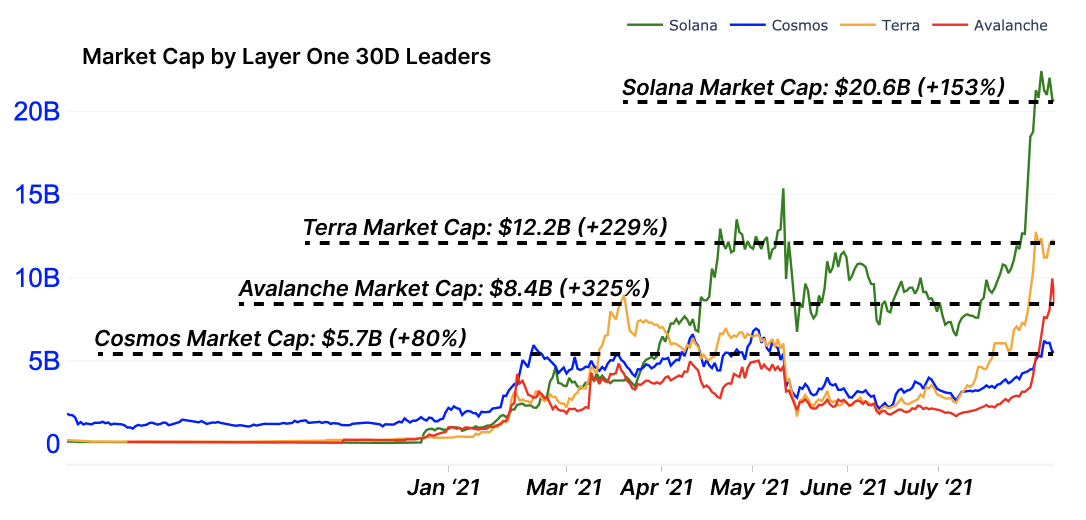

过去几周,随着 Avalanche、Solana 以及 Terra 市值的疯狂增长,人们对替代智能合约链产生了更多的兴趣。

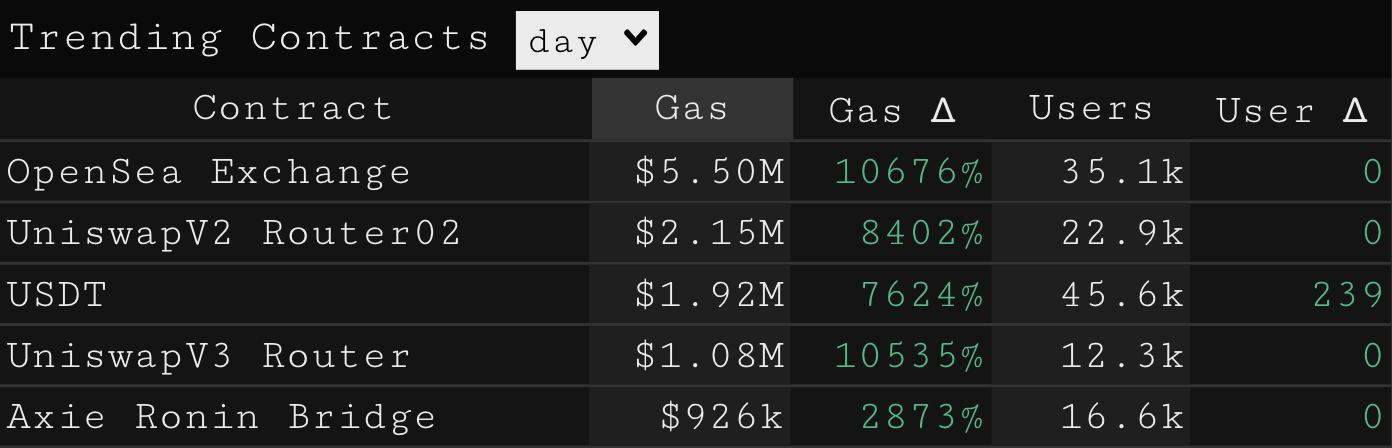

与此同时,以太坊上的活动继续走高,尤其是网络的gas价格创下3个月的高点(平均超过了80 gwei),这主要是由DEX的使用以及市场对NFT的兴趣所驱动的。截至目前,gas消耗竞争的桂冠已从Uniswap转移了OpenSea的头上,显而易见,NFT是导致近期以太坊交易费用飙升的最大原因。

在过去的几周,人们对替代Layer 1区块链的兴趣出现了激增。雪崩(Avalanche)和Solana等替代智能合约平台的市值在过去30天经历了大幅增长, 这表明“多链的未来”已经开始吸引人们的注意力。

ETH 价格保持在 2,900 美元- 3,300 美元的巩固范围内,而少数替代L1区块链则在过去一个月表现出了强劲的增长。其中Solana (SOL)、Avalanche (AVAX)、Cosmos (ATOM) 以及 Terra (LUNA)都经历了相对于ETH的大幅升值(每一个都增长超过了85%以上)。而Polkadot 以及 BSC尽管也经历了增长,但幅度上无法与SOL、AVAX 以及 LUNA相比。

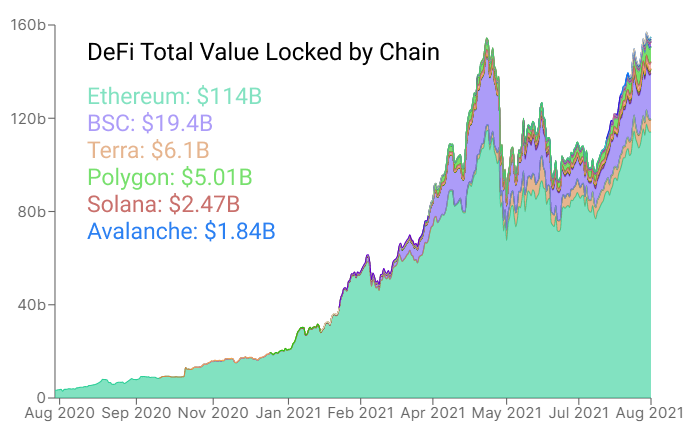

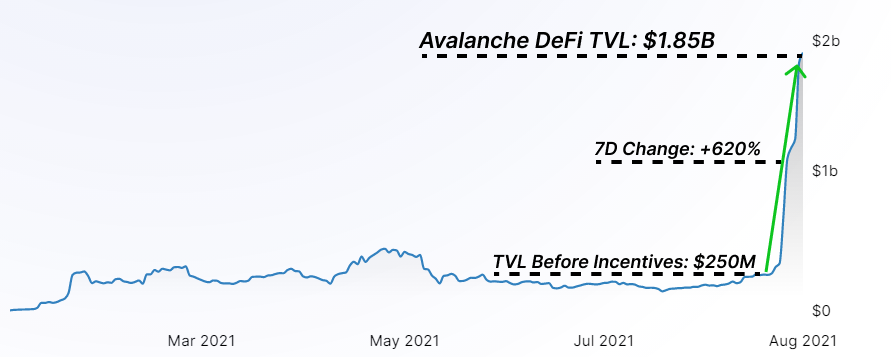

每条替代链上的DeFi活动峰值,与原生代币的表现基本保持一致。Avalanche 的情况尤其如此,其 1.8 亿美元的流动性挖矿激励措施,引发了该区块链的TVL及原生代币价格的抛物线增长走势,其TVL从接近0,增长到目前超过18亿美元。

Source: DeFi Llama

值得注意的是,在这些公链中,Solana 凭借第五大 TVL 以及第二大市值拥有了最高的市值/TVL比率,对于每1美元的TVL,该区块链的市值约为8美元。请注意,较高的市值/TVL比率,表明投机溢价相对较高,因为项目估值超过了链上部署的资本。

那这些公链的市值/TVL比率是怎样的呢?

以太坊:3.3

BSC: 4.0

Terra: 2.0

Polygon: 2.0

Solana: 8.3

Avalanche: 4.6

这意味着,如果我们假设锁定在 DeFi 中的总价值是评估区块链的重要指标,那么 Solana 可能是该指标下最被高估的。

让我们快速浏览一下 Solana (SOL)、Avalanche (AVAX)、Terra (LUNA) 以及 Cosmos (ATOM)的进展,这四个拥有原生代币的区块链在过去几周中上涨幅度最大。

1.8 亿美元的流动性激励措施,引发Avalanche迅速崛起

Avalanche 是一个权益证明(PoS)共识区块链,它在活跃的智能合约平台中声称拥有最多的验证器以及最快的确定时间。

此前很长一段时间,Avalanche 的增长相当缓慢,其DeFi 项目吸引的流动性很有限。而在近期,该项目方宣布将通过其AVAX 代币向流动性提供者(LP)提供价值1.8 亿美元的流动性激励措施。其中首批2700万美元的激励分配给了Aave 和 Curve。而这种以原生代币支付的激励措施,为Avalanche增加使用量以及用户迁移到该网络创造了强大的激励。请注意,自宣布该激励措施以来,Avalanche的流动性增长非常明显。

Source: DeFi Llama

借贷市场 BENQi是第一个达到10亿美元流动性的Avalanche 项目,它也是首批添加AVAX 激励措施的项目之一。

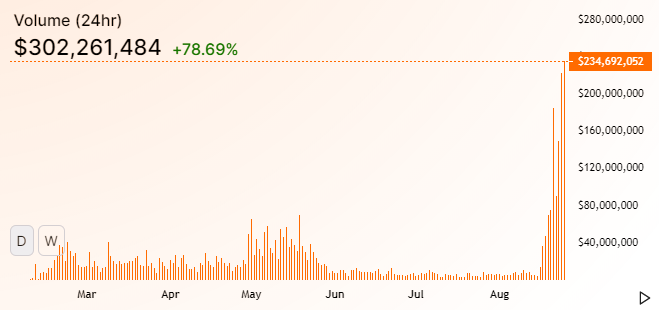

目前Avalanche网络上最大的DEX是Pangolin(第二大DEX Trader Joe 紧随其后), 受益于市场对 Avalanche 生态系统的兴趣增加,Pangolin已经经历了巨大的增长,其每日DEX交易量从平均每日400万美元增加到每日超过3亿美元,增长了75倍。

而当Curve 和 Aave 在Avalanche上线时,再加上有吸引力的激励措施,Avalanche 的崛起还会持续下去吗?就目前而言,Avalanche的流动性仍然有限,其生态中只有4个协议的TVL超过了1亿美元,其中BENQi 占据了主导地位。Avalanche上的项目仍然是以太坊上现有项目的复制品,其通过激励和膨胀的收益率来吸引这种增长,这些收益可能会长期存在,也可能不会长期存在。

Solana,专注于扩展性和生态系统

作为近期Layer 1区块链市场的领跑者,Solana的代币在过去30天从30美元上涨至70美元以上。Solana 通过在 2020/2021 年之前专注于 DeFi 协议的实施,推动了其生态系统的增长。 这种增长主要得益于FTX 和 Alameda Research、Serum DEX 的建设者以及 Solana 生态系统的重要投资者的支持。

目前,在Solana网络上运行验证器所需的硬件资本支出约为5000美元。Solana设计师预计,摩尔定律将在较长时间内降低计算成本,降低进入门槛,并允许更多验证器上线并保护网络安全。他们对高级硬件优化的关注使网络得以扩展,使该网络的吞吐量定期超过每秒1000笔交易。值得一提的是,Solana 中的智能合约是使用 Rust 编程语言构建的。

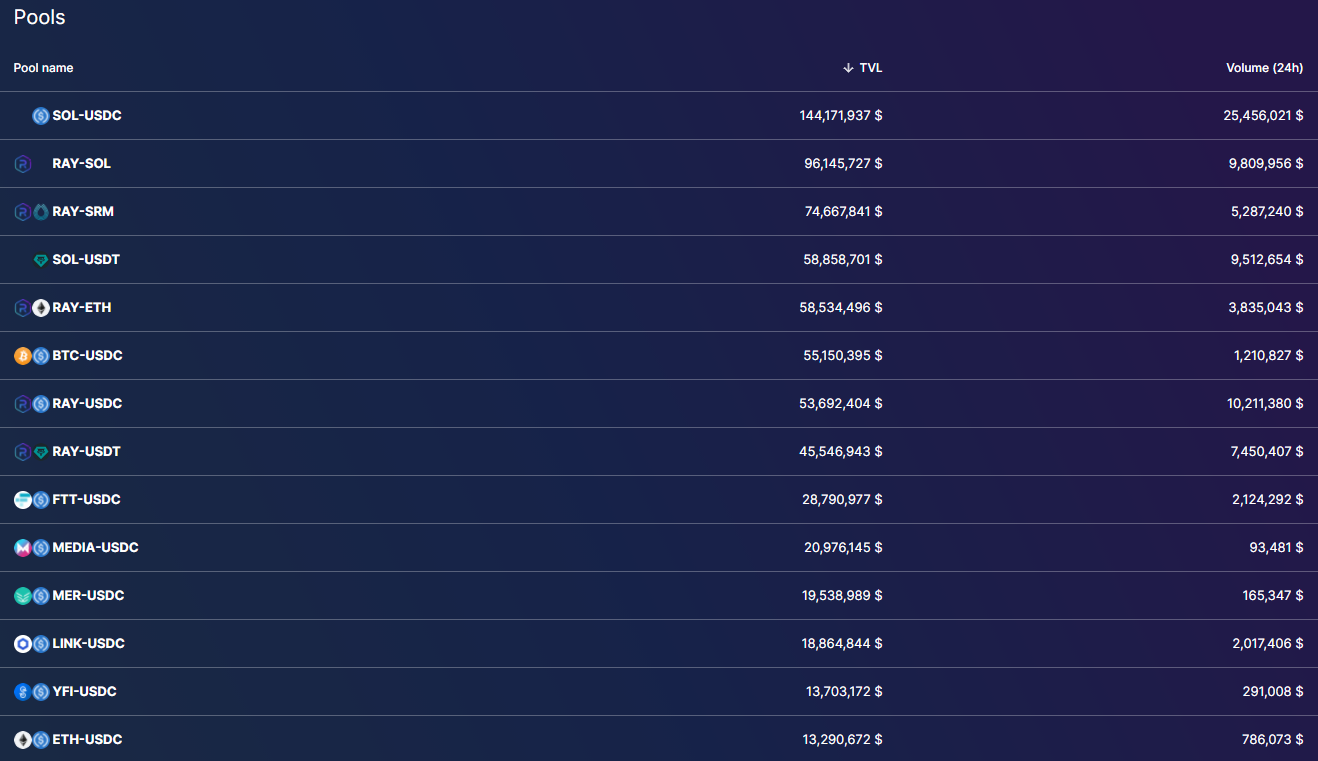

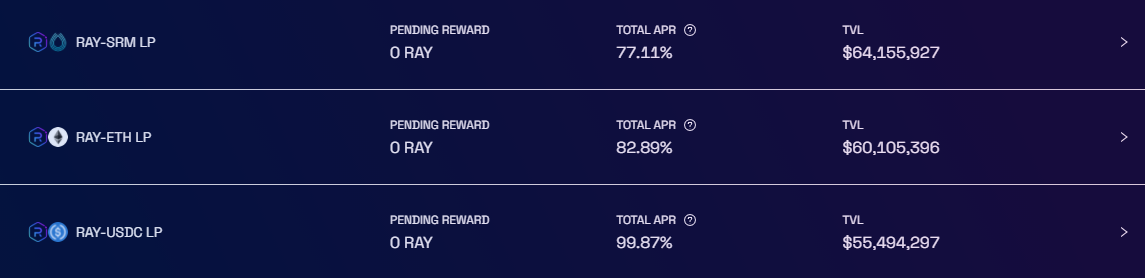

截止目前,Solana 生态系统中最大的 DeFi 项目是 DEX Raydium,该DEX项目拥有约 10亿美元的 TVL,主要分布在 Solana 生态系统中的代币。

Source: Raydium Info

Raydium在峰值时的日交易量达到了1.5亿美元,在所有区块链的 DEX 日交易量中排名第 7。但要注意的是,在低费用的区块链上,刷量交易也会变得更加容易。

目前,主要的Raydium流动性池子对LP和质押者的回报很高(以DEX 代币 RAY 支付给质押者)。在最大(风险最低)的2池中,APR 徘徊在 70-100% 范围内,而在风险较高的2池中,APR 经常会超过 200%。

Source: Raydium Info

迄今为止,Solana 生态系统已为许多借贷协议提供了资助,但尚未成功吸引到大量流动性。Solana 生态系统主要由以太坊项目的类似物组成:价值 6 亿美元 TVL 的 Sabre 类似于以太坊上的Curve,而SolFarm则是类似于Yearn的收益聚合器,其目前的TVL 为 2.6 亿美元。

Solana 生态系统有五个项目的 TVL 超过了 1 亿美元,相比之下,以太坊拥有超过 60 个 TVL 超 1 亿美元的项目。

对于需要扩展的项目,Solana 无疑是一个有吸引力的替代选择。但就目前而言,Solana在与以太坊争夺总流动性方面尚未表现出强大的竞争力。

Terra,领先的 Cosmos IBC/Tendermint 区块链

Terra 是一个基于 Cosmos IBC 的 Tendermint 区块链。而使用 Tendermint 构建的区块链,具有与 Cosmos IBC 中的任何其他 IBC 区块链互操作性的优势。当 Agoric这个Tendermint 区块链支持安全的 JavaScript 智能合约以及其他 Cosmos IBC 项目继续上线时,它们将能够轻松地进行通信,因为所有这些都建立在 Tendermint 共识基础之上。

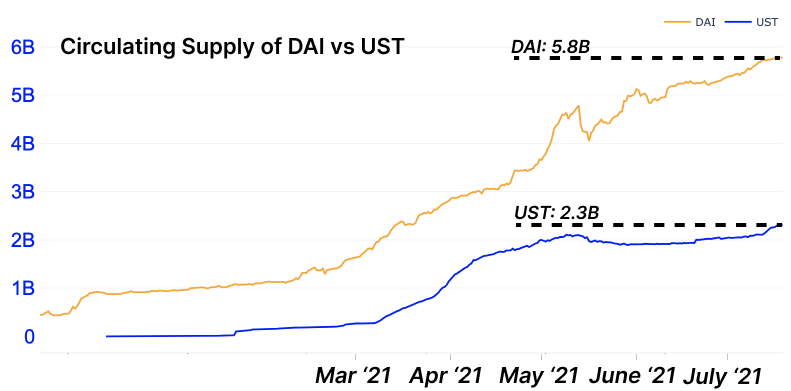

目前,Terra 是 Cosmos 生态系统的领导者。Terra 的支柱是 Luna,该代币支持生态系统的 UST 稳定币并保护 Terra。它的增长受到其两个主要协议(Anchor 和 Mirror )的刺激。其中,借贷协议 Anchor 中的主要活动是 UST,这是加密市场的第二大去中心化抵押稳定币。

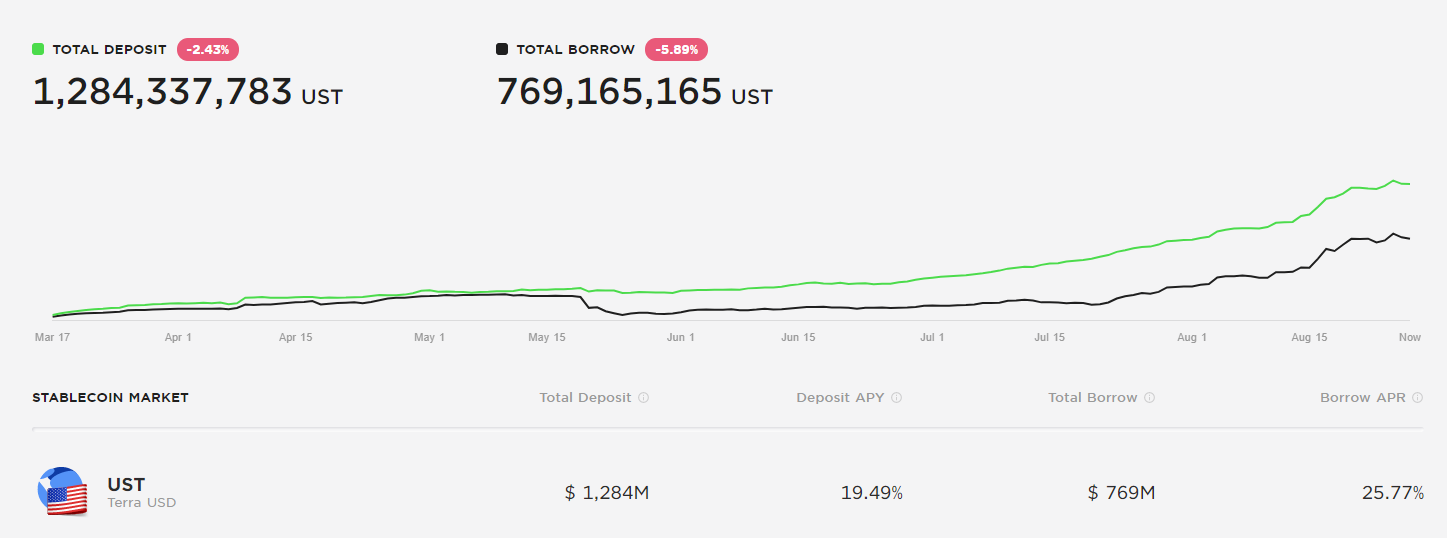

Anchor Protocol是Terra 区块链上最大的 DeFi 协议,目前该协议的TVL已超过了34亿美元,其中UST存款为13亿美元,Luna 和 ETH存款21亿美元。贷方目前从其 UST 存款中获得 的 APY为19%,而 UST 的利用率为 60%。截止目前,13亿美元UST存款中,有大约7.69亿美元的UST处于被借走的状态。

Terra的另一个王牌协议是Mirror Protocol,其功能类似于以太坊上的Synthetix,它可以创建真实世界资产(如货币和股票)的合成资产。Mirror协议目前锁定了价值18.4亿美元的UST,协议的日交易额超过1000万美元,相比之下,Synthetix实际合成资产的日交易量通常低于1000万美元,但Synthetix在TVL上略高于Mirror协议(目前Synthetix锁定的SNX价值22.8亿美元)。

最后的思考

最近几周,尽管一些替代的L1区块链平台的原生代币经历了增长,但相对于以太坊区块链,这些替代链的实际流动性仍然有限。尽管如此,像Terra这样的区块链已经在一些协议中显示出了采用的迹象。值得注意的是,在Solana、Avalanche以及Terra三条链中,目前没有一条拥有超过5个TVL超过1亿美元的项目。

同样值得注意的是流动性挖矿激励如何吸引资本。Avalanche 的增长,主要是受到了1.8 亿美元的 AVAX流动性奖励的影响,这引发了资本流入。另一个观察结果是,区块链之间的互操作性仍然有限,这意味着部署到不同链上的DeFi协议中的每一美元,都会造成活动和流动性的碎片化。

随着一些用户转向更新的、更具实验性的区块链,开发人员将不得不评估用户和资金进出以太坊的可行性和持续时间。随着对用户、注意力和资本的竞争加剧,许多开发人员和协议可能会发现这些权衡是值得的,甚至会在协议设计中找到尚未开发出来的价值和机会。如果以太坊 L2 难以扩展网络,或为用户体验设置了障碍,用户可能会自然而然地转向替代链作为回应。

本文链接:

https://www.8btc.com/article/6678334

转载请注明文章出处