加密资产市场经历了一轮爆发式增长后,稳定币市场规模随之扩大到千亿美元,使得这一特殊的加密资产类别很难不被监管重视。

近几个月来,美国监管部门多次提及将针对稳定币制定监管框架,以提高金融稳定性。在这种背景下,USDC 的发行方 Circle 率先做出行动,于 8 月 22 日宣布将储备金转化为现金和短期美国国债的组合形式。

相比 7 月份公布的包含现金、美国国债、洋基存款证、商业票据和债券的储备金组合,Circle 有意提高 USDC 储备金的流动性和稳定性。相比之下,稳定币市场龙头 USDT 虽然提高了储备金透明度,但根据其发行方 Tether 5 月份公布的储备金组合形式,其中仅有 3.87% 的现金存款,整体资金储备较 USDC 稍逊一筹。

在过去的几年间,USDT 的市场垄断地位已经被后来者蚕食。根据非小号 8 月 25 日的数据,当前 USDT 流通量为 657.93 亿枚,占据 57.83% 的市场份额,USDC 流通量为 269.87 亿枚,占据 23.72% 的市场份额。由币安发行的合规稳定币 BUSD 也以 121.73 亿的流通量,分走了 10.7% 的市场份额。而在去年 5 月,USDT 的市场占有率超过 80%。

定期发布审计报告、强调公开透明的 USDC 等后来者,抓住了 USDT 长期储备金不透明的痛点,逐渐扩大市场规模,已经收获了越来越多用户和平台的支持。在稳定币监管时代来临后,稳定币市场的变局也可能随之加剧,在位次的更迭变换下,这块市场有望由无序转变为有序。

**

**

**

**

美国放稳定币监管信号 USDC 重组储备金

随着加密资产市场的壮大,稳定币的发行规模也越来越庞大。根据非小号 8 月 25 日的数据,当前所有稳定币的流通市值超过 1100 亿美元,排名前两位的 USDT 和 USDC 都位列加密资产市值排行榜的前十位。

这个超过千亿美元的市场已引起各国监管的重视,尤其是美国监管部门已经多次讨论对稳定币提出监管方案。

大约一周前,美联储公布了 7 月会议纪要,官员们集中讨论了稳定币可能对金融稳定产生的潜在威胁。与会者表示,稳定币似乎具有与主要货币基金相同的脆弱性,且普遍缺乏透明度,密切监测它们尤为重要,需要制定一个适当的监管框架,以解决与此类产品相关的任何金融稳定风险。

此前,美联储主席鲍威尔也曾公开表明对稳定币实施监管的紧迫性,「目前银行存款和货币市场基金有非常强有力的监管框架,但稳定币没有。」

美联储释放的监管信号,已经引起了稳定币发行方的警觉。8 月 22 日,USDC 发行机构 Circle 宣布将把全部的 USDC 储备金转化为现金和短期美国国债的形式。此举显然是想向外界传达,USDC 背后的储备金有足够的稳定性和流动性,以保证随时向市场进行兑付。

相比之下,此前 USDC 的储备金组合则复杂许多,稳定性也偏弱。在 Circle7 月份披露的 USDC 储备金报告中,USDC 的 220 亿美元储备金里除了现金和美国国债,还有洋基存款证(13%)、商业票据(9%)、公司债券(5%),市政债券和美国机构债券(0.2%)。

当时的储备金报告披露后,引发了外界的一些担忧。有人认为,储备金中的商业票据、债券等资产,具有较强的波动性且缺乏流动性,难以应对大规模兑付。

如今,USDC 储备金形式的转变显露出 Circle 在监管收紧局势下的谨慎。而稳定币市场的最大龙头 USDT,在今年以来也有意提升储备金的透明度,以打消市场长久的质疑。

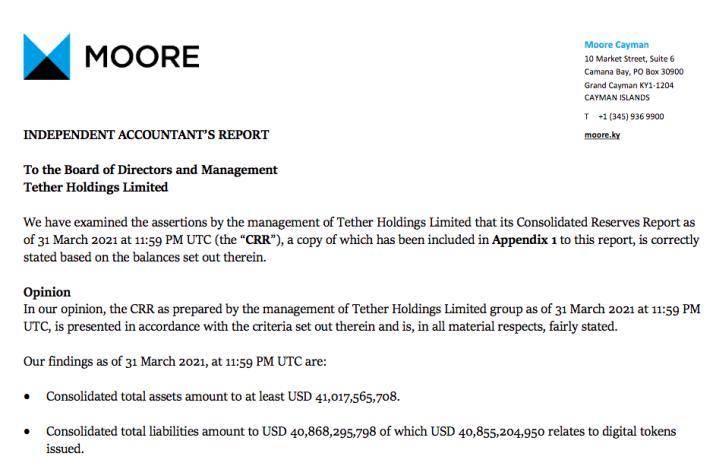

今年第一季度,USDT 的发行方 Tether 与会计师事务所 Moore Cayman 合作,公布了第三方会计核查报告。该报告显示,截至 2021 年 3 月 31 日,USDT 储备金合并总资产至少为 410.17 亿美元,而其当时的合并总负债(发行的 USDT 市值)为 408.68 亿美元。该报告证明了 USDT 背后有足够的储备金。

Moore Cayman 发布的 USDT 储备金审计报告

5 月,Tether 又公开了储备金资产分布情况,在该公司所持的资产当中,有 76% 是现金及现金等价物,其中 65.39% 为大宗商业票据,另有 24.2% 信托存款。外界最关心的现金存款则仅占 3.87%;其余的 24% 则是由信用贷款、债券以及包含加密货币在内的其他投资标共同组成。

相比 USDC 将储备金形式转变为现金和美国国债,USDT 的储备金的组合复杂了许多,波动性更大且流动性稍逊。在透明度和储备金形式的比拼层面,USDC 占据了上风。

**

**

稳定币市场份额再变 USDT 渐失垄断地位

监管部门围绕稳定币制定监管框架,对于市场投资者是一种保护。而对于稳定币发行方来说,监管的介入将提出更高的合规性要求,这很可能成为加剧稳定币市场变局的重要因素。

在过去几年,稳定币市场在壮大的过程中,市场份额占比也在悄然发生着变化。在 2018 年之前,稳定币市场几乎是 USDT 一家独大,占据了 90% 以上的市场份额。但由于储备金透明度不足,外界对 USDT 质疑声一直没有停止过。而后,PAX、TUSD、USDC 等透明度更高的合规稳定币面世,稳定币市场开始生变。

2018 年 10 月,Circle 和 Coinbase 宣布成立 Centre 联盟,推出了 USDC,并由会计师事务所 Grant Thornton LLP 每月发布储备金报告。凭借透明度优势以及 Coinbase 的采用和背书,USDC 开始了它的追赶之路。

挑战一个领域的王者无疑是艰难的,但 USDC 一直以来最大的优势就是有审计、更透明,而在 2019 年,USDT 陷入了非法挪用 8.5 亿美元储备金借给姊妹公司 Bitfinex 的诉讼案,导致其信誉度持续下滑。USDC 抓住机会,开始被多个 DeFi 借贷协议列为担保资产,同时被 FTX、Binance 等交易所上架,市场需求量持续增加。

尽管 USDT 仍是当前市场中流通量最大的稳定币,但过去几年间,它的市场份额逐渐被蚕食。

根据非小号 8 月 25 日的数据,当前 USDT 流通量为 657.93 亿枚,占据 57.83% 的市场份额,USDC 流通量为 269.87 亿枚,占据 23.72% 的市场份额。由币安发行的合规稳定币 BUSD 也以 121.73 亿的流通量,分走了 10.7% 的市场份额。

要知道,在去年 5 月,USDT 的市场份额还超过 80%,当时 USDC 的市场份额仅有 7.5% 左右。而此时,USDT「一家独大」的地位已经不保,USDC 的快速增长正在对其造成威胁。

一直以来,USDC 都在宣传其透明、合规等优势,它开始被越来越多的加密资产和区块链应用平台采用。去中心化衍生品交易所 dYdX 的永续合约,就以 USDC 计价,而非 USDT。今年 5 月,中国监管部门开始打击比特币交易和挖矿时,USDT 的场外交易价格也一度下跌,当时就有人提出将 USDT 换成 USDC 以规避风险。

如今,美国监管部门明确提出将加强对稳定币的监管,这当然对走合规路线的 USDC 更加有利。作为这个市场的后来者,USDC 显然吸取了很多 USDT 的教训,它始终以公开透明为杀手锏,不断从 USDT 手中抢走市场份额。

站在投资者角度,无论是稳定币监管框架的建立,还是稳定币之间愈发激烈的竞争,最终都有利于该市场从无序转变为有序,从而保护投资者的利益。

如果你是投资者,你更倾向哪类稳定币?