年化近 20% 的高收益是否是骗局?不如用数据说话。

撰文:n3mo

翻译:卢江飞

基于 Terra 生态的去中心化金融产品 Anchor Protocol 一直备受质疑,许多人质疑该平台提供的 18-20% 的年化收益率是否可以长期持续,也怀疑 Anchor Protocol 的收益率是否真的可以成为低波动稳定币收益率的基准。

还是让我们用数据说话。本文旨在通过分析 Anchor 周均现金流来,解答上述疑惑。实际上,为了使 Anchor Protocol 能够自我维持,毫无疑问需要更多的经常性流入而不是流出。

假设和原始数据

我的模型中,将增长假设分为 2 个时间段:

-

从 2021 年 7 月 21 日到 12 月 21 日;

-

从 2022 年 1 月 22 日至 7 月 22 日。

这样分段的理由是,Terra 的 Colombus-5 升级将于 9 月中旬推出,预计将推动 Terra 生态系统更多的采用,我们应该会在 2022 年上半年看到更稳定的增长。

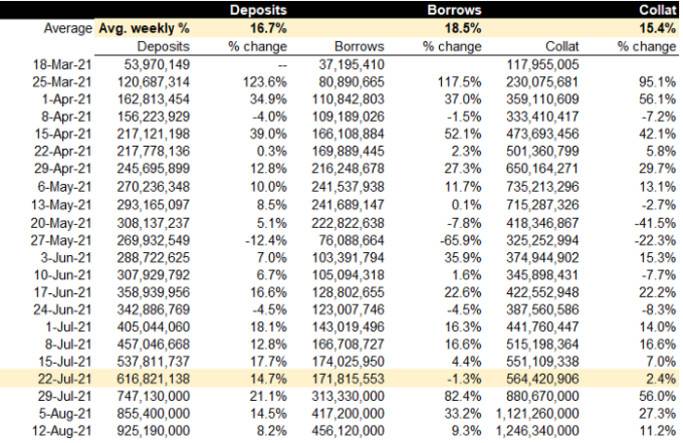

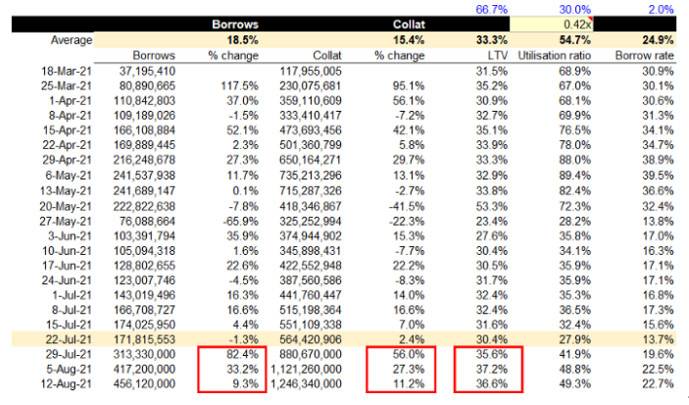

自 Anchor Protocol 于 2021 年 3 月 18 日推出以来,历史数据显示其存款周环比(「WoW」)增长率为 16.7%,借款周环比增长率为 18.5%,抵押品价值周环比增长率 15.4%。有关详细信息,请参见下面的图 1。

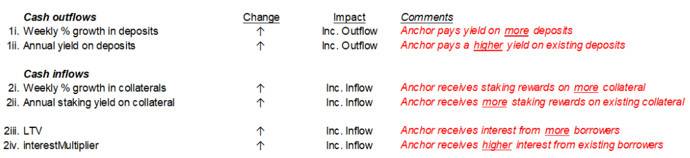

现金流杠杆

现金流出:

-

存款增长

-

存款收益率

现金流入:

-

抵押品的增长

-

抵押品的质押(Staking)回报

-

基于生命周期总价值(LTV)的借款增长

-

基于利率乘数的借款利率

有关每个杠杆的变化如何影响 Anchor 的现金流,请参见图 2a。

模型假设背后的基本原理

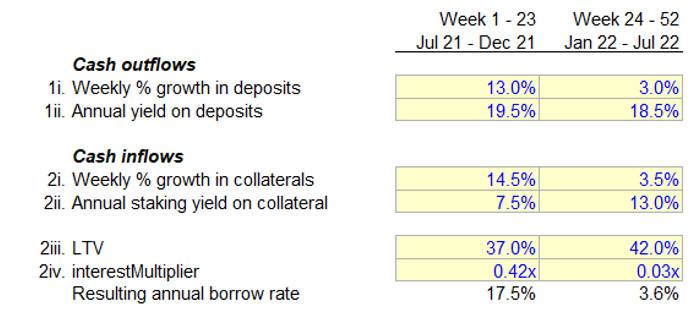

模型中使用的假设显示在下面的图 2b 中。本节将详细分享每个假设背后的基本原理,但如果您更想先了解 Anchor Protocol 产生的现金流量,可以直接跳到「模型数据结论」部分。

注意:该模型的开始日期是 2021 年 7 月 23 日,将持续预测 52 周,直到 2022 年 7 月结束。由于加密世界变化如此之快,任何超过 1 年的预测要么过于自信,要么最后结果极不准确。

存款增长

尽管历史数据显示 Anchor Protocol 的存款周环比(「WoW」)增长率为 16.7%,但在该协议发布后的前几周内,增长率相对较高。由于用户在看跌的市场情绪中渴望获得更安全的稳定币收益率,因此 Anchor Protocol 在 6 月至 7 月 21 日的存款增长率也高于预期。该模型假设到 2021 年底环比增长 13%,随着积极的市场情绪回归和用户涌向更高风险的收益率,预计在 2022 年上半年应该会看到存款周环比增长率在 3% 左右。

存款收益率

实际上,Anchor Protocol 一直被定位为稳定币收益率的未来默认基准,即加密货币的「联邦基金利率」,我们不应偏离这个叙事。因此,Anchor Protocol 应将其目前 19.5% 的存款收益率维持到 2021 年,然后从 2022 年上半年开始永久正常化,将年化收益率定在 18.5%。

抵押品增长

Anchor Protocol 通过提供 bAsset 抵押贷款来获取其存款收益率,其中 bAssets 是指权益证明区块链中抵押资产的流动性和代币化表示。目前,Anchor 累积 bLuna 收集的质押奖励,然后将其转换为稳定币并以收益的形式授予储户。

历史数据来看,Anchor Protocol 抵押品周均增长率为 15.4%,但我的模型得出的周均增长率仅为 14.5%,Anchor Protocol 抵押品之所以会超出我的保守假设,其实有一些催化剂因素的影响,比如最近增加了 bETH 作为抵押品选择,以及未来其他潜在的保税资产,如 bANC、bSOL、bATOM 等。随着市场采用率的上升,Anchor Protocol 抵押品增长将会正常化,周均增长率大约会在 3.5% 左右,与存款增长率类似。

注意:抵押品是以 $bLuna 的美元价值计价,因此历史增长会受到已质押 bLuna 数量和 LUNA 价格的推动。我为了简单起见,模型中假设抵押品增长仅受质押抵押品数量增加的推动。

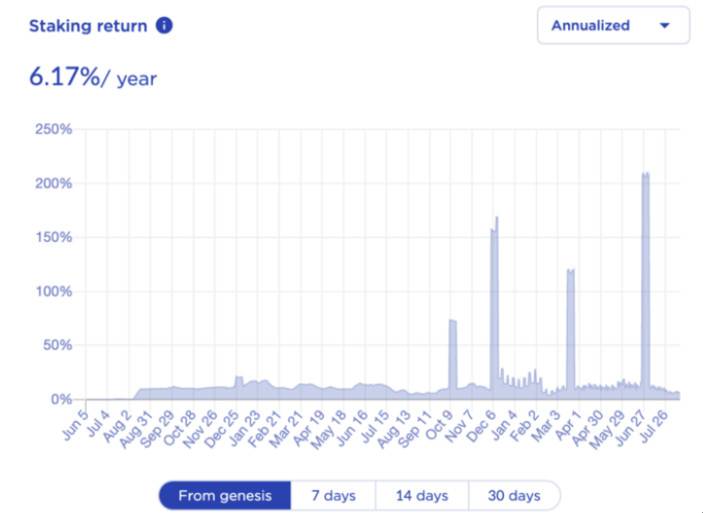

质押奖励

2021 年第二季度的 Luna 的质押收益率从 5% 到 7% 不等,这可能是由于那段时间的看跌情绪导致链上交互减少。然而,根据我的模型分析,2021 年剩余时间的抵押收益率应该会处于较高位置,预计可达 7.5%,之后在 2022 年上半年预计可达 13.0%。

之所以会认为 Anchor Protocol 质押收益率会上涨,主要原因是 Col-5 的推出,其中链上 SWAP 产生的所有费用将直接支付给 LUNA 质押人,而不会像现在这样被烧毁。更多 DApp 也必然会增加 Terra 交易量——从而创建一个积极的正反馈循环,以增加质押奖励。

基于生命周期总价值的借款增长

平均而言,Anchor Protocol 借款周环比增长率为 18.5%。然而,如果根据生命周期总价值假设预测未来借款率的增长,得出的平均增长率为 33.3%,这可能与最近清算门槛提升有关(从 50% 增加到 60%)。

60% 的清算门槛在 2021 年 7 月 22 日之后实施,图 4 显示,自那以后,协议借款的增长速度快于抵押品价值增长速度,结果导致生命周期总价值增长率提高了 35-37%(之前为 30-33%)。在 2021 年剩余时间,我的模型预计生命周期总价值增长率将保持在 37%,然后在 2022 年上半年稳定在 42%。

借款利率

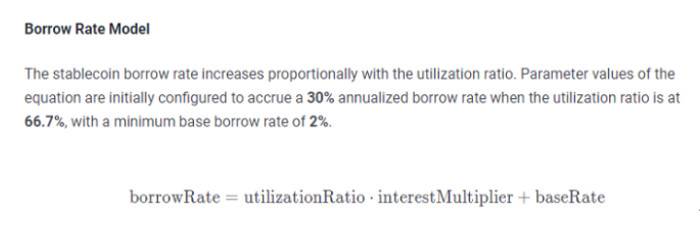

借款利率是通过算法确定的,尽管可以通过两个杠杆计算来简化它:

-

利用率

-

利息乘数

利用率 = 借入 ÷ 存款的值,而利息乘数是一个基于以下公式的「k」常数。

根据上述参数,interestMultiplier 可以反向求解为 0.42x [(30%-2%)÷66.7%],这是预测到 12 月 21 日的假设乘数,结果得出平均借款利率为 17.5%(见图 5a)。

因此,要使 Anchor Protocol 作为一种自给自足的协议,并取得真正成功,就需要激励用户自行贷款。从长远来看,Anchor Protocol 的借款利率必须比传统金融提供的利率更具竞争力,因此需要确保年利率在 3-4% 的范围内。

该模型假设 2022 年上半年的利息乘数显着降低 0.03 倍,从而产生具有竞争力的平均年利率 3.6%(见图 6a)。

模型数据结论

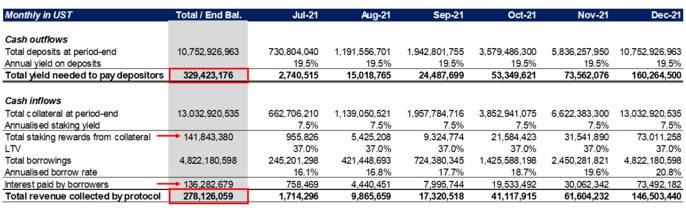

原始现金流是按周预测的,但为了便于讨论和更直观的了解信息,图 5-6 显示了模型每周现金流的月度总计。

我的模型中一些基本数字分别如下(从 2021 年 7 月 23 日开始):

-

存款:646,729,239 美元

-

抵押品:578,782,716 美元

-

借款:209,241,885 美元

根据模型预测,到 2021 年 12 月 21 日,累计存款总额将增长至 107 亿美元(环比增长 13.0%),而抵押品价值将增长至总计 130 亿美元(环比增长 14.5%)。这相当于到年底的总锁仓量会达到 237 亿美元——相比之下,目前 Aave、Curve 和 Compound 三个头部 DeFi 协议的锁仓量分别在 100-120 亿美元,这意味着 Anchor Protocol 的锁仓量将会是这些协议的两倍。

由于 Anchor Protocol 打算维持其 19.5% 的存款收益率,预计在整个 23 周内将产生 3.29 亿美元的总现金流出,抵押奖励的现金流入为 1.42 亿美元,而借款人支付的利息为 1.36 亿美元。因此,总现金流入将达到 2.78 亿美元,不足以支付向存款人支付(见图 5a)。

因此,Anchor Protocol 依然需要依赖于收益储备,如图 5b 所示,2021 年下半年的总净现金流预计为 -5100 万美元,其资金主要来自于每月提取的收益准备金。

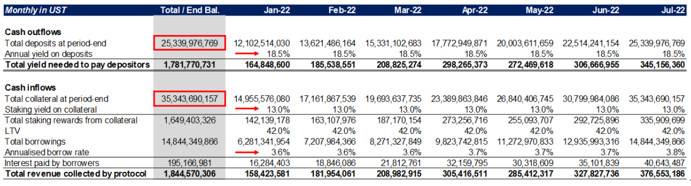

2022 年,Anchor Protocol 的存款预计将以更稳定的速度增长,周均增长率约为 3%。随着更多抵押品作为资产被添加到 Anchor 中,我们应该会看到抵押品总价值会超过存款,抵押品周均增长率也比存款高,约为 3.5%(见上图 6a)。

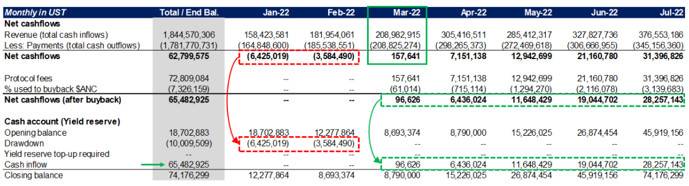

图 6b 显示,从 2022 年 1 月到 2 月 22 日,Anchor Protocol 将继续提取收益储备金,之后应该在 3 月 22 日来到一个拐点,届时净现金流将会转为正值并产生协议费用。

发生这种情况是因为 Anchor Protocol 协议获得更高的质押奖励(2022 年上半年为 13%,而 2021 年下半年为 7.5%),还有就是作为抵押品的借款百分比趋于稳定(更多用户被激励以具有竞争力的利率借款并习惯于贷款) 。

如上图绿色趋于,从 2022 年 3 月 22 日到预测期结束,Anchor Protocol 预计将产生总计 6500 万美元的经常性正现金流(平均每月 1300 万美元),从而导致收益准备金能够被自动补充并在 7 月 22 日之前累积至 7400 万美元水平。

所以,作为一个独立协议,Anchor Protocol 应该有能力提供可持续的高收益回报。

来源链接: medium.com