DeFi之道 | 原生代币流动性的艺术与科学

注:原文来自mechanism.capital,作者是Eva Wu。

为什么项目方想要为其原生代币提供流动性?

从根本上说,拥有代币的流动性很重要,因为它允许新投资者轻松地投资项目并让无作用的投资者退出。少一点流动性不会破坏一个强大的项目,而过多的流动性也只是徒劳。

在这篇文章中,我们将了解2池的复杂性,并给出一些项目方如何解决其原生代币流动性的方案。

我们将介绍:

- 流动性上限目标+改善2池的其他机制;

- 不均匀流动性池以迎合长期参与者;

- 利用闲置财政库中的资本作为引导机制;

等等,2池到底是什么?

所谓2池,是指有项目原生代币的流动性池,它们依靠去中心化交易所 (DEX) 生存,并通过奖励流动性提供者(LP)token来人为地引导流动性。虽然这些池子目前因作为实现代币流动性的默认策略而备受关注,但它们是DeFi中最微妙、最不直观的机制之一,因此需要谨慎关注。

如何考虑激励原生代币流动性

现实情况是 DeFi 充斥着雇佣资本,这是项目在设置2池奖励时需要考虑的事情。项目方可能会考虑将2池的APY 作为主要营销策略,以吸引参与者对该协议的关注。这不仅缺乏创造性,而且往往与协议本身无关,而且我们的研究(见附录一)表明,2池是多么糟糕的营销工具,因为它们吸引的流动性是缺乏黏性的。在我们抽样的数十个2池中,几乎所有池子的流动性在激励结束后30天下降了50% 以上。这种变化无常的流动性表明,与其将营销注意力集中在2池及其代币流动性上,项目方更应该将重点放在使用2池来满足基本需求上:便利投资者在最佳环境(低滑点)下买入/卖出项目token。

考虑这会是什么样子,首先要了解 LP 的想法。

对于LP而言,2池是很复杂的,因为项目向 LP 支付收益,必须从原生代币实现,同时LP还要持有这种代币。这是一个微妙的平衡,因为 LP 基本上是在做空主要的价格变动,并且只有在他们期望代币在一个范围内交易时才会激励 LP。如果他们预期代币价格会迅速升值,那么停止提供流动性并持有代币会变得更有利可图。或者,如果LP预期代币价格将呈下降趋势,他们也会选择退出流动性。如果一个代币是较新的,那么价格发现可能在两个方向上都是极端的,这加剧了所谓的无常损失。这种无常损失风险也使得项目的长期支持者很难向2池注资,因为他们可能会因为提供流动性而蒙受损失。

尽管如此,原生代币的流动性对于项目及社区而言发挥着重要作用,它是值得项目方付出代价的,因为它可以启动一个自反飞轮,为协议带来更多用户和注意力。*但是,值得注意的是,原生代币的流动性并不会成就或破坏一个原本稳固的项目。即使没有适当的原生代币流动性,产品市场契合度强的项目也能成功,而产品市场契合度不强的项目,即使其拥有很强的代币流动性,它也会经历失败。因此,就像传统公司需要严格预算一样,项目应该致力于在使用代币来激励其产品的核心行为,以及激励原生代币流动性之间找到正确的平衡点。就2池而言,主要挑战在于确定正确的成本并支付正确数量的流动性。

*还有其他方法可以实现2池之外的代币分发。有关这些替代方案的比较,请参见附录 II。

激励原生代币流动性的更优方法

尽管存在细微差别,但不可否认,对于项目而言,2池是利用其代币(他们拥有的超额代币)来提升代币流动性的一种有用方式。

如果一个项目方确定2池是是他们的最佳方法,这里有三个建议:

- 运行较短的计划(30 – 90 天)以允许重新配置及经验测试;

- 尝试降低 APY(<100%)、解锁区块奖励以及不可转让代币等策略,以确保与长期参与者保持一致;

- 取消流动性上限目标以防止为流动性支付过高的费用;

在第(1) 点上,项目方应该进行更短的背靠背实验,而不是将自己锁定在多年的计划中。较短的计划允许项目方对其2池计划的有效性进行分析,并为项目提供重新配置和重新评估其杠杆/奖励的选择权(请参阅附录 III,了解要衡量的潜在2池指标)。它还允许社区在确定项目的代币激励措施方面发挥作用。值得研究的有趣案例研究包括 PancakeSwap、1inch 和 CREAM。

在第(2) 点上,项目应包括关注长期参与者的功能。特别是,项目方希望激励那些已经习惯于持有代币的LP,而不是纯粹因为APY高而买入代币的纯收益农民。通过使快速实现收益变得更加困难,这些战略可以迫使LP作为利益相关者,而不是只追求收益的农民。除了 Aave 的2池(我们将在下一节中探讨)之外,另一个案例研究是 Ribbon Finance,它对其早期流动性池的提款费、不可转让代币和上限TVL进行了实验。

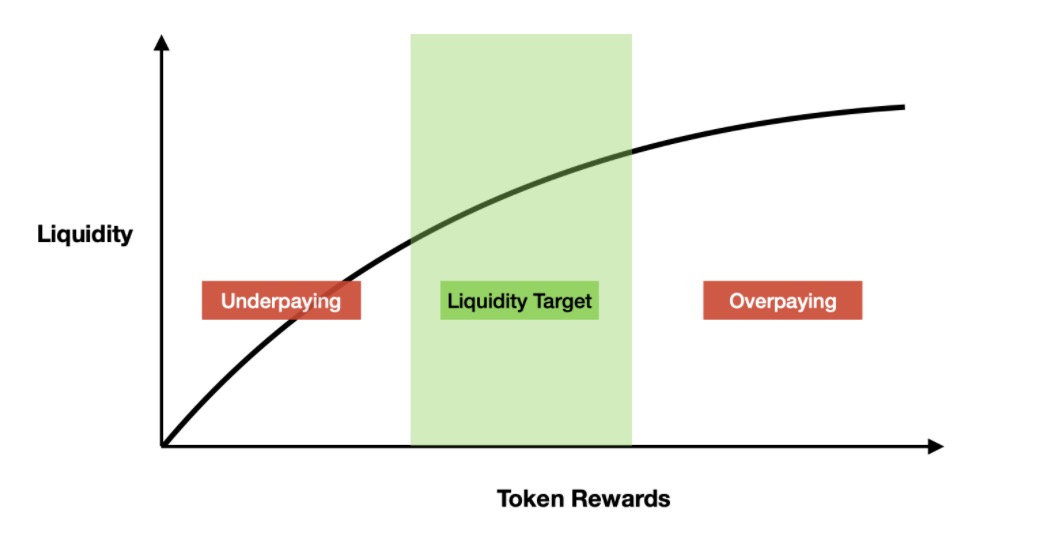

我们将在本节的其余部分讨论第(3) 点,即流动性上限目标,并从为什么拥有一个目标很重要开始。

如果项目没有目标,他们就会陷入困境,试图弄清楚他们是否有足够的流动性以及是否应该支付更多费用。找到流动性上限目标,归结为为较大的投资者找到可接受的最小交易规模,并确保池子有足够的流动性来支持它在可接受的滑点范围内(<2%)。通常,流动性的增加可支持对协议代币的重新评级(向上),因为交易量足以供基金和大型投资者在二级市场购买。取消流动性上限目标可确保你为大型投资者提供足够的代币流动性,而无需支付超出要求的费用。

如何撤销流动性上限目标

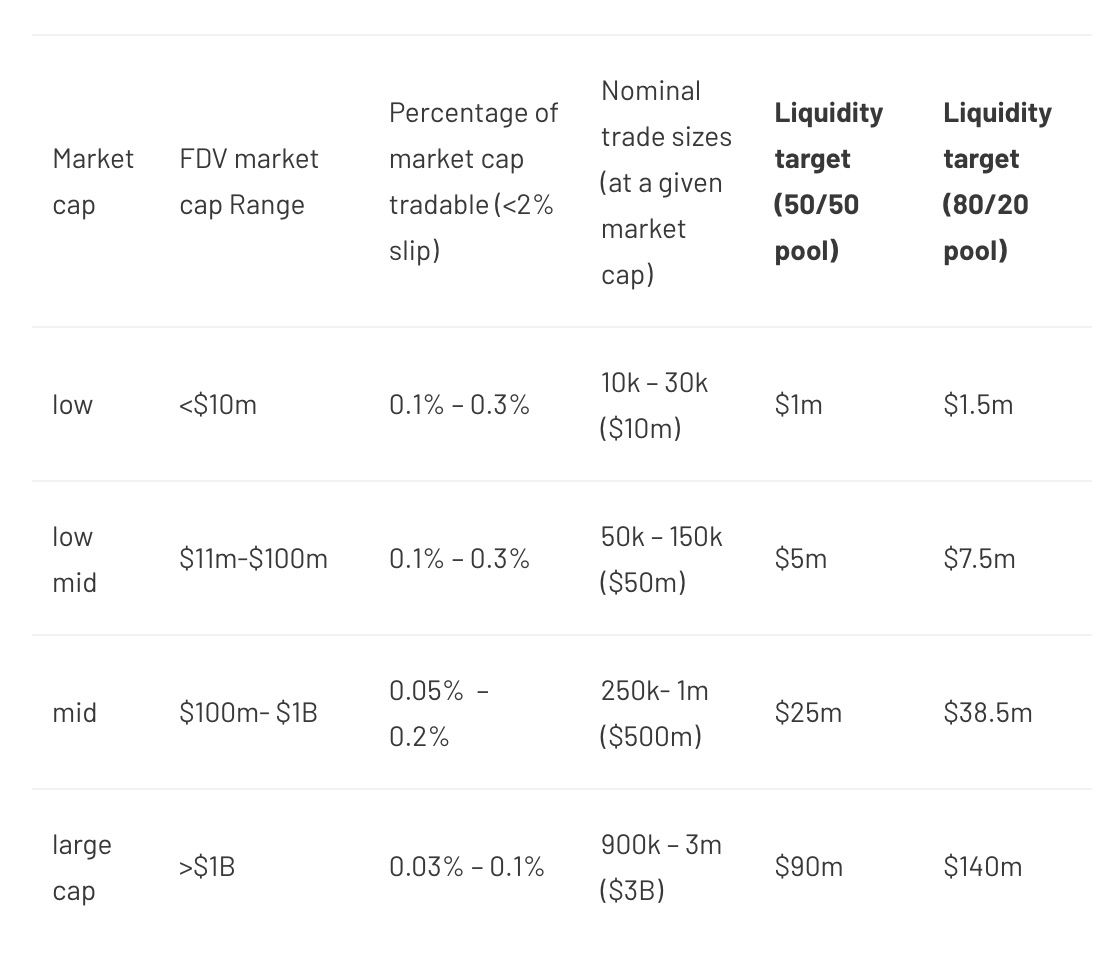

考虑流动性上限目标的一个框架是考虑相对于市值的流动性深度。在下表中,我们根据市值对不同类型的项目进行了分类,并估计了大型投资者希望在 2% 滑点范围内交易的总市值百分比。

步骤:

- 确定项目市值;

- 取名义交易规模的下限;

- 使用 此等式/电子表格 来确定需要多少流动性来促进不同滑点水平的交易规模;

示例:我是一个中低市值项目的创始人,项目的市值为 5000 万美元。我最多希望为大型投资者以 2% 的滑点交易协议0.1%-0.3%的token提供便利,这大约是5万美元至15万美元的交易规模。

电子表格中使用的公式表明,500万美元的池子(50/50 权重)可促成滑点小于2%且规模达到5 万美元的交易。这意味着我的池子中不需要超过 500 万美元来为大型投资者提供便利,而且我最多需要250万美元的自有代币以及250万美元的USDC/ETH资金池。

注:这是为传统AMM池子而设计的,Uniswap V3 改变了这些数字,并要求参与者对价格变动有更多的信心。

然而,拥有高代币流动性并不总是有益的,虽然流动性上限目标可作为防止为代币流动性支付过高代价的指导,但这不是目标。对于早期项目,代币流动性并不像专注于产品和寻找产品市场契合度那么重要。过度关注代币流动性的低市值项目,有可能会吸引交易员/投机者,而以牺牲长期投资者和利益相关者为代价。

不均匀池的力量

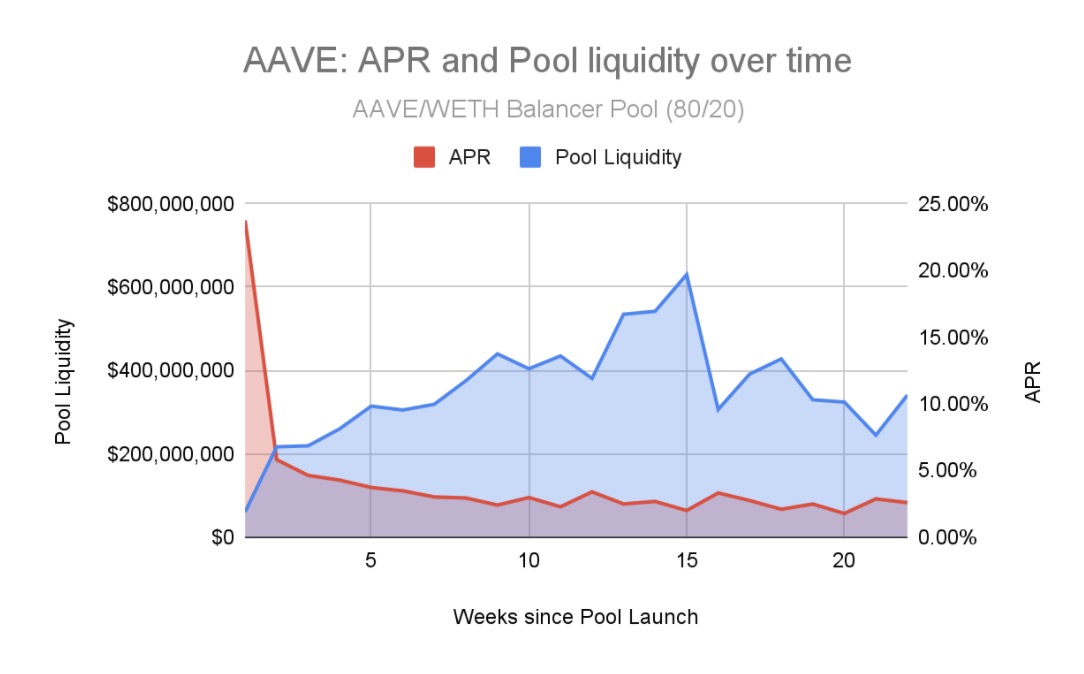

在以往的2池中,Aave的激励代币池是唯一一个在没有高APY(<5%)的情况下保持长期流动性的流动性池子。

在这个80/20 AAVE/ETH Balancer智能池中,LP提供流动性,以赚取AAVE和BAL的交易费用和奖励。Aave的成功为我们提供了一个窗口,让我们了解了不均匀池子相对于传统50/50流动性池的好处。

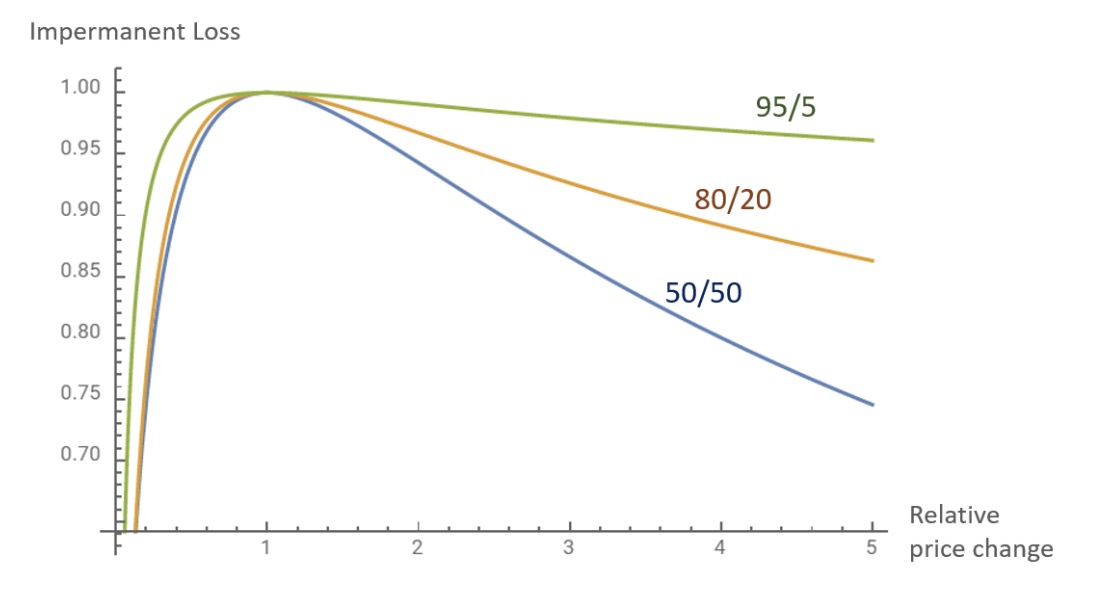

主要好处是:不均匀池的无常损失更少。

无常损失风险的降低,意味着LP更愿意为较低的收益率提供流动性。从成本的角度来看,这减少了协议需要奖励的金额。

与此同时,代币持有者可以将他们的资金投入使用,而如果代币价格上涨,不均匀池会限制他们的无常损失风险。这导致了更好的激励一致性,因为他们可以获得交易费用和奖励,而不会损失他们对代币的大部分敞口。

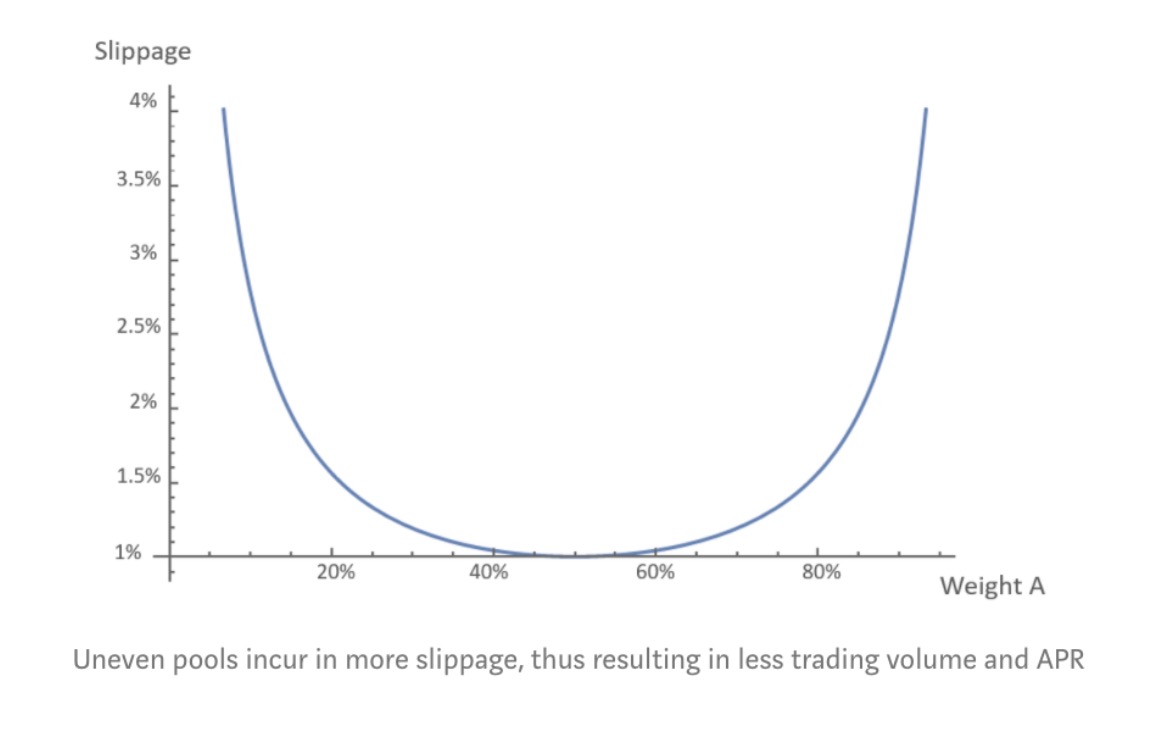

虽然不均匀加权池对LP来说是更友好的,但这需要权衡。主要缺点是需要较高的TVL以实现相同的滑点环境。如下图所示,就滑点而言,50/50流动性池是最有效的。

Source: Balancer Labs

此外,随着项目的成熟,不均匀池也会影响代币的上涨,因为池子需要更多的稳定币/ETH(与50/50池相比)来提高价格。在初始募集/分配完成且项目成熟后,项目方可考虑调整为 50/50 的池子,以允许更好的滑点以及更有效的价格发现。在平台方面,Balancer是目前唯一提供不均匀池的协议,而 Sushiswap 计划在未来几个月内推出分叉版本(Trident)。

利用闲置财政库创建混合流动性方法

已筹集资金或拥有健康/多元化资金的现有项目,应考虑利用其财政库全部或部分初始流动性,并将其中的一部分转化为ETH/USDC,以提供双面流动性。这有很多好处,包括:

- 允许项目方从交易费用中赚取额外收入;

- 允许更好地控制流动性,而不仅仅受 APR 的影响;

- 如果代币价格下跌,则创建自动“回购”机制;

- 使财政库多样化(组合其他资产对,例如ETH/USDC);

需要注意的一点是,项目方会承担无常损失的风险。

这里举dHEDGE这个例子,该协议开始时每周奖励约10000 DHT(当时约为2万美元),但很快就转向以350万美元(50/50池)提供大部分流动性。通过使用他们的财政库来支付流动性,他们能够减少治理代币的稀释,并用它来激励人们使用他们的平台。就收入而言,dHEDGE每天收取500-1000美元的交易费用,其在过去2.5个月内收取了超过4.5万美元的费用。

以下是协议可使用2池来实现混合策略的一些开箱即用的方式:

- 使用闲置财政库提供50-80%的流动性目标,然后在必要时使用协议代币激励额外流动性;

- 使用财政库提供流动性,收取交易费用以激励额外的LP;

- 使用闲置的长期财政库为前 6 个月至 1 年提供流动性,同时进行流动性激励的短期实验;

或者,项目方可简单地取消流动性上限目标,并使用闲置财政库来提供流动性,而无需激励任何额外的 LP。

总结

没有精确的科学来实现协议原生代币的流动性。但我们所探讨的各种方法(例如流动性上限目标、不均匀(即80/20)池、财政库流动性提供),可以让深思熟虑的创始人和投资者解决原生代币的流动性问题。虽然本指南的大部分内容只是冰山一角,但我们希望它能够推动围绕设计更可持续、更高效的代币流动性的讨论。

非常感谢Mechanism 团队(Andrew、Ben、Marc、Daryl、Alec)帮助完善这些想法并筛选数据,同时感谢Tristan、Zaheer 和 Julian 的有用反馈。

本文中的任何内容均不构成投资建议。

附录

附录 I:资产池研究

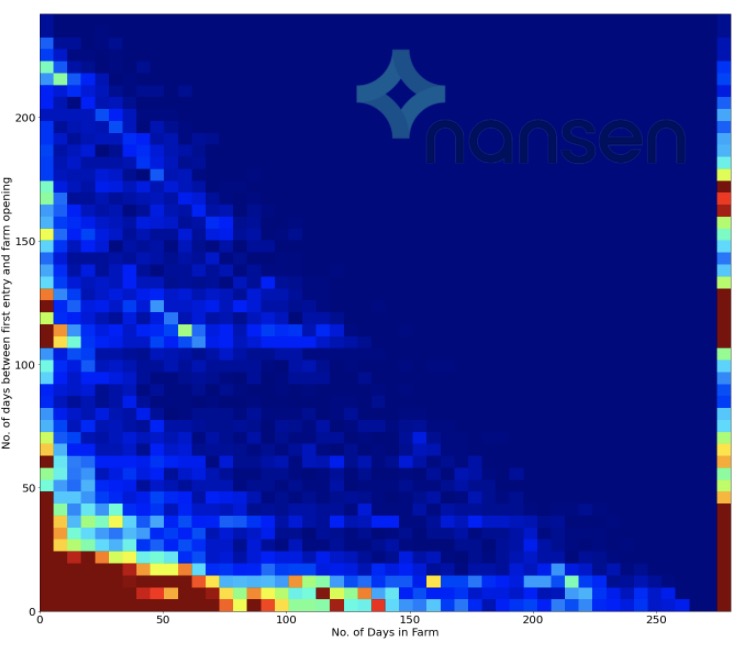

Nansen 的研究分析了 400 个流动性农场的所有代币转移,结果发现很大比例的收益农民(36.4%)在进入池子的前 5 天内会退出池子,而今天只有13%的地址在继续当LP。

资料来源:Nansen Research

同样,上面的热图让我们直观地了解这些收益农民的情况。忘记数年的激励计划吧,大多数收益农民在第75天就已撤离了池子。为了进一步量化这一点,在启动时进入的收益农民(即位于信息漏斗顶部的农民)中,几乎有一半会在24小时内离开,然后3天内会离开70%的收益农民。随着 LP 奖励的减少和稀释,那些因为激励而吸引来的参与者,将简单地拿走他们的代币奖励并将流动性转移到另一个池子。

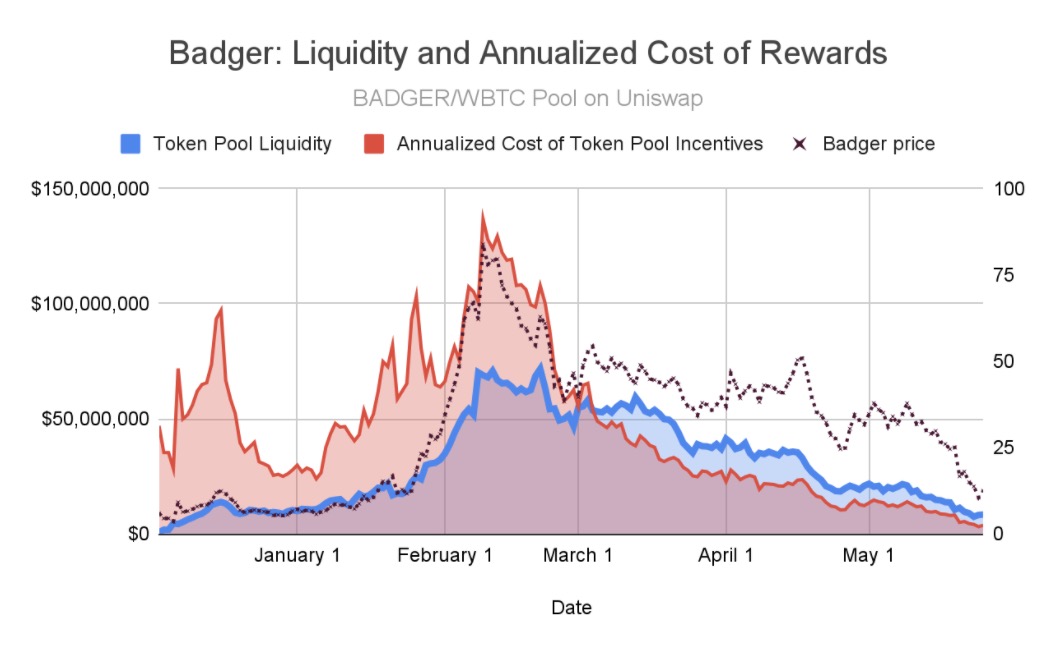

在分析12个项目的2池后,我们还发现,虽然大多数激励池都出现了短暂性的流动性增长,但大多数流动性水平在奖励停止后30天内就下降了50%以上。其中一个例子,就是Badger在牛市高峰期推出的2池。

在这里,数据显示 12 月早期引导代币池流动性(见红色区域)的尝试在很大程度上失败了,牛市情绪推动了池子的流动性。从3月份开始,随着奖励的减少,资金池流动性的减少与奖励的减少成比例,这表明它们吸引的是雇佣军LP,这些人会随着奖励的减少而抛售代币。该图还突出了这些激励池的反身性,因为随着 LP 出售代币,它会降低 APR,从而导致更多 LP 退出池子。我们在 $DHT、$ALPHA 以及 $1INCH 的2池中看到了类似的模式。

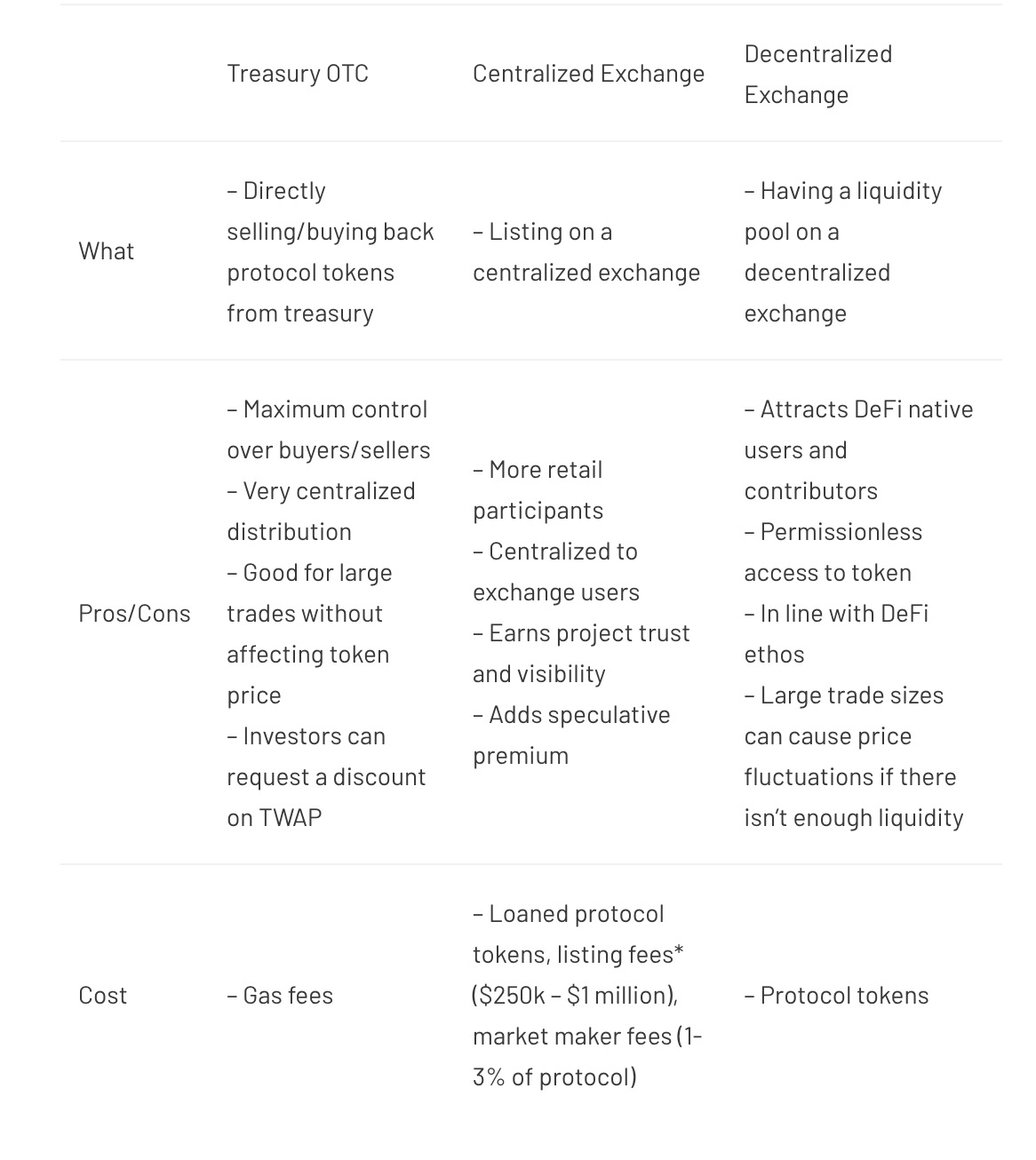

附录二:比较财政库OTC、CEX 以及 DEX

*一些交易所对增长轨迹良好的项目免收上市费用

附录 III:2池指标示例

LM牵引

- 用户总数;

- LP 数量 vs 质押者数量;

- 平均LP持续时间,雇佣交易者数量(短时间内撤退的);

- 随着 APR 稀释/减少而退出的 LP 数量;

- 获客成本(CAC) 与长期价值 (LTV)

流动性

- 总 TVL 的百分比增长;

- 池子流动性增加百分比;

- LM 激励后的池子流动性;

- APR与流动性比率;

- 市值与流动性比率;

统计关系

- 进入池子的时间和LP的时间之间有什么关系(通知长度);

- LP 大小和长度 LP 之间有什么关系? (通知 TVL/地址上限)

- 哪些是长期LP的常见观察结果,而不是更多的雇佣LP观察结果?

链下

- 网站流量和用户流量(网站点击量、页面停留时间)

- 社区活动/倡议/提案(副项目、不和谐活动)

- 社交媒体上的新互动(推文数量、新关注者、标签)

原文:https://www.mechanism.capital/native-token-liquidity/