数字人民币的“支付即结算”,对支付行业有何影响?

来源: 移动支付网

作者:慕楚的文

原标题:《数字人民币“支付即结算”的影响》

支付即结算,可能是数字人民币最重要的一个属性,也是对支付行业影响最大的一个方面。

近日,中国人民银行发布了《中国数字人民币的研发进展白皮书》(以下简称“《白皮书》”),这是人民银行首次向公众详细而又明确的解析数字人民币的情况,概念、定义、愿景、未来规划。

支付行业最为关心和讨论的,恐怕就是支付即结算。自人类有史以来,支付就相伴相随,而进入电子支付时代,结算的重要性大大凸显,三方、四方模式下,都是因结算而存在。可以说,如果没有结算这一概念,也就没有支付的现在。

那么数字人民币的支付即结算,到底如何深刻的影响支付行业呢?我们来探讨下。

什么是结算?

在讨论支付即结算之前,应该理解何为结算。

从众多对“结算”的解释中,笔者挑选了一个相对比较认可的说法:结算是完成债权最终转移的过程,包括收集待结算的债权并进行完整性检验、保证结算资金具有可用性、结清金融机构之间的债券债务以及记录和通知各方。

简单来说,结算就是债权转移的过程,谁欠你钱,给了多少钱,中间法律关系和正当性的完整转移确认。

从货币的发展历史来看,过去的交易的确是支付即结算,从远古时期的物物交易,到现在的现金交易,资金转移后,即完成了结算。

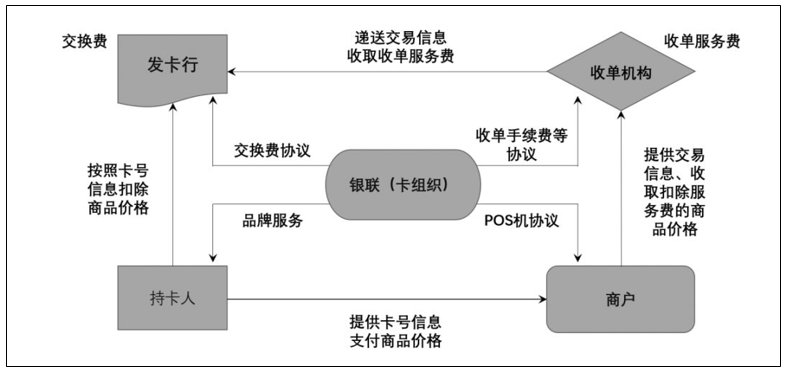

而在电子支付时代,支付就不能立刻结算了。在用户和商户之间,还存在着发卡机构、收单机构、清算机构等角色。

传统银行卡四方模式示意图(图自网络)

支付并意味着马上结算,这就有了常见的“T+1”、“T+2”、“D+1”、“D+2”等结算方式,即使是T+0,即所谓的实时结算,那也不是支付即结算,这背后有机构的垫付流程。

“T+1”是目前收单中的常见结算方式,并不是技术或模式难以完成,而是T+0风险很高,在拒付、反洗钱、结算差错等方面有较大风险,监管对T+0结算的要求也较多。

比如,2016年人民银行发布的《中国人民银行关于加强支付结算管理防范电信网络新型违法犯罪有关事项的通知》(简称261号文)就要求:银行和支付机构为特约商户提供T+0资金结算服务的,应当对特约商户加强交易监测和风险管理,不得为入网不满90日或者入网后连续正常交易不满30日的特约商户提供T+0资金结算服务。

结算背后的债权关系

从具体的服务内容来看,从消费者到商户,债权是一个复杂的流转过程,此外还有争论颇多的法律关系明确过程。

持卡人与发卡行之间关系。 在银行卡交易中,持卡人将资金储存在银行,而存款在银行的资产负债表是列为负债的,通俗的来说,从负债的角度来看,银行欠持卡人钱。当持卡人账户上有存款余额时,持卡人是债权人,发卡银行是债务人。

而在进行转账结算时,持卡人与发卡行又是一种委托关系,即持卡人自己不与有关的特约商户办理结算事宜,而是将结算事项委托发卡银行去处理。

商户与收单机构之间关系。 商户与收单机构的法律关系争论较大,由侯春雷撰写的《信用卡交易的民法分析》一书中就表明,我国较为认可的观点是,由于收单机构是发卡行的代理人,因此,收单机构与特约商户的法律关系实际上是发卡行与特约商户的法律关系。

收单机构与发卡行存在着一定程度的委托关系,收单机构从某种意义上是发卡机构的代理人,这也就为什么所有的支付机构都可以被认为是银行的“收单外包”机构的原因。但是在实际的市场运作中,商户是要与收单机构签署《受理银行卡协议》的,也就实际上的建立了法律关系。

其中“债权买卖说”,是商户在对消费者进行收款时,商户是将债权委托给收单机构,通过收单机构,经过清算机构、发卡行等角色,最终将消费者的资金转移给到商户,最终完成债权转移。

至于中间的清算机构,理论是承担统一信息传递、机构间法律关系明确、业务矛盾仲裁的角色,而不直接触碰资金。

所以笔者认为,正常的结算,即使商户在获得了对消费者的债权之后,委任收单机构,经过清算机构的机制,向发卡行进行债权转移。

但数字人民币的“支付即结算”属性,就可能省略这个过程,债权转移直接在商户和消费者之间完成。

如此一来,那么发卡行、收单机构就天然没有对消费者和商户的债权关系,似乎就失去了原有的产业逻辑,也就没有三方、四方模式。

从这个角度来看,数字人民币“支付即结算”对支付行业的影响,似乎应了《三体》中的一句话:“消灭你,与你无关。”

支付行业的新责任

回来再说《白皮书》中的内容,对于数字人民币的账户性质并没有详细规定,仅在多处表明“以广义账户体系为基础”“与银行账户松耦合”。此外,对于数字人民币本身则明确,“数字人民币是央行对公众的负债,以国家信用为支撑,具有法偿性。”

所以,数字人民币账户性质、提供数字人民币账户的银行与消费者之间的法律关系是有待明确的。

从目前的金融相关账户定义来看,个人银行账户是指自然人以身份证或是相应的证件,因投资、消费、结算等而开立的可办理支付结算业务的银行结算帐户。银行账户是最直接的权责明确载体,可以直接进行支付结算。

而支付账户则只是电子簿记。

《非银行支付机构(征求意见稿)》中规定,支付账户是指根据自然人(含个体工商户)真实意愿为其开立的,凭以发起支付指令、用于记录预付交易资金余额、反映交易明细的电子簿记。

在西方国家,英文簿记(bookkeeping)是在本子上保持记录,即记账的意思。

数字人民币账户,不会是电子簿记,因为“松耦合”设定,也不是银行结算帐户,那会是什么呢?

此外,《白皮书》还明确,数字人民币发行、流通管理机制与实物人民币一致,但以数字形式实现价值转移。

所以数字人民币的发卡与收单,可能只是账户方扮演的是“钱包”角色,而收单方扮演的是“钱柜子”的角色。

钱包在卖出时,并不承担钱丢失的责任,钱柜子也不会因为商户被抢劫而担责。

支付即结算,带来的是交易速度的极大提升,但同时责任也更加干净了,四方模式中所谓的发卡和收单,都不再承担原有的责任。

但可能也有新的责任出现,通俗的说,如果钱包质量不好,消费者可以告商家卖假货,如果钱柜子不能打开,商家可以告厂商。

无论是发卡还是收单,数字人民币的M0,等同于现金属性,使得参与机构的金融责任大大降低,同时所承担的风险也更低,所以数字人民币未来的费率更低也可以理解。而有些责任是责无旁贷的。

反洗钱责任。 《白皮书》指明,数字人民币体系制度设计严格遵守人民币管理、反洗钱和反恐怖融资、外汇管理、数据与隐私保护等相关要求,数字人民币运营须纳入监管框架。

数据安全责任。 《白皮书》要求,数字人民币遵循“小额匿名、大额依法可溯”的原则,高度重视个人信息与隐私保护,充分考虑现有电子支付体系下业务风险特征及信息处理逻辑,满足公众对小额匿名支付服务需求。

数字人民币“支付即结算”属性背后,会是繁冗的法律制定、概念定义、权责划分、关系明确的过程,诸多的数字人民币试点,也会在深层次围绕这些内容展开。在实践中,探索理论,再以理论,巩固实践内容,并达到可全国甚至全球可复制的程度时,便是数字人民币大成之时。