理解杠杆流动性挖矿的基本概念,及其做多、做空和对冲策略背后的数学原理。

撰文:Francium Protocol,Solana 上杠杆收益聚合协议

杠杆流动性挖矿(LYF)是⼀种机制,允许使⽤者提⾼⾃⼰的挖矿仓位,意思是使⽤者可以借⽤外部流动性来增加⾃⼰的流动性来挖矿。

举个例⼦,Alice 通过种植和销售⼩⻨获得了不错的回报。Alice 想扩⼤种植规模,于是她提议向邻居 Bob 借⼀些钱,⽤这笔钱购买更多的⼩⻨种⼦。作为回报,部分收获将⽀付给 Bob。

这就是杠杆流动性挖矿 (LYF) 的开始。现在假设 Alice ⼀开始拥有 1000 USDC,Alice ⽤她的 1000 USDC 和向 Bob 借来的 1000 USDC 购买⼩⻨种⼦进⾏种植。从 Bob 那⾥借来的 1000 USDC 将产⽣10% 的利息并返还给 Bob。在这种情况下,在 Alice 只拥有 1000 USDC 的前提下,她可以享受近 2000 USDC 带来的收益。

这就是 2 倍杠杆的挖矿。

并不是每⼀项投资都会有好的回报。当 Alice 向 Bob 提出借 USDC 时,Bob 做了这样的权衡:如果他不借出那些 USDC,那么他将永远拥有 1000 USDC 资产; 如果他⽤USDC 贷款,他每年会享受 10%(100 USDC)的利息,但是如果 Alice 种⼩⻨失败或者⼩⻨价格下跌,最坏的情况是她将⽆法偿还本⾦甚⾄利息。为了保证⾃⼰的资产安全,Bob 和 Alice 达成了协议,如果 Alice 的⼩⻨价值下降到⼀定价格,Alice 将会卖掉所有的⼩⻨并返还 Bob 的 1000 USDC。

这就是有清算机制的杠杆流动性挖矿。

但是,如果 Alice 不借钱,⽽是向 Bob 借⼩⻨呢?如果 Alice 的资产价值不仅仅依赖于⼩⻨呢?

使⽤ LYF 做多 / 做空

从上⾯的例⼦我们可以看出,LYF 最直观的功能就是放⼤挖矿的收⼊。 当我们使⽤ LP 挖矿(这是 DeFi 世界中最常⻅的情况)时,为了研究 LYF 的表现,让我们建⽴⼀个稳定的代币模型。

该模型中有两种代币:代币 A 和稳定币 USDC。 让我们以 P 为 A 的价格,以 USDC 的数量为单位。 最初, Charlie 持有 N 个 USDC,A 的价格为 P₀。当他⽤杠杆 Y 参加 LYF 时:

- 从借贷池借⼊ N(Y-1) USDC

- NY/2 USDC (总 USDC 的⼀半)将被换成 A

- 存⼊ A 和 USDC,得到 LP 代币

- 将 LP 代币抵押 Farming

平仓时,它会遵循以下步骤:

- 将所有 LP 代币兑换为代币 A 和 USDC

- 出售所有代币 A (换成 USDC)

- 偿还

- 得到剩余的 USDC

根据 AMM 公式,当 P 发⽣变化时,我们可以通过赎回 LP 代币提取的 USDC 数量为

所以当平仓时,你获得的利润是

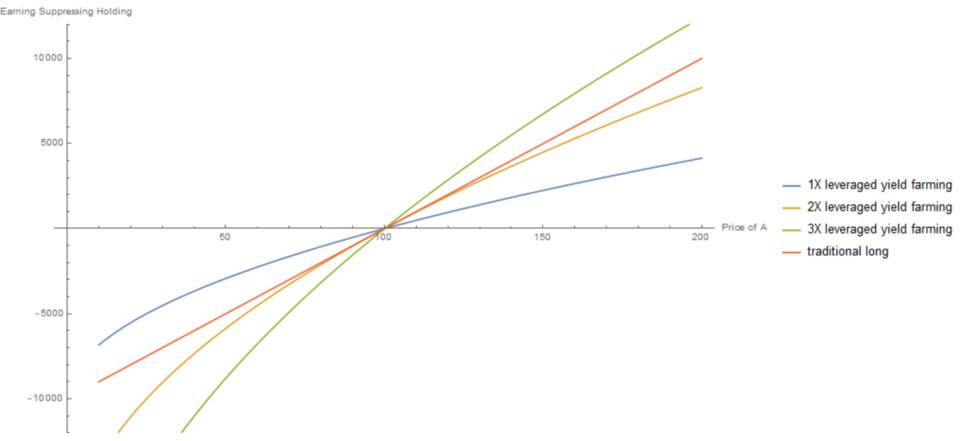

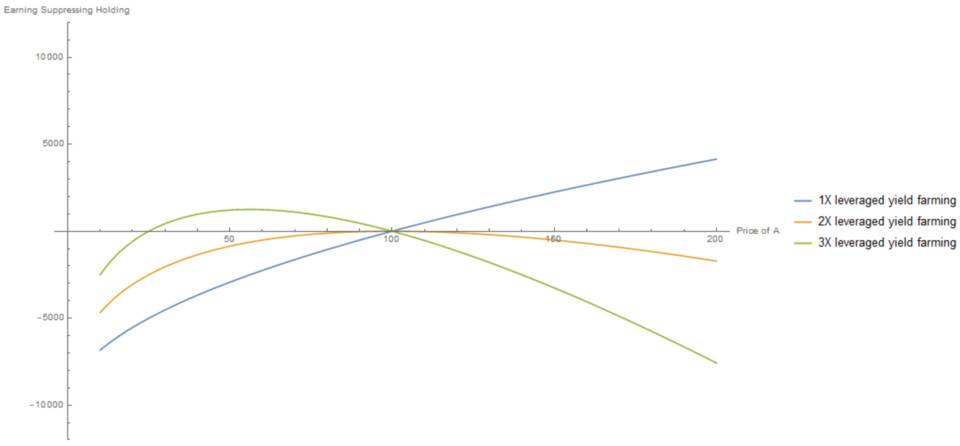

在传统的做多中,我们通过做多 X A 可以获得的利润是 X(P-P₀)。 不失⼀般性,让初始价格 P₀=100,不同最初,Charlie 持有 M A,其初始价格为 P₀,当他以杠杆 Y 参与 LYF 时:杆挖矿的做多表现如下图:

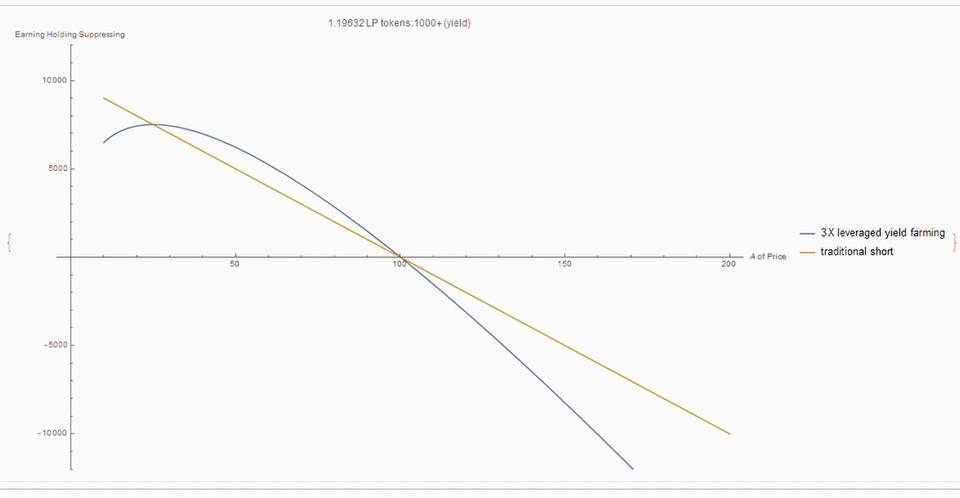

但 LYF 的作⽤还不⽌这些。如果您是⼀个敏锐的交易者,你可能会认为如果某个代币的价格会在某个时间段内下跌,那么从中获利的最佳⽅式就是做空该代币。通常的步骤是:当代币 A 价格为 P₀ 时,借⼊ X 个代币 A,⽴即卖出 X 个代币 A 换取 Y 个代币 B,当代币 A 价格跌⾄ P 时,再买回 X 个代币 A,这样你得到的利润为 X*(P₀-P) 代币 减去 B 借款利息。使⽤ LYF,则略有不同。如果您持有 X 代币 A 并开⽴ 3 倍杠杆头⼨,您将⾃动从借贷池中借⼊ 2X 代币 A,并且代币 A 总数的⼀半,即 1.5X A 将⽴即兑换为代币 B。 0.5X 代币即刻做空。在传统的做空中,您只能从价格下跌中获得利润,但是在 Farming 中,除了价格下跌的收⼊之外,您还可以赚取 LP 代币。由于 LP 价格和代币价格具有平⽅根关系,这是⼀种更安全的做空某种资产的⽅法。您可能会怀疑这是否是⼀个好的做空⽅法,那么接下来我们将使⽤相同的模型向您展示使⽤LYF 做空的表现。

最初,Charlie 持有 M A,其初始价格为 P₀,当他以杠杆 Y 参与 LYF 时:

- 从借贷池中借⼊ M(Y-1) A

- MY/2 A (A 代币总数的⼀半)将换成 B

- 存⼊ A&B,得到 LP

- 将 LP 代币抵押挖矿

平仓时,它会遵循以下步骤:

- 将所有 LP 代币兑换为代币 A& B

- 卖所有代币 B 换成代币 A

- 偿还借贷池债务

- 得到剩余代币 A

根据 AMM 公式,当 P 发⽣变化时,我们可以通过赎回 LP 代币提取的 A 数量不失⼀般性,我们将初始价格设为 100,(由于相似性解决⽅案,您可以在其他初始价格下获得相同的性能)

LP 代币的总价值为

当平仓时,你获得的利润是

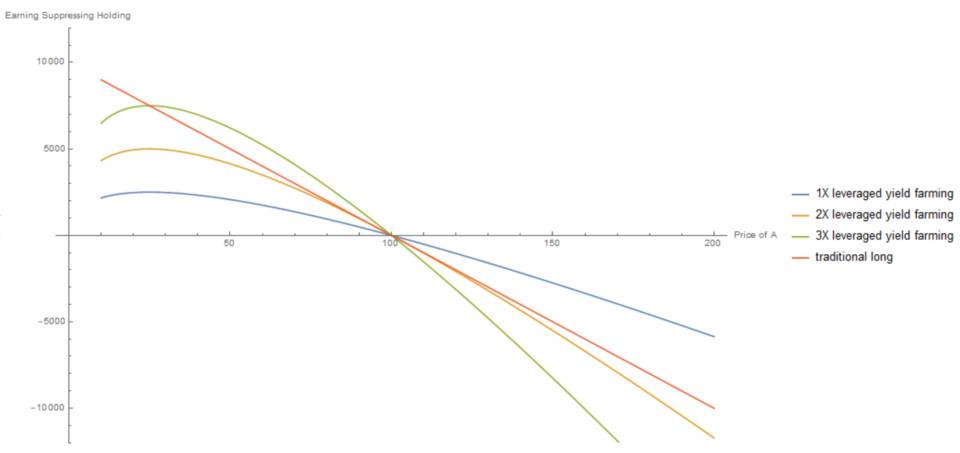

在传统的做空中,我们通过做空获得的利润为

不失⼀般性,我们将初始价格设为 100,(由于相似性解决⽅案,您可以在其他初始价格下获得相同的表现)

从上图可以看出 LYF 曲线更加平滑。⽤ 2x LYF 和传统做空做多对⽐,开始在⼀定范围内接近传统做多 / 做空的利润,但在价格更多的下跌 / 上涨时,⻛险会更⾼。它可能看起来不如简单的看多 / 看空策略,但存在⼀个我们没有考虑到的重要因素:流动性挖矿收益,或者我们可以称之为⾃我调整的杠杆。我们的 LP 代币不断获得奖励,并且这些奖励被再投资到我们的 LP 代币中,借⼊的代币相对于资本的⽐例将越来越低,因此我们的杠杆率会降低。例如,如果代币 A 在短时间内不会波动,那么 LYF 做多 / 做空可以使其更能抵抗未来的市场波动。在恒定 APR ⾃动复利模型中,利润可以示意如下: