算法稳定币如何在「市场规模」与「价格稳定」中平衡与博弈,是市场及社区对于算法稳定币的最大看点。

原文标题:《算法稳定币:稳中求变丨目击》

撰文:Blocklike

AMPL 因 Aave 的提案再次被推至风口浪尖。

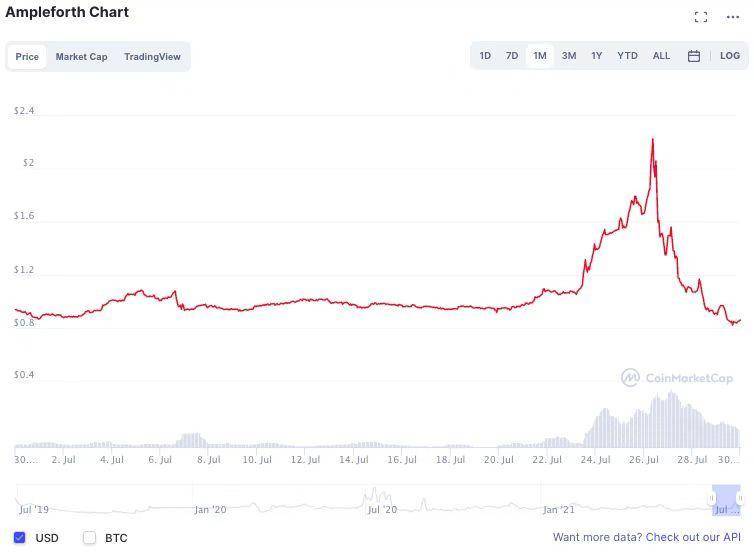

7 月 4 日这天,AMPL 突破 1.042 美元,进入增发阶段。此前,自 2021 年 5 月 13 日之后,AMPL 便长期处于通缩状态中。在这段时间内,AMPL 的供应量从 4.98 亿枚缩减至 1.82 亿枚,市值从 4.13 亿美元跌至 1.71 亿美元。

随后,7 月 20 日,Aave 社区发起 AIP 12 提案,提议支持算法稳定币 AMPL。AMPL 再度带动算法稳定币受到市场关注。很快,该提案被通过,AMPL 成为了该借贷平台上的第一个变基资产。

27 日, AMPL 再次上演了算法稳定币的「不稳定」,在一天之内完成了几近疯狂的暴涨暴跌。

AMPL 正在调整

受到 AAVE 支持 AMPL 借贷的消息影响,市场上 AMPL 的短时供需变化明显。币价从提案通过时的 1.1 U 快速上涨至 2.3 U 左右,消息的影响是立竿见影的。除了价格的增长,以 24 小时加权价算正向 Rabase 单次通胀 6% 计算,AMPL 持有者在当时的短时收益增速极快。

头部去中心化借贷平台 Aave 对于所支持资产的选择向来慎重,虽然尚不能抵押 AMPL 借入其它资产,但社区仍普遍认为这是 AMPL 的重要进展。

根据规则,AMPL 在高于 1 美元时通胀,价格低于 1 美元时通缩,在某种程度上会放大市场波动。由于 Rebase 的特殊性,AMPL 借贷方式也不同于一般币种,在 Aave 中借入 AMPL 不会发生 Rebase,借款人需要支付 48% 的年化利息,就可以享受到通胀收益。这种方式让借款人的风险相对可控,也让 AMPL 作为一种相对稳定的资产被应用。

不过,这种方式中,由于 Aave 上最高借款利率被限制在了 48% 以下(折日息 0.13%)。而 AMPL 一天 Rebase 可达 7% 甚至更高,这对借出人来讲,权益可能会失衡:在 AMPL 高于 1 美元时,AMPL 的资产利用率始终接近 100%。这样存款人既无法获得通胀收益,又不能赎回自己的资产,而 Aave 平台上 AMPL 的存款年化收益为 38.4%。

目前,醒目创始人 Brandon 正在 Aave 上提议将利率进行动态调整,并寻求 AMPL 的可变利率,通过利息来弥补存款人的损失,来重新平衡借贷双方之间的激励。

据官方目前信息,新的模型拟以 75% 为资产最佳利用率,此时贷方需要支付的年化利息为 2%,而当资产利用率上升至 100% 时,借款的年化利息将高达 10002%。新模型可以通过利息来弥补存款人的损失,并重新平衡借贷双方之间的激励。

这样看来,AMPL 仍然需要时间来验证自己。

AMPL 的新举动,让沉寂已经的算法稳定币版块重新受到关注。有观点认为,近几个月,各国家及地区对于稳定币监管正在逐步收紧,这个时间点或许能够成为纯算法的、较高度去中心化的稳定币的绝佳发展时间,并在市场行情不稳定的情况下展示出算法稳定币的优势。

美国等地区的监管机构对稳定币的注意力正在增加。美联储主席鲍威尔曾在公开渠道多次表态,需尽快推出稳定币监管。其曾公开表示,目前稳定币缺乏明确监管框架,稳定币应该以类似于银行存款和货币市场基金的方式进行监管。

稳定币在加密货币交易和借贷中所扮演的系统性角色,让监管层及投资者开始重视来自监管的风险。

同时,自去年 AMPL 「带火」算法稳定币版块之后,市场上陆续有创新型算法稳定币被推出,理想的算法稳定币概念吸引着开发者及投资人的长期投入。算法逻辑虽然一直在更新迭代,但是能够生存下来的却寥寥无几,市场对于「理想型」算法稳定币的追求也一直都没有停下。

算法稳定币:尝试与突破

回看当前的算法稳定币市场,可以看到许多新的变化和趋势。

第一代算法稳定币 AMPL 是典型的单币种系统。AMPL 之后,很快便出现了以 ESD 为代表的算法稳定币,引入了债券的博弈模式,将波动转移到了债券。在没有脱离单币模式的基础下,稳定币的算法与锚定资产都有所调整,进入了「模拟美联储发债」的阶段。

Basis 的出现让社区进入了算法稳定币的「多币模式」,Basis 模仿了现代央行调控基础货币供给的制度,发行了 Basis Cash (BAC)、Basis Bond (BAB)和 Basis Share (BAS)三类 Token,这三类代币分别对应美元,债券,股票,增加了系统中的丰富度。相较于第一代算法稳定币,多币种的模式旨在增加系统的稳定性。这种设计曾一度受到社区的高度认可。但 Basis 自今年 1 月推出以来一路下跌,目前价格已跌至 $0.08,远未实现算法稳定的目标,社区对于三种币种之间的模型关系提出了质疑。

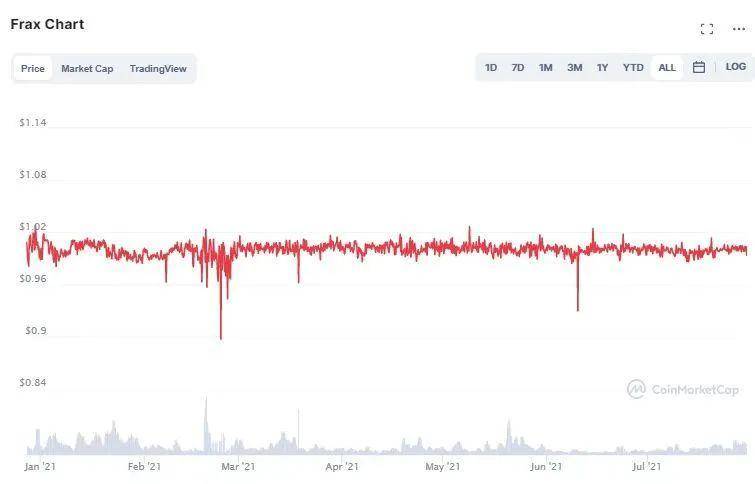

Frax 被称为是新一代的算法稳定币。该模型开始了「模拟央行」的方式。与 Basis Cash 类似,Frax 提出了三种代币,即 FRAX (稳定币)、Frax Shares (股票)和 Frax Bonds (债券),不过,要铸造一枚 FRAX 代币,用户必须存入 Frax Shares (FXS)和其他抵押品(USDC 或 USDT)的某种组合,共价值 1 美元。

能够看到,这种模式引入了部分抵押资产,算法动态地调节了模型细节,以提升整个系统的稳定性。在 TokenInsight 发布的 Q2 DeFi 行业报告中显示,UST 和 FRAX 的波动性最低,平均偏差小于 0.2%。

在市场上,算法稳定币的问题也相继显露出来,ESD 和 BAC 锚定 1 美元,但在第二季度完全脱离了锚定;一直与汇率挂钩的 AMPL,成为了在主流几个算法稳定币中波动性最大的。比较乐观的现象是,FRAX 长期稳定在 1 美元价格非常稳定,套利机制比较有效地帮助了 FRAX 实现价格锚定,极少出现 1% 以上的正负溢价。

迄今为止,算法稳定币项目基于了数字货币的抵押模式,围绕着抵押率进行各种创新,从 0 抵押的 ESD,再到动态抵押的 FRAX,以及后续出现的超额抵押的 FEI 均是这样。这些尝试都在抵押率与风险之间进行平衡,却又难以平衡。

此外,比较新型的稳定币 FLOAT、RAI 没有选择锚定 1 美元,前者从黄金分割率 1.618 开始,后者从圆周率(π)开始,也同样被视为一种低波动率的货币。这也显示出,非美元的稳定币或许还有新的机会,算法稳定币仍然处于尝试与探索阶段。

算法稳定币如何在「市场规模」与「价格稳定」中平衡与博弈,是市场及社区对于算法稳定币的最大看点。算法稳定币发展至今,各个项目的思路都在变得更为保守,市场及社区更加需要的仍然是算法稳定币的「稳定」。无论如何,在「借贷、抵押、稳定币」三大板块中,DeFi 已经在前两个板块展示了极大的魅力, 稳定币板块的发展仍被视为空间极大,市场对于「去中心化稳定币」仍然一直保持着太多期待。