从 USDT 到 DAI、AMPL:DeFi 需要什么样的记账单位

以去年兴盛的 DeFi 运动为分界线,加密市场交易支付载体的话语权开始逐渐转移。

此前, 稳定币 的市场份额一直被 USDT 、 USDC 等中心化稳定币占领,而超额抵押稳定币(DAI 等)和弹性 货币 ( Ampleforth )更被视为小众的实验性产品。

但随着 DeFi 市场规模的爆发,后两者逐渐进入用户视野,跻身支付领域第一梯队: 过去一年,DAI 发行量上涨超过 18 倍,成为市值最高的去中心化稳定币;AMPL 发行量则激增超过 30 倍,持币地址超过 10 万。

弹性货币 也继 流动性挖矿 后掀起热潮,成为焦点。虽然不少项目最终以崩盘收场,但其机制已经被加密行业广泛认知和探讨,是一次难能可贵的货币试验。

而作为弹性货币 始祖 的 Ampleforth,在经历了初期的价格冲击后,波动性开始降低,如今已然成为 DeFi 市场重要的构建模块,进入 AAVE 等各种 DeFi 协议的生态系统成为计价货币。

今年 4 月,Ampleforth 宣布推出治理代币 FORTH,将治理权限从创始团队手中移交给社区,标志着其正式成为完全去中心化的 DeFi 协议。近日,Ampleforth 宣布推出第二版间歇泉(Geyser v2),通过引入全新标准通用保险库(universal vaults)提高用户资本利用率。

“ 展望未来,我们预计 AMPL 将继续为越来越多的 DeFi 用例提供动力,并将服务越来越多的区块链生态系统。 ”Ampleforth 团队表示。

从 2018 年的诞生之初无人问津,到厚积薄发引爆市场,再到如今深入行业、拓展应用,Ampleforth 设计的弹性货币还要解决哪些问题,如何再次点燃加密市场,乃至走出加密市场,向着主流商品世界的货币?Ampleforth 团队接受了Odaily星球日报的独家专访,解答上述疑问。

AMPL:加密原生计价货币,抵御中心化风险

过去 18 个月,伴随加密 金融 的发展,作为市场交易计价不可或缺的一环,稳定币市场规模急剧随之剧增。Coingecko 数据显示,稳定币总市值从 2020 年 1 月的 59 亿美元,增长至如今的千亿美元,增幅接近 2000%。

光鲜的数据,既向外界证明了加密市场的潜力,但也暴露了加密金融的脆弱性和隐患:法币稳定币恐有暴雷风险。

如今排名前三的稳定币分别是 USDT(618.84 亿美元)、USDC(266.34 亿美元)和 BUSD(111.78 亿美元),皆为法币稳定币,以美元作为抵押品,按照 1:1 汇率兑换。由于长期的操作习惯,不少人也认为法币稳定币更加便捷、稳定、可靠。

问题在于,建立在中心化机构之上的信任并不可靠,没人能够保证其背后有充足的美元储备。以占据市场规模超过 60% 的 USDT 为例,其官方就曾承认只有 75% 的现金及其等价物作为储备,其余 25% 为各类抵押债务,存在亏损的风险。这也意味着,USDT 并不能实现 100% 的刚性兑付。

此外,法币稳定币合规性始终存疑,悬挂头顶的监管利刃也是不得不考虑的问题。包括世界银行在内的多个组织多次发文,要求稳定币须满足适当的反洗钱和监督要求,持币者应接受用户身份验证 KYC;美国也在去年底,起草稳定币相关法案(STABLE Act),要求稳定币发行方必须获得银行牌照……「无证上岗」的稳定币之王 USDT,近期再次遭遇美国司法部审查(这并不是第一次),其高管或面临银行诈骗刑事处罚。

总而言之,法币稳定币发展地越快,对加密市场影响也就越深。一旦暴雷,势必导致加密金融发生大崩溃。对于加密货币生态系统而言,迫切需要原生的计价货币作为支付媒介和载体,以避免监管和中心化机构暴雷风险。DeFi 运动的兴起,为此提供了良好的发展契机。

在 流动性挖矿 浪潮后,以 Ampleforth 为代表的弹性(算法)货币凭借反身性、投机、套利等特点,激发了市场参与热情,成为一时焦点,也将加密货币实验推向新的高度。

所谓弹性(算法)货币,是一种根据算法程序自动调节货币供应机制的货币。在代币价格高于锚定价格时增加市场供给,在稳定币价格低于锚定价格时后减少市场供给,从而使得代币价格在目标价格附近维持平衡。

具体到 Ampleforth (AMPL)协议,每隔 24 小时,AMPL 的总供应可能会根据每个 AMPL 的时间加权平均价格(TWAP)的确定规则,触发一个 rebase (回基)函数,自动增加或者减少 AMPL 的市场供应:

当价格维持在 0.961 美元~1.061 美元之间时,不会触发回基,维持当前供应量不变;

当价格高于 1.061 美元时,触发正基,增加供应量,促使市场进行抛售压低价格;

当价格低于 0.961 美元,触发负基,减少供应量,促使市场增加购买意愿拉升价格。

并且,更关键的是,每个 AMPL 钱包 地址中的代币会按比例发生相同的变化。

举个简单的例子,小秦是一名 AMPL 持币用户,在「回基」前持有 1000 个 AMPL;如果价格触发正基,AMPL 总供应增加 10%,则小秦账户现在持有 1100 个AMPL,反之亦然。简而言之,小秦持有的代币在整个 AMPL 网络中的占比始终没有改变。

这种设计也是创始团队的初衷所在。传统商品货币(美元等)受制于其背后的中心化机构,可能面临通胀导致用户个人财富被稀释掠夺。Ampleforth 则是一个真正独立的金融原素,像比特币一样独立于任何中央机构而存在,有效避免了货币贬值的情况。

“AMPL 是第一个也是最大的弹性货币。它的价值与 1 美元密切相关,这意味着它可以为合约进行稳定计价。与传统的稳定币不同,AMPL 没有正式与美元挂钩,这使它免受法币稳定币可能面临的通膨压力的影响,并为 DeFi 用户在创建合约时提供更多的灵活性。”Ampleforth 团队告诉Odaily星球日报。

在不断发展的 DeFi 运动中,Ampleforth 已经成为一个重要参与者,进入 AAVE、 Balancer 等各种 DeFi 协议的生态系统成为计价货币。数据显示,AMPL 发行量激增超过 30 倍,持币地址超过 10 万。

AMPL 的发展既是自身协议设计的成效,也是加密领域追求原生计价货币所做努力的重要体现。它标志着加密领域向着去中心化的方向,又迈出重要一步。

解析Ampleforth的稳定性、弹性和反身性

在 Ampleforth 之后,弹性货币赛道也涌入了 ESD、Basis Cash、DSD 等众多新玩家。

然而,这些后来者终究只是昙花一现,最终以价格崩盘收场。也正是一众仿盘项目的消亡,凸显了 Ampleforth 设计的优越性。

1.Ampleforth如何脱颖而出?

首先,网络范围“回基”(Rebase)是 Ampleforth 算法模型与其他协议采用的铸币税份额模型的最大区别。

正如 Uniswap 的自动化做市商机制一样,Ampleforth 的模型同样具有同类竞品无法比拟的优雅简单性。普通用户非常容易理解其基本运作内核,有利于协议更好地传播开来。更关键的是,Ampleforth 每次 回基 后,所有代币持有者都可以保持相同的网络份额,这对于饱受商品货币通胀压力的用户而言,具有一定的吸引力。

反观诸如 ESD 等协议,通过引入了多代币以及“铸币税份额”模型,使得规则设计较为复杂,不易传播。并且价格变动高度依赖后续资金投入,最终沦为资金盘接力赛。纵览这些项目,成长路径基本相同:

早期,通过开放流动性挖,吸引资金入场,锁仓量暴增;

中期,币价短时上涨,使得挖矿收益大幅抬升,造就财富效应带动更多资金入场;此时币价偏离目标价格,触发 正基 ,代币数量增加——但币价并未因此下降,进一步刺激市场增量资金进入,达到顶点;

后期,没有新资金入场接盘,币价下跌,触发「负基」;更多资金开始离场,加速币价下跌,形成死亡螺旋,项目最终崩盘。

旧的项目死亡,新的项目重生,市场进入新的轮回。在这样的博弈中,弹性货币早已偏离初衷,成了敛财的工具和帮手。正因如此,不少人评价弹性货币是一场「骗局」,其内核是Ponzi 的资金盘模式。

其次,Ampleforth 相较于竞品项目价格更加「稳定」,这也是其能够成为加密市场基础支付工具的重要条件。

“需要强调的是,AMPL 在一个较长的时间范围内有着稳定的表现,这是其他弹性货币所没有的。在过去两年多的时间里,AMPL 一直保持着与美元的稳定挂钩,穿越了牛熊周期,这表明它的长期持久性。”Ampleforth 团队告诉

当然,AMPL 的稳定性也是相对的,并非绝对的稳定,其团队也一直对外宣称 AMPL 不是稳定币 。根据统计,从 2019 年成立到今年 2 月底(500 多天),AMPL 的时间加权平均价格有四分之三的时间超过了目标范围(0.961~1.061);特别是去年6月 DeFi 热潮刚启动时,AMPL 有整整一个多月的时间超过目标范围,价格最高达到 3.83 美元。不过,从 2 月以后至今,只有不到四分之一的时间超过了目标范围。这也意味着,随着时间推移,AMPL 价格开始趋于稳定。考虑到该协议目前处于萌芽状态,依然有着很大的发展空间。

2.弹性货币悖论

实际上,对于 AMPL 以及其他弹性代币而言,要想长期运行并被更多的协议采用作为计价货币,必须实现稳定性,必须降低波动率使得其维持在特定的目标范围。

然而,这一点对于绝大多数弹性货币项目而言是难以实现的,因为其具有高度的反身性:需求是是由市场情绪和动量驱动的;这些需求侧的力量被转移到代币供应中,这反过来又产生了进一步的方向性动量,最终可能成为一个激烈的反馈循环。简单来说就是,需求量增加导致弹性货币价格上涨,增加供给后市场并没有调头,反而进一步刺激需求,形成正向循环,反之亦然。

此时,我们可以发现存在一个悖论: 要想实现价格趋于稳定,弹性货币必须市值足够大,使得反身性对市场的影响降到最低,即新增(减)供应量不会引起价格剧烈波动;然而,弹性稳定币的市值只有通过高度的反身性才能扩大,二者形成矛盾。

因此,对于弹性货币来说,早期应通过套利、投机等模式启动,尽可能扩大市值;同时需要从反身周期中获得了坚韧性,获取忠实用户以及市场认可度,以保持自身的价格稳定性,从而降低反身性带来的影响。需要注意的是,投机只是实现弹性走向最终稳定的手段,但不是目的。对于 AMPL 来说,就曾经历这三个阶段:

早期市值较低,用户较少,价格波动较大;

DeFi 时期通过流动性挖矿(后文介绍)以及高度的反身性,吸引大量用户,20 内市值飙升 18 倍,达到上亿美元,但同时也导致波动性进一步加大;

如今市值趋于稳定,可以承载反身性波幅,价格也趋于目标价格。

如今,以 AMPL 为首的弹性货币虽然在 DeFi 领域占据了一席之地,但整体规模依然偏小,远远比不上 DAI(抵押型稳定币)以及 USDC(法币稳定币)的影响力。

虽然前路漫漫,任重道远,但我认为作为加密原生计价货币的 AMPL,未来市值可比肩 DAI。如今的 AMPL,正如 2011 年时期的比特币,还很脆弱,尚缺时间发展。

Ampleforth 迈入新阶段

今年的加密市场继续蓬勃发展,各种 DeFi 项目层出不穷,链上锁仓量也持续突破新高。DeFi 行业日新月异,Ampleforth 也没有停下前进的脚步,不断取得新的突破,主要集中在以下几项:发行治理代币 FORTH; 跨链 进入 BSC 生态以及推出第二版间歇泉(Geyser v2)。

1.开启 DAO 治理

如今,DAO(去中心化自治组织)成为不少 DeFi 项目前进的重要方向,Ampleforth 也是其中之一。简单来说,DAO 是通过区块链、 智能合约 发起提案来协调成员行动和资源,成员可以通过投票来对提案进行表决,持有 TOKEN 越多投票权越大。

今年 4 月,Ampleforth 正式宣布推出治理代币 FORTH,标志着其正式迈向 DAO 治理的新阶段。

“推出 FORTH 治理代币是一个重要的里程碑,也是 Ampleforth 迈上去中心化道路至关重要的一步。通过 FORTH,Ampleforth 的管理过程被正式移交给社区。 ”Ampleforth 团队解释了 AMPL 与 FORTH 各自的定位, “推出 AMPL(货币资产)+ FORTH(的治理代币),是 Ampleforth 最初愿景的实现。

AMPL 是一个存在于传统银行范围之外的记账单位,FORTH 确保这个系统不能被一个单一的、类似美联储的实体所管理,社区的意愿将推动AMPL 的发展。”

具体而言,FORTH 用于治理主要包含经济治理和技术功能治理两方面。

经济治理包含决定 AMPL 的经济生态体系变化,如供应基数的设定、AMPL数量的变化等,FORTH 持有者过通过投票的方式来决定这些参数到底可以设多少;技术功能治理包含供应 政策 的特性、编程器的特性、预言机中间件的特性等。用户可以直接使用 FORTH 进行投票,也可以将自己的代币委托给「代表」进行投票。

此前,不少 DeFi 协议在实行 DAO 治理中都会出现下列两大问题:

持币大户互相合作,发起对大户占优但伤害散户利益的提案,由于大户持币多投票占比大导致提案被通过。近期,DeFi Education Fund 通过 Snapshot 投票获取了百万 UNI Token 并进行砸盘。

投票权过于集中,部分散户没有兴趣参加投票,参与度不足导致投票结果不公正。

为了防范上述情况的发生,FORTH 治理代币在初始分配上便向社区倾斜,真正实现去中心化社区治理,防范极权主义。

根据官方公告,在链上与 AMPL 交互过的有资格认领 FORTH,逾期未认领的 FORTH 将被放至 DAO 中;创世发行量(1500 万个)中 67% 的代币直接分发给社区,只有 33% 的代币分配给 FORTH 早期支持者(包括核心开发团队、顾问、支持者和 Ampleforth 基金会);并且,为了防止后续筹码过于集中,FORTH 采取通胀制度,每年通膨率为 2%。

值得注意的是,在 FORTH 治理代币推出后, 币安 、火币、 OKEx 、Crypto.com 等各大主流平台相继上线代币交易,目前 FORTH 流通市值 1.3 亿美元。

2.Geyser V2 提高资本利用率

早在 2020 年盛夏,Ampleforth 就曾宣布在 Uniswap v2 上推出名为 Geyser (间歇泉)的流动性挖矿激励产品,为 AMPL 提供流动性的用户将获得 AMPL 代币奖励。

彼时 Geyser 年化收益(APY)一度超过 100%,其流动性挖矿项目吸引了数以万计的参与者在 Sushiswap 、Uniswap、Balancer 和 Mooniswap 等各大去中心化 交易所 参与质押,并在 2020 年夏季的 DeFi 热潮中发挥了重要作用,也为 AMPL 的快速崛起打开局面。

Ampleforth 并不是第一个启动流动性计划的项目,但相比其他项目,Ampleforth 也做出了一些创新。比如引入奖励期限(Bonus Period),持有 AMPL 期限越长的用户获得的奖励越大,从而防止用户突然撤出流动性。并且,Ampleforth 此后陆续推出多期流动性计划,虽然收益有所下降,但其始终在 DeFi 挖矿市场占据一定市场。

今年 7 月,Ampleforth 宣布推出第二版间歇泉(Geyser v2)。相比于 Geyser v1,V2 版本有着如下优势:

一是 v2 允许用户保留代币监管权。在 v1 中,参与者必须将代币监管交给 Geyser 智能合约,v2 引入全新标准——通用保险库(universal vaults)。通用保险库是一种复合 NFT 标准,提供了锁定及解锁代币的接口,为用户提供了一种非托管式的质押选择。

二是 V2 版本极大提高了资金利用率。此前由于资金有限,AMPL 用户只可以参与 SUSHI 等某一个平台的流动性挖矿项目,资金效率低下。现在 V2 不需要用户从钱包转出代币,可以同时将代币锁在多个奖励计划中,节省 Gas 费;并且 V2 版本支持跨链,用户可以参与其他链上的流动性计划。

三是 V2 支持 NFT 标准,可以接收 NFT 代币。并且,所有 LP 代币都保存在通用金库中,金库本身也可以接受奖励,因此可以基于通用金库的所有权发行 NFT,成为其他 DeFi 协议的构建模块。

3.跨链进入 BSC、 Acala 和 TRON

从 2020 年 9 月开始,Ampleforth 就开始讨论多链发展的可能性。彼时,币安智能链成为市场热点,AMPL 上线 BSC 也成了讨论最多的话题。

不过,直到今年,跨链才真正实现。今年 6 月,Ampleforth 核心软件工程师 Nithin Krishna 宣布,跨链成型:“BSC 上的 $AMPL 已准备就绪,应该会在接下来的两周内上线,我们正在结束一些最终测试。”

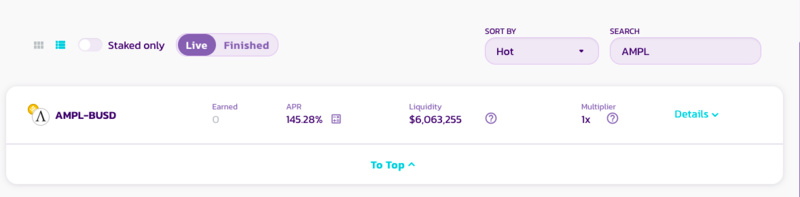

而后,AMPL 上线 PancakeSwap。Odaily星球日报日报查询发现,目前 Pancake 上 AMPL-BUSD 挖矿年化收益可以达到 145%。

“我们绝对希望看到 Ampleforth 继续被部署在其他区块链上。DeFi 正越来越多地采用多链的方式,AMPL 也必须效仿。通过在多条链上部署,我们可以根据需要利用每个平台的优势,并在任何人存储价值或进行交易的任何地方。我们希望为整个 DeFi 生态系统提供一个通用的、去中心化的稳定合约计价选择。”Ampleforth 团队告诉Odaily星球日报,他们近期也与 Acala、TRON 建立了新的跨链整合,以支持这些社区不断增长的需求。

未来, AMPL 将继续部署在 Layer1( Polkadot 、 Cosmos 、Fantom、 Solana 、Cardano)以及 Layer2 (Polygon)等各条链上。 但 Ampleforth 的货币政策、预言机和治理模块将存在于以太坊上,只要它是具有最高级别 安全 性和去中心化的链。今天的以太坊拥有最高级别的去中心化,足够的使用率来防范 51% 的攻击,并且拥有比任何其他区块链最活跃的社区和开发人员。

至于其它链上的 AMPL 代币合约,它们将共享同一个供应池,它们可以相互替代,并且它们将受相同的货币政策支配。

弹性货币能否走入主流社会?

作为 Bitfinex 首个 IEO 项目,Ampleforth 曾在 11 秒筹集 490 万美元,市场对其发展潜力十分看好。过去两年 ,Ampleforth 也满足了市场期待。无论是是 2020 年 312 大崩盘,还是 2020 年 12 月 的预言机故障,以及今年的 519 暴跌 ,Ampleforth 都经受住了考验,愈挫愈勇。Ampleforth 最终成长为市值最高的弹性货币,也是 DeFi 领域内最安全,也是最经实战考验的协议之一。

当然,终极问题是:Ampleforth 所倡导的弹性货币,未来能否走出加密市场,走向主流市场成为现实商品世界的货币?

对此,Ampleforth 团队有着充足的信心。 “在加密世界中,Ampleforth 可以成为 DeFi 的关键构件,部分原因是它非常适用于智能合约。现实情况是,Ampleforth 可以用来对任何类型的合约进行计价,而不仅仅是 "智能 " 合约,从而提供更广泛的潜在用例。

随着 Ampleforth 继续在加密市场和 DeFi 世界中获得采用,它也可以很容易地扩展到类似于 DeFi 生态系统以外的现实世界合约进行计价。这里的机会是很大的,而且它仍然处于最初的阶段。”

弹性货币未来或许会成为现实支付工具的一个重要备选项。一方面,随着加密金融与传统金融的融合,监管将限制法币稳定币的生存空间,给了弹性货币更大的发展空间;另一方面,使用加密货币进行跨境支付未来将成为主流,弹性货币的生存空间将一步扩大。

直通元宇宙的掘金者:NFT链游底层设施MPC公链

DeFi首先进入公众视野,并缕缕刷新赛道的市值总量。眼下,NFT开始接棒DeFi,成为加密世界的风口。...

荣誉、剥削和代码:我们是如何损失了6.1亿美元又把它找回来的

发生在8月10日的Poly Network攻击事件可能是史上涉及金额最大的一起网络安全事件,超过6.1亿美元的加密资产在15天内被盗并被归还。...

抢先布局GameFi赛道 CryptoGladiator首发OEC1小时新增3万个地址

继Axie Infinity之后,又一火爆的GameFi项目CryptoGladiator在OEC 正式发布不足一小时,注册地址数已达到30000个。...