这一次,除了加密行业用户的担忧,监管机构对稳定币的关注也显著增加。

原文标题:《为何稳定币再次处于风口浪尖?》

撰文:France Yue、Eli Tan

编辑:南风

稳定币已经存在了大约 7 年时间,但关于它的讨论从未像最近几周这样热烈,不仅在加密货币领域,在监管机构和传统市场投资者之间也是如此。

什么是稳定币?

稳定币是一种加密货币,其价值通常锚定另一种资产,无论是政府发行的货币 (比如美元),还是贵金属 (比如黄金),甚至是另一种加密货币。

稳定币的发行方一直在尝试不同的方法来实现和维持稳定币与其标的资产价格的挂钩。一些稳定币与美元挂钩,如 USDT、USDC、BUSD 和 GUSD,支撑它们的 储备金 的美元价值 应该 与它们的 流通供应 相匹配;另一些稳定币则受到实物商品的支撑,比如每个 Tether Gold (XAUT) 的价值代币代表伦敦合格交割的 1 盎司黄金。

此外,还有去中心化的稳定币,如 DAI 和 FEI,它们由算法驱动。

稳定币是如何使用的?

在稳定币兴起之前,大多数人使用加密货币与法币和其他加密货币进行交易。加密衍生品交易所 Delta exchange 首席执行官 Pankaj Balani 指出:「从 2017 年开始,针对稳定币的现货交易开始在交易活动中占据更大份额。」

与将加密货币与法币进行交易相比,稳定币提供了更快、更便宜的选择,允许更多的流动性。从理论上讲,它们也不太容易受到其他加密货币的市场价格波动的影响。

稳定币也被用于加密货币借贷。比如,你可以将 USDC 存入 Coinbase 的储蓄账户,获得 4% 的年利率,Coinbase 是该稳定币背后的公司之一。根据平台不同,存款 USDT 的利率在 1.66% 到 13.5% 之间。

最近有很多关于稳定币的讨论,其中一些可能是压倒性的。以下是目前正在发生的三件大事:

Tether 受到质疑

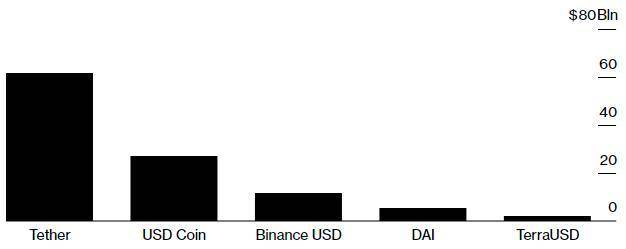

作为市场上交易最多的加密货币,USDT 已经成为整个加密货币生态系统的支柱。当前流通中的 USDT 价值约 620 亿美元,支撑着超过一半的比特币交易。

然而,USDT 背后的 Tether 公司一直受到监管问题的困扰。

本周一,彭博社报道称, 美国司法部正在调查 Tether 公司在早期是否向银行隐瞒了与加密货币有关的交易 。Tether (USDT) 的一个特点是,其发行公司声称,每一枚 USDT 代币都有价值一美元的资产作为支撑,这些资产要么是实际货币,要么是包括商业票据、公司债券和贵金属在内的资产。这引发了人们的担忧,即如果许多交易员同时出售 USDT,支撑该代币的资产可能会出现挤兑。

Tether 在其网站上发表了回应,称彭博社的文章是基于「多年前的指控,显然是为了产生点击量。」不过,该公司也没有明确否认这些指控。

Tether (USDT) 于 2014 年首次发布,旨在解决当时困扰加密货币市场的一个问题:银行不想为虚拟货币交易所开设账户,因为银行担心接触到与毒品走私、网络攻击和恐怖主义有关的资金。通过接受 Tether (USDT),交易所能够让交易员在不受比特币价格波动影响的情况下持有资产,而且资金可以瞬间从一家交易所转移到另一家交易所。

然而,如前所述,一些投资者对支撑 Tether (USDT) 发行的 储备金 感到不安,怀疑该公司在面临最糟糕的情况下赎回代币的能力。今年 5 月,作为与纽约总检察长办公室 (New York Attorney General’s office) 和解的一部分,该公司披露了 其储备金的明细 。据 Tether 披露,大约 50% 的储备金投资于「商业票据」 (通常是短期公司债券),13% 投资于担保贷款,10% 投资于公司债券和贵金属。

经济学家 Frances Coppola 表示,Tether 持有的商业票据、贷款和公司债券 面临市场风险、期限风险和信贷风险 。「如果他们持有的的商业票据或者公司债券价值下降,」Coppla 说道,「那么他们发行的代币的价值将不是 1 美元,而是更低。」

监管压力

根据 CoinMarketCap 的数据, 截至 7 月 26 日,稳定币的总市值为 1160 亿美元,自今年年初以来增长了近 4 倍 。随着这一增长,美国和其他监管机构对稳定币的注意力也在增加。

加密分析公司 Nansen 的首席执行官 Alex Svanevik 表示:「监管机构关注稳定币是因为, 它们比其他类型的加密货币更接近现有的银行系统 。稳定币很有可能颠覆传统金融。」

一个月前,波士顿联邦储备银行 (Federal Reserve Bank of Boston) 行长 Eric Rosengren 将 Tether 和其他有着稳定价值的代币视为 一种金融系统风险 ,并表示担心短期信贷市场可能受到破坏。

此外,美国财政部长耶伦 (Janet Yellen) 表示,监管机构必须「 迅速采取行动 」, 考虑针对稳定币的新规定 ,她将作为总统顾问小组的一 员研究稳定币的监管和风险 。此后不久,来自财政部、美联储、美国证券交易委员会 (SEC)、商品期货交易委员会 (CFTC)、货币监理署和联邦存款保险公司的官员会面,「鉴于数字资产的快速增长」讨论了这个问题。

另外, SEC 主席詹斯勒 (Gary Gensler) 上周建议, 一些稳定币应被视为证券,受 SEC 的监管 。

在中国,据报道,中国人民银行副行长范一飞表示, 与法定货币挂钩的数字货币让银行「非常担心」,「可能会给国际货币体系带来风险和挑战」 。

Circle 计划上市,其他稳定币发行人披露更多信息

第二大稳定币 USDC 的发行方 Circle 也受到了关注。Circle 计划通过与特殊目的收购公司 (SPAC) Concord Acquisition 合并上市。这笔交易对这家加密金融服务公司的估值为 45 亿美元。

在 Circle 首席执行官 Jeremy Allaire 承诺提高公司透明度之后,Circle 在 7 月 16 日的最新认证中首次公布了支撑 USDC 的资产分类。该公司报告称,其约 61% 的 USDC 代币由「现金和现金等价物」支撑,即现金和货币市场基金;扬基存单 (即外国 (非美国) 银行发行的存单) 占 13%,美国国债占 12%,商业票据占 9%,剩余的代币由市政债券和公司债券支撑。

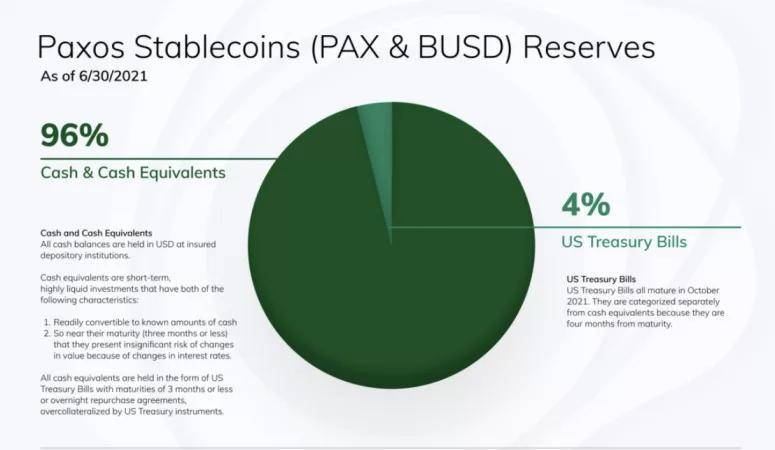

另一个稳定币发行方 Paxos 也首次发布了其稳定币 PAX 和 BUSD 的储备金明细。截至 6 月 30 日,96% 的储备金以现金和现金等价物的形式持有,4% 投资于美国国债。

稳定币的系统性角色和风险

稳定币在 加密货币交易和借贷中所扮演的系统性角色,让一些投资者担心会出现一些最坏的情况,比如 如果稳定币发行方面临大规模赎回请求,会发生什么情况 。

这种风险还可能蔓延到传统市场。信用评级公司惠誉 (Fitch Ratings) 在本月早些时候的一份报告中表示,稳定币面临的风险可能会「传染」。根据惠誉的数据,截至 3 月 31 日,Tether 公司持有的商业票据 (CP) 总计 203 亿美元,这意味着 其 CP 持有量可能超过了美国、欧洲、中东和非洲的多数优秀的货币市场基金 。

该评级公司表示:「如果 USDT 的突然大规模赎回发生在 CP 市场更广泛的抛售压力期间,特别是如果与其他有着类似资产储备金的稳定币的更广泛赎回相关, 可能会影响短期信贷市场的稳定 。」

Fundstrat Global Advisors 数字资产研究负责人 David Grider 表示, 稳定币可能还会影响货币供应 。实际储备的美元 (也即支撑稳定币的储备金中的美元) 可以在实体经济中被借出以赚钱利息,而发行的稳定币可能会在加密经济中再次被借出,也赚取利息。正如 Grider 在一份分析报告中所写,这「 实际上是把相同的美元借出去两次 。」