看空or看涨?比特币链上指标全解析

最近加密市场走势低迷,多空分歧严重,市场参与者都在思考一个问题——“BTC是不是进入类似2018年的熊市了?”本文将通过市场指标和链上指标来客观分析当前所处的市场阶段。

看空指标分析

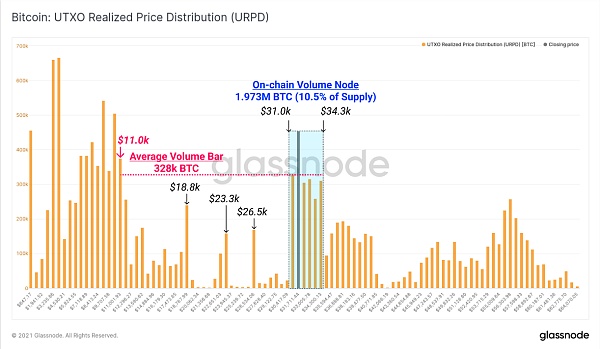

URPD 指“UTXO 已实现价格分布”,该指标显示了各个价位区间的链上交易量。链上交易量较大的区域表明大量筹码发生换手,也可以代表筹码成本价的集中区域。

如上图所示,在3.1万-3.43万美元之间的交易量有197.3万枚BTC,相当于流通供应量的10.5%,超过了5万-6万美元区间的交易量。3.1万-3.4万美元区间本应该是一个链上强支撑位,然而,截止7月20日,BTC已经跌至3.1万美元下方。接下来的链上支撑位分别是2.65万美元、2.33万美元和1.88万美元(强支撑),情况并不乐观。

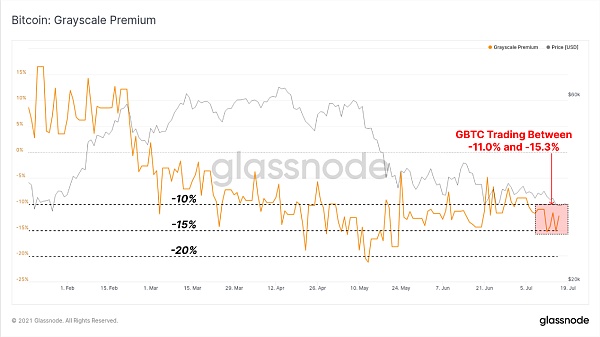

再看机构需求,这也是维持BTC高估值的重要因素。在7月份的剩余时间里,灰度将继续解锁约3.19万GBTC。上周,GBTC 市场价格继续以-11.0%至-15.3%的负溢价交易。虽然负溢价比此前的-21.3% 有所恢复,但整体仍然处于需求低迷的状态。

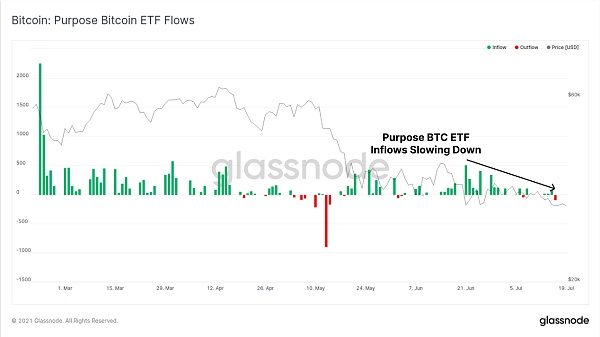

上周,Purpose ETF的净流入继续放缓,市场需求比5月和6月份还要更弱一些。而且近期出现了自5月中旬以来最大的净流出-90.76 BTC,这表明机构需求仍然相对疲软。

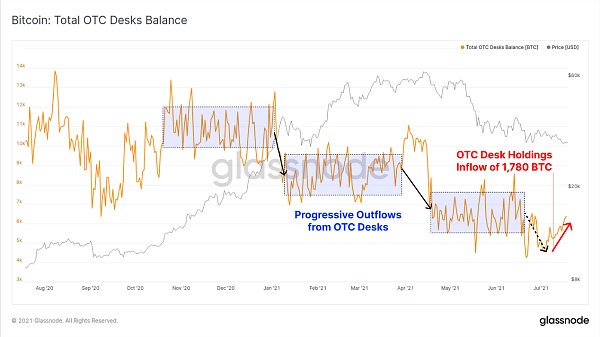

OTC平台的BTC持有量在过去两周内净流入约1780枚 BTC(红色箭头),似乎正在打破2020年11月以来的净流出趋势(黑色箭头)。这可能是短期抛压,也可能是供应超过需求的早期迹象,有待进一步观察。

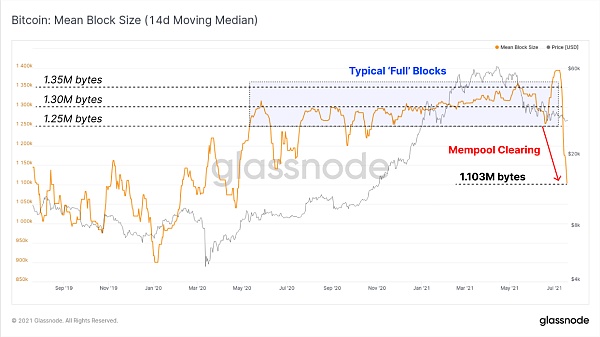

BTC链上活动进入平静期,链上转账量继续下降。随着内存池清空,平均区块大小下降了15%到20%,降至1.103M。这表明市场对比特币区块空间和链上结算的需求较低,区块处于未饱和状态,网络利用率较低。

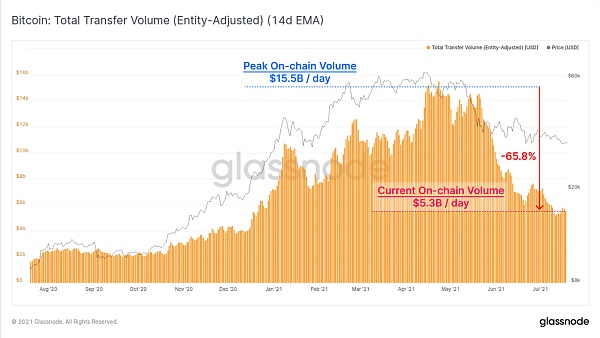

实体调整后的BTC链上交易量比4月高点下降 65.8%,BTC网络目前每天结算53亿美元,而在今年峰值时该数值为 155亿美元,这表明对价值结算的需求相对较低。

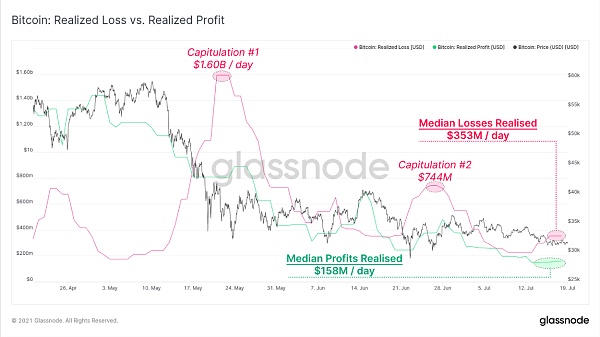

近期的已实现交易量中,大多数属于亏损筹码。对比已实现亏损和已实现利润的数额,可以看到,自5月抛售以来,已实现亏损(粉色线)一直大于已实现利润(绿色线)。

上周已实现亏损(中位数)约为每天3.53 亿美元,而已实现利润(中位数)仅为每天 1.58 亿美元。已实现亏损尽管低于前两次投降(分别为16亿美元和7.44亿美元),但这表明高成本的投资者仍在继续以亏损价格售出手中的筹码(弱势行情的表现)。

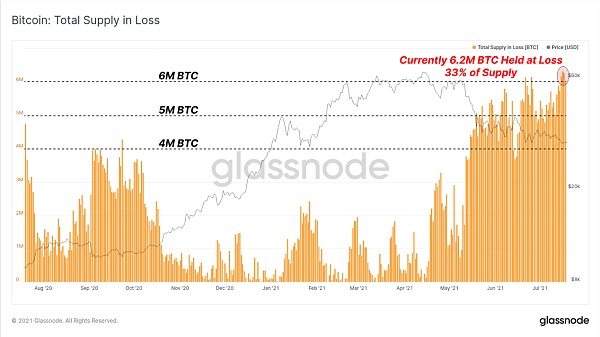

上图展示的是处于未实现亏损状态的BTC,目前,处于亏损状态的BTC数量大约有620万枚,相当于流通供应量的33%,这些供应量可能会成为额外的卖方压力。

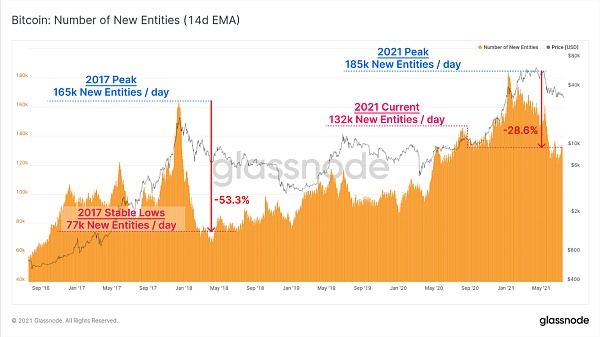

新的链上实体数量比2021年2月高点下降了28.6%,尽管下降幅度没有2017 年见顶之后的跌幅(-53.3%)那么明显,但该指标能否趋于稳定或进一步下降仍有待观察。

看空指标总结

1. 成本价在3.1万-3.43万美元的筹码数额巨大,而目前BTC在该区间的下方进行交易,短期将受到强力压制。

2. GBTC负溢价持续存在,Purpose ETF资金流入减缓和OTC平台出现BTC净流入,表明机构需求低迷。

3. 链上交易量和实体数量从高位大幅下降,表明市场需求较低。

4. 目前共有620万枚BTC处于未实现亏损状态,这些筹码很可能形成上行阻力和抛压。

看涨指标分析

尽管价格走势较弱,但许多链上指标仍然存在积极信号,尤其是长期指标和供应指标。“链上实体”指一组关联地址的唯一链上集合,即,如果一组地址互相交互并显示出它们属于单个所有者的迹象,则这些地址可被归类为单个链上实体。

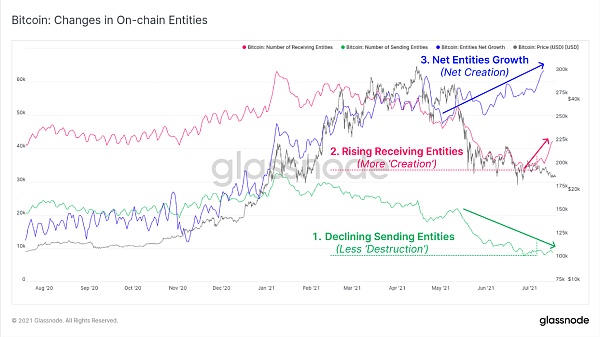

上图展示了衡量链上实体整体情况的三个指标:

1. 发送实体(绿色线)通常与 UTXO 销毁有关。大多数钱包在消费时倾向于使用一次性地址,这往往会减少实体数量。目前,发送实体持续减少,表明 UTXO支出减弱,实体倾向于继续持有。

2. 接收实体(粉色线)与 UTXO 的创建、新的所有者和新的积累相关。 6月和7月,接收实体增长强劲。

3. 净增长实体(蓝色线)指的是“被销毁”和“新创建”实体之间的差异。由于“被销毁实体”正在减少而“新创建实体”增加,因此净增长实体为正值且持续上升。

小结:持有现象更明显,而支出持续减弱,反映了类似于平均成本法的积累环境。

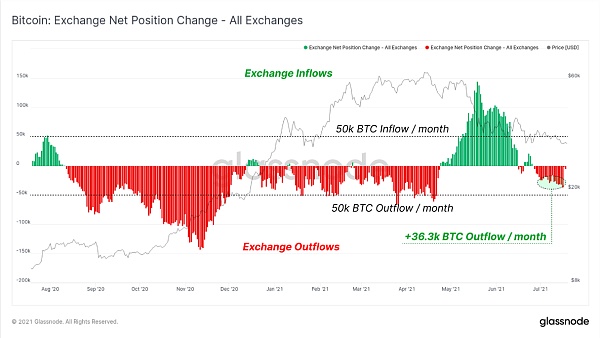

交易所地址的BTC余额在经过一段时间的净流入后已恢复为净流出状态,目前净流出率约为每月3.63万枚BTC。

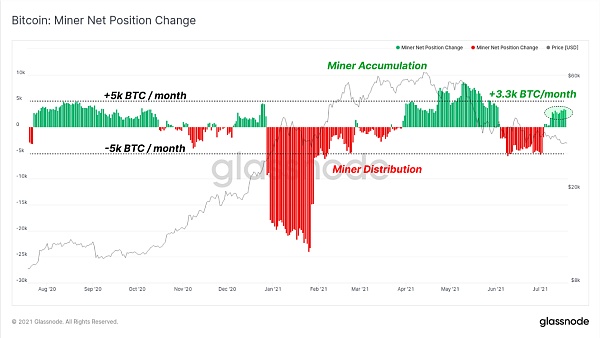

尽管矿机大迁移让中国矿工付出了巨大的代价,但矿工们仍表现出极大的韧性和囤币的愿望。被迫下线的矿工的额外抛压可能已经被剩余在线矿工的盈利和囤币行为抵消。

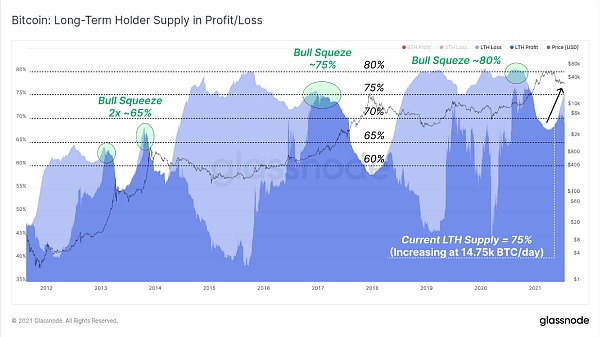

长期持有者目前持有75%的流通供应量(6%处于亏损状态,69%处于盈利状态)。

如上图所示,过去的几轮牛市往往始于长期持有者的看涨压力:2013年、2017年和2020年牛市初期,长期持有者的持币分别占到了流通供应量的65%、75%和80%。

目前,筹码转为长期持有的速率为每天1.475万枚。若这个速率持续下去,长期持有者将在大约2个月内持有80%的流通供应量。

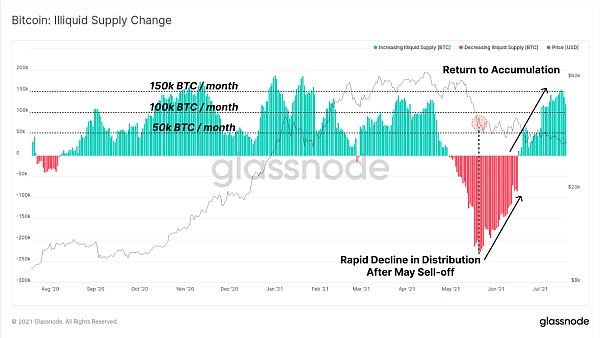

从非流动性供应变化指标来看,在经历了4月份-6月份的负值(抛售)之后,7月份开始重新进入积累状态。该指标出现正值(绿色)是广泛的筹码休眠(非流动性供应上升)且支出有限的结果。反之,当大量非流动性筹码被花费,重回流动性循环时,指标就会出现负值(红色)。

已实现市值的 HODL 波浪指标显示了明确的HODL倾向,更多筹码正在转为长期筹码,进一步证明了潜在供应紧张的可能性:持有时间小于1个月的短期筹码占比持续下降(黑色箭号),持有3个月以上的长期筹码占比(蓝色箭号)持续上升,说明更多的筹码由“强手”持有,抛压持续减弱。

看涨指标总结

1. 由于销毁的实体更少,而新创建的实体更多,持币实体保持净增长势头。

2. 交易平台的BTC余额在经历了4月底到6月底的净流入后,开始出现净流出。

3. 矿工处于净增持状态,表明矿机大迁移导致的抛售压力正在被盈利矿工的增持抵消。

4. 长期持有者和牛市持有者似乎并未受到价格弱势的影响。处于非流动状态的代币数量继续增长,潜在的供应紧缩的基数比2018 年熊市高得多,这表明 BTC 持有者信心比以往更强。

综上,尽管BTC价格仍然承受着巨大压力,但是由于长期筹码的积累,以及持币共识的增强,潜在的流动性供应(抛压)比上一轮熊市要小得多,经历一段时间的调整之后仍有望重拾上涨趋势。

最近加密市场走势低迷,多空分歧严重,市场参与者都在思考一个问题——“BTC是不是进入类似2018年的熊市了?”本文将通过市场指标和链上指标来客观分析当前所处的市场阶段。

看空指标分析

URPD 指“UTXO 已实现价格分布”,该指标显示了各个价位区间的链上交易量。链上交易量较大的区域表明大量筹码发生换手,也可以代表筹码成本价的集中区域。

如上图所示,在3.1万-3.43万美元之间的交易量有197.3万枚BTC,相当于流通供应量的10.5%,超过了5万-6万美元区间的交易量。3.1万-3.4万美元区间本应该是一个链上强支撑位,然而,截止7月20日,BTC已经跌至3.1万美元下方。接下来的链上支撑位分别是2.65万美元、2.33万美元和1.88万美元(强支撑),情况并不乐观。

再看机构需求,这也是维持BTC高估值的重要因素。在7月份的剩余时间里,灰度将继续解锁约3.19万GBTC。上周,GBTC 市场价格继续以-11.0%至-15.3%的负溢价交易。虽然负溢价比此前的-21.3% 有所恢复,但整体仍然处于需求低迷的状态。

上周,Purpose ETF的净流入继续放缓,市场需求比5月和6月份还要更弱一些。而且近期出现了自5月中旬以来最大的净流出-90.76 BTC,这表明机构需求仍然相对疲软。

OTC平台的BTC持有量在过去两周内净流入约1780枚 BTC(红色箭头),似乎正在打破2020年11月以来的净流出趋势(黑色箭头)。这可能是短期抛压,也可能是供应超过需求的早期迹象,有待进一步观察。

BTC链上活动进入平静期,链上转账量继续下降。随着内存池清空,平均区块大小下降了15%到20%,降至1.103M。这表明市场对比特币区块空间和链上结算的需求较低,区块处于未饱和状态,网络利用率较低。

实体调整后的BTC链上交易量比4月高点下降 65.8%,BTC网络目前每天结算53亿美元,而在今年峰值时该数值为 155亿美元,这表明对价值结算的需求相对较低。

近期的已实现交易量中,大多数属于亏损筹码。对比已实现亏损和已实现利润的数额,可以看到,自5月抛售以来,已实现亏损(粉色线)一直大于已实现利润(绿色线)。

上周已实现亏损(中位数)约为每天3.53 亿美元,而已实现利润(中位数)仅为每天 1.58 亿美元。已实现亏损尽管低于前两次投降(分别为16亿美元和7.44亿美元),但这表明高成本的投资者仍在继续以亏损价格售出手中的筹码(弱势行情的表现)。

上图展示的是处于未实现亏损状态的BTC,目前,处于亏损状态的BTC数量大约有620万枚,相当于流通供应量的33%,这些供应量可能会成为额外的卖方压力。

新的链上实体数量比2021年2月高点下降了28.6%,尽管下降幅度没有2017 年见顶之后的跌幅(-53.3%)那么明显,但该指标能否趋于稳定或进一步下降仍有待观察。

看空指标总结

1. 成本价在3.1万-3.43万美元的筹码数额巨大,而目前BTC在该区间的下方进行交易,短期将受到强力压制。

2. GBTC负溢价持续存在,Purpose ETF资金流入减缓和OTC平台出现BTC净流入,表明机构需求低迷。

3. 链上交易量和实体数量从高位大幅下降,表明市场需求较低。

4. 目前共有620万枚BTC处于未实现亏损状态,这些筹码很可能形成上行阻力和抛压。

看涨指标分析

尽管价格走势较弱,但许多链上指标仍然存在积极信号,尤其是长期指标和供应指标。“链上实体”指一组关联地址的唯一链上集合,即,如果一组地址互相交互并显示出它们属于单个所有者的迹象,则这些地址可被归类为单个链上实体。

上图展示了衡量链上实体整体情况的三个指标:

1. 发送实体(绿色线)通常与 UTXO 销毁有关。大多数钱包在消费时倾向于使用一次性地址,这往往会减少实体数量。目前,发送实体持续减少,表明 UTXO支出减弱,实体倾向于继续持有。

2. 接收实体(粉色线)与 UTXO 的创建、新的所有者和新的积累相关。 6月和7月,接收实体增长强劲。

3. 净增长实体(蓝色线)指的是“被销毁”和“新创建”实体之间的差异。由于“被销毁实体”正在减少而“新创建实体”增加,因此净增长实体为正值且持续上升。

小结:持有现象更明显,而支出持续减弱,反映了类似于平均成本法的积累环境。

交易所地址的BTC余额在经过一段时间的净流入后已恢复为净流出状态,目前净流出率约为每月3.63万枚BTC。

尽管矿机大迁移让中国矿工付出了巨大的代价,但矿工们仍表现出极大的韧性和囤币的愿望。被迫下线的矿工的额外抛压可能已经被剩余在线矿工的盈利和囤币行为抵消。

长期持有者目前持有75%的流通供应量(6%处于亏损状态,69%处于盈利状态)。

如上图所示,过去的几轮牛市往往始于长期持有者的看涨压力:2013年、2017年和2020年牛市初期,长期持有者的持币分别占到了流通供应量的65%、75%和80%。

目前,筹码转为长期持有的速率为每天1.475万枚。若这个速率持续下去,长期持有者将在大约2个月内持有80%的流通供应量。

从非流动性供应变化指标来看,在经历了4月份-6月份的负值(抛售)之后,7月份开始重新进入积累状态。该指标出现正值(绿色)是广泛的筹码休眠(非流动性供应上升)且支出有限的结果。反之,当大量非流动性筹码被花费,重回流动性循环时,指标就会出现负值(红色)。

已实现市值的 HODL 波浪指标显示了明确的HODL倾向,更多筹码正在转为长期筹码,进一步证明了潜在供应紧张的可能性:持有时间小于1个月的短期筹码占比持续下降(黑色箭号),持有3个月以上的长期筹码占比(蓝色箭号)持续上升,说明更多的筹码由“强手”持有,抛压持续减弱。

看涨指标总结

1. 由于销毁的实体更少,而新创建的实体更多,持币实体保持净增长势头。

2. 交易平台的BTC余额在经历了4月底到6月底的净流入后,开始出现净流出。

3. 矿工处于净增持状态,表明矿机大迁移导致的抛售压力正在被盈利矿工的增持抵消。

4. 长期持有者和牛市持有者似乎并未受到价格弱势的影响。处于非流动状态的代币数量继续增长,潜在的供应紧缩的基数比2018 年熊市高得多,这表明 BTC 持有者信心比以往更强。

综上,尽管BTC价格仍然承受着巨大压力,但是由于长期筹码的积累,以及持币共识的增强,潜在的流动性供应(抛压)比上一轮熊市要小得多,经历一段时间的调整之后仍有望重拾上涨趋势。