原标题:《DeFi 路在何方?》

作者 | Luke Posey

随着加密货币继续横盘,交易者和投资者继续在低波动的市场条件下寻找机会。如果想要寻找替代性收益来源的话,人们通常需要更积极地参与到快速发展的DeFi领域中。

在这篇文章中,我们将介绍:

- Ethereum DeFi 在低波动性期间的状态

- 评估最近对 Synthetix 关注度的基本驱动因素

- 回顾 DeFi 中的“蓝筹股”收益来源

- 在 DeFi 中寻找替代收益来源的模版形式

抑制波动性

Ethereum 价格在短暂的缓和后再次下跌,而尽管一些 DeFi Tokens 的基本面基本保持不变,但仍经历了个别突破。

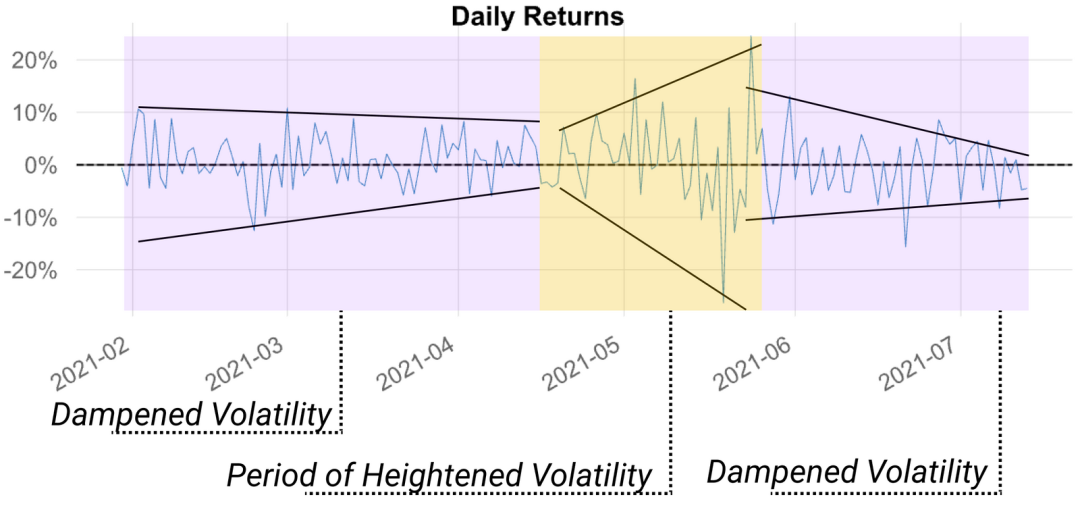

从历史上看, 波动性的减弱先于波动性的巨变 ,而且弹簧式上升的时间越长,随之而来的推动力就越大。在第一张图表中,我们可以注意到在 5 月的高度波动期之后,6 月至 7 月的每日回报率是如何减弱的。

如果波动性恢复上升,ETH价格仍有很大的空间可以弥补当前的回撤期。相反,如果震荡下行,可能会抹去 2021 年的剩余收益。

Synthetix 获得了一个独立的投标

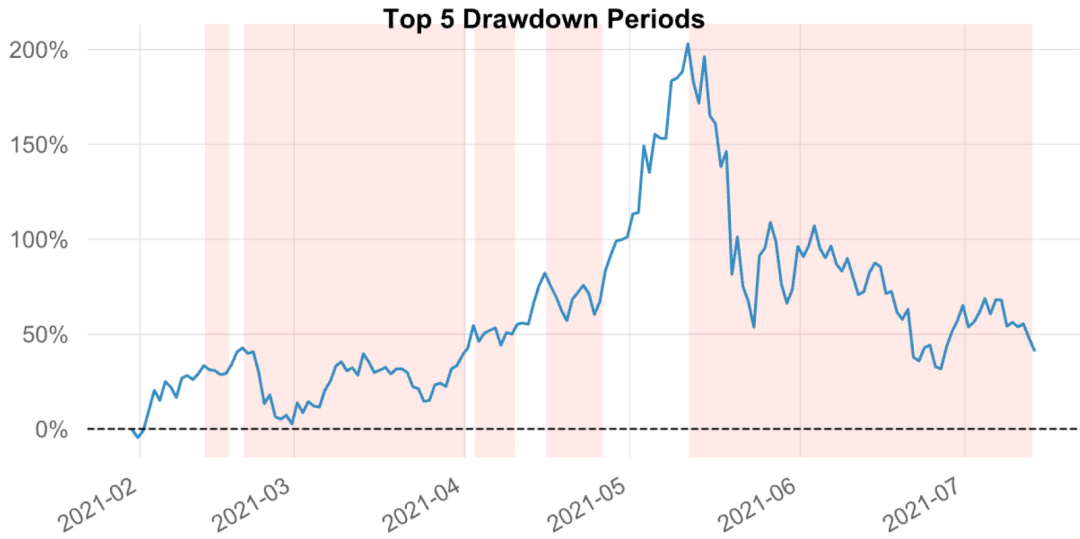

随着以太坊继续紧张地横盘,不相关的各个回报口袋正在寻找流行的DeFi Token。Synthetix是最新的此类项目,在创始人 Kain 重返该项目的过程中找到了力量。Synthetix已经宣布计划将项目的重点和流动性过渡到Optimism(以太坊第二层)。同时, 有消息称SNX的持有者在未来可能会收到一系列的空投,这导致了更多支持该 Token的看涨言论 。

Optimism 质押者的回报率在 7 月份达到了绝对最低点,即15%的年利率,而L1质押仍然相对有利可图。随着流动性过渡到 L2,Optimism 质押者现在获得了约 50% 的 APY,可以期待7月和8月推出的sUSD/sETH、sUSD/sBTC和其他交易对。

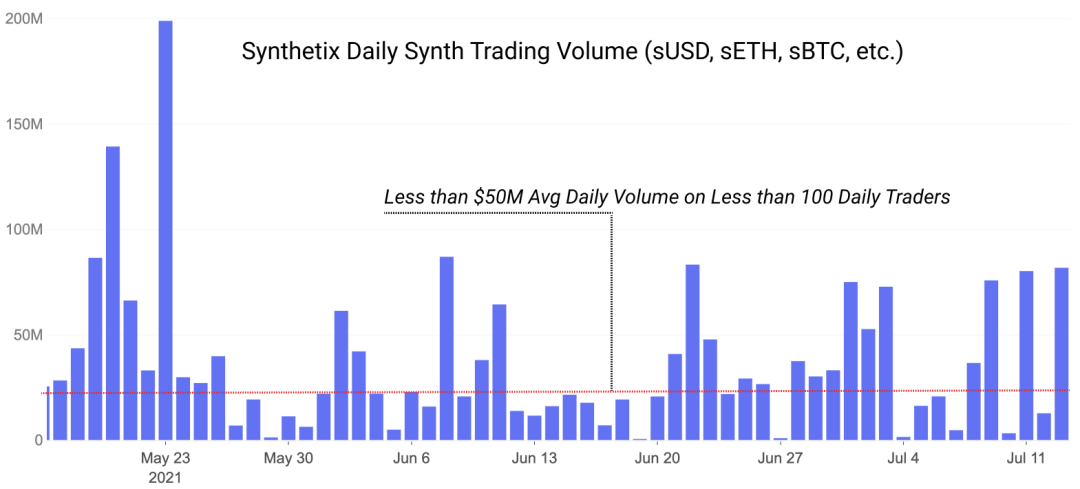

Synthetix 希望向 L2 的过渡将标志着该产品进入一个新时代,一个拥有更多用户、更多容量和更多活动的时代。迄今为止,该项目一直在努力解决 L1 上相对较高的费用,通常每日交易者少于 100 人,并且每天的交易量经常低于 5000 万美元。此外,截至 6 月,Synthetix 的天预订量少于 1500 万美元,用户数不到 50人。SNX的 Token持有者现在可以期待过渡到Optimism,受益于较低的费用和交易活动有希望的增长。

Synthetix 展示了一个成熟项目的案例研究,该项目是向第 2 层飞跃的众多项目之一。

蓝筹股收益率

我们在《DeFi的揭秘》中讨论了讨论了许多项目和收益率耕作的机会。提醒一下,以下是一些以费用和流动性挖矿激励形式获得收益的主要类别:

- 通过在去中心化交易所提供流动性赚取费用

- 在借贷池中通过借出资产赚取收益

- 通过流动性挖掘激励机制赚取治理 Token

随着对避险资本(稳定币)的需求增加,DeFi Token的估值被压低,而活跃的风险资本正在减少,所有这些都导致整个领域的收益率普遍收缩。要了解这些部分如何组合在一起,请一次考虑每个部分:

- 稳定币资本正在增加:稳定的资本流正在争夺相同的价值份额。随着更多的资本进入产生收益的协议,所有参与者的美元收益率被稀释。

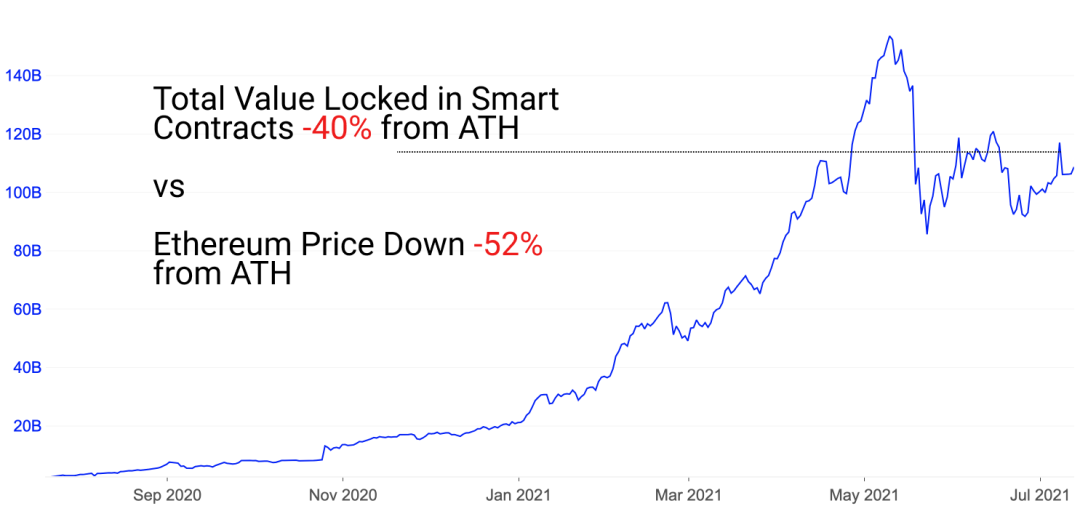

而我们看到的情况显然是这样的, 因为DeFi的美元等价物正在超过以太坊和 Token估值的市值增长。 基于到处流动的资本量,对DeFi的收益率是有明显需求的。然而,这些资金并未用于购买现货 ETH 或治理 Token,它主要是用来保持避险。

随着资本的增加,对同一块蛋糕的竞争也越来越激烈。

链上活动减少: 如果来自用户活动(如交易量)的可用费用在减少,但试图吸收这些费用的资本是静态的或增加的,这会导致流动性提供者的可用收益机会减少。

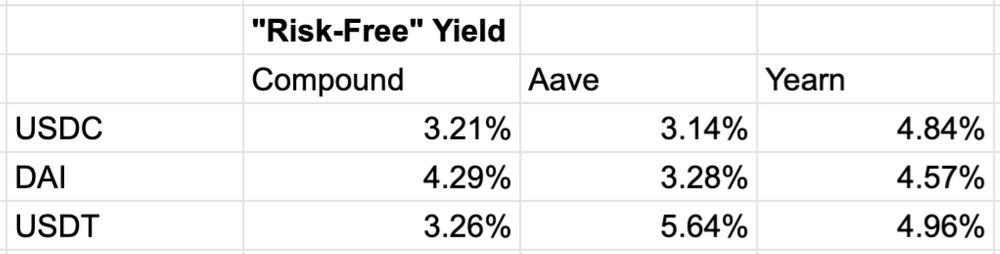

在所有区块链中,去中心化交易所的使用率都在下降。借贷需求、投机需求以及利用率指标均受到抑制。总体而言,尽管对DeFi的投资仍然强劲,但DeFi的实际使用指标相对较弱。因此,Aave、Compound和Yearn等知名项目的风险收益率都降到了APY 5%以下,在Aave和Compound的流动性激励后变为3-5%。

低迷的 Token价格 :如果这些协议中用于补贴流动性的奖励以美元等价物的形式贬值,那么整体收益率也会下降。随着越来越多的资金流入这些 Token,但 Token的价值继续下降, 因此这些 Token的美元价值继续呈下降趋势 。

少数 Token正在发生与ETH不相关的上升,但总的来说, Token价格仍然受到 ATH 的严重压低。治理 Token的质押者已经损失了60%以上的质押资本。被养殖的 Token通常与被质押的 Token相同,因此奖励也损失了约 60% 以上的价值。

总结:由于使用量和产生的费用减少, Token价格(以及奖励价值)低迷以及越来越多的稳定币资本参与,整个行业的收益率继续被压缩。

在这样一个资本充裕但大多数 Token都找不到边缘买家的环境下,交易者如何找到新的收益来源?

收益的替代来源

这些可能很难找到,在许多情况下,需要加强风险管理和对基础机制更深入的了解。高度活跃的交易者可以做额外的工作来寻找这些替代性的收益来源,以试图在任何市场条件下提高收益。

这些收益来源通常不那么热门,因为其知名度不高,内容更深奥,而且可能比一般的 DeFi 协议风险更大。

早期风险释放

我们在传统收益率中讨论了拖累交易者收益率的三个因素:

- 大量的参与者/流动性

- 低利用率/交易量

- Token价格下降

当然,交易者可以通过以下方式来应对这三个因素:

- 寻找参与度低的早期资金池

- 寻找利用率高的钻石项目

- 识别 Token价格升值潜力的项目

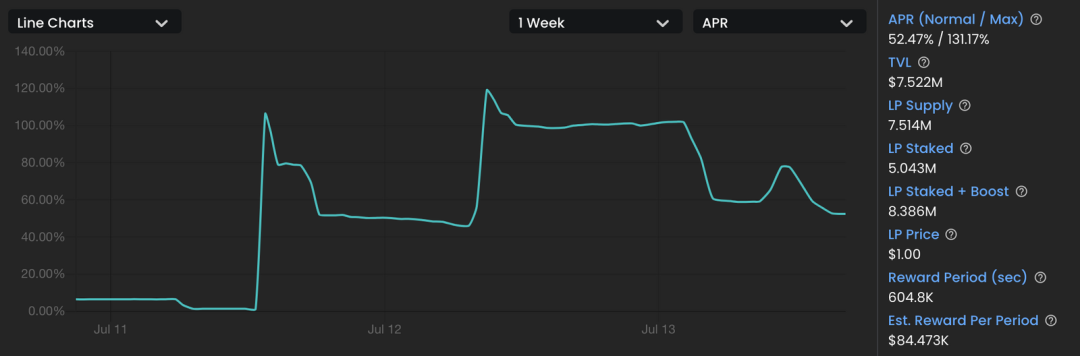

Saddle 是一种 AMM,它借鉴了 Curve 的许多机制,特别是其低滑点的稳定币池。 与Curve不同的是,它的大部分锁定/质押机会都在其他地方 。

Stake Saddle Finance的 "D4 "稳定池 alUSD/FEI/FRAX/LUSD 池是早期进入(7月11日推出)并带来高回报的一个例子。流动性提供者从费用(5%)中获得基本年利率,并从Stake中获得额外的提升奖励,这与Curve不一样。在目前的参与水平下拥有 1 年锁定期的增持者的收益高达 110%。

alUSD/FEI/FRAX/LUSD的 "D4池 "是一个由4个实验性稳定币组成的Saddle池,每个都在试验新的想法。Stake者可以将其流动性提供者的头寸锁定长达一年的时间,以获得提升的回报。

提醒大家注意这个池子里的资产(都是实验性的):

- alUSD :Alchemix的零清算稳定币,由 DAI 抵押。

- FEI :Fei Protocol的算法稳定币,在推出时难以保持挂钩,但此后已恢复。

- FRAX :Frax Finance的部分算法、部分支持的稳定币。

- LUSD :Liquity的ETH抵押稳定币。

当然,对于任何新事物来说,发现潜在漏洞的时间会越来越短。我们尽最大努力在 DeFi Uncovered 中识别更高质量的风险项目,但在新的实验中漏洞很多,所以参与者应始终谨慎行事。

衍生品

衍生品是DeFi的一个相对平静的角落。 这主要是由于大多数衍生产品在第 1 层的 gas 成本很高,以及其他增加的摩擦使流动性保持在低水平,从而降低了整体用户体验。

尽管迄今为止缺乏吸引力,但许多来自传统金融的流行衍生品以及衍生品的新想法已经或正在建立。从传统金融中移植过来的衍生品包括期权、期货、掉期和其他产品。这些产品的市场通常与其他加密货币不同,提供不同类型的风险/收益概况。

期权

虽然存在许多期权平台,但大多数平台的流动性差且gas成本高。为资助新的期权平台,目前已经进行了几十笔风险交易,但 大多数要么尚未启动,要么迄今为止无法找到流动性/用户 。

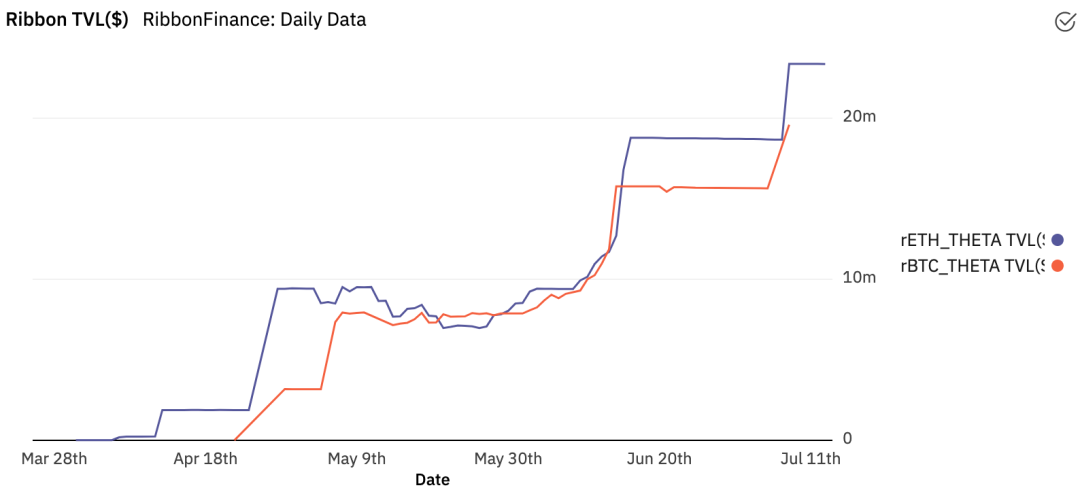

Ribbon Finance是一个协议的例子,它已成功地在该领域创建了一些活动。他们的产品使参与者更容易建立自动头寸,如滚动卖出策略和覆盖式看涨。以前,参与者不得不在期权领域寻找流动性稀少的情况并手动建仓,通常要承担巨额的gas费用和期权价格上涨。Ribbon使用Opyn的期权来建立头寸,在工作中具有可组合性。

他们的主要金库涉及自动购买覆盖性看涨期权和卖出价外看跌期权。 每次金库有可用的流动性时,它们就会被迅速填满。显然对这种收益率有需求,只是对流动性和差异化产品的可用性有限。

认沽卖出 :如果ETH在某个日期前保持在行权价(由金库经理设定)之上,该策略就会获利;如果相信低波动性或高下行波动性的可能性较低,则处于有利位置。(保险库项目约 30% APY +RBN 抵押奖励)

覆盖式看涨期权 :从买入期权的执行价格减去标的物的成本+期权溢价的利润。

永续合约

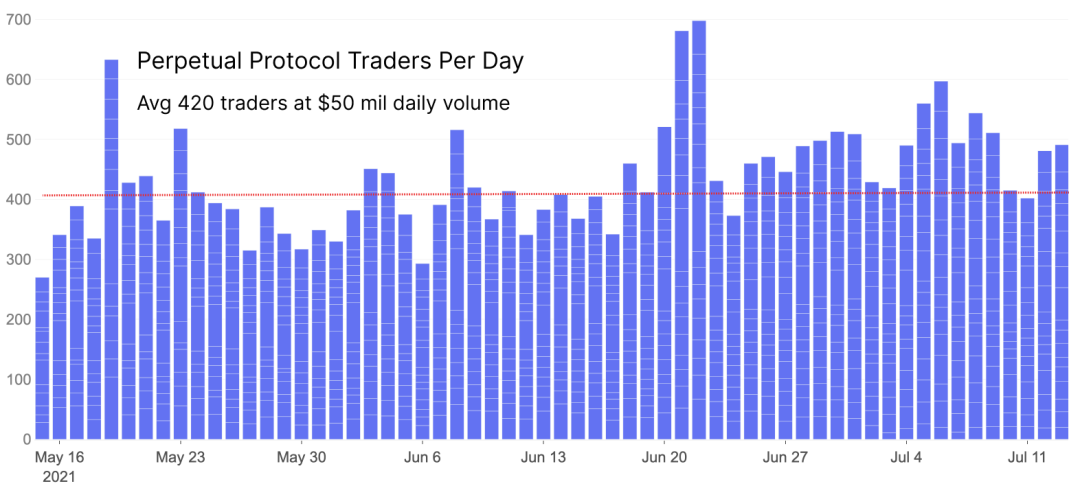

我们提到,用户活动的减少意味着流动性提供者的回报减少。永续合约一直是 DeFi 衍生品的一个亮点,在过去的几个月里,它的蛋糕越来越大。永续协议和DyDx的交易量仍然强劲,并逐月增长。

Token持有者可以从交易费和流动性采矿奖励中分得一杯羹,目前永久协议(PERP)持有者的年收益率约为40%。随着 Token持有者的费用在即将到来的永久协议V2中发挥作用,这个数字将会增加。

Tranches(分级基金)

Tranches是DeFi中相对较新的产品,DeFi最大的Tranches产品Barnbridge中只有1亿美元的TVL。 由于其相对的复杂性,Tranches在很大程度上是不为人知的产品,然而在传统金融中是一个比较熟悉的概念。

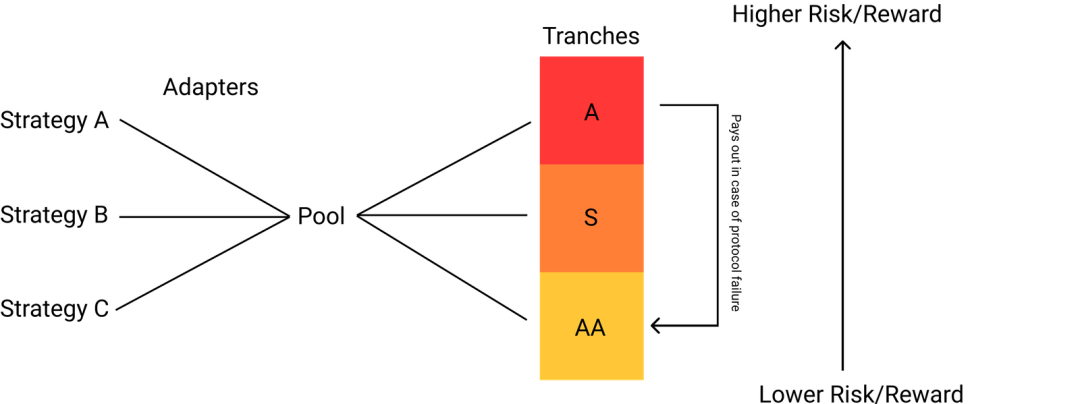

Tranches是一种工具,可以对同一标的物进行不同程度的风险暴露。通过这种方式,投资者可以获得协议的风险,而不需要承担协议的全部风险状况。它使参与者能够选择不同级别的定义风险,这些风险可能对下一波 DeFi 的采用具有吸引力。

下面的可视化图是DeFi设置中传统的Tranches设置的样子,一系列的战略被分为3个部分。AA级别最高,因此承担的风险最小,但回报也最低。

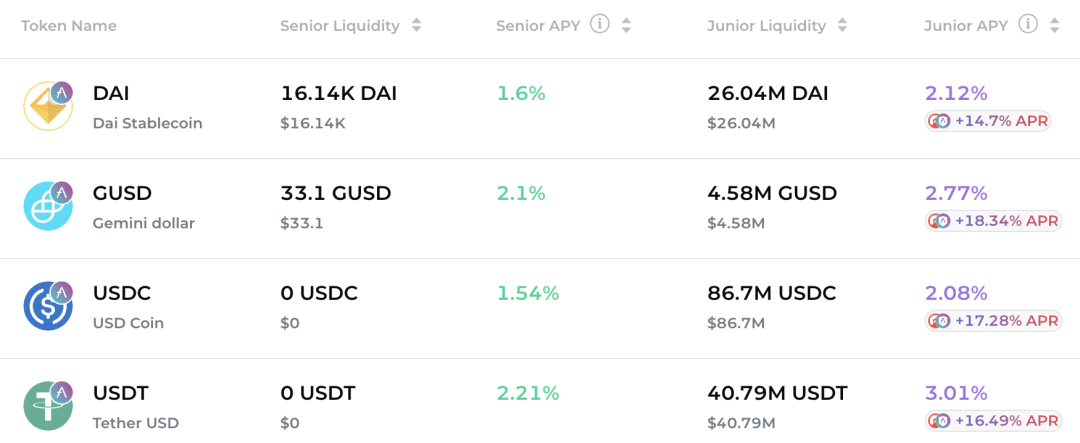

Barnbridge的tranches简化了这种结构,只有两级,将风险转移到初级转债,使高级转债的收益较低,但承担的风险也较低。在BOND、AAVE和COMP的流动性激励下,Barnbridge的初级转债目前年收益率高达20%。

空投和竞赛

许多DeFi项目会将 Token空投给某些 Token的持有者、测试网的参与者和其他活动。

例如,二元期权平台Thales将很快被推出,并将其35%的治理 Token空投给Synthetix的权益人。这是许多空投例子中的一个。

与此类似,项目经常举行比赛,以激励其测试网络的早期参与者。Cosmos最近在他们新的Gravity DEX上举行了一场交易竞赛,为获胜者提供了广泛的奖品。

目前,Optimism的新期权平台 Lyra 正在举办期权交易大赛。

原文链接:https://insights.glassnode.com/defi-uncovered-finding-alternative-sources-of-yield/

Luke Posey 作者

Iris 翻译

Iris 编辑

本文链接: https://www.8btc.com/article/6663257

转载请注明文章出处