DeFi市场回暖,Polygon交易量达到峰值或将退烧

编译:陈一晚风

出品:鸵鸟区块链

来源:glassnode

虽然就现阶段的市场行情而言,DeFi系治理代币仍处于看跌区域,但随着DeFi蓝筹代币在相对大盘强劲上涨了20%,这也让不少投资者从中看到了希望,这也意味着以太坊的一些 DeFi 项目正在向市场显示出积极的信号。

Polygon就是DeFi领域大火的生态之一。 自2021年5月起,Polygon开启加速模式,其锁仓量直接翻了10倍,从7900万美元直至突破79亿美元,截止撰稿时,Polygon的总锁仓量为51.6亿美元。

随着市场对于高收益、高风险偏好需求的增加,Polygon生态链上的活动也越来越多,而这也就引发了一个关键问题,Polygon的交易活跃是否会因为以太坊上的大额清算而被取代。为了寻找问题的答案,鸵鸟区块链将对近期的整体市场情况以及相关活动进行数据整合报告。本文内容来源于glassnode,由鸵鸟区块链编译。

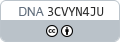

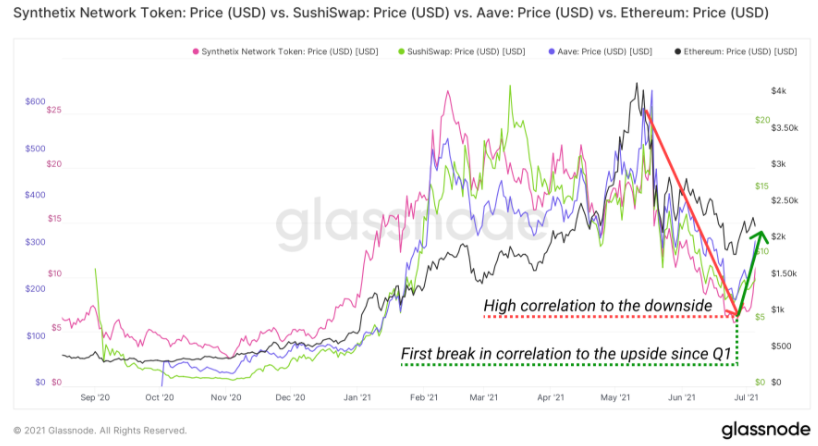

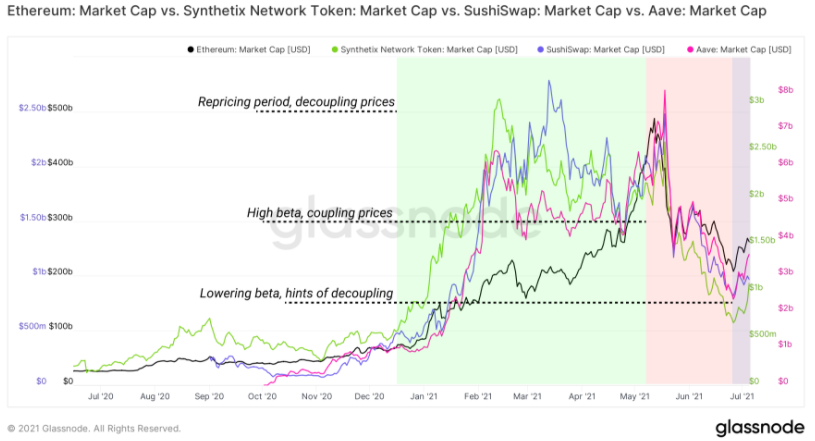

DeFi代币价格反弹,市场热度仍就常温

自7月份以来,DeFi系治理代币的价格都有了显著的上涨。在BTC和ETH等主流币处于横盘阶段时,许多DeFi蓝筹代币已经上涨超50%。下图展示了在下跌过程中,DeFi代币的整个走势与BTC和ETH有很强的相关性。在近期的市场回温时期,DeFi代币就显露出与主流币的不相关性大大增加,甚至还有对抗ETH的强劲迹象。

虽然这些不相关的走势对DeFi是积极的,但DeFi仍未摆脱表现不佳的困境。即使是表现最好的治理代币相对于ETH也仍然处于看跌区域。所有资产的相关变动并没有根据基准对蓝筹股进行重新定价,这通常意味着市场对DeFi资产的定价感到满意。另一方面,强烈的不相关走势可能标志着投资者有兴趣根据基准对这些资产进行重新定价;此类举措通常以不断变化的基本面和叙事转变为主导。

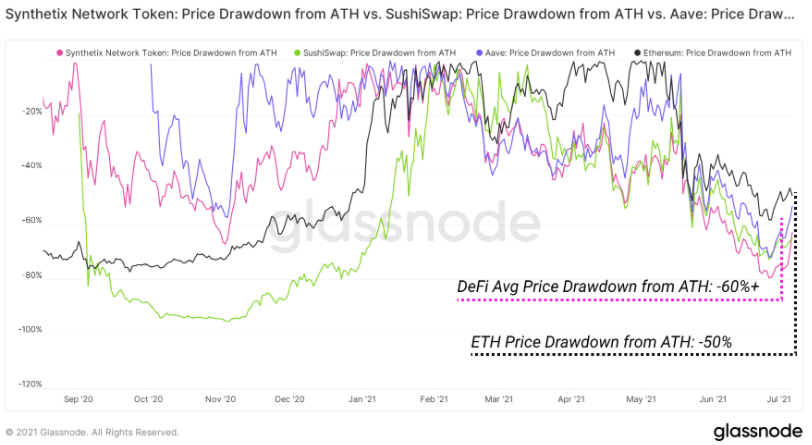

部分项目交易量明显增长,DeFi有复苏迹象

DEX交易量在整个6月份保持平稳,自5月份追踪股市暴跌以来,许多主要指标保持不变。虽然成交量持平仍然相对较小,但上个月Curve的交易活动已大幅放缓,这标志着许多稳定币掉期正在其他地方进行结算。

例如,Uniswap V3上的主要稳定币目前的日交易量超过5000万美元,而Curve目前平均日交易量在7500万美元至1.5亿美元之间。尽管Curve的流动性比该领域的任何项目都要多(100亿美元以上),但这提醒我们,流动性并不总是能转化为交易量。

DeFi蓝筹代币的价格上涨与膨胀的gas费用没有相关性。相反,最近几天gas费的飙升是由于Shiba推出一系列Uniswap克隆产品所造成的。虽然Shibaswap在发布时表示会有5000%的回报奖励,但这并不意味着DeFi开发者对智能合约安全的风险和担忧有所增加。除此之外,Axie Infinity(一款实验性社区游戏)的出现也使得gas费飙升,它的发展也非常迅速。

请注意,在前段时间的16个高gas费智能合约中,有6个与Shiba有关。

在代币价格不断上涨的情况下,链上清算依旧保持平静。如果借入的资产价值超过其抵押品,拥有大量借入资产(例如借入空头头寸)的用户可能面临清算。大多数都能够增加抵押品、平仓并总体上保持借贷市场的健康(7天清算中<50万美元)。

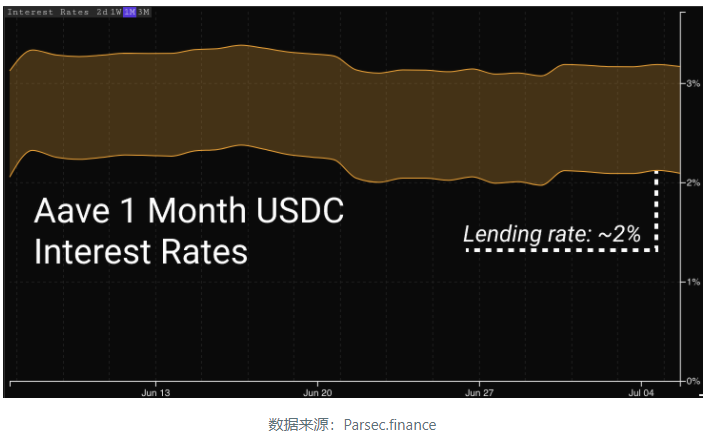

自5月份以来,利率一直保持不变,借款人的利率稳定在3%。收益率收缩通常是一个看跌信号;它显示出对借贷和风险的偏好较低。如果DeFi整体市场继续上升,那么利率也会上升。就目前而言,在这轮限制杠杆率的变动中,利率仍然没有受到影响。

请注意,在SNX、SUSHI和AAVE(以及大多数其他DeFi蓝筹股)的早期,这些代币与 beta(ETH)的定价行为相似,但到了2020年下半年(DeFi夏天),这些代币开始迅速重新定价。在按市值进入前100名代币时,它们与ETH的不相关性已非常强劲,因为它们被积极重新定价,以匹配TVL和使用指标。

在5月和6月的价格调整期,价格开始重新耦合并经历了ETH的beta值。自7月起,DeFi已逐渐开始有复苏的迹象。

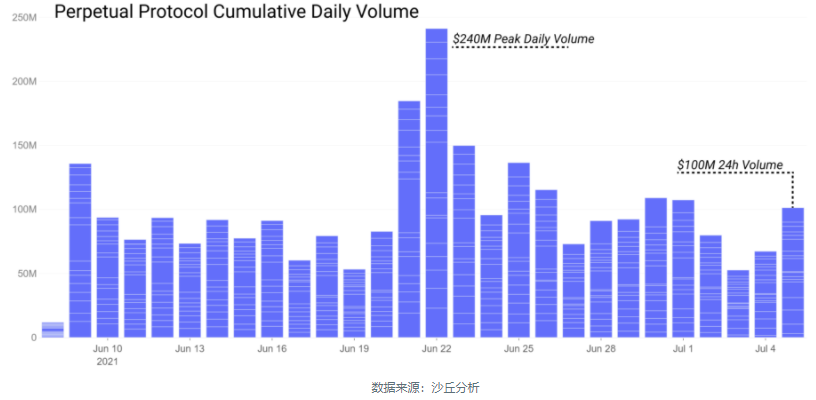

在过去几个月里,Perpetual Protocol的交易量也开始明显增长,它的治理代币随着看涨的基本面重新定价。治理代币自6月末起飙升了375%。在过去的3个月里,它在活动增长方面表现突出,但随着时间的推移,已经平静下来。随着交易量累计接近200亿美元,永续合约开始在链上衍生品领域的竞争中脱颖而出,甚至相对于较小的现货DEX都可以将其置于中间位置。

请注意,这一交易量是由每日活跃地址少于400个的相对较小的用户基础支撑的。该协议每天累积的费用持续超过10万美元,并且该项目目前正致力于更新奖励机制,以便Token持有者在最近宣布的v2中获得这些费用。

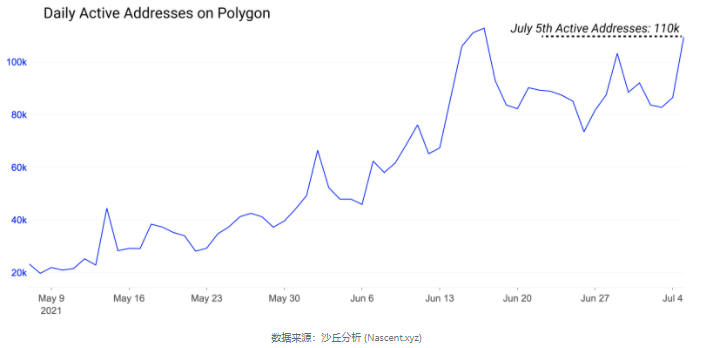

Polygon交易量已达峰值,降温趋势明显

在 Polygon 链上,低gas费继续推动着交易活动的增加。Polygon可以显着的减少gas费,并提高奖励前景,尽管这通常是以提高风险为代价的。目前,Polygon上每天大约有11万个唯一活跃地址发送交易,接近历史最高水平。

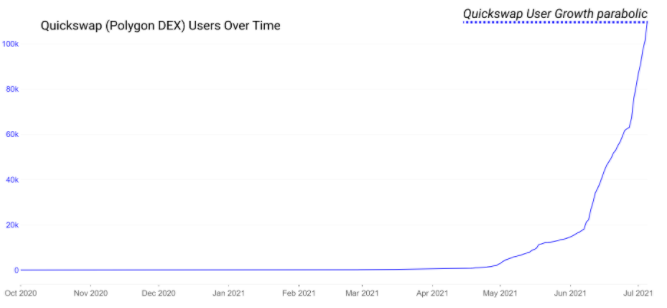

目前Polygon上最活跃的DEX是Quickswap,用户继续以抛物线速度增长,但用户会转化为流动性和交易量吗?

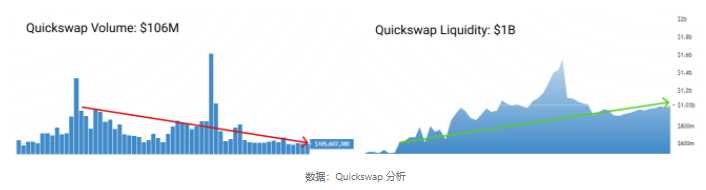

在Polygon上,Quickswap以10亿美元的流动性和1.15亿美元的24小时交易量排名第一。请注意,虽然Quickswap结算的交易量和实际价值呈下降趋势,但流动性仍然强劲。通过在Polygon生态系统中进行收益农业的激励机制仍然强大,而Quickswap的流动性仍然是这些激励的主要受益者。

Sushiswap以6亿美元的流动性和4000万美元的24小时交易量紧随其后。虽然Quickswap的增长很有趣,但基于其在L1以太坊和Polygon上去中心化的流动性,Sushiswap作为Polygon上的第二大DEX仍受到很多投资者的关注。

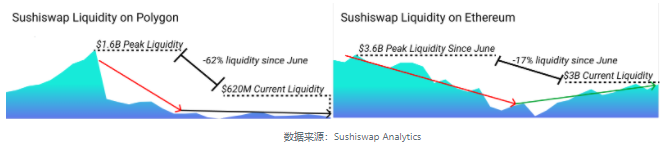

事实上,许多项目一直都在采用多链模式,将他们的项目带到Polygon和其他地方以扩大影响范围。对比每个链上参与项目所实现的相对增长是很有趣的。例如,Sushiswap在Polygon的早期(6月发布)上实现了强劲增长。这是在流动性极高的挖矿激励时期。

然而,随着奖励平静下来,Polygon上的Sushiswap总量相应地呈下降趋势,尽管以太坊上的 Sushiswap交易量仍然强劲。

虽然Polygon的交易量和用户数量都持增,但大额清算仍然牢牢地留在以太坊主链上。此外,以太坊的流动性仍然更具粘性;在Polygon上,流动性几乎没有忠诚度,它会转向任何一个它认为短期有利可图的资金池。很明显,在Polygon上短线思维占据主导地位,而许多长期导向的交易者和投资者则继续存在L1中。

0xLabs注意到一个关于平均交易规模的有趣数据。虽然在许多情况下,Polygon的交易数量可以超过以太坊,但交易规模与以太坊相形见绌。Polygon的平均交易规模目前为755美元,而以太坊在0x协议上的平均交易规模约为19000美元。

尽管Polygon的总用户数和交易量增长仍然强劲,但与主链相比,结算总额仍然相对较小。

当Optimism、Arbitrum和其他L2解决方案完全上线时,流动性会变得非常碎片化,这将会很有趣。Polygon的流动性会留在Polygon上吗? 以太坊 流动性会进一步分散至L2吗?或者新的扩展解决方案是否会主要与Polygon和币安智能链等公司竞争?就目前而言,很明显用户对低成本交易和更高风险偏好有需求,但尚不清楚以太坊上的大额清算是否会很快接管Polygon。

==

和2万人一起加入鸵鸟社群

添加QQ群:645991580

添加TG群:鸵鸟中文社区 https://t.me/tuoniaox