原标题:From Aave to Yearn: These Are DeFi's Blue-Chip Tokens

作者:Liam J. Kelly and Robert Stevens

编译:Chen Zou

随着 DeFi 空间的增长,Rug Pull 和诈骗也在增加。用户们希望能在风险和收益中取得权衡,自然寻找拥有最佳声誉和投资者信任的 DeFi 项目成了投资者们的首要目标。

在传统的股票市场上,"蓝筹股 "是家喻户晓的名字,它们都成功地证明自身强大的财务状况和长期稳定的回报,即使是在熊市之中亦是如此。这个标签远非技术性的,更多的是作为获得金融界的主观认可的奖章。这些公司将继续存在,你投资它们是不会错的。这些例子可以脱口而出 —— 亚马逊、苹果、耐克,当然还有沃伦·巴菲特的伯克希尔·哈撒韦。

在新生和快速发展的 DeFi(去中心化金融)领域, Decrypt 锁定了八个项目,它们在社区中已经取得了接近以上那些蓝筹股的地位,至少目前是这样。我们的评级标准包括项目声誉,较少的黑客攻击,价格走势,以及持续更新能力。

DeFi 仍然是如此之新,以至于给任何 DeFi 项目冠以 "蓝筹股" 的名头可能都会显得很疯狂。

据 DappRadar 的数据,投资者已经在 DeFi 协议中质押了超过 650 亿美元资产。然而,并非每个 DeFi 项目都处在相同水平。黑客攻击、漏洞和 Rug Pull 已经成为了该行业将陷阱和蓝筹股分开的标准。但首先投资者应谨慎行事,与任何新的和不稳定的资产一样,只应当投入你能承受的损失。毕竟想要建设金融的未来,经历一些黑客、崩溃和恐慌也是必不可少的过程。

当然,这些项目中没有一个是像微软或苹果这样的品牌,但每个项目都赢得了 DeFi 投资者社区某种程度上的信任。在加密货币中,这是有价值的数字黄金。

1.Aave (芬兰的幽灵)

成立时间:2017 年,2018 年改名为 Aave

创始人:Stani Kulechov

原生代币: AAVE (2020 年前名为 LEND )

2021 年的价格表现:+104.78%

AAVE 的前身是 ETHLend ,该项目一开始允许用户通过向借款人贷款来赚取其闲置代币的利息。与银行的衍生品不同,这种活动在以太坊区块链上是完全透明的。多年来, Aave 已经建立了这一愿景,增加了新的功能,甚至在英国获得了支付许可证。

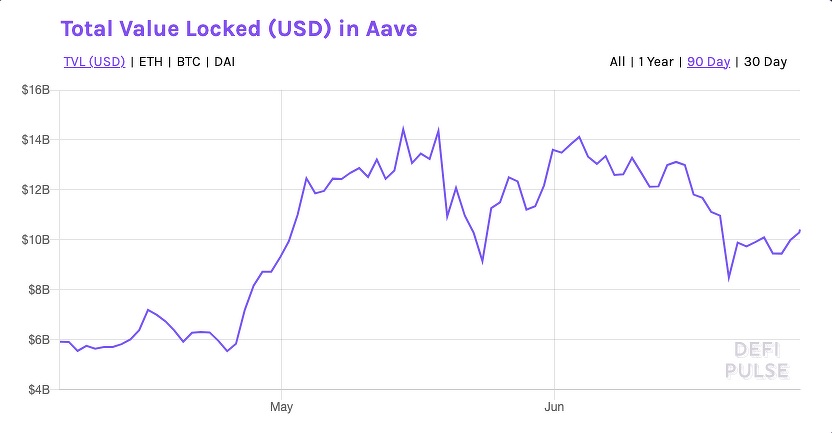

截至 2021 年 6 月 28 日,超过 104 亿美元资产质押在 Aave 上。

你可以在 20 多种不同的资产上赚取可变利率。这个利率的变化取决于市场对借用上述资产的需求。例如,如果大量的投资者想要借入 DAI ,那么该协议就会激励贷款人通过有吸引力的利率借出 DAI 。

不过,在借贷时就有点不同了,因为利率既是可变的,又是稳定的。今天,用户借入DAI需要花费11.8%的稳定利息和3.61%的可变利息,稳定利率在更长的时间内保持不变。无论你喜欢与否,借入资产是 DeFi 的一个关键市场。例如,你可能看涨以太坊,所以不想卖掉这个以太坊。但你又想投资另一个项目,这时 Defi 借贷就变得至关重要了。

不过,获得这样的贷款可能会有风险。如果你所借的资产(称为你的抵押品)的价值下降,协议可以开始出售这个基础资产来弥补亏空。这个阈值对 Aave 的每项资产都有所不同。

2. Uniswap 。去中心化的独角兽

成立时间:2018年

创造者:Hayden Adams

代码:UNI

2021年的价格表现:+195.44%

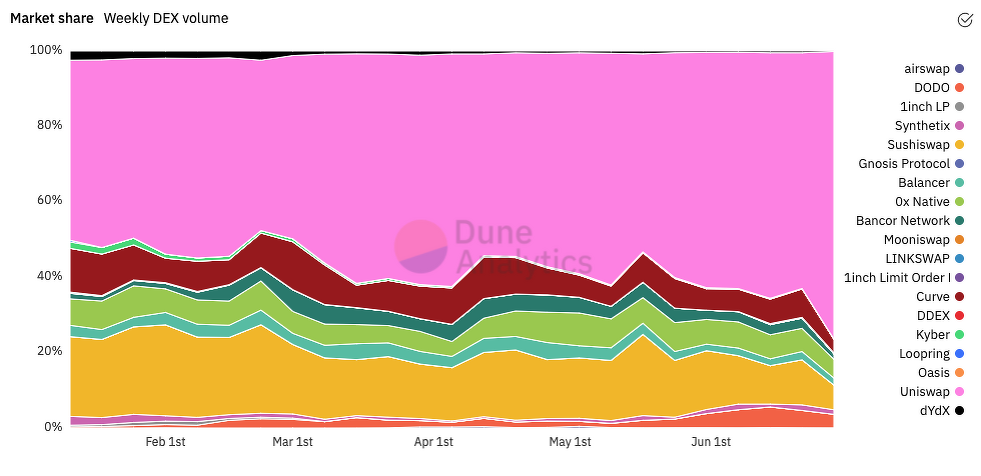

Uniswap建于2018年,是加密货币领先的去中心化交易所(DEX),占有超过 64.7 %的市场份额。它在这个类别中最接近的竞争对手是 Sushiswap ,一个几乎相同的分叉。尽管去中心化交易所的数量不断增加,Uniswap依旧稳住了一段时间的主导地位。凭借这一点,以及其治理代币 UNI 的出色表现,为该项目赢得了蓝筹股的地位。

UNI 代币在2020年9月通过空投的方式分发。任何在空投之前使用过 Uniswap 的人都获得了400个UNI代币,当时的价值大约为 1400 美元。该协议的创建者 Hayden Adams 将此作为一种手段,感谢社区在早期支持该交易所。

你可以交换市场上任何基于以太坊的代币,如果它不在该 DEX 列表中,只需复制和粘贴智能合约地址,就可以简单地添加该代币。交易后,你还可以通过将钱包里闲置的资产放入协议中来赚钱。

在 Uniswap v2 中,所有交易都有 0.3 %的统一费用。这意味着,将他们的代币添加到交易所的人,称为流动性提供者,按比例赚取特定代币对的每笔交易的 0.3 %。因此,交易量最高的货币对也会缴纳最多的费用。而你增加的资金越多,你能赚取的份额就越大。

在 Uniswap 的最新版本 V3 中,这种安排稍微细化了一些,流动性提供者可以从 0.05 %、 0.3 %和 1 %中选择一个收费等级。他们还可以指定一个他们想提供流动性的特定价格范围,这意味着他们只能从这个价格范围内的交易抽取佣金。

3.SushiSwap(首个知名“烹饪”dapp)

成立时间:2020年

创始人:“Chef Nomi”

股票代码: SUSHI

2021年的价格表现:+118.39%

SushiSwap 于2020年8月面世,是一个 Uniswap-meets-yield-farming dapp(Defi app)。在里面你可以接触几乎所有的 Defi 应用场景:DEX ;借贷市场;以及一个小型的 dapp 网络(称为 "BentoBox "dapp)。你可以用它的治理代币 SUSHI 入股,并对平台的升级进行投票;还有一个叫做 Onsen 的yield-farming dapp 。

SushiSwap 以食物命名,并借着 "DeFi之夏 " 的趋势,以迄今为止最成功的方式脱颖而出。它是由一个匿名的开发者团队创建的,“Chef Nomi”作为领导者,由一个叫 0xMaxi 的社区经理管理。人们对他们知之甚少,除了 0xMaxi 是一个非常聪明的年轻人,有法国口音之外。

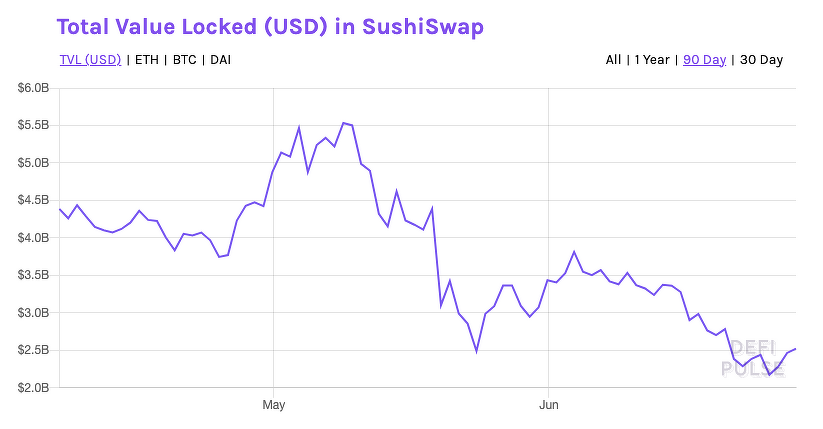

截至2021年6月28日,超过25亿美元被锁定在SushiSwap中。

这个项目确实是由“Chef Nomi”发起的,但他在去年夏天跑路了一次,从协议库中抽走了几百万美元。经过一番折腾,他又回到了该平台,归还了所有的钱,并迅速被逐出了开发团队。0xMaki 从此成为了这个去中心化协议的实际领导者,此后该协议就一直这样稳定运作。

SushiSwap 是第9大去中心化金融协议,在其智能合约中押注了 24.4 亿美元的价值,其SUSHI治理代币在2021年增长了108%。

4. Maker (Defi 的中央银行 )

成立时间:2015年

创始人: Rune Christensen

代码: MKR, DAI (稳定币), BRK

2021年的价格表现:+200.93%

Maker 的成名之处在于它铸造了市场上唯一成功的去中心化稳定币 DAI 。与Circle的USDC或Tether(USDT)等中心化稳定币不同,DAI是种超额抵押贷款,即基础资产超过贷款价值的贷款。

一个类似的原则在 Maker 中发挥作用。为了铸造1美元的DAI,用户投入了1.5美元的ETH。这是因为 Maker 的抵押率是150%。如果抵押品的价值低于150%(即1.5美元的ETH变成1.4美元),协议将开始出售抵押品以偿还所借的DAI,并收取额外费用作为惩罚。投机者最早的策略之一是使用 Maker ,在他们的 ETH 竞价中产生杠杆长线。在用他们的ETH借入DAI后,他们会用借入的DAI购买更多的ETH,如此类推。

用于抵押的资产数量比借贷量要多得多,且资产不同抵押率也不同。4月,Maker和Centrifuge扩展到了加密货币之外,允许用户用实物房地产作为抵押品铸造DAI。此举让人们看到了一个传统金融和加密货币无缝融合的世界。

Maker 最有价值的方面是DAI。但一个令人担忧的问题是,Circle的美元币(USDC)中的抵押品比例越来越高。这是因为Circle对其代币的活动有最终控制权。在2020年,该公司甚至将一个持有10万美元USDC的以太坊地址列入黑名单。目前已经有超过55.5%的 DAI 由一家中心化公司控制,导致许多 DeFi 纯粹主义者警告说,该协议可能偏离了其最初的目标。

5. Compound (高科技、高利息的储蓄)

成立时间:2017年

创始人: Robert Leshner

代码:COMP

2021年的价格表现:+60.88%

就像一个高息储蓄账户一样,你可以在 Compound 上赚取各种代币的利息。与 Aave 相比,代币的种类略少,而且也缺少 Aave 在过去几年中创造的一些独特功能。

Compound 被认为是在2020年6月发明了规模化的 yield farming (当时称为 "流动性采矿")。IDEX,一个去中心化的交易所,在技术上是第一个在 2017 年做这样的事情的项目,但这是一个小型实验。2020年5月27日,Compound宣布推出其COMP代币。在Compound的007号提案通过后,于2020年6月15日开始分发。

如果你当时在平台上出借或借款时,你就会开始赚取COMP代币作为奖励。例如,你可能已经从你持有的DAI上赚取了2%的收益;但在 yield farming 中,你赚取了这2%的收益,并加上与你在特定市场中的贡献成比例的COMP代币。在COMP推出的短短一天后,Compound成为DeFi的新头羊。

理论上,该活动将激励新用户参与并获得治理代币,有效地分散对协议的控制。这是因为持有 COMP 代币的用户也有资格对改变Compound的标志或增加新资产等问题进行投票。

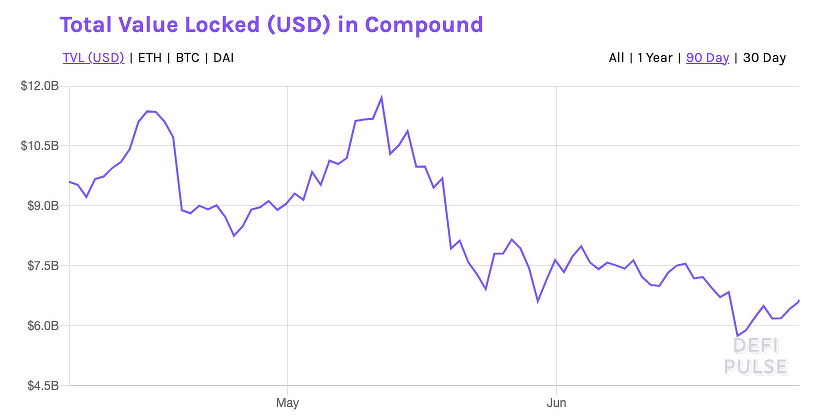

该协议在总价值锁定(TVL)方面仍然是前五名的DeFi协议。TVL是衡量一个特定项目在其智能合约中 "锁仓" 资金的一般指标。至于未来的发展,Compound Labs目前正在建立Gateway,一个多链的Compound版本。

6. Curve (去中心化的稳定币交易)

成立时间:2020年

创始人:Michael Ergorov

代码: CRV

2021年的价格表现:+118.39%

对于一个普通人来说,你可以把Curve理解为一个去中心化的交易所,为具有相同相对价值的资产进行优化。这种资产的一个例子可以是USDC或Tether这样的稳定币。另一个例子则是比特币的各种 "包装 "版本,包括 WBTC 和renBTC。

同样重要的是要记住,虽然这些资产的挂钩目标是相同的,但它们的价值并不总是相同。尽管差异通常很小,只有几分钱。然而,钱就是钱,许多投资者想确保他们得到最好的回报。对于这类资产的大额持有者来说,这一点尤其重要。

随着交易规模的增加,这个数字自然会增加,在大多数情况下,Curve 才是赢家。更重要的是,Curve 的交易费用比Uniswap低得多。如上所述,Uniswap向交易者收取0.3%,而Curve仅收取0.04%。

这种低费率对于那些希望借出和借用闲置资产的人来说也很重要。如前所述,资产借出和借入的利率根据供需情况而波动。DAI在Compound上的收益可能是3%,但USDC在Aave上的收益可能是7%。因此,在寻求最高回报时,将前者换成后者是最合理的。使用Curve意味着尽可能多地保留投资价值。

与Uniswap一样,Curve也允许用户提供流动性而获得利息。还有Curve的治理代币,称为CRV。持有者可以使用这种代币对协议的各种升级或变化提出建议和投票。

7.Synthetix(代币化股票)

成立时间:2017年

创始人:Kain Warwick

股票代码:SNX

2021年的价格表现:-37.68%。

Synthetix让用户在以太坊区块链上创建传统资产(如股票和商品)的合成版本。该平台将其称为 "合成物"。这些合成资产通过使用预言机,特别是Chainlink的预言机来跟踪镜像资产的价格。例如,随着黄金(XAU)价格的上涨,合成黄金(sXAU)的价格也会同步跟进。同样,随着特斯拉股票(TSLA)价格的下跌,合成特斯拉股票(sTSLA)也会下跌。

Synthetix排名前三的合成资产

Synthetix还可以让你创建传统金融中可能不存在的独特类型的资产。例如,用户可以创建一种合成资产,与一个国家的国内生产总值(GDP)同步上升或下降。同样,你可以创建一个工具,跟踪顶级加密货币网红的人气,该指数可以随着每个网红积累更多的粉丝而上升。

Synthetix提供了一个平台来创建这种资产。为了创造它们,原生代币SNX的持有者必须提出Synthetix改进提案(SIP),并让社区对提案的执行进行投票。

像这个名单上的所有DeFi蓝筹股一样,Synthetix的代币也是一种治理代币。但是,除了对SIP进行投票之外,SNX代币还在协议的稳定性和这些合成资产的正常发展方面发挥着基本作用。

这是因为合成的苹果股票、石油和全球货币很难在Synthetix生态系统之外交易。例如,跟踪石油价格的资产sOIL并没有在Coinbase上市。而且,尽管合约地址可以在Uniswap和DEX聚合器1inch上手动添加,但没有足够的流动性来有效执行交易。为了购买它们,用户必须铸造该协议的原生稳定币,sUSD。而要做到这一点,用户必须首先将他们的SNX质押。这是一个类似于Maker的DAI铸币过程的机制。

质押SNX确实带来了一系列的激励。质押其代币的用户也有资格赚取整个平台上合成资产交易时产生的费用,而该费用是0.3%。质押者还可以定期享受作为协议的通货膨胀奖励的一部分空投代币。

你会发现,SNX代币今年的表现大大低于其它“蓝筹股”。一些可能的原因是因为协议的复杂性,以及日益激烈的竞争(例如,Solana现在正在其区块链上列出代币化股票)。尽管如此,Synthetix仍然是该领域的原始DeFi协议之一,许多项目从它那里获得了灵感。

8.Yearn(傻瓜式的Yield farming)

成立时间:2020年,前身为iEarn Finance

创始人:Andre Cronje

代码: YFI ,WOOFY

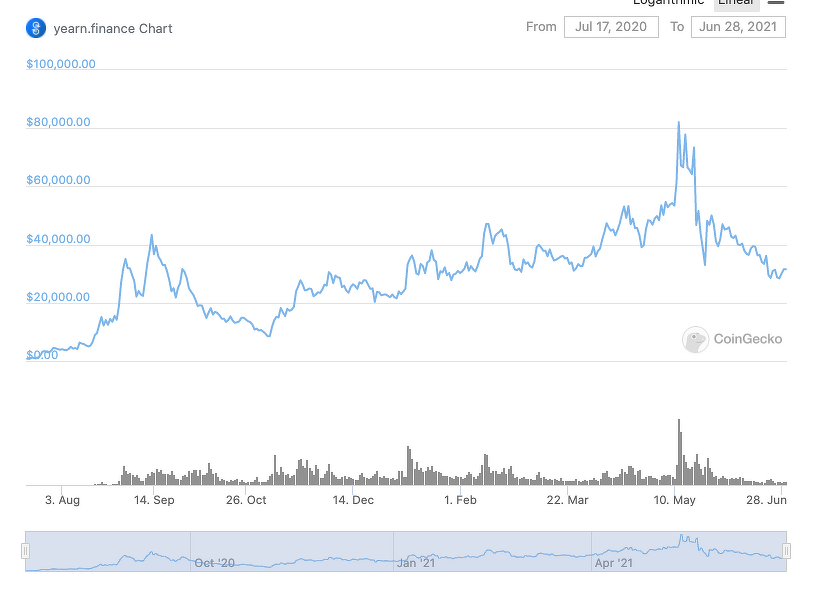

2021年的价格表现:+19.87%

Yearn Finance于2020年推出,作为DeFi生息服务的聚合器,它能为用户找到最好的利率,而同时不需要不断地转移资金,支付昂贵的 Gas 费用。这相当于到Bankrate去寻找哪家银行的储蓄账户利率最高。但是,你不需要选择某一个账户,只需要将资金存入Bankrate —— 即 Yearn,即使这些利率发生变化,该公司也会自动选择最高利率。

当然,最大的区别是Yearn(像所有的DeFi)是由几行代码组成的,任何有互联网连接的人都可以使用,而不是一个集中的银行或同等机构。Yearn的这项具体服务被称为 "Earn",只是该项目提供的少数几个服务中的一个。

Yearn的 "Vaults "不是聚合利率,而是在如何产生回报方面让用户获得更大的灵活性。例如,如果你存入一些你的WBTC,一种跟踪比特币价格的ERC-20代币,Vault将执行各种操作,使用户获得0.57%的当前回报。

让我们来解读其中一个策略。"Maker WBTC DAI Delegate ",该策略将你存入的WBTC,存入Maker以铸造DAI,然后将这些新铸造的DAI,重新存入另一个名为 "DAI Vault "的Vault。然后DAI金库执行各种额外操作以赚取收益。一旦获得收益,DAI就会被转换回存入的原始资产,在这种情况下,就是WBTC,作为获得的利息。

对于金融迷来说,Yearn的金库与对冲基金的运作方式没有什么不同。用户投入资金,支付费用(目前有20%的绩效费和2%的管理费),并获得回报。然而,对冲基金以其黑匣子而闻名。Yearn Vaults 在 Etherscan 等网站上都是完全透明的。

在Earn和Vaults之后,还有Yearn代币,YFI。这个代币是通过 Yield farming 机制分配的,总共只有3万个代币。它和其他所有DeFi"蓝筹"代币一样,是一种治理代币,让用户对协议的各种问题进行投票。这些分配没有一个是为项目的创造者Andre Cronje预留的。然而,与其他蓝筹股不同,YFI是最昂贵的代币之一。