科普:深入理解UTXO

主要内容:

UTXO 未花费的交易输出

基于UTXO的Hodl Waves

如何看HODL WAVES图表

HODL WAVES尖刺产生的原因及其表征意义

HODL WAVES和大周期的相关情况

长短期持仓量的盈亏变化趋势

关注趋势变化比具体的点更重要

UTXO 未花费的交易输出

这个概念梳理清楚之后,就更容易理解基于UTXO所计算出的更多的链上指标,也更好理解比特币的流动和比特币价格变化的相关规律。

UTXO指的是可以使用的,但还没有花出去的交易输出。

别人支付给你的叫“交易输入”,你收到的叫“交易输出”,在你的地址里,你还没有转出去,就叫未花费的交易输出。

举例说明:

你创建一个新地址,收到J、Q、K三个人分别给你转账0.1、0.2、0.5个比特币,你的这个地址上有三个UTXO(未花费的交易输出),分别价值0.1、0.2和0.5个比特币。

UTXO特性1:不存在“余额”的概念,地址只记录可用的UTXO

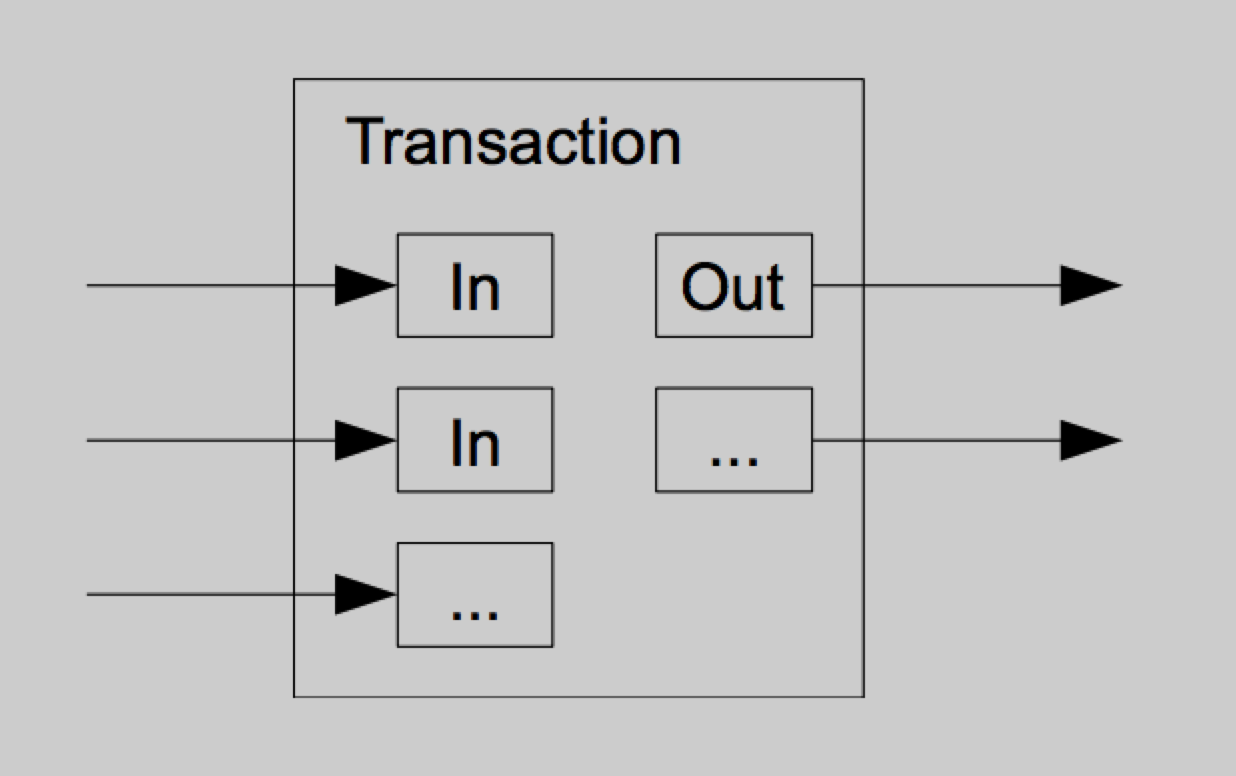

如果你需要给A转0.4个比特币,因为价值0.1和0.2比特币的那两个UTXO不够支付,就需要由这个价值0.5比特币的UTXO来支付,而UTXO不可分割,交易过程是你的这个价值0.5btc的UTXO被消耗掉,并产生两个输出:一个支付了0.4比特币给接收人,另一个支付了0.1比特币找零到你的钱包地址,即你的钱包又多了一个价值0.1比特币的UTXO。

UTXO特性2:UTXO是面值单位为“聪”的价值单元,可以是1“聪”的任意倍数。UTXO一旦被创造出来,即不可分割,一个UTXO只能在一次交易中作 为一个整体被消耗。

UTXO特性3:一笔交易会消耗先前的已被记录(存在)的UTXO,并创建新的UTXO以备未来的交易消耗(或者是交易输入新建的输出,或者是找零输入新建的输出)。通过这种方式,一定数量的比特币价值在不同所有者之间转移,并在交易链中消耗和创建UTXO

而你的地址上的比特币就是这个地址中所有可用的UTXO的集合。

理解了以上,就会明白,所有现有的比特币都包含在某些UTXO中,所有的UTXO都是在它们所产生的交易/区块中进行时间戳标记的,只要被交易,UTXO的时间戳标记就会变化,就会有旧的UTXO的销毁和新的UTXO的生成。这就意味着所有比特币都有自己的一个年龄,这个年龄不是比特币被挖出来的时长,而是从其最后一次交易的时间点到现在之间的时间段,更本质来说,是记录其交易的UTXO创建以来的时长。

只要UTXO存在,就说明其未被消费,也说明其包含的比特币未被转移。

这样的话就可以按照自UTXO生成到现在的时间间隔,即UTXO生成之后未动的时间,把所有的UTXO进行划分,1个月未动,3~6个月未动,6~12个月未动,1年~2年未动……5年以上未动等等。

基于UTXO的Hodl Waves

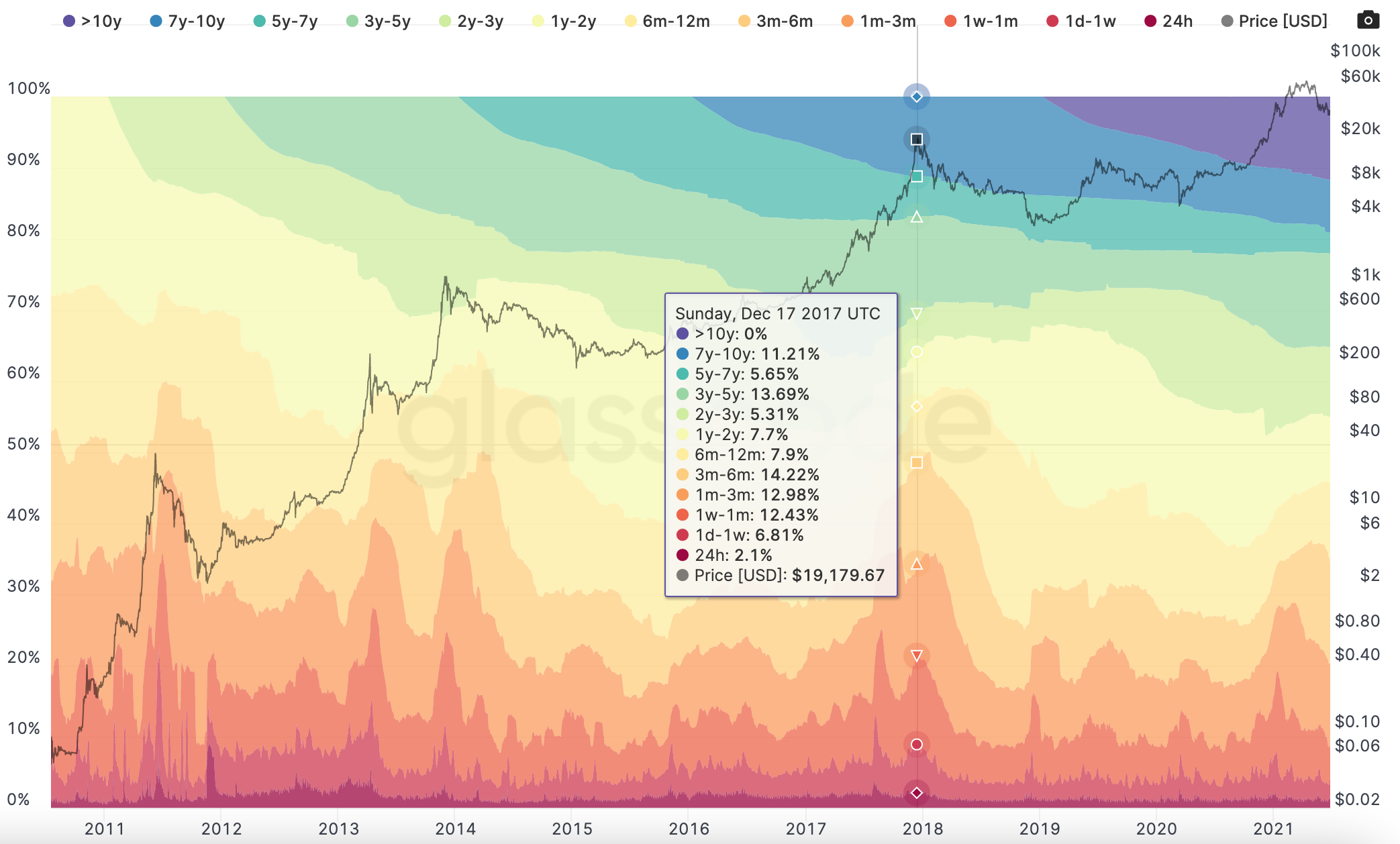

把每一个时间区间的UTXO包含的比特币数量占流通的所有比特币数量的比例曲线绘制出来,就是图中所示的这个像波浪一样的HODL WAVES。可以从上面清楚的看到不同年龄段的UTXO占比。

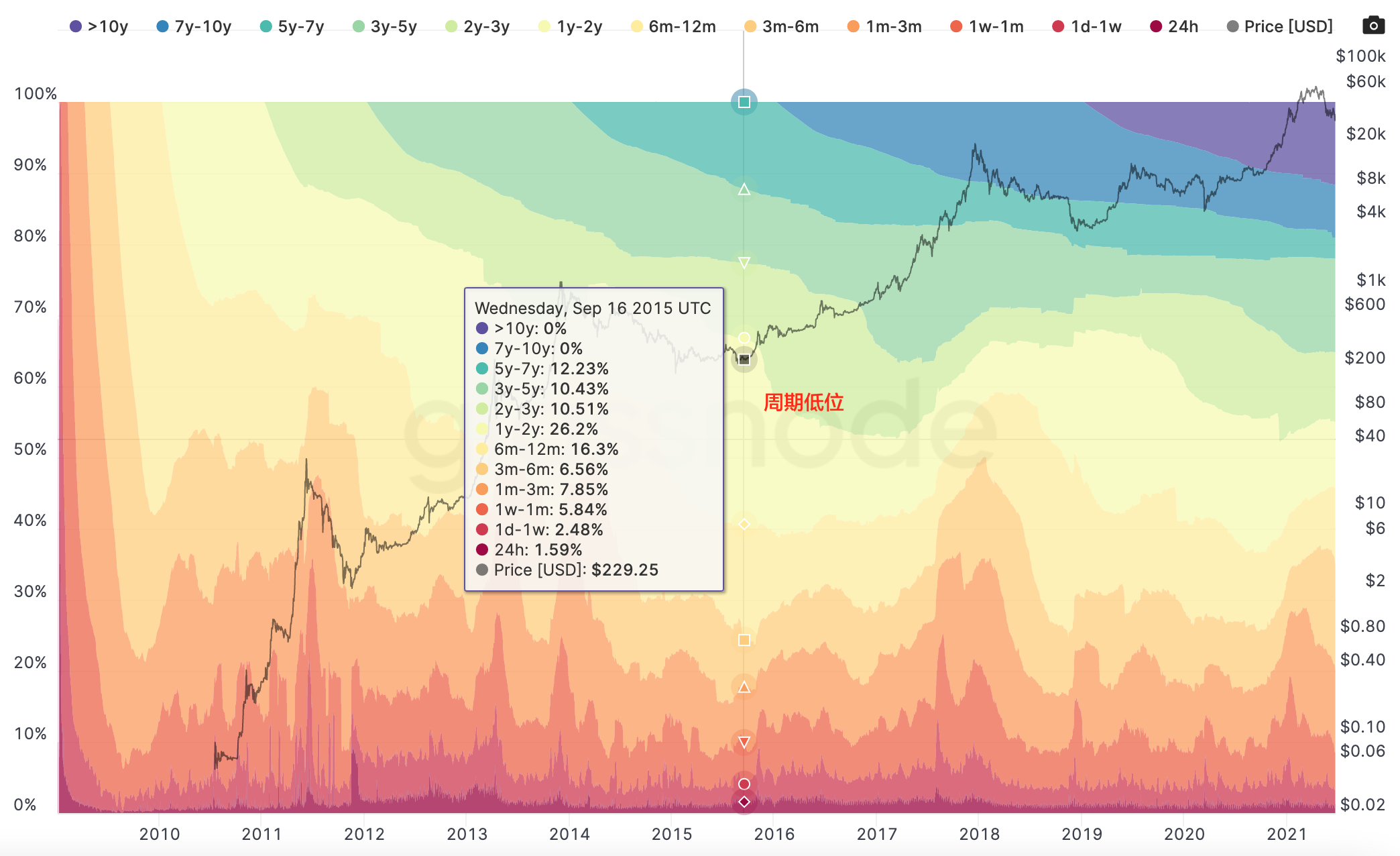

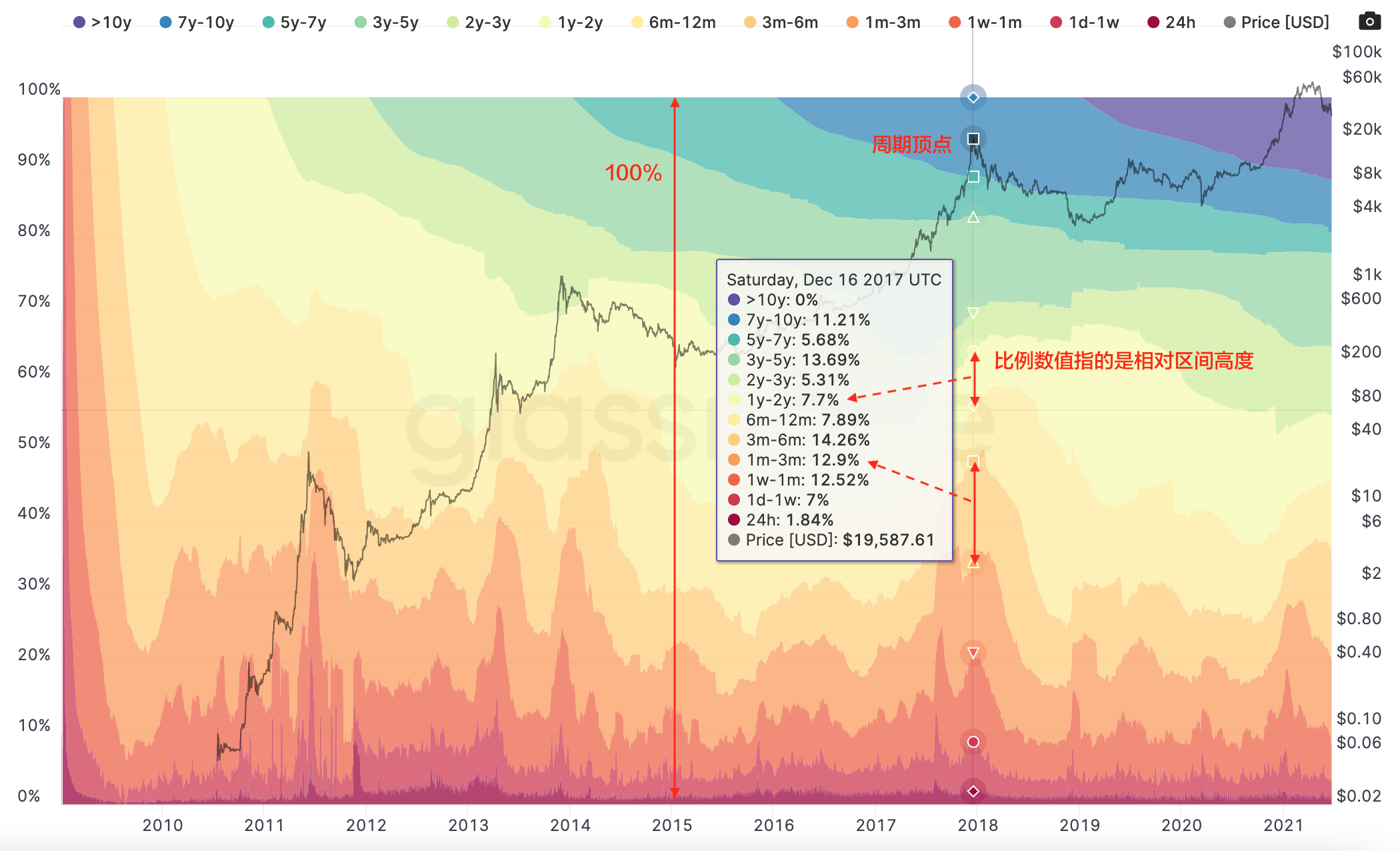

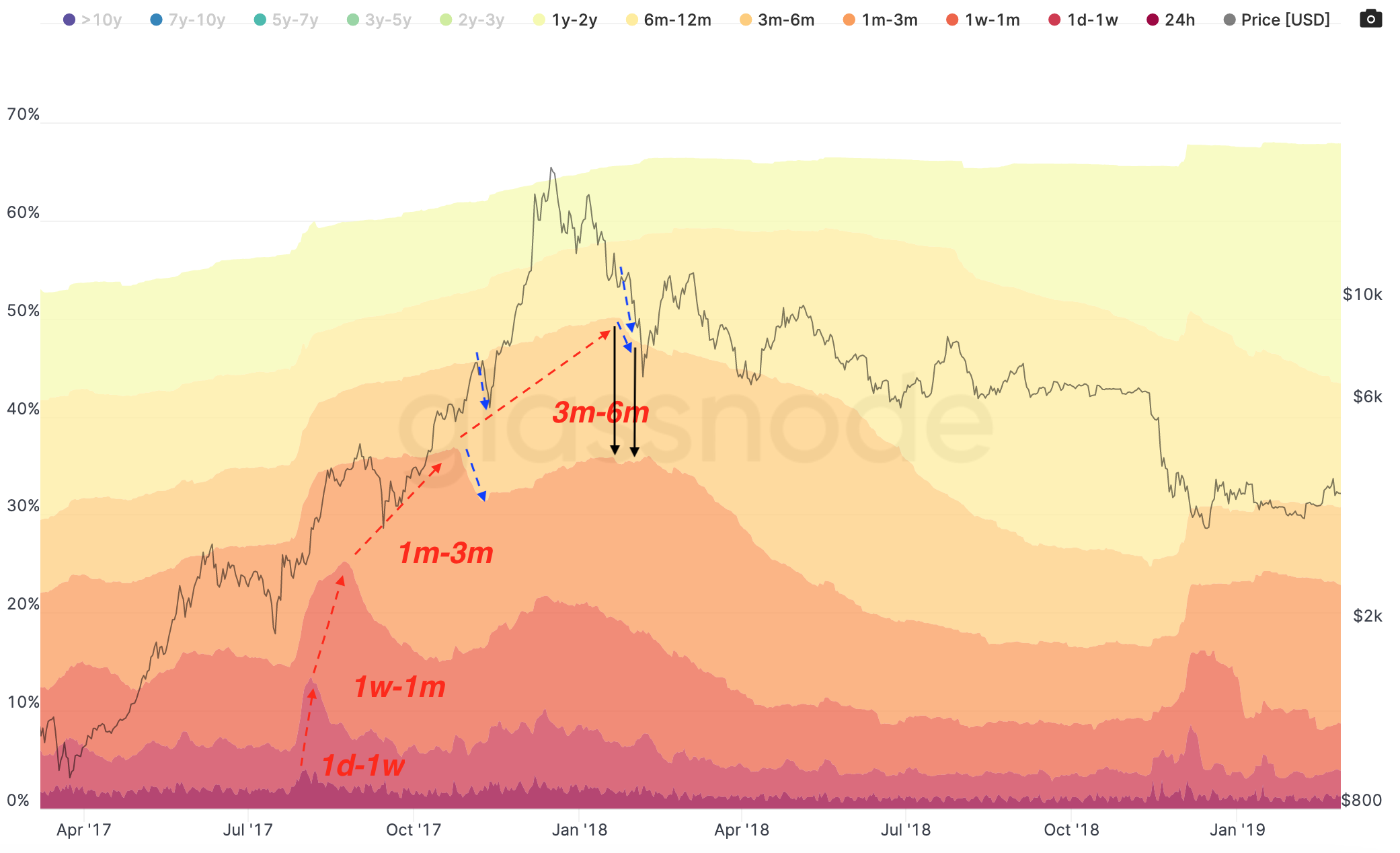

如下图所示,每一个横坐标都有对应的不同年龄区间的比特币占比显示,图中把光标放到2017年12月16日,上一个周期的最高点处,可以看到1周-1月、1月-3月、3月-6月的占比都在10%以上。

再把光标放到2015年19月16日,上一个周期的相对低位,可以看到1周-1月、1月-3月、3月-6月的占比都在10%以下。

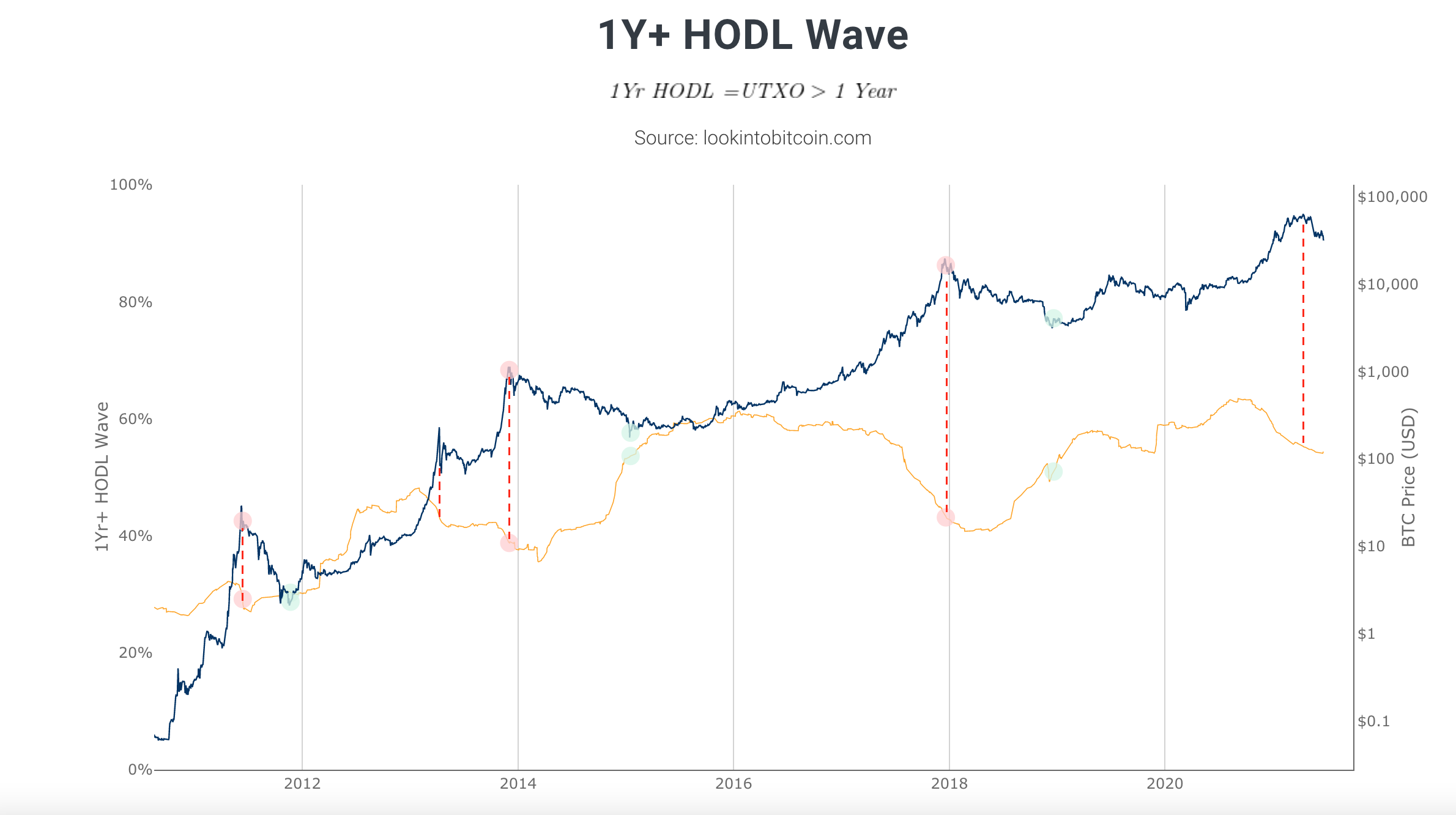

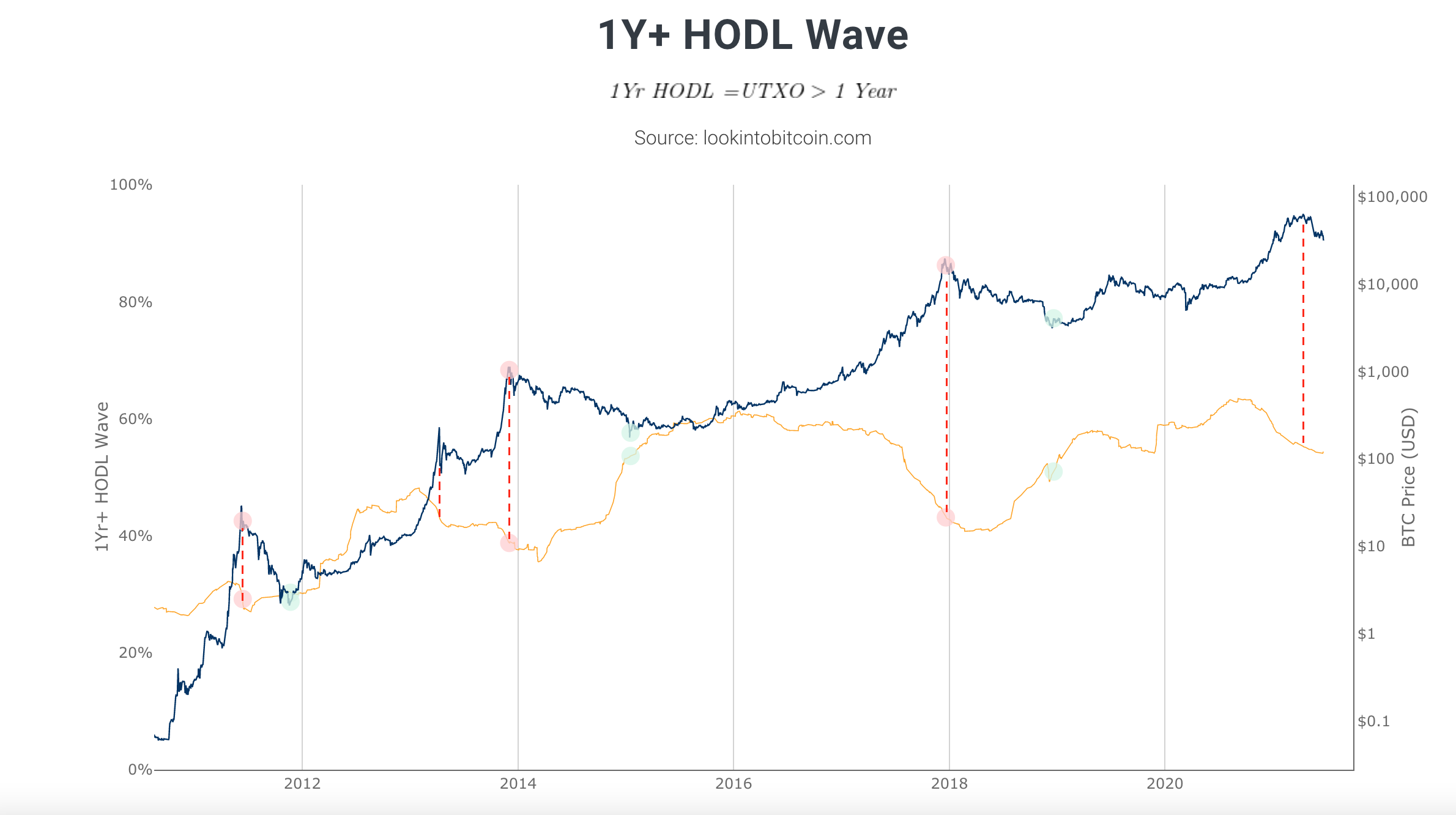

同样我们对比1年以上的占比,在大周期的不同位置,也有显著的变化,下图是把所有一年以上币龄的所有比特币一起统计的结果,可以看出,和行情有比较明显的相关性。

这里有个比较明显的趋势,每次周期的价格顶点,在1年+Hodl wave曲线的阶段低点之前的某个时间,但并不是太好判断到底在什么位置。

我们知道的是,不同年龄UTXO的占比变化和周期变化密切相关,那除了1年+ Hodl wave曲线,还有没有其他的时间区间,能够帮我们找到一个相对准确的范围提示呢?为了解决这个疑问,我们需要了解整个Hodl Waves图到底表达了哪些含义。

如何看HODL WAVES图表

从图形看:

1、沿纵坐标看,每一个时间点全部的区间加起来都是100%

2、沿纵坐标看,每个区间对应的比例数值,在图上指的是那个色带在那个时间点的相对高度,也就是宽度

3、沿横坐标看,每个时间区间对应的色带区间的宽度保持不变的话,就说明这个时间区间的比特币占比不变。

4、尖刺的产生,一定意味着某一个年龄段的比特币占比突然迅速增加。

从UTXO的机理看:

1、如果一枚比特币一直不动,则其币龄会逐渐增加,比如一枚比特币被转到钱包40天没动了,它就从属于24h范围,逐渐变成熟于1-3月币龄范围的比特币。一旦这枚比特币再次被转移,它又会变成属于24h内币龄范围。

2、最小时间范围,24h币龄的范围占比,如果增加,可能来源于新转移的币,或者新挖出的币,也可以统一说,来源于新币的产生。如果减少,有两种可能,一个是24h内被支出花费掉,另一个是随着时间增加,某些币成熟到更长的时间区间,进入1天-1周范围。

3、24h币龄范围之外,其余的币龄范围占比,如果增加,则只能来源于比其小一个时间级别的币龄范围的币变成熟。如果减少则就是被支出花费掉。比如1月-3月币龄的币量占比,增加的话,只能来源于1周-1月的币慢慢成熟变成1月-3月币龄的币,而减少只能是被花费掉(转移)。

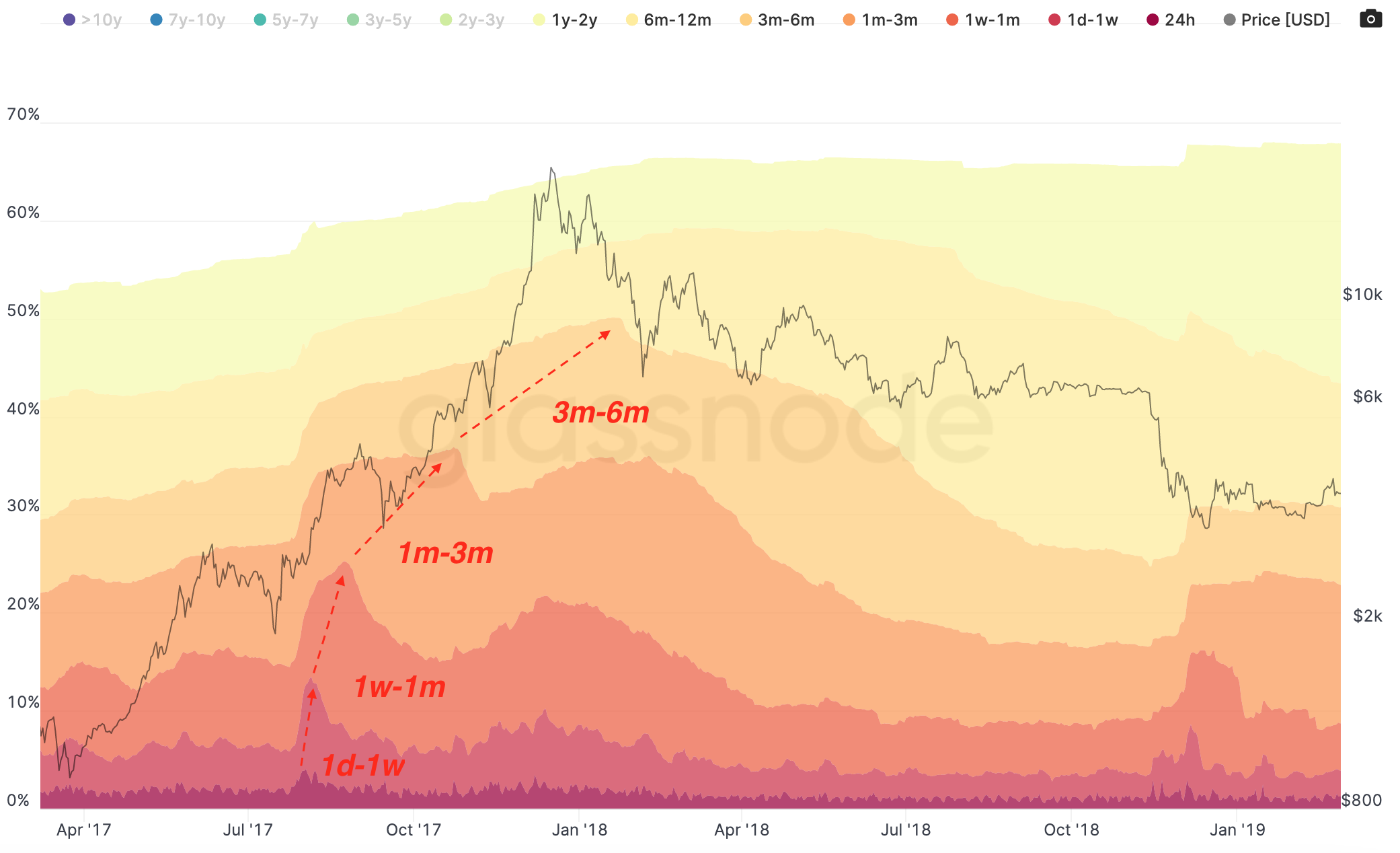

4、年轻币龄区间的占比出现尖刺,会在同一个时间点上反映出来。通常,这一部分增加的新币,会过一段时间之后,成长成为年龄更大的币,进入下一个币龄区间,并且逐渐在下一个币龄区间上显示出一个尖端,时间维度上后延。把上图中的箭头区域放大,就可以看出来。

这种现象背后的本质是,在2017年的8月份,有一大批比特币被购买,并且持有到了2017年12月份的高位。

(由于统计时间间隔的问题,24h币龄区间在尖刺的位置的增量看起来没那么大,从更高一个级别1天-1周,能看到真实的很明显的增量。)

5、尖刺从低币龄区间到高币龄区间的演化过程中,尖刺的形状会越来越平滑,因为在这个过程当中,这些币会不断的被转移,也就是支付花费掉了。但这个过程会比较平缓,如果一旦出现某个币龄区间的的曲线出现急剧的下跌(蓝虚线),则代表在那个时刻,这个币龄范围的币被抛售的比较多。相应的币龄区间占比也会减少(黑线长度减少)。上图中的1m-3m,以及3m-6m范围都有这个现象,通常也对应币价的一个极速的下跌。

HODL WAVES尖刺产生的原因及其表征意义

因为挖矿所产的比特币是平滑缓慢产生的,在某一小段时间内我们可以假设总量是不变的。因此短时间内某个币龄区间占比的突变,必然有另一些币龄区间占比的突变来平衡。也就是某些区间增加,就会有另一些区间减少。可以称为总量平衡原理。

反应在交易上,就是换手,币龄长的币被转移变成新币,即长短期持币者的筹码互换。

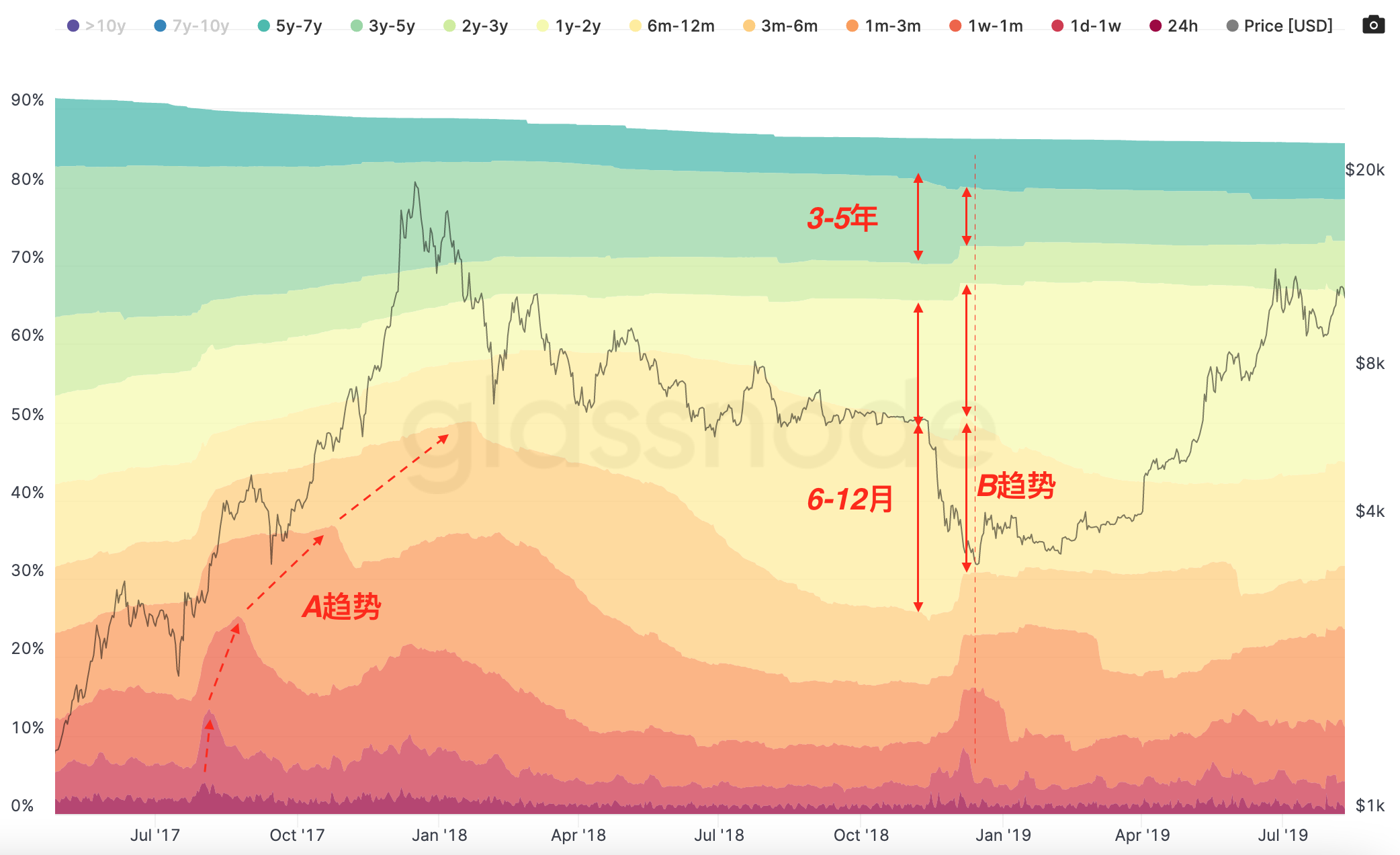

因为更长币龄范围的占比增加只会来源于更年轻的币的成熟,所以,尖刺的产生,可以一直往更小币龄区间反推,最终会发现,所有的尖刺,都会对应24h币龄范围内的比特币(新币)突然增加。如图中A趋势和B趋势。

但新币的增加有两种可能,一种是源自新的购买力量产生新币,一种是源自老币的抛售产生新币。二者在形态上有所不同。新的购买力量,买入的币的来源可能包含很多个币龄区间,也就是多个币龄区间的币的流出共同组成了新币的突然增加,对应的形态是币龄更长的形态逐渐平滑。如图中A趋势。

而某个币龄区间的币突然抛售导致的新币突然增加,币的来源就只有那个币龄区间,所以对应的形态是,某个币龄区间占比突然变窄。如图中的B趋势,这个过程对应2018年12月份,价格腰斩的过程中,很明显3-5年的占比和6-12月的占比大幅下降(双箭头长度),对应着新币的大量产生24h-1月的占比大幅增加。这表明那个暴跌,主要的原因是这两个币龄区间的币被大量抛售。

比特币周期的变化是综合多种因素导致的买卖双方力量的博弈,其中博弈非常复杂,最终的结果反映在K线上,但过程变化体现在比特币的流动上。

而链上数据能够让我们对比特币的流动情况能过尽可能的多掌握一些。

HODL WAVES和大周期的相关情况

牛市是伴随着新入场资金的不断增加而发生并且持续的,也就是短期内被买入的比特币越来越多,即低币龄的比特币占比会越来越多。

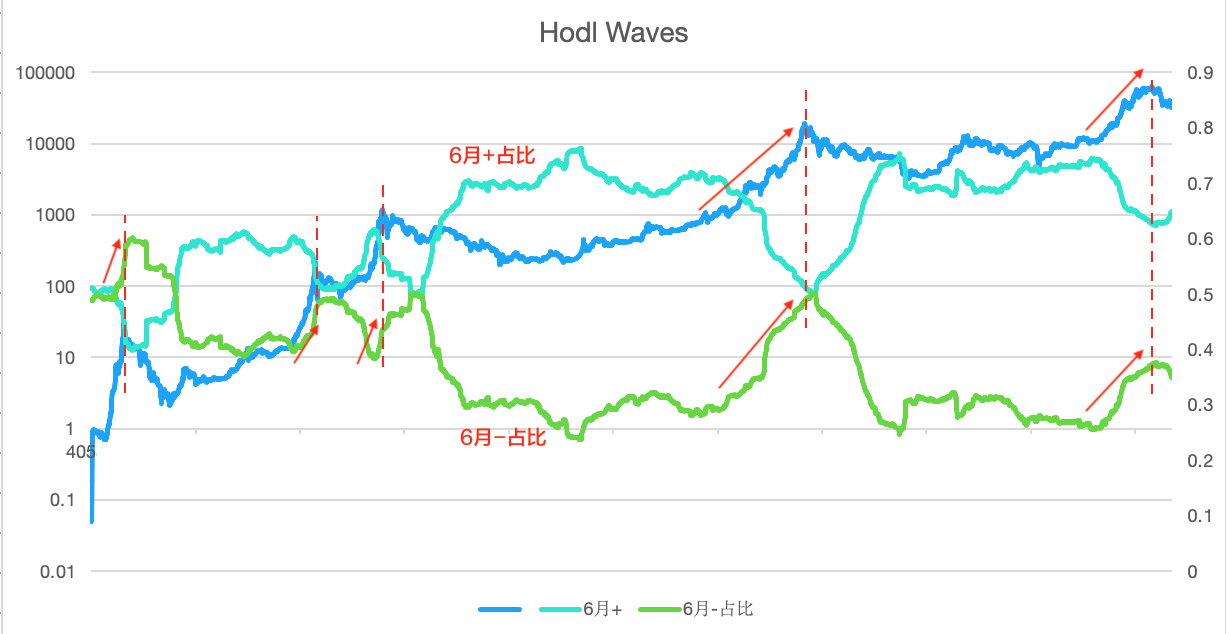

基于这个趋势,我们先试着把所有的比特币以6个月币龄为分界线进行划分,来看一下,6个月以上币龄的比特币占比的历史变化,以及6个月以下币龄的比特币占比的变化曲线。

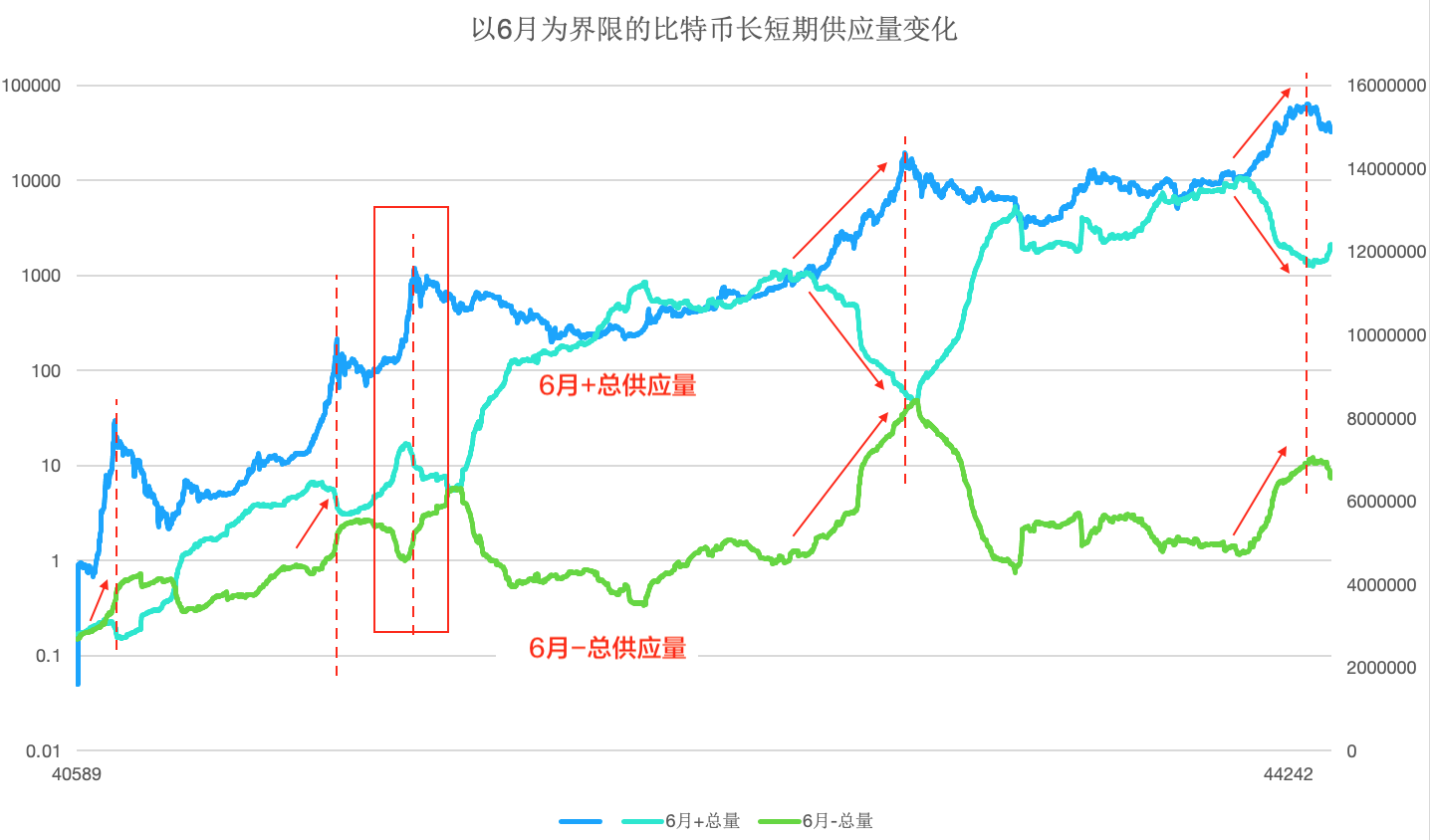

如果我们基于Hodl Waves的占比,结合比特币的实际供应量,就可以算出6个月以上以及以下币龄的比特币实际供应量变化曲线,如下图。

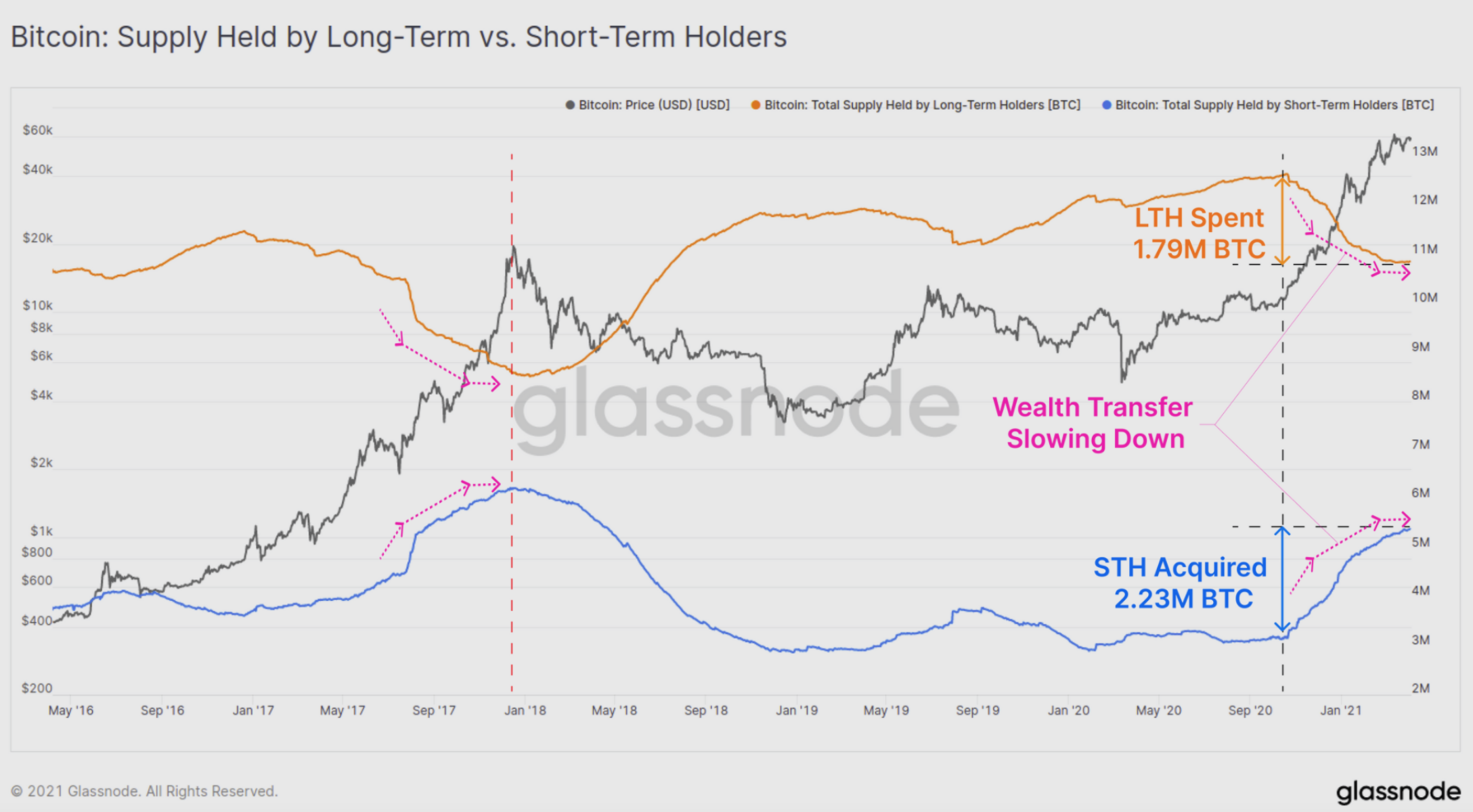

不管是占比还是实际供应量,都显示了共同的和比特币周期间的相关性状态。随着大周期行情的上涨开始,6月+以上的比特币占有量开始持续减少,而6月-以下的比特币占有量开始持续增加。

这个趋势,表达的意思就是,长期持有者随着行情的上涨,慢慢减少持仓,不断分发卖出比特币;短期持有者随着行情的上涨,慢慢增加持仓。只要后者的买入力量能够支撑前者卖出的量,牛市就能够持续。

一旦买入力量不足,或者短期的买入者也开始卖出,则大概率就对应阶段性行情的结束。这个时候对长期持币者来说,其总体开始有分发卖出比特币转变为积累比特币。

每个周期相似,但又有不一样的地方,我们不可能找到对应顶点的那个转折点,但我们可以尽可能去观察长短期持币者的行为变化,看看怎样的比特币流动变化和比特币周期转换的对应性更好。

这就引出一个关键点,就是长短期币龄的划分,上面用的是6个月。在文章的开头有一张图,画的是币龄一年以上的比特币占比变化情况。

对比两种分界线,明显以6个月作为长短期币的分界线,其占有率的转折和周期的转折对应性更好。

那6个月是不是最好的选择呢?

我们参考Glassnode研究团队做的一个分析,关于长短期的币如何划分,相关文章是, 量化短期和长期持有者比特币供应 , 分解短期和长期投资者的链上指标 。

研究基于一个假设,如果一个 UTXO 在 100-200 天的范围内超过某个寿命阈值,那么这些代币就会掌握在不太可能基于短时间框架进行投机和交易的市场参与者——长期持有者手中 。相反,低于某个寿命阈值,更可能较早使用的 UTXO 归短期持有者所有。

最后得出的结论是,此寿命阈值为155天。即币龄大于155天的比特币,为被长期持有的比特币,币龄小于155天的比特币,为被短期持有的比特币。

如果我们以155天作为长短期比特币的分界线,截止今年的4月5日,其整体走势是这样的。

长短期的比特币交换明显,交换速度降低,占比变化曲线接近走平,和2017年顶部非常相似。也就是,从牛市开始到这个时刻,长期持有者的比特币接近完成了分发出售过程,而短期持有者也接近于不再增加比特币。这个过程是明显的换手过程。

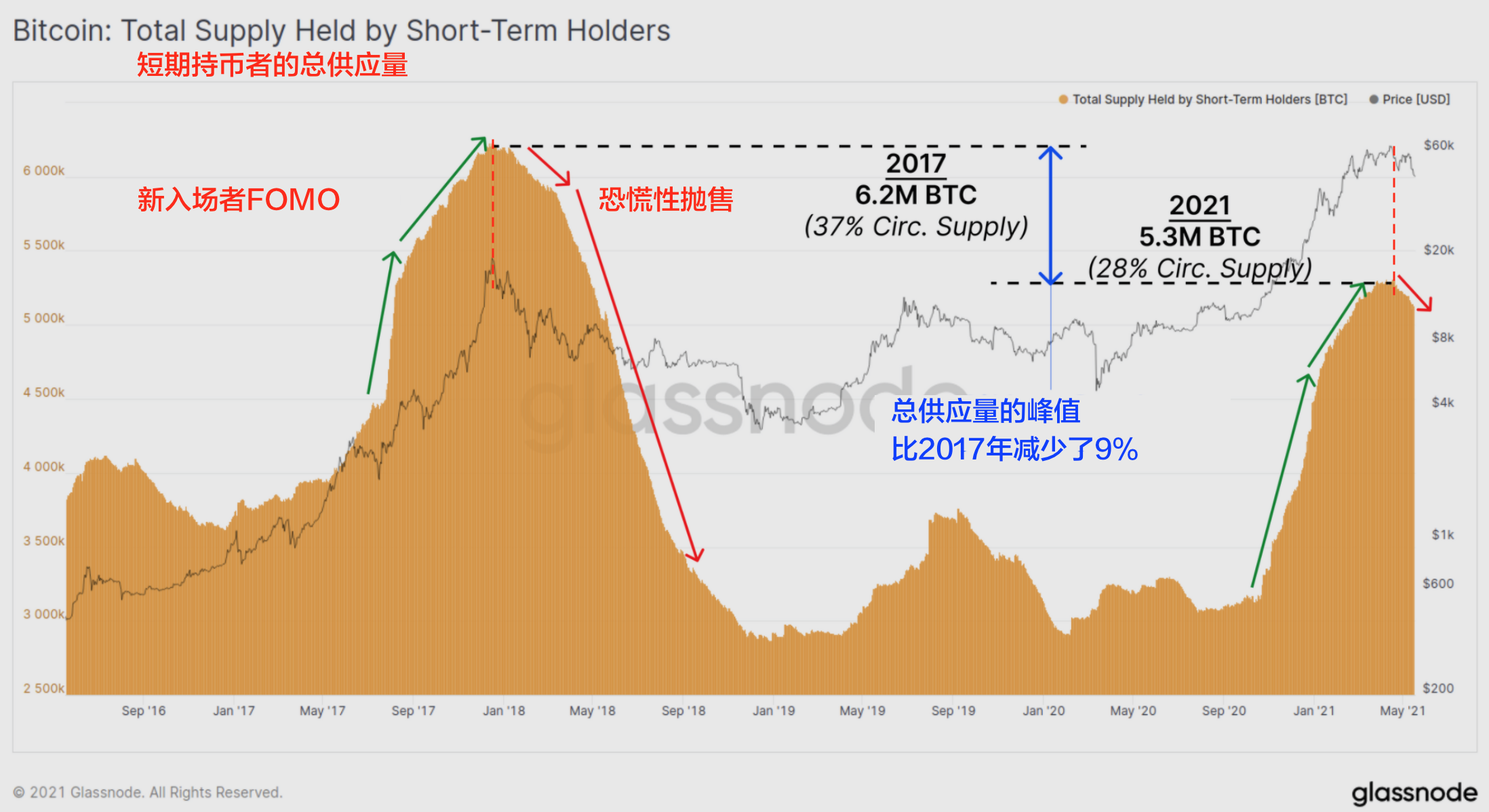

我们再继续看一下截止到5月17日,短期持仓量的变化过程。

很明显的类似2017年的顶部范围的特征,短期持有者的供应量达到峰值,开始减少,峰值位置也对应价格的顶部范围。

本周期短期持有者供应量峰值比2017年减少了9%,也说明了,随着整体的价格越来越高,尤其是牛市后期,短期持仓量的增加,所需要的资金量越来越大。可以想象的是,未来的阶段性顶部,短期持仓量的峰值大概率会越来越低。

短期持有者的供应量从增加到降低的趋势转变,意味着流入小于流出;实际有多个因素,从流入角度看,没有更多的新的买盘资金入场。从流出角度看,开始有更多的币被卖出,也有一部分币被囤下来变成更长期的币。没有更多的新的买盘资金入场,是最关键的因素。

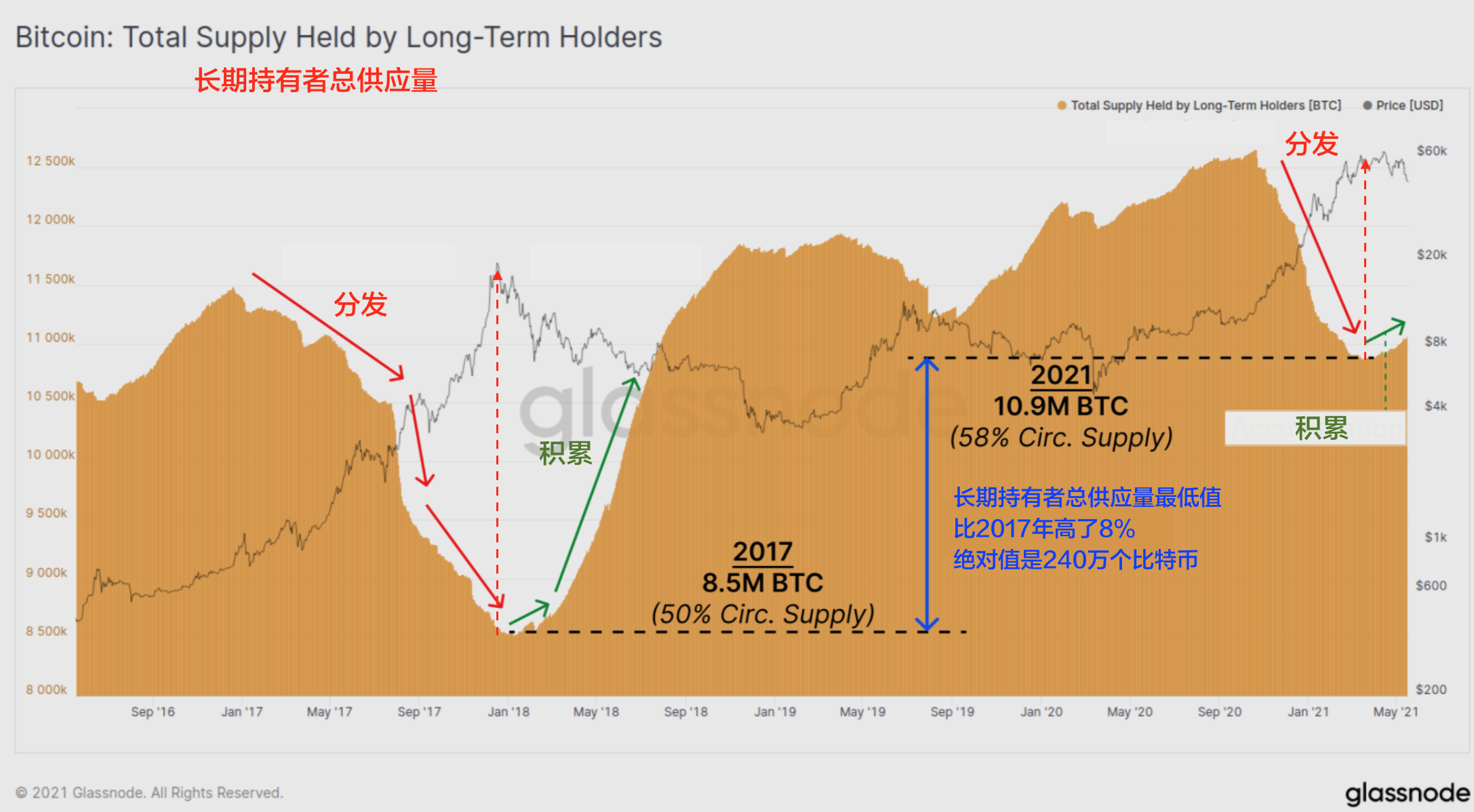

再看一下截止到5月17日,长期持仓量的变化过程。

长期持有者供应量表现出和短期持有者的供应量相反的特征,从牛市开始到牛市顶部,一直处于流出分发比特币的过程,供应量一直减少,底部位置对应价格的顶部范围。

这次的顶部位置,长期持有者供应量的最低值比2017年高了8%,绝对值大概240万个比特币,也就是说,更多的比特币被囤了起来,牛市上涨的过程中,被长期持有者卖出的比特币比上个牛市过程中更少。

再次提醒,长期持有者的供应量开始变为积累,意味着阶段性行情的结束,而不是短期再有行情的标志。

结合比特币的币龄成长特点,币龄大于155天的比特币供应量,增加的来源就是低龄比特币的长大,来自于小于155天比特币的持续持有变得更成熟,跨过155天这个门槛。而其减少,就是被转移支出花费掉了。所以,长期持有者供应量从降低变为增加的趋势转变,意味着从低币龄成长到155天的币,开始多于长期持有者支出的币量。

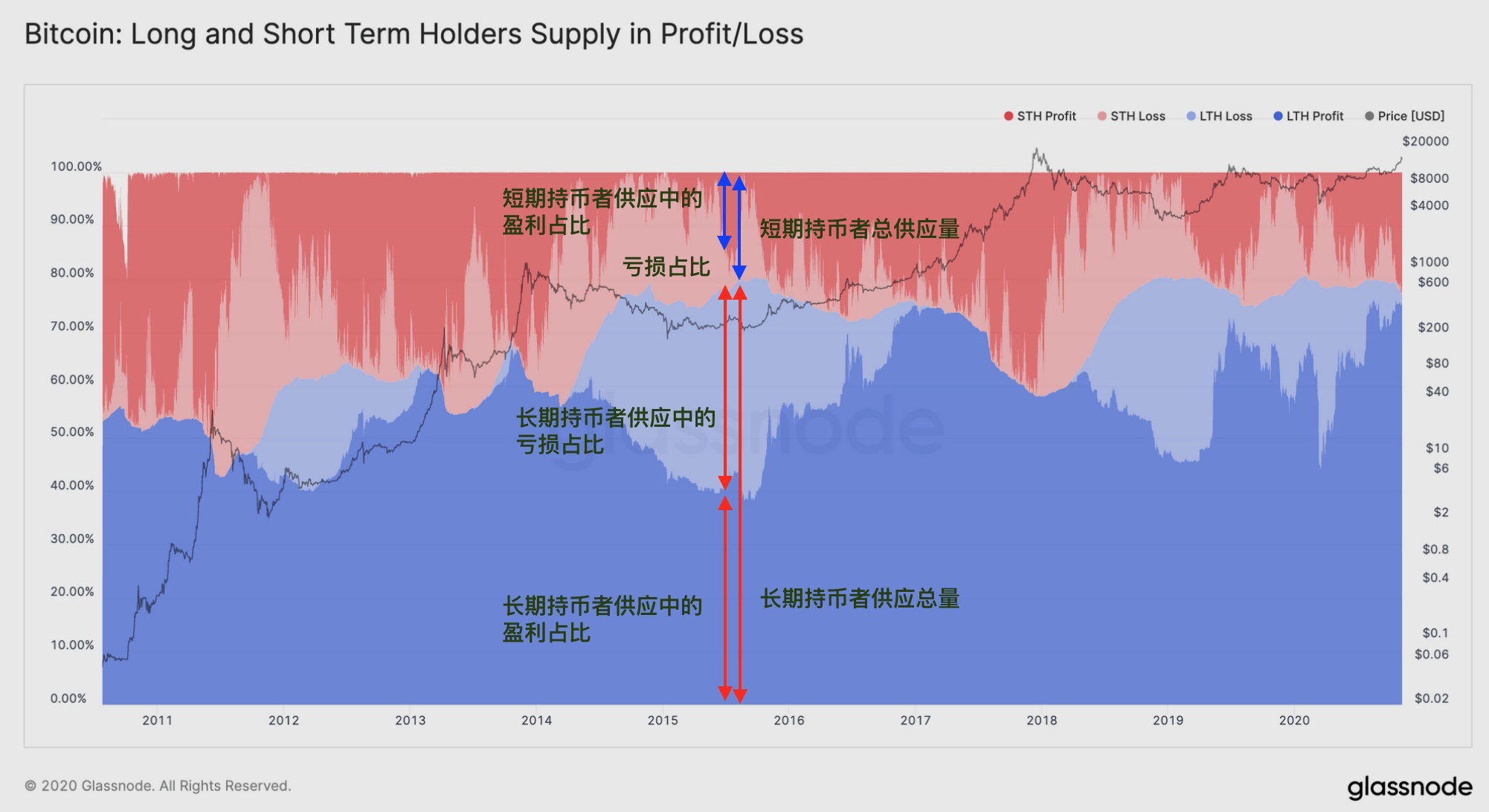

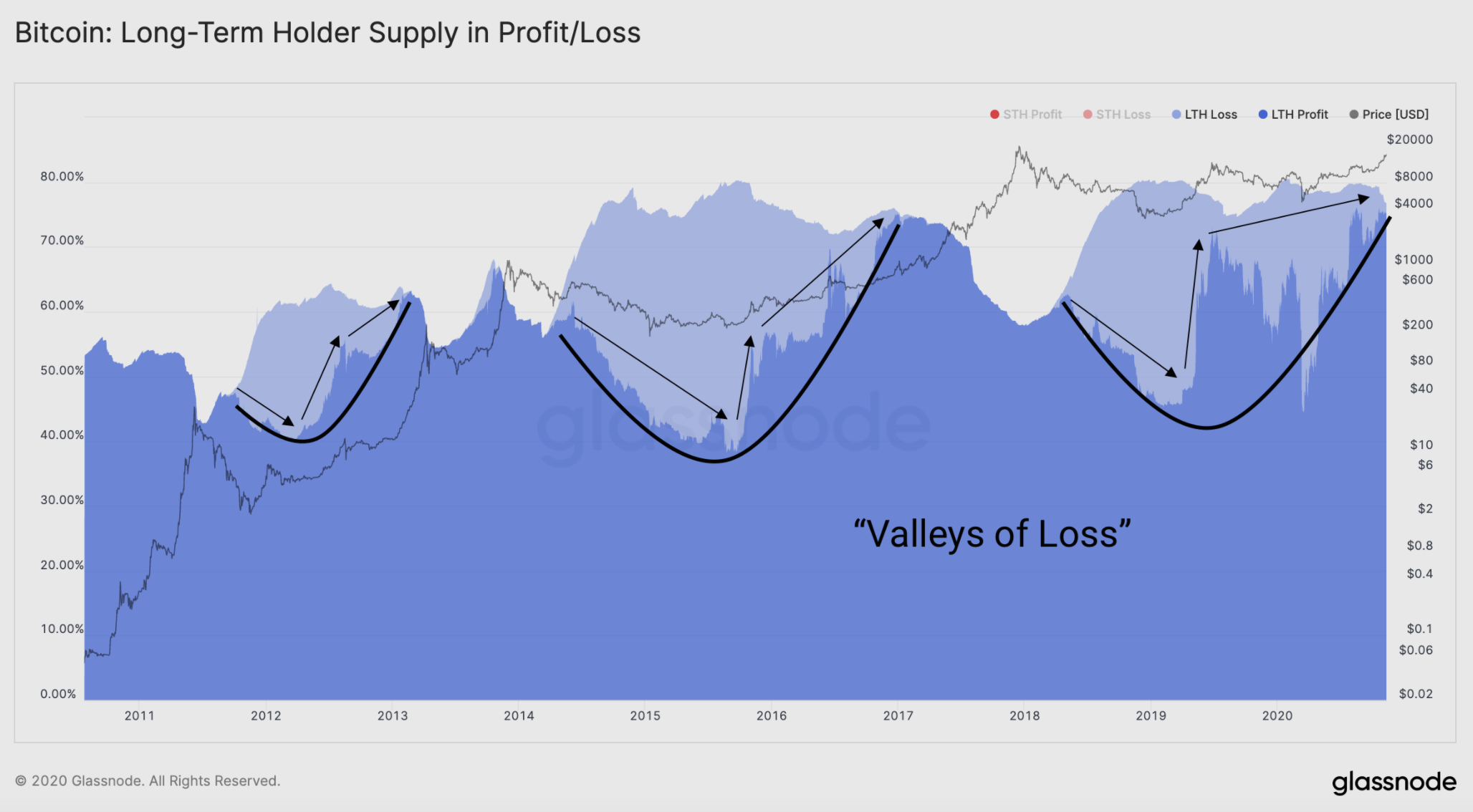

长短期持仓量的盈亏变化趋势

图中蓝色区域是长期持有者总供应量,深蓝色是长期持有者中盈利的占比,浅蓝色是长期持有者中亏损的占比。红色是短期持有者总供应量,深红色是短期持有者中盈利的占比,浅红色是短期持有者中亏损的占比。

可以看出,相当数量的 LTH 供应在熊市中处于亏损状态,并随着新的牛市周期的到来而减少。亏损的 LTH 供应有多种来源:一方面,在 2020 年 312突然价格下跌的情况下,之前盈利的 LTH 供应可能会进入亏损区。另一方面,来自短期进场的新投资者保留了币并成为长期持有者。

从 2018 年年中开始,后一种情况在最新的“损失低谷”中很明显:这意味着在 2017 年底牛市高峰期左右进入该领域的投资者购买了大量 BTC。随后的熊市周期导致他们“亏损”而不是“盈利”进入长期持币者区域。

度过2019年3月,牛市开始,长期投资者的供应都慢慢恢复了盈利状态,包括2017年的投资者。这导致 BTC 持有者的普遍积极情绪,并表明前景良好。

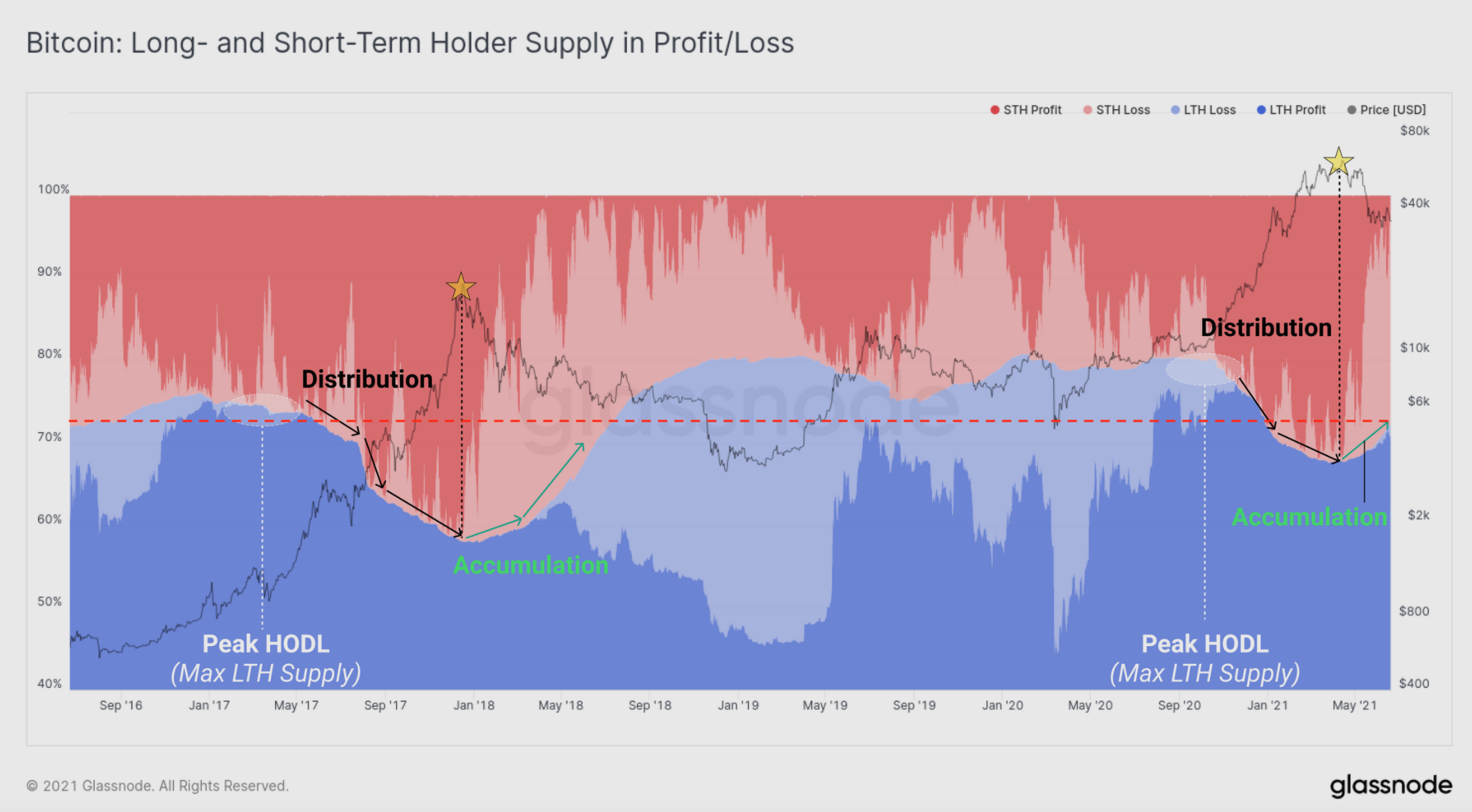

来看下现在这个周期的情况

从大周期来看,长期(蓝色)和短期(红色)持有者持有的供应量与 2017 年顶部有显着相似之处。上图显示了每个群组持有的相对供应量,以及它们是盈利(深色)还是亏损(浅色)。

在长期持有者供应量达到峰值后(白色圆圈),两个周期都显示了同样的趋势,一部分BTC从长期持有者转移到短期持有者。在顶部趋势反转后,我们开始看到相反的效果,长期持有者停止支出并开始重新积累。

自 6.4w美元的顶峰以来,长期持有者的供应量增加了5.25% ,其中 1.5% 目前处于亏损(155天之前买的)。尽管价格接近许多长期持有者的成本,但他们继续持有。

若依据这个数据,从当前的长短期持有者盈亏情况看,这个周期的牛市峰值过去了,短期持有者大部分处于亏损状态,这个绝对值大概有两百多万枚比特币。

下半年会不会走出2013年的走势,不好说,没有大的利好,很难积累信心,但市场压抑了这么久,涉及个人的正策出完,应该会有比较大幅的反弹,做好仓位管理,两手准备,是比较稳妥的选择。

关注趋势变化比具体的点更重要

从上面的分析,可以看出长短期持有量的变化,和比特币的价格周期有比较密切的关系。但随着比特币的价值越来越被认可,越来越多的币被囤起来长期持有。长短期币龄的分界线可能也会改变,所以应该关注的是一个趋势的变化,而不要执着于某一个点。

低币龄比特币的供应量在某段时间内突然暴增,往往意味着一波比较大的行情开启,这会持续的刺激新资金入入场,只有这个趋势改变了,行情就大概率结束了。

所以,重点是关注趋势的变化,再结合其他因素判断当下市场在周期中的位置。