矿业强监管后:交易需求降至34个月以来最低点,全球头部矿池抗风险能力强

根据剑桥大学新兴金融研究中心(Alternative Finance)计算的电力消费指数,截至6月21日,比特币挖矿的全年预估能耗值约为91.04 TW/h,已高于芬兰和比利时全国的预估能耗规模,与哈萨克斯坦全国的预估能耗规模相当。高耗能不仅使能源需求承压,而且高碳排放量还会环境产生影响。

在这样的背景下,结合碳中和和碳达峰的目标,中国政府于近期 加强 了 比特币 矿业监管政策。新疆、内蒙古、四川、甘肃等原先国内虚拟货币挖矿重镇都纷纷发文宣布禁止包括比特币挖矿在内的虚拟货币挖矿。6月20日,比特币全网算力跌至91EH/s,创近六个月新低。 PAD ata进一步分析了近期比特币算力和链上数据的变化后发现:

1)

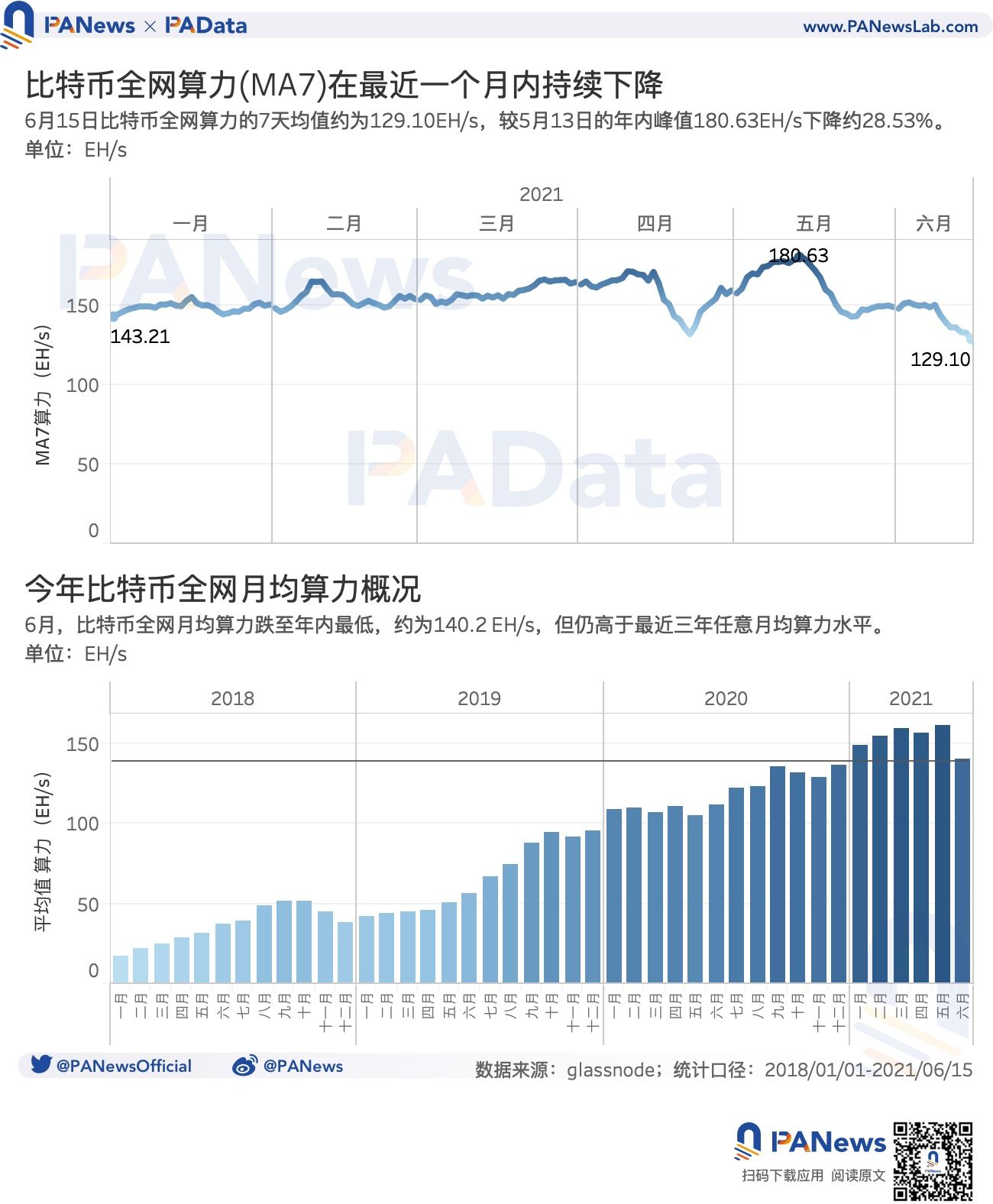

最近一个月,比特币全网日均算力下降明显,降幅大约达到

28.53%

,

6

月日均降至年内最低,但仍高于最近三年任意月份。

2)

中国背景的矿池的算力份额涨跌不一,部分下降明显,如

1TH

ash、

H

uobi

.

pool、

F2P

ool最近一周的平均算力份额较上月平均算力份额的降幅都超过

40%

,

但

BTC.

com和

B

inance

P

ool仍然有

10%

以上的增长,

V

ia

BTC

则增长了

56%

以上。

3)

受算力下降的影响,

5

月以来,比特币挖矿难度

3

次下调,是近三年内短期下调最频繁的一段时间。

4)

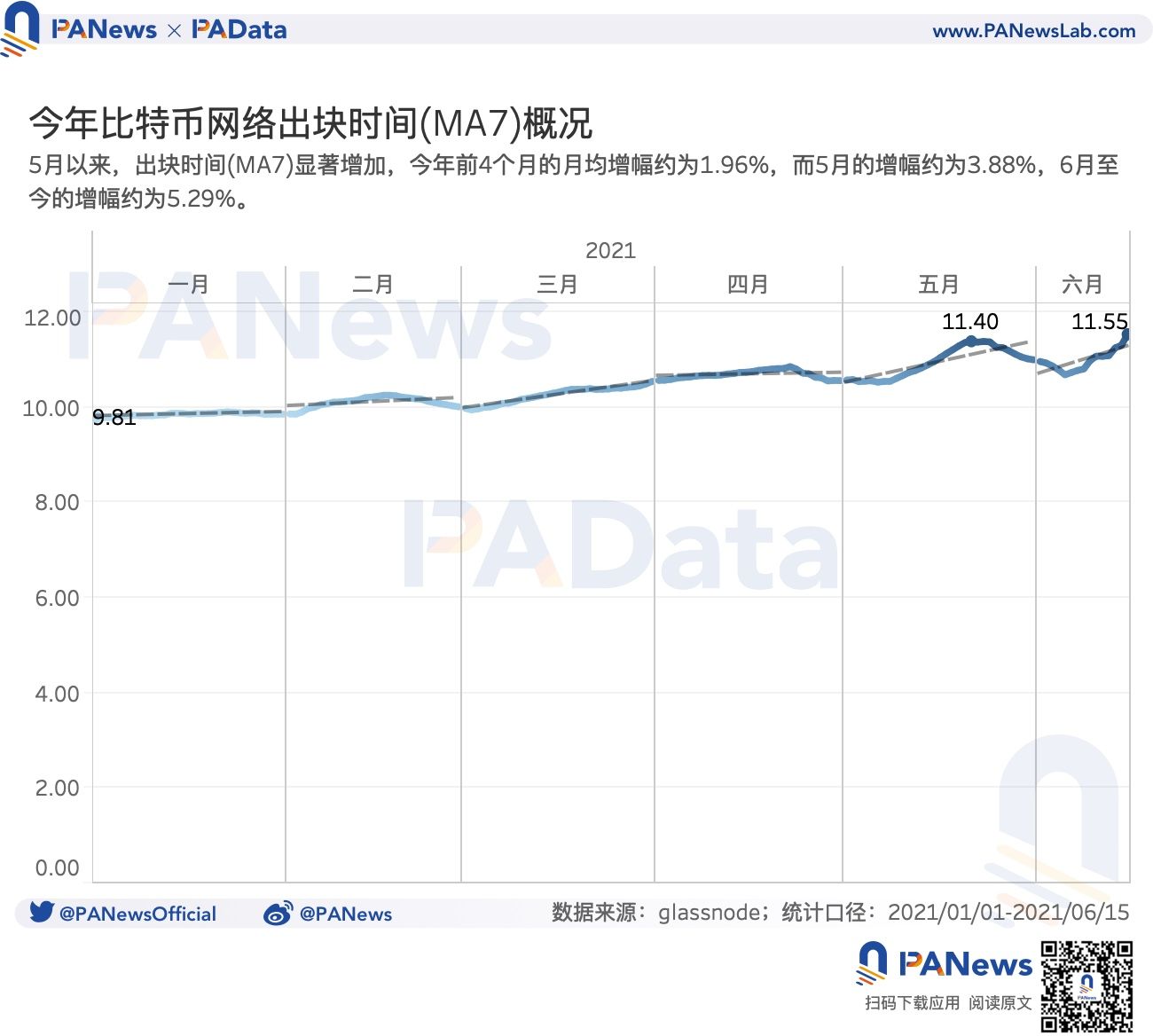

近期比特币网络的出块时间显增加,今年前

4

个月的平均增幅为

1.96%

,

而

6

月至今的增幅已经达到

5.29%

。同时,比特币网络的月均出块量降至

2018

年

11

月以来的最低值。

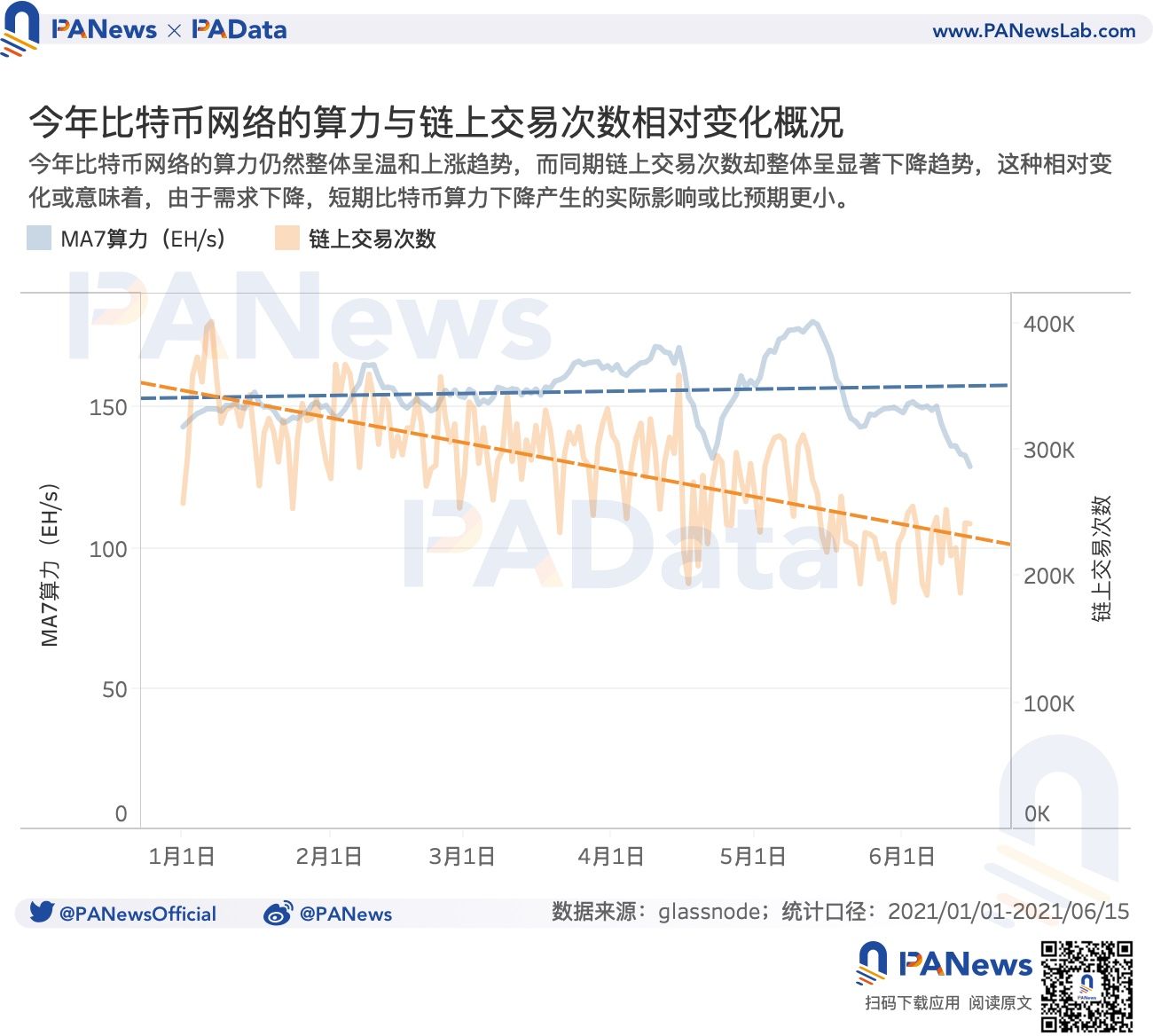

5) 目前,比特币的链上活跃度显著降低,链上交易次数下降至 2018 年 8 月以来的最低水平。但是,从总体趋势看,今年链上交易次数下降,但算力仍然轻微上涨,这种相对变化意味着短期算力下降对网络实际运行的影响或小于预期。

01

本月平均算力降至年内最低,

各矿池算力份额涨跌不一

自

5

月中旬以来,比特币全网日均算力呈显著下降趋势。

6

月

15

日的算力(最近

7

天均值,下文均简称

MA7

)已跌至

129.10 EH/

s,较

5

月

13

日创造的年内峰值

180.63 EH/

s下降约

28.53%

,

同时也为今年持续下跌最长的一段时间。截至6月20日,比特币全网算力跌至91EH/s,创近六个月新低。

受到算力短期内持续下跌的影响, 6 月至今的月均算力已经跌至 140.20 EH/ s,为年内最低,较上月月均算力环比下跌约 13.08% 。 但是,从历史月均算力水平来看,本月算力仍然高于最近 3 年内任意月份,也即仍然处于历史较高算力水平。

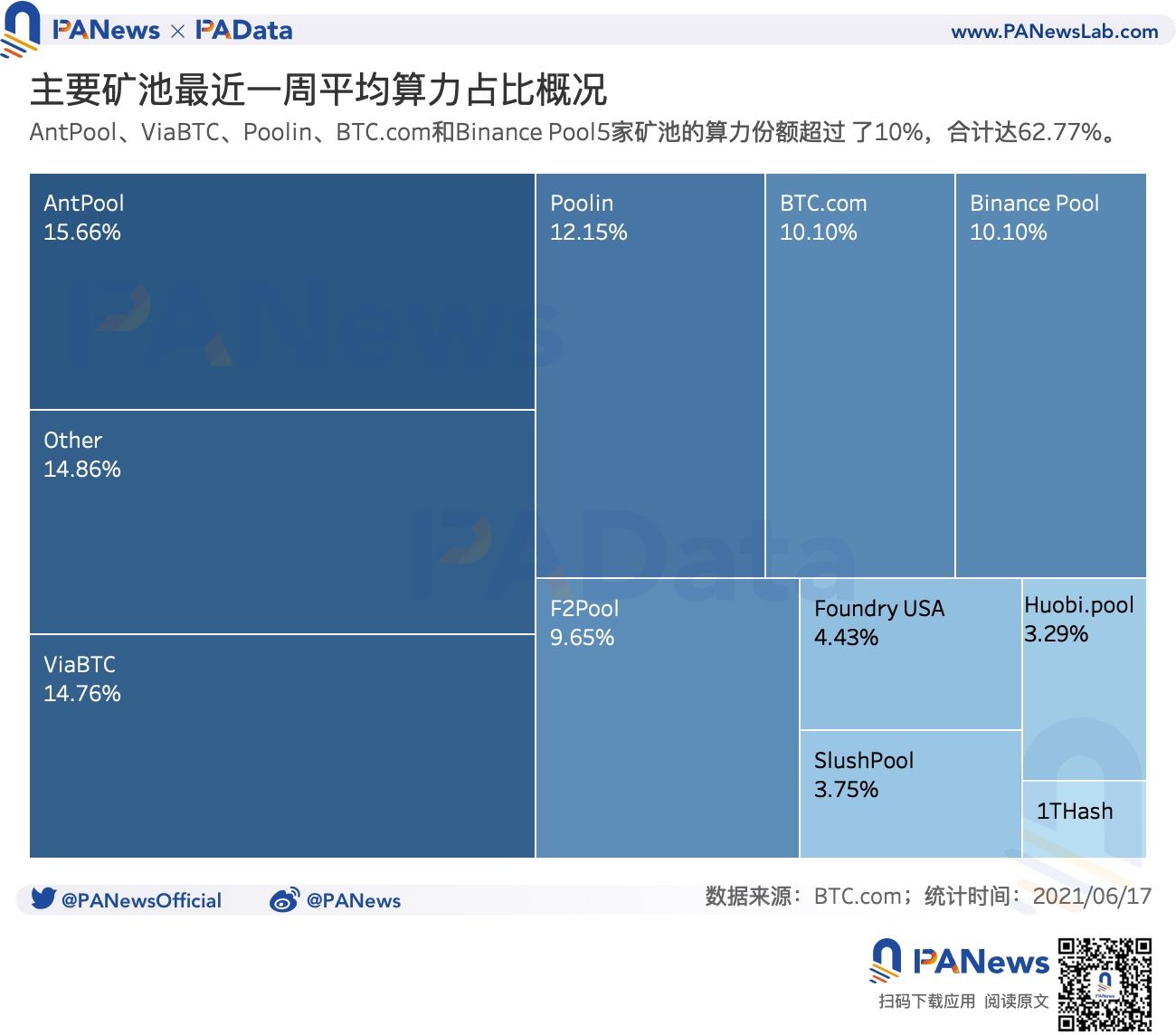

从各大矿池的算力分布来看,截至

6

月

17

日,

A

nt

P

ool和

V

ia

BTC

为算力份额最高的两个矿池,分别达到了

15.66%

和

14.76%

。

另外,

P

oolin、

BTC.

com和

B

inance

P

ool的算力份额也都超过了

10%

。

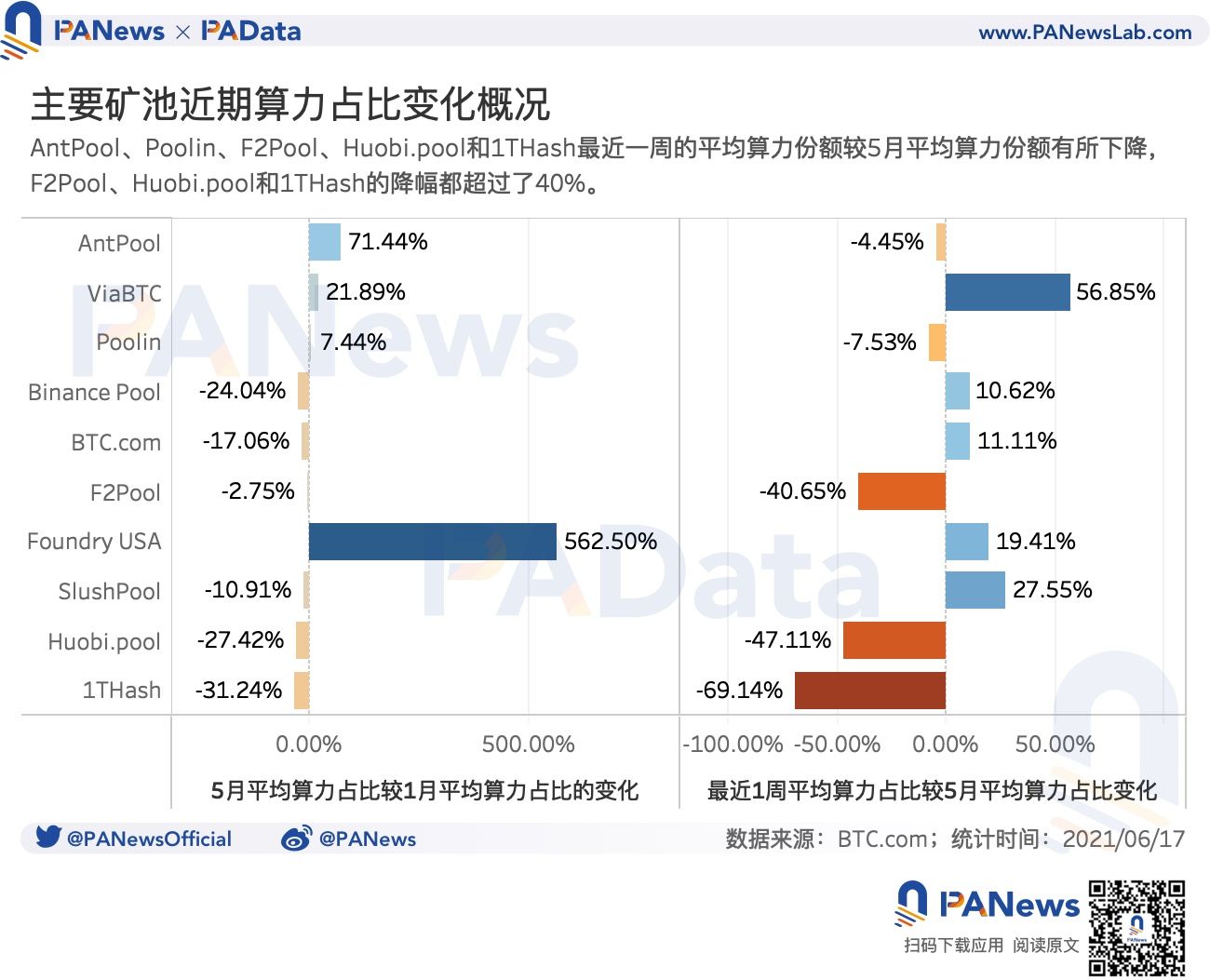

这 5 大矿池的算力合计占比已经达到全网的 62.77% , 其中多个矿池的主要算力来自中国。受到中国政府近期收紧矿业监管政策的影响,不同矿池的算力份额有着明显的分化表现。

即使同为中国背景的矿池, 也 出现了 涨跌不一。 有些 矿池 近期算力份额下降明显,这些矿池可能比较依赖某一地区的算力供给,而该地区恰好收紧的地方监管政策,如 1TH ash、 H uobi . pool、 F2P ool最近一周的平均算力份额较上月平均算力份额的降幅都超过 40% 。 但有些矿池近期算力份额仍有增长,如 BTC. com和 B inance P ool的增幅都在 10% 以上, V ia BTC 的增幅更达到了 56% 以上。

而同期以海外算力为主的矿池,如 F oundry USA 和 S lush P ool的算力份额分别增长了 19.41% 和 27.55% , 增幅较为明显。

不过,从中期各矿池算力变化的情况来看,今年 5 月平均算力份额较 1 月平均算力份额保持正增长的仅有 4 个矿池,分别是 A nt P ool、 V ia BTC 、 P oolin和 F oundry USA , 其他统计范围内的 6 个矿池则都有不同程度的下跌,可见,矿池的头部效应仍然存在且越来越显著。

此番政策调整是否会对国内矿池格局产生影响则还需要进一步观察,但从最近一周的算力份额变化来看,头部矿池 或因 合作的 海外 矿场 资源 较 多,抗风险能力可能也 较 强,排名前三的矿池中, A nt P ool和 P oolin的算力份额都是小幅下跌,而 V ia BTC 反而还大幅上涨了。

02

出块时间延长至

11.55

分钟,

月均出块量创 2019 年以来新低

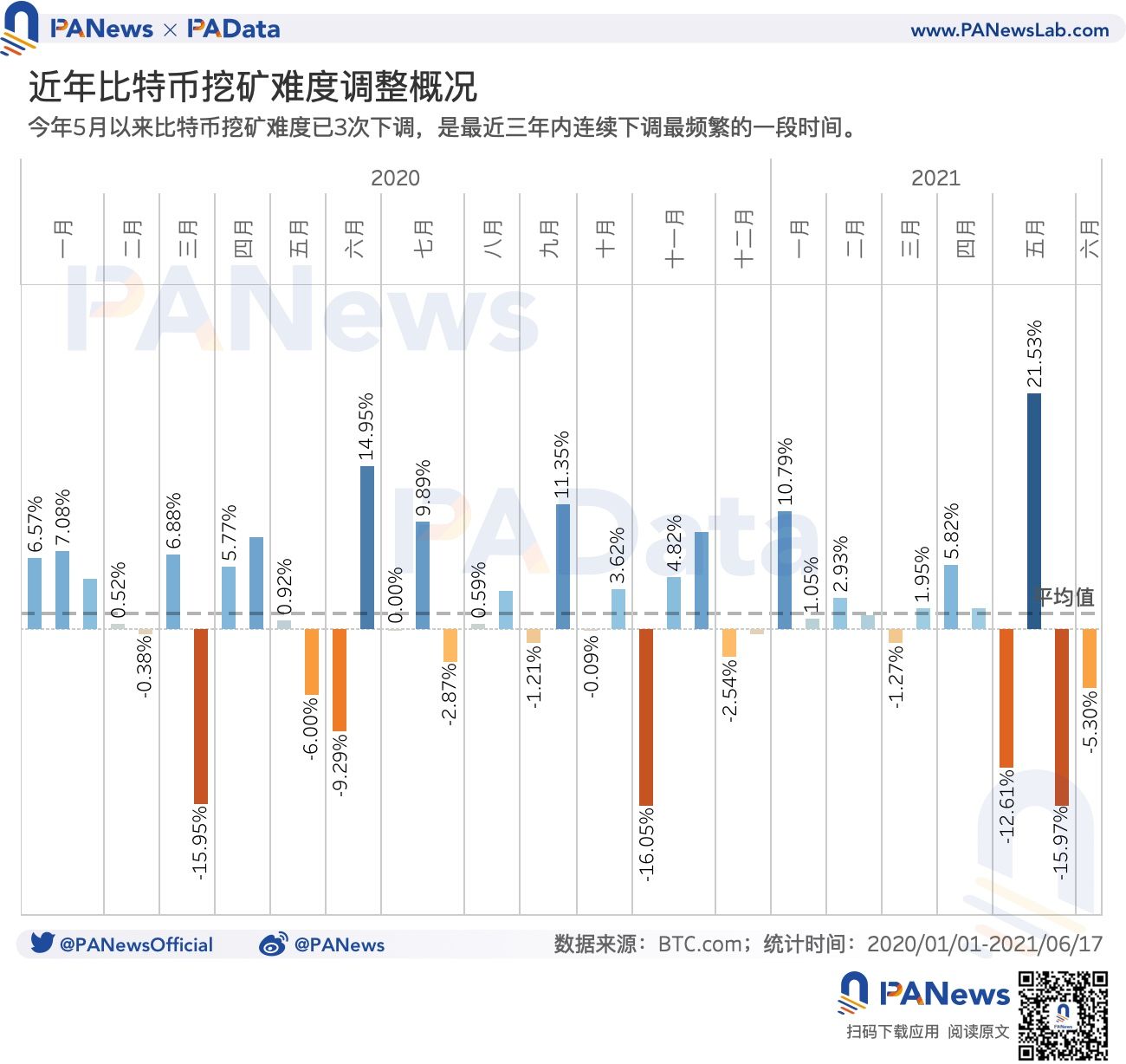

全网算力下跌后挖矿难度也随之下调,根据统计,截至

6

月

17

日,今年比特币网络累计难度调整

12

次,其中上调

8

次,下调

4

次。而下调的

4

次中有

3

次都出现在最近一个多月中,分别是

5

月

12

日下调

12.61%

、

5

月

30

日下调

15.97%

、

6

月

14

日下调

5.30%

,

近期也是最近三年内挖矿难度短期下调频率和幅度最大的一段时间。

同样受到算力下降的影响,近期比特币网络的出块速度也有所增加。

6

月

15

日,比特币网络的出块间隔(

MA7

)

约为

11.55

分钟,较月初增长了

5.29%

,

为年内最长出块间隔。而实际上,从

5

月开始,比特币网络的出块速度就显著变慢了,

5

月出块间隔的涨幅约为

3.88%

。

在此之前,今年前

4

个月,比特币网络出块间隔的月均涨幅仅为

1.96%

。

另一方面,比特币网络的出块量也在下降。截至

6

月

15

日,本月日均出块量仅为

135.20

块,环比下跌约

5.24%

。

从历史出块量来看,本月日均出块量创下了

2018

年

11

月以来的最低值。

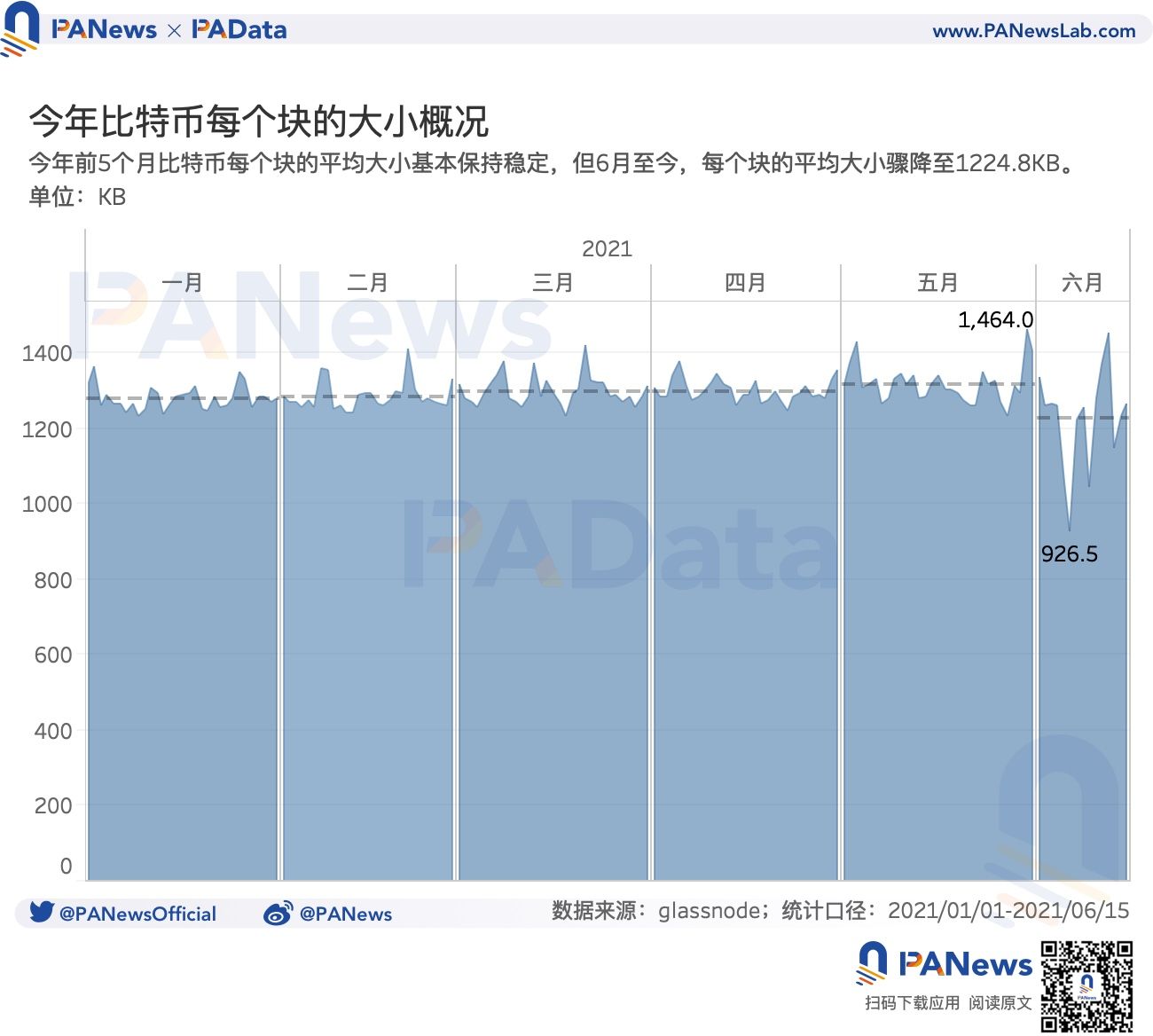

而且近期比特币网络产出的每个区块的大小也有明显的下降,根据统计,截至

6

月

15

日,本月平均区块大小约为

1224.8 KB

,

最低日均区块大小仅为

926.5 KB

。

而在本月之前,平均区块大小保持基本稳定,大约为

1290 KB

上下浮动。

03

链上活跃度显著降低,

月均交易次数创 34 个月以来的最低点

可见,短期算力下降已经对比特币网络的一些其他指征产生了影响。不过,算力下降对网络实际运行的影响可能会小于预期,因为使用需求也在明显降低。

根据统计,截至

6

月

15

日,本月比特币日均链上交易次数约为

22.75

万次,环比下跌约

9.43%

,

年内整体跌幅则达到了

29.98%

。

从历史数据来看,本月日均链上交易量创下了自

2018

年

8

月以来

34

个月的最低值。比特币网络的活跃度在近期出现了较为明显的下降。

从整体趋势上来看,截至6月15日,今年比特币网络的算力仍然呈现总体增长趋势,即使受政策影响,短期内算力仍然将继续下跌,那么今年算力的整体发展趋势也最多是小幅下跌。但同期比特币链上交易数量的下跌趋势则要明显的多。这种相对变化或意味着当前算力仍然能够满足链上交易的需求,也或意味着部分非必要或非即时交易需求被整合,使得链上交易需求适应算力变化。但无论哪种情况,目前比特币网络的运行总体正常。

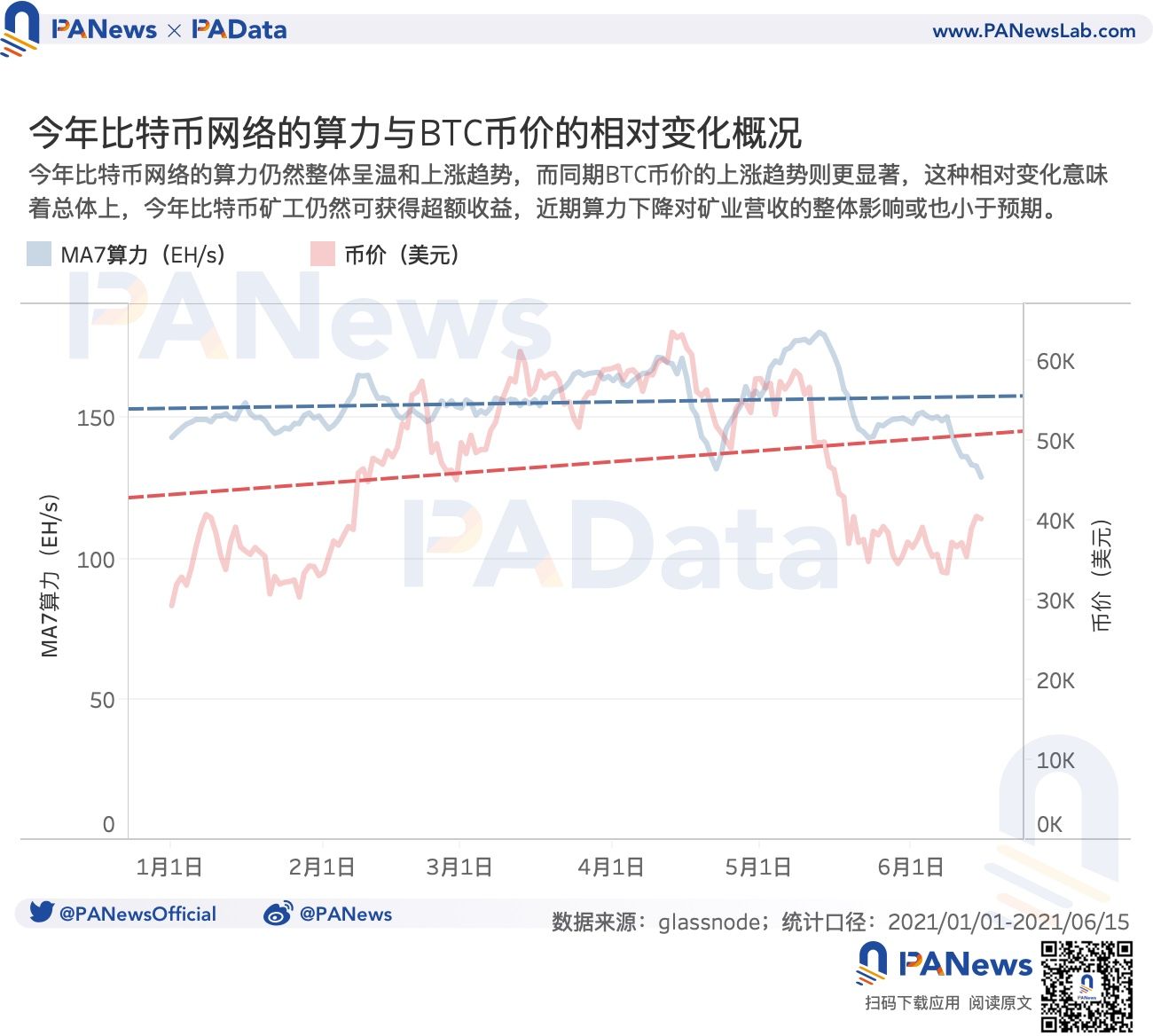

而且,即使近期算力有所下降,关停和清退也大幅影响了矿工的收入。但从总体上看,今年以来,比特币算力的涨幅要小于同期币价的涨幅。

在

电

价

稳定的

情况下

,

这意味着,截至

6

月

15

日,比特币矿工在今年一直赚取着超额收益。

这些超额收益可能为矿工度过眼前的难关提供物质基础。但如果政策面持续高压,矿工“出海”受阻或在国内无法存活的话,不排除在未来中长期内,市场会面临来自矿工的较大抛压。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...