DeFi之道 | 5月市场暴跌,Aave协议表现如何?

过去两周是对以太坊去中心化金融(DeFi)生态系统的一次重大压力测试,该生态系统因ETH价格的高度波动性、高gas费用和流动性让用户感到担心。同时,过去两周为DeFi的各个有机组分提供了一个非常重要的压力测试。例如,从许多指标来看,过去两周以太坊网络的拥堵程度甚至比312还要更严重。此外,自312以来,Compound和Aave持有的资产涨幅超过了100倍,这可能导致更危险的螺旋式清算。这篇文章将分析一些来自Aave协议的高级统计数据以及未来的计划。总体来看,以太坊的链上借贷协议在这些极端条件下的表现良好!

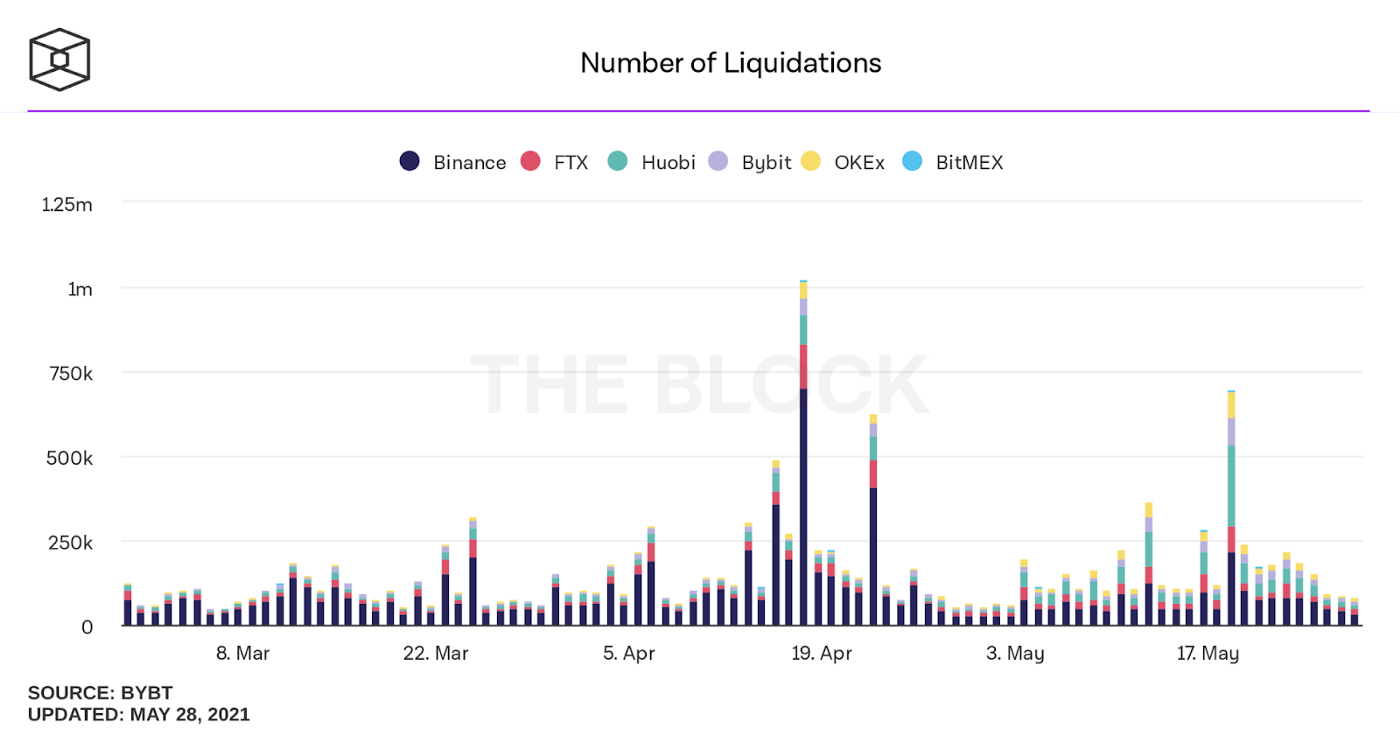

中心化交易所发生的清算

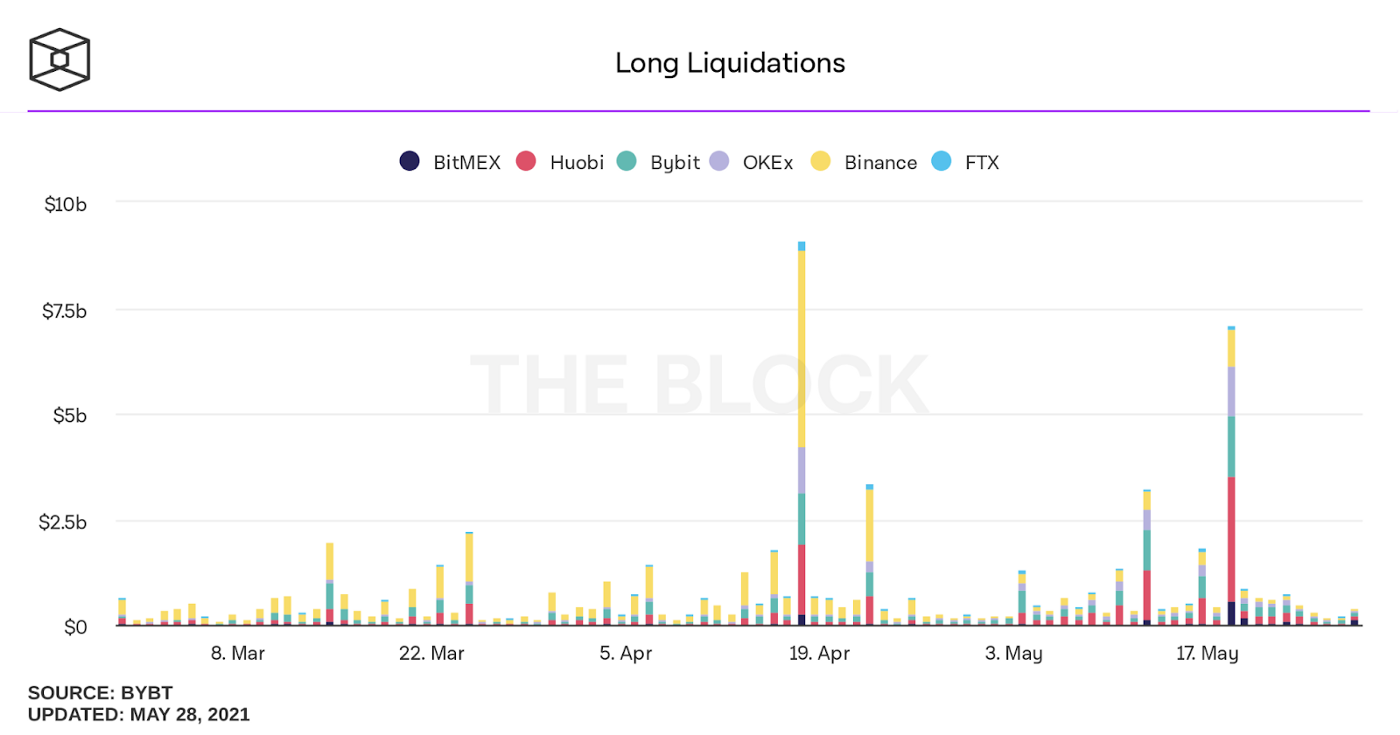

为了了解在DeFi发生的一切,让我们先来看看中心化交易所的清算情况。在最近的市场抛售中,中心化交易所清算最多的一天发生在5月19日。在图2中,我们可以看到中心化交易平台多头的清算金额共计709亿美元(火币达到了29.5亿美元)。这个数字高于4月22日发生的清算总价值,同时也超过了4月17日发生的90亿美元的清算。4月17日币安有价值47亿美元的仓位被平仓,这可以部分解释5月19日8.7亿美元的平仓量大幅下降的原因。除了清算外,几家中心化交易所也遭遇了技术困难。

链上协议清算

通过上面的分析,我们可以知道5月19日是大额清算主要发生的日子。虽然这不是ETH最近的最低价格,但它确实出现了最剧烈的盘中波动。ETH从高点的3400美元到低点的2000美元波动约为41%。(在中心化交易所中,有的甚至出现了低至1700美元的价格)。因此, Aave和Compound都经历了历史上最大的单日清算总额 。

从5月17日至5月23日,Compound清算的抵押品总额约为2.6亿美元,Aave清算的抵押品总额约为3.1亿美元。当时Compound和Aave分别有价值100亿美元和130亿美元的抵押资产。请注意,已清算抵押资产价值以清盘的收盘日期作价目表,若以最接近清盘的价格来作参考,由于价格变动剧烈,可能会有差异。5月19日,Compound(约1.6亿美元)和Aave(约1.7亿美元)发生了单日最大的清算。下面我们就来仔细看看Aave清盘的具体抵押品和偿还资产。

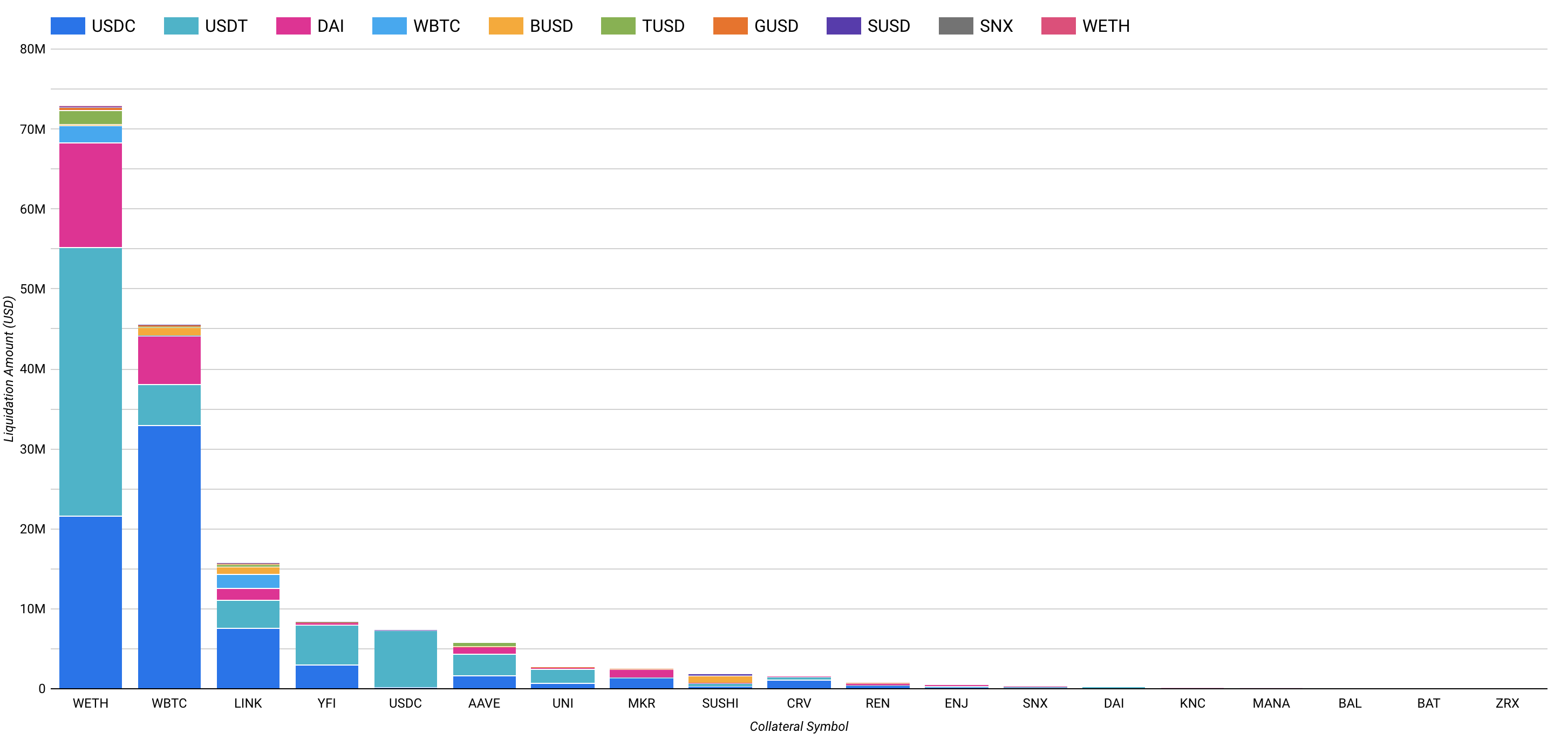

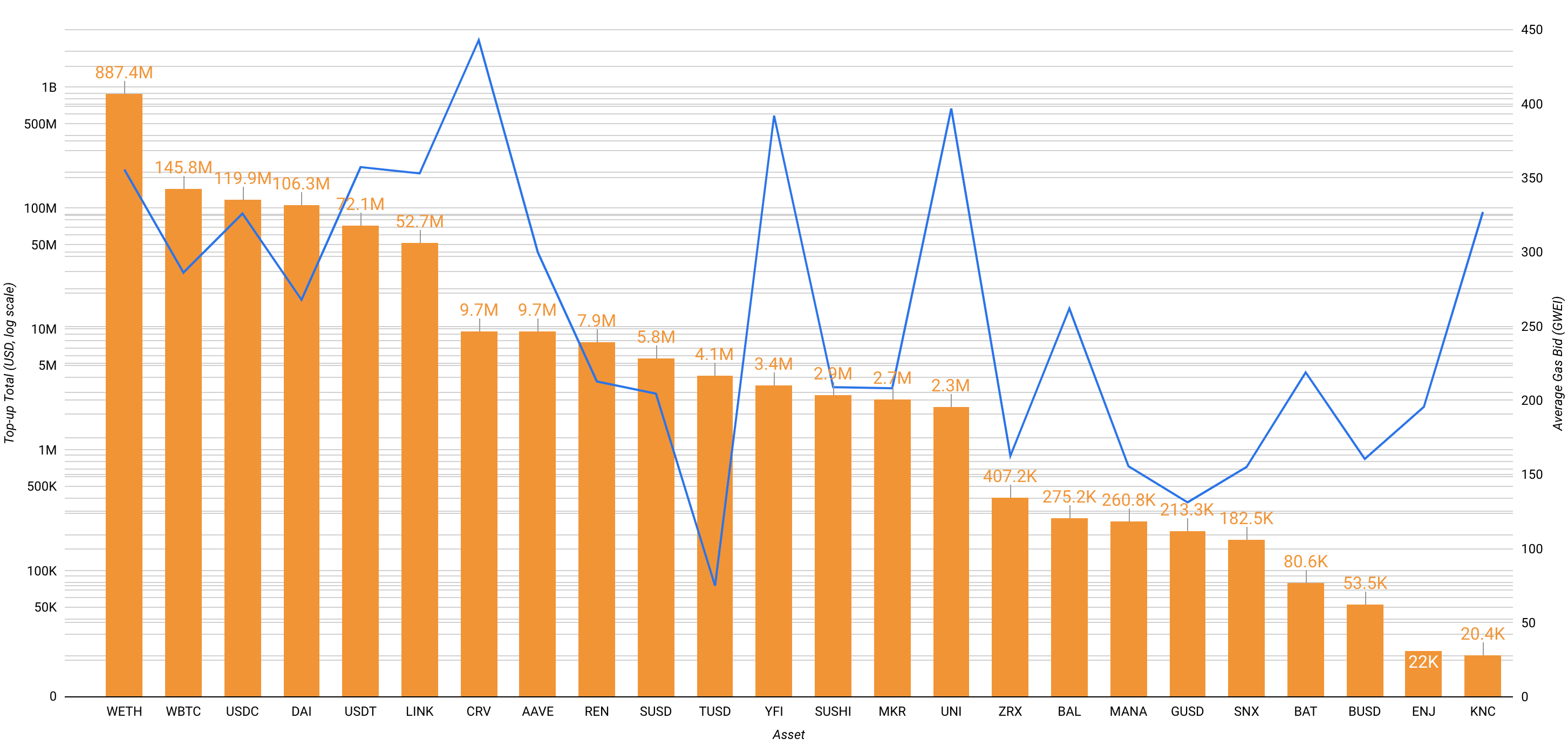

在上图中,清算的总价值是按偿还额来划分的。正如预期的那样,大多数清算是以稳定币借款为抵押的不稳定的加密货币资产。另外一种计算方式也很重要,即将清算总额与每种资产的总供应量进行换算。按比例计算的清算量排名为:

- YFI (5.6%)

- WBTC (3.2%)

- LINK(2.4%)

- WETH (2.3%)

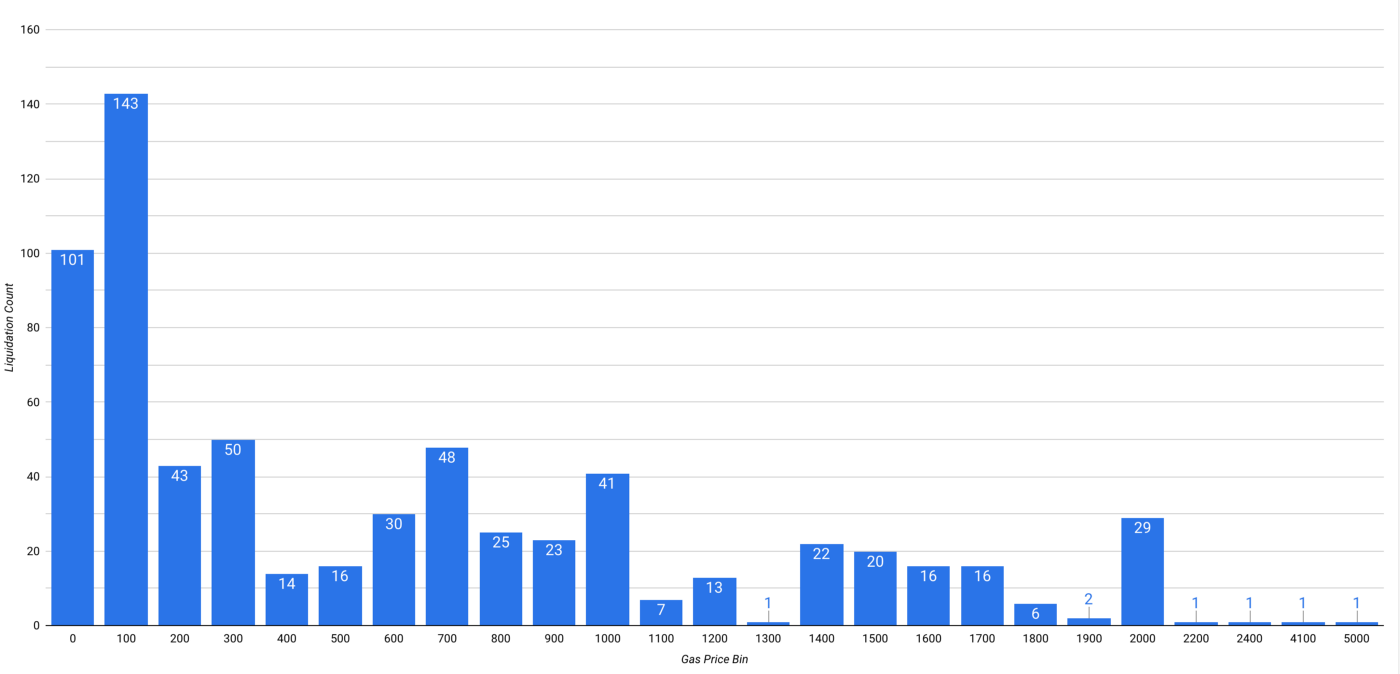

Gas费用激增和网络拥堵

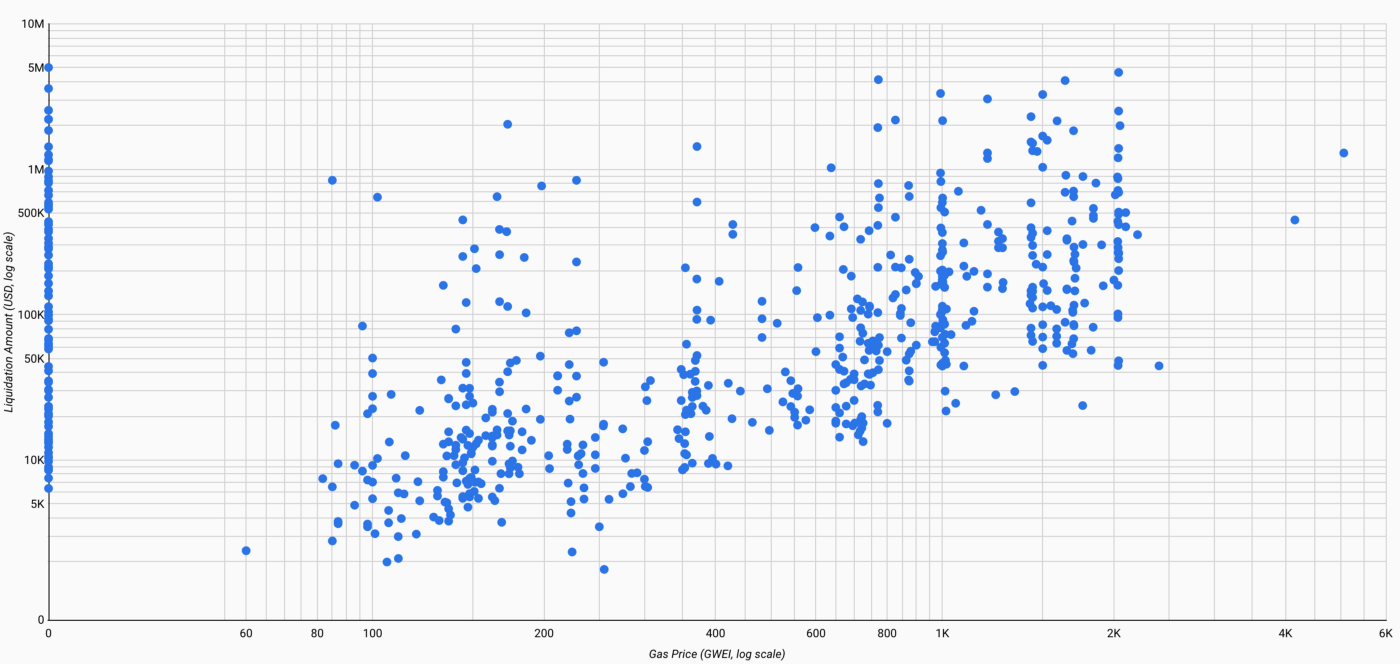

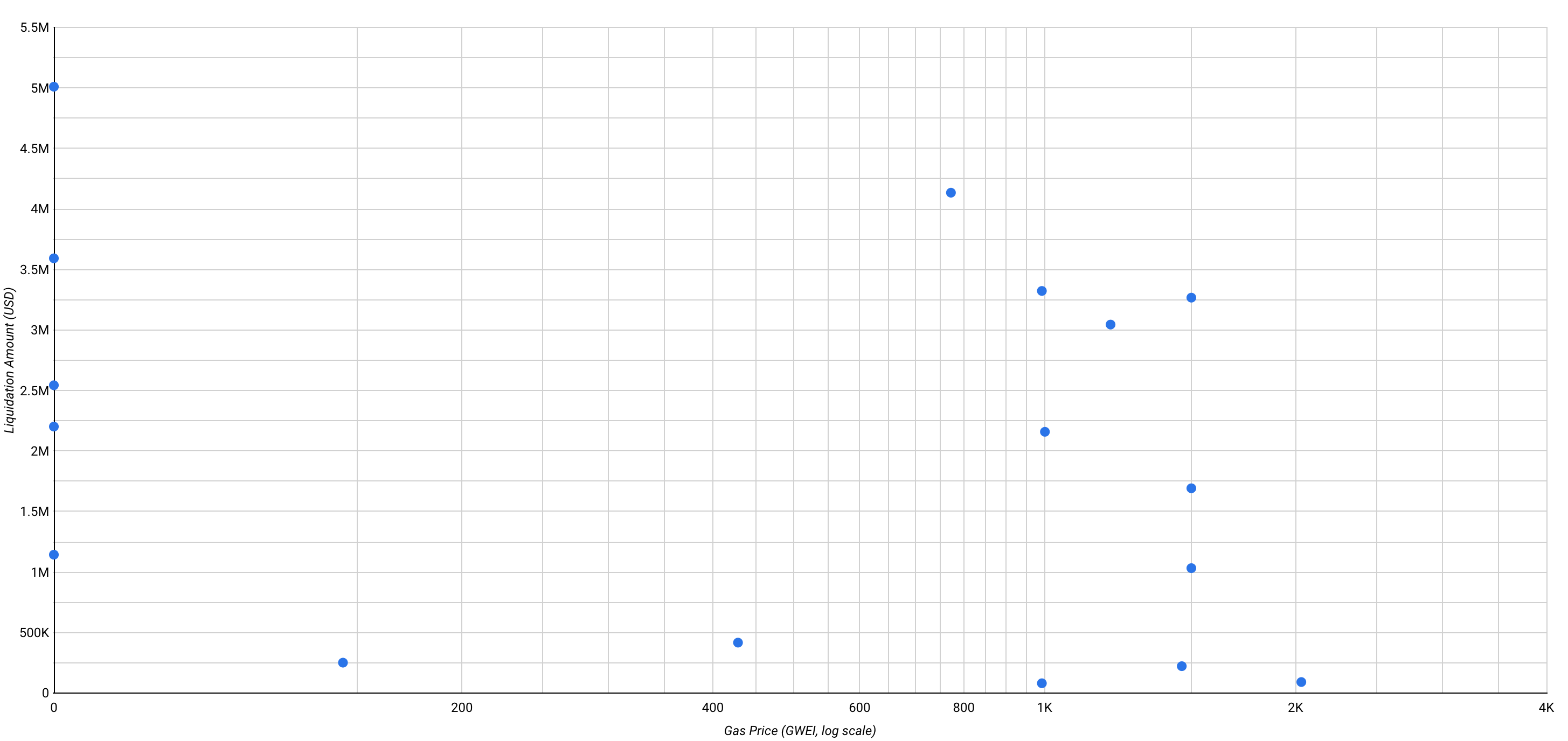

5月17日至23日,gas竞价最高的前50%在100 gwei以上,gas竞价最高的1%在1000-4000 gwei左右。在2020年3月11日和3月12日,gas价格最高的50%在60gwei以上,最高的1%在400gwei以上。高gas费用将对Aave协议产生负面影响(详见我们的 报告 )。一般来说,接近清算额账户的充值交易和清算交易对协议的偿付能力都非常重要。在gas和网络高度拥堵的时期,这些交易可能无法及时处理,导致用户无力偿还债务。为了评估网络拥塞的影响,我们查看了Gauntlet模型的清算和借款人行为。请注意,在图4中,5月19日的大多数Aave清算并不需要高的gas报价。然而,在2000gwei的gas竞价中,却发生了30多起清算事件,这令人担忧。由于清算人愿意支付如此高的gas费用,这最终会导致更多的清算和更糟糕的用户体验。

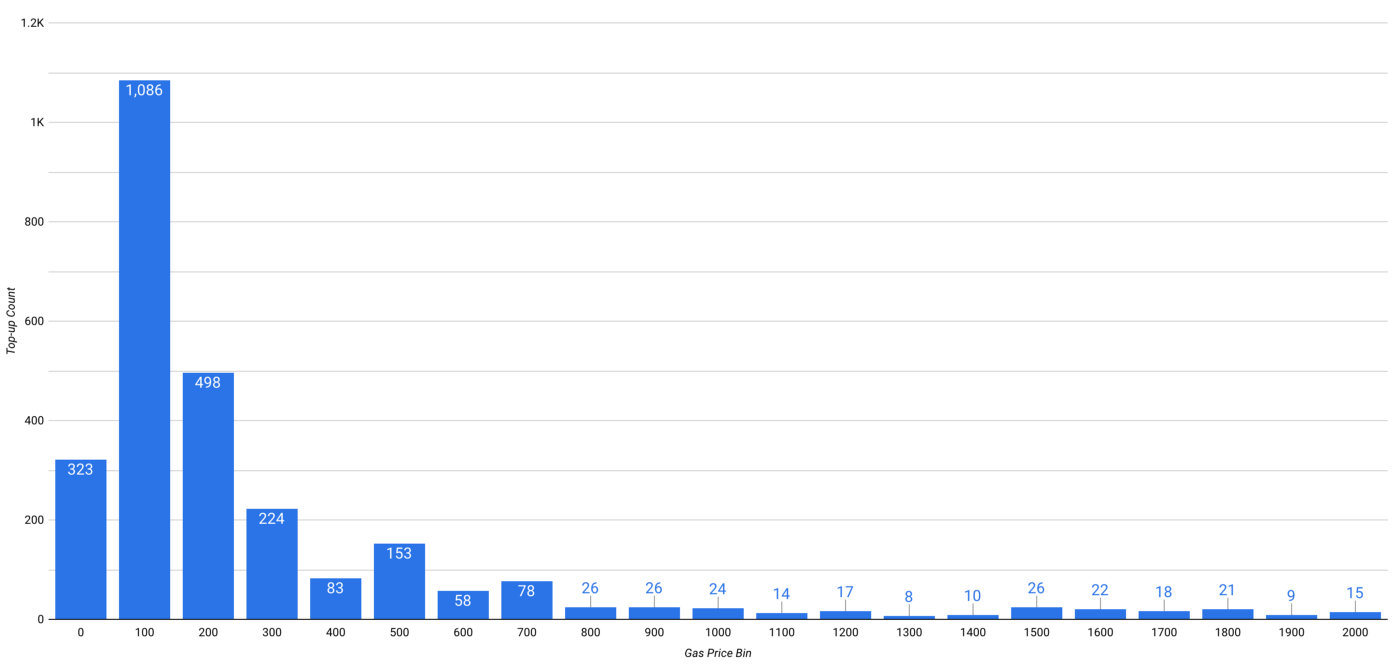

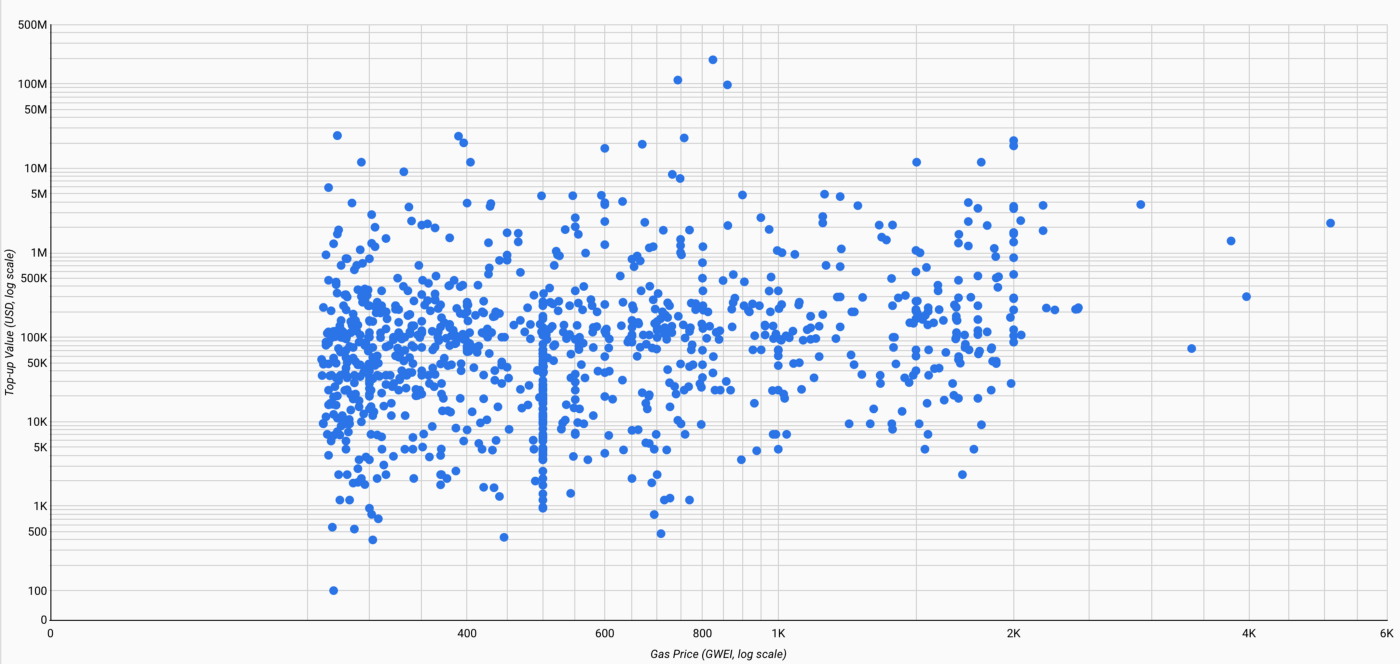

比较借款人在同一时期的行为也很重要。在图6和图7中,我们查看了Aave协议上的充值情况(或附加存款)。请注意,在图6中,所有2000 gwei以上的gas竞价都包含在2000 gwei中。尽管在同一时期,充值交易的数量约为正常时期10倍,但超过2000 gwe gas竞价的交易数量显著减少。

图8是一个有价值的比较,合计充值金额相对于每种抵押资产的相对难度。用于补充某些资产(LINK、CRV、YFI、UNI)的平均gas竞价明显高于其他资产。

在失败的充值事件之前,Aave协议上有18次不同的清算。补充贷款是指在清算前偿还债务或增加抵押品的尝试。这个指标绝对没有考虑到由于极高的gas价格而不鼓励(在押金或还款方面)充值的用户,但它确实说明了网络拥塞如何影响协议的用户。

此外,超过一半的未偿还贷款是由于gas费用不足。约3500万美元的抵押品因未能偿还而被清算。

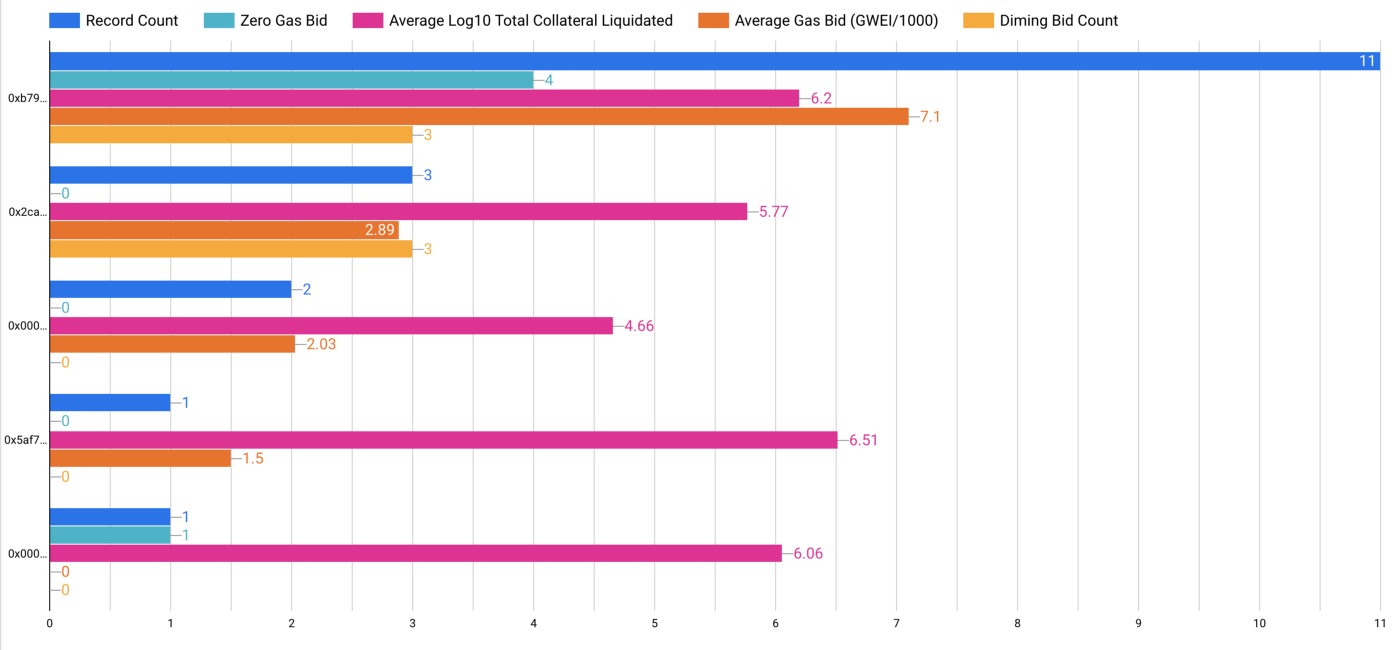

图10描述了那些因为尝试充值失败从而面临账户被清算的清算人。请注意,这些清算人在精打细算(以小面额增加gas价格)和私人交易行为方面都相当老练。

无力偿还贷款

我们的市场风险评估的一个重点是理解和模拟协议的弹性。用来确定弹性的关键指标之一是净资产资不抵债,即水下债务。

在3月初,当Aave V2的存款规模和总锁仓价值开始超越V1,在Aave V2协议上已经有大约价值14000美元的破产债务,但其中1万美元破产债务是一个帐户借ENJ、UNI、BAT和ZRX。大多数都是非常小的仓位,清算人无法获利地平仓。截至今天,在Aave协议上大约有价值6万美元的资不抵债。只有一个超过3000美元的账户无法偿还。账户中使用的大部分抵押品是WETH、LINK或YFI。在超过100亿美元的总锁仓量,这是低于0.05 bps的协议破产!对于Aave协议及其用户的未来来说,这是一个很有希望的统计数据!

下一步

根据Gauntlet在协议安全性、协议破产和保险基金削减方面的主要指标,Aave协议表现出色。此外,Gauntlet现在有过多的数据来测试和验证我们的模拟中的关键假设和代理行为。与此同时,发生的大量清算并不表明用户体验是最佳的。虽然Aave经受住了压力测试,但这些事件暴露了协议面临的问题:

- 未来如何通过减少清算(清算总数和清算奖金损失)来改善用户体验?

- 除了抵押和健康因素外,哪些指标是账户偿付能力的主要指标,我们可以继续监测?

- 借方行为在过去几周内是如何变化的,协议能否更新参数以促进受益用户的行为?

解决这些问题的一个办法是允许协议根据市场状况更新风险参数。在过去,分析的重点是偿付能力和减少保险基金削减,但这只是协议优化的一个方面。随着Aave的发展和成熟,平衡安全与用户回报最大化将成为一个日益优先考虑的问题。

原文:https://medium.com/gauntlet-networks/aave-protocol-liquidation-retrospective-may-2021-67c655fc1b31