DeFi 发展需吸取传统金融的可组合性优势,吸引更多入局者,这恰是 Uniswap V3 正在做的尝试。

更深入了解 Uniswap V3,请阅读:《 链闻精选 | 读懂 Uniswap V3:AMM 流动性的新时代 》

撰文:字节与 Benedict Zhou,作者分别为加密资产做市商 DeepQuant 联合创始人及 DeepGo DeFi 开发者

Uniswap V3 引入新特性:无论是具备「价格刻度」的 AMM 新机制,还是定制化的「弹性费用」,都赋予流动性提供者更多策略灵活性。笔者作为沉浸于加密资产做市商策略多年的量化研究员,于 Uniswap V3 的平平无奇中发现 DeFi 新纪元。

摘要

- 如果只从微观角度看,尤其对于传统交易者,V3 的颗粒化理念平平无奇,其交易方式更接近于中心化交易所。但从长远来看,V3 为投资者带来更多可定制和可组合性,极大扩展了 DeFi 投资策略的边界。

- V3 的意义在于供应更多可定制策略,从而兼容更多投资需求,而 NFT 化的 LP Token,成为了匹配小额投资需求方与专业团队供应商的价值单元,实现价值互联网的传递,这是当前 DeFi 最伟大的创新。

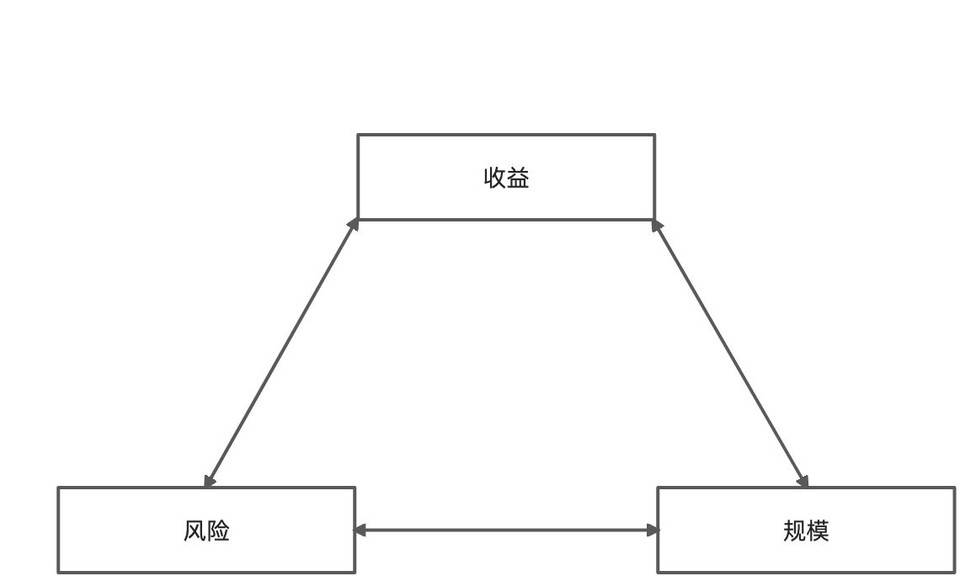

- 投资在收益、风险、规模中存在不可能三角难题,V3 提高资金使用效率从而增加收益,然而也放大了风险,因此为 Uniswap V3 提供外部喂养数据,并以此实现风险定价尤为关键。

- 全球监管趋严,CEX 压力重重,正是 DEX 平台抢夺市场的关键节点。DeFi 在去中心化的区块链上实现价值传递是大势所趋,但也需要天时地利人和才能真正爆发。V3 生态目前处于酝酿期,不久后将会出现更多创新项目与之兼容,如新型流动性机枪池、定制策略方案等。

NFT 化的 LP Token 的想象力

在 Uniswap V2 中,用户添加流动性后,Uniswap 会给用户返还一个 ERC20 代币,此为 LP Token。这类 LP Token 代表流动性提供者对其提供的流动性的所有权。当用户想要赎回流动性时,只需将他们的 LP Token 销毁,便能获得资金池中对应代币的份额。

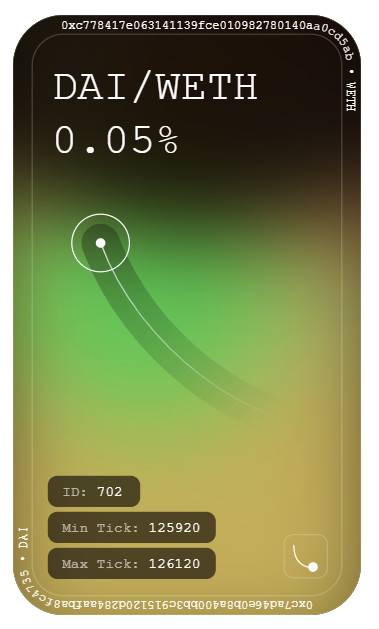

由于 Uniswap V2 采用整体资金池模式,LP Token 是标准的 ERC20 代币。但在 V3 中,每个 LP 基于不同的价格区间创造流动性,因此提供的流动性都采用 ERC721 代币作为权证,Uniswap 也会为每一位流动性提供者发放定制化的 NFT 卡片。

这张简洁的 NFT 卡片代表了一个价值单元,承载了流动性提供者的时间成本、风险成本、策略价值。在互联网发展历程中,价值单元的标准化奠定了各个互联网平台的基石,如亚马逊的商品链接、Instagram 的图片等。如今区块链世界正如 2003-2004 年的互联网,处于爆发的前夜,价值单元的完善将会让用户标准化快速增长,最终形成网络规模效应。

NFT 化的 LP Token 本质是资产证券化,资产证券化作为一种金融工具,设计的初衷为改善资源的配置,提高资金的运作效率。在传统金融中,资产证券化的不透明导致存在风险失控隐患,一直被人诟病。但是在去中心化的世界里,区块链可信价值则大幅消除此类顾虑。

去中心化流动性机枪池

普通用户无法在 Uniswap V3 的流动性方案下快速响应,更难以掌握合理价格区间,寡头效应明显,专业量化做市商团队更具备优势。Uniswap V3 的颗粒化衍生了更多定制策略,从而创造了流动性机枪池市场。

短期来看,去中心化流动性机枪池项目对投资需求方有巨大价值,长期则对资产供应方有正反馈激励效益,核心在于供需之间的数据算法。数据反馈有助于形成良性策展市场,优质稳健的策略被排序筛选,高风险低收益的策略被快速过滤淘汰,如此才能实现资源的高效配置。

在创新机枪池项目的协同效应下,Uniswap V3 将构造成更加稳定的衍生品体系,缓冲项目方恶意砸盘风险,进一步保障投资者的利益。LP Token 所对应的标的资产是基础代币和项目代币的组合。这意味着在市场行情剧烈波动的情况下,质押物价值的变化率将被削减,从而实现清算缓冲。

不可能三角难题

Uniswap V3 引入「集中流动性」、「费率自定义」、「范围订单」、「非同质化仓位」等机制,皆为提高资金效率。在帮助流动性提供者尽可能规避无常损失并创造更高收益时,也不可避免地增加了风险。在经典的投资交易规律中,提高收益、降低风险、扩大规模是不可能的三角难题,三者很难同时实现。

在 Uniswap V3 中,流动性提供者收益率显著提高,然而资金风险显著增加。尤其在极端行情下,交易对中某类资产价格暴涨暴跌,价格超出流动性提供者设置的价格区间时,区间内的流动性将会被市场套利者抽干,风险控制成为了流动性提供者的难题。

当 Uniswap V3 的风险无法基于自身机制实现有效控制,流动性提供者只能求助于外部的风险数据喂养,此时,NFT 化的 LP Token 作为桥接 DEX 以外世界的价值单元,将发挥重要作用。

LP Token 作为一种创新衍生品,也需要被高效利用。DeFi 领域不乏大量流动性提供者,其在流动性池内质押了交易对后,仅能获得流动性挖矿的单方面收益,资金并没有被完全充分利用。LP Token 作为资金权益的凭证,不仅可以在市场上流通,也可以通过质押以实现更高的资金使用率。

Uniswap V3+CDO 模式

CDO 全称为 Collateralized DEX Offering,为 DeepGo 团队研发。用户通过质押标的风险分级,实现持续融资。做市商在 Uniswap V3 在提供初始流动性之后,将 LP Token 作为质押物锁定在 CDO 协议中,从而持续获得流动性买盘。

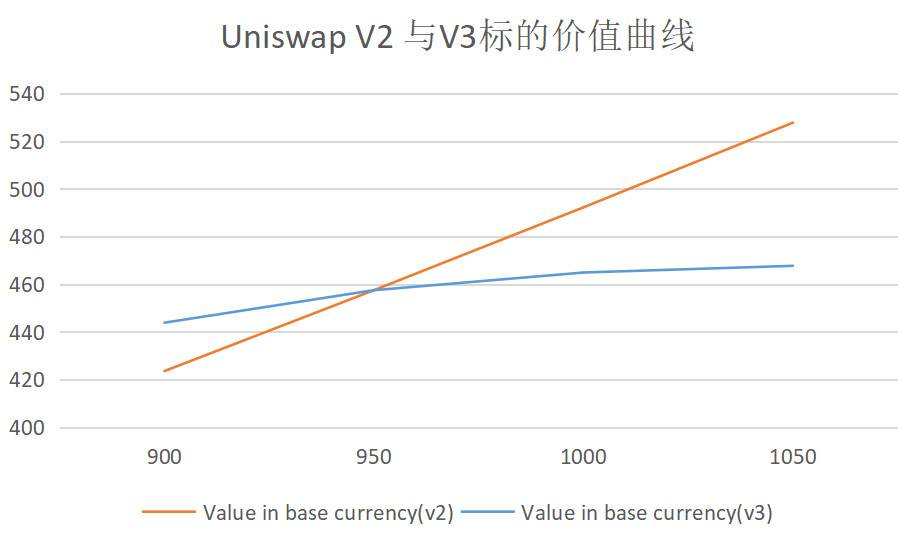

当 Uniswap 用户在 V3 中提供流动性,并设定较大的区间时,流动性标的的基于本位币计价的价值波动幅度较小。下图模拟了用户在 V2、V3 版本中,质押相同价值的标的后,标的整体价值随代币价格变化的曲线。显而易见,V3 版本中的价值曲线更加平滑。

如果 CDO 供应商质押 Uniswap V3 版本中的 LP Token,则质押物在极端行情下,抗风险能力将显著提升,这也将使得助推池系统更加稳健:在项目代币在大幅上涨时,做好合理的风险预警;在代币大幅下挫时,做好风险缓冲。而 Uniswap V3 与 CDO 的这一结合,最终能够让优质资产能够长期上涨,不良资产逐渐衰亡并被清退。

更精准的风险定价

在 CDO 模式中,为了实现更精准的风险定价,需要对风险进行分级,从而形成固定收益分级基金。除了项目的发起方(IP)外,还需要两类主要角色参与,分为重要参与者(GP)和固定收益者(LP)。这两类角色都会为项目提供持续的资金输入,GP 作为项目的直接投资方,将会将本金全部兑换成项目代币,而 LP 的资金将被用以作为 GP 的杠杆,帮助项目实现更大的价值增长。

在 CDO 模式中允许 IP 质押高质量资产(Uniswap V3 的 LP Token),这对于 GP 而言增加了一层保障,鼓励大量的 GP 资金流入。每一次 GP 资金的流入都会往 Vault 注资,用以存放 LP 的风险准备金及利润。随着 Vault 资金体量的增加,LP 的投资意愿也被逐步放大。

如下:

LP

w

∝ Vault ∝ IP

col

* GP

turnover

* IP

ltv

GP

turnover

∝ GP

w

其中:

- IP col 为 IP 的质押物

- IP ltv 为 IP 当前质押率

- GP turnover 为 GP 的换手率

- GP w 为 GP 的投资意愿

- LP w 为 LP 的投资意愿

- Vault 为准备金

由此可见,通过有效信号传导,IP 质押波动率更小的标的资产有效驱动 LP 的资金容量,LP 资金作为市场反馈循环中最重要的一环,将发挥积极的乘数效应。

如果项目为不良资产,GP 参与者由于将本位币都换成了项目代币,GP 的杠杆标的的波动率将远高于 IP 质押物的波动率,此时 GP 可能因为项目资产价格的下挫,而被率先清退。剩下的 GP 更愿意享受 IP 被清仓之后的质押物,从而减少换手率。这回直接导致 Vault 增量的萎缩,从而大幅降低 LP 的投资意愿,进而使得劣质项目被逐步清退。

LP

w

∝ IP

col

* GP

turnover

GP

turnover

↓ ⇒ LP

w

↓

此类传导机制不仅能使 CDO 模式良性运转,成为不良资产的清道夫,还能传递大量有效市场信息,作为 Uniswap V3 风险定价的外部喂养数据,给投资者和流动性提供者提供决策反馈。

总结

Uniswap V3 升级后貌似平常,但为 DeFi 应用提供了很多创新基础。如今 CEX 内忧外患,正是 DEX 崛起的关键时刻,DeFi 如何引领下一波牛市?核心在于吸取传统金融的可组合性优势,创造更多易用、高效的策略产品,实现普惠金融落地,从而吸引更多入局者。

在笔者之前看来,Uniswap 原先并不具备护城河,但 V3 一出,提供更多的可组合性方案。在开放金融的世界,V3 带来的 alpha 收益将会衍生众多创新产品,从而形成真正的头部效应,这才是其重要的战略布局。然而 DeFi 是普惠金融而非寡头游戏,如何让小额投资者通过某种协议,也能享有科学家或巨鲸才能获得的 alpha 收益?正是我们目前重点探索方向。