Adamant 通过为 Polygon 生态用户进行质押资产的「复投」,让用户能够享受到复利收益。

DeFi 市场的快速发展带来的丰富的乐高组件配合可组合性让市场日新月异,但这种行业繁荣的背后,产品的复杂性让新入场用户的上手难度大幅上升,即使是对于 DeFi「老玩家」来说,链上交互高昂的成本也让在不同产品间寻求更高收益及资金利用率这一诉求变得愈发遥不可及,这一问题目前已经成为了 DeFi 发展进程中遭遇到的又一个新的瓶颈。

哪怕对于链上交易成本及效率都明显优化的新公链来说,随着 DeFi 生态的发展,上述问题同样有待解决,毕竟在面对海量应用时,投资者如何才能更便利地获得动态最佳收益是一个客观存在的市场需求。对于在过去不到一年间迅速拥有了一个相对完整的 DeFi 生态,并在最近一轮大幅回调后的反弹过程中表现抢眼的 Polygon 来说,刚刚崭露头角的新项目 Adamant 正是为了解决生态内的这一问题,让用户的锁仓资产仍然能够享受更高的动态收益。

Adamant 是什么?

Adament 是一个收益聚合器,通过聚合资金池的资源(包括存入流动性池的资金及时间)来获取最佳 DeFi 收益。Adamant 可以为 Polygon 生态用户进行质押资产的「复投」,让用户能够享受到复利收益。目前,Adamant 主要为 Polygon 生态中的去中心化交易所 Quickswap 的 LP 用户提供收益优化服务,目前已接入了约 100 个 Quickswap 资金池,最近还新增接入了 Cometh 和 SushiSwap 资金池。用户通过将闲置的 LP 代币存入 Adamant,就可以获得更多的 LP 代币和 Quick,从而带来额外收益。

Adamant 如何为用户带来收益?

简而言之,Adamant 通过带有资产收益最大化策略的资金池合约,帮助用户实现收益。目前,有三种类型的机枪池策略:自动复投 LP 代币、自动质押 Quickswap、巨鲸机枪池。用户可根据自身需求进行选择。

自动复投 LP 代币(Auto-Compound LP)

该机枪池将自动出售 LP 代币挖出的代币(如 quick)来增加流动性代币(LP token)的数量,以此为用户获得 LP 代币数量的收益。

自动质押 Quickswap (Quickswap Auto-Stake)

该机枪池的策略为将 LP 代币挖来的 quick 自动质押以获得 dquick。通过该机枪池,用户除获得 quick 代币外,还将额外获得 quickswap 手续费收入。

巨鲸机枪池(Degen Vaults,如 KRILL/USDC 金库)

KRILL/USDC 金库会自动出售 1/2 挖来的的 KRILL,并将其复合为更多的 KRILL/USDC LP 代币。由于合约不支持 KRILL 的再分配,因此,该机枪池无法获得 ADDY 奖励。

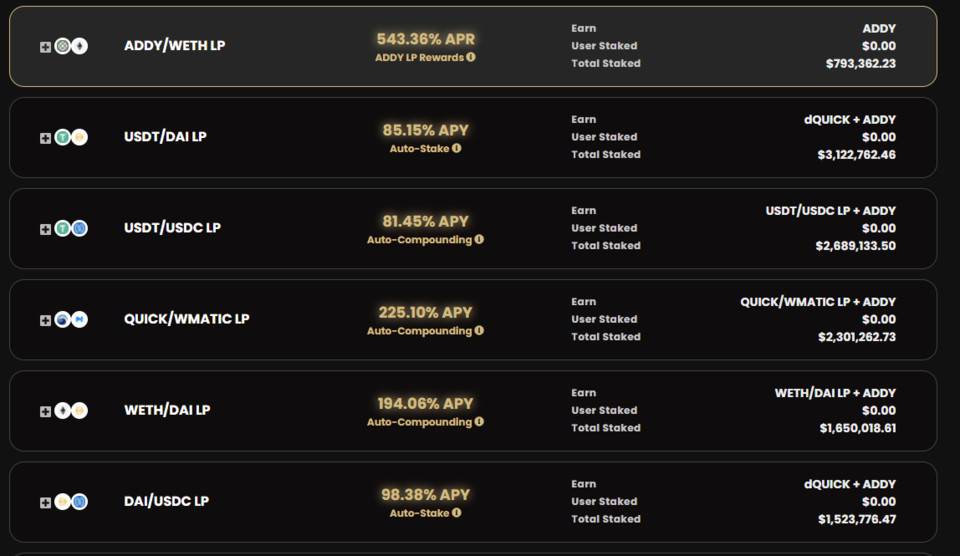

展示一下 Adamant 的收益率,稳定币 LP 的 APY 都能达到 80%+也是很优秀了。

虽然这种复投的逻辑看似并不复杂,以自动复投 LP 代币这个策略举例,就只是 claim 收益,claim 完后再进行交易换成提供流动性的代币,然后再次存入流动性池获得更多的 LP 代币。但难点在于,如何确定复利和再投资的最佳时间。且通常散户资金量少,从成本的角度,通过聚合大量资金来花费 Gas 的 Adament 还是有巨大优势的。

代币机制

Adamant Finance 原生代币为 ADDY。代币有两种发行方式:预售 & 质押。基于其每获得 1ETH 收入铸造 50ADDY 的质押发行机制,1ADDY 享有 0.02ETH 的底层价值支撑。目前,ADDY 代币用途仅限于质押,未享有治理权限。

预售

Adamant Finance 已于 5 月 2 日预售,预售价格为 1WETH=500 ADDY,锁仓 6 个月。其中,50 WETH 和 50,000 ADDY 用作给 Quickswap 提供流动性,剩余 50WETH 将用于审计及项目发展。

质押

每获得 1ETH 收入,发行 500ADDY。有两种质押方式可获得 ADDY:质押 LP 代币 & 质押 ADDY。

其中,ADDY 有三种质押方式:Vesting、Staking、Locking

Staking 最为灵活,可随时存取。通过 Staking 进行质押可获得 Adamant 手续费收入。

Vesting 则需锁仓 90 天,若提前取出则会有 50% 的罚款。通过 Vesting 进行质押可获得 Adamant 手续费收入。

Locking 最为严格,需锁仓 90 天,且无法提前取出。通过 Locking 进行质押则可获得两笔收入:手续费和 Vesting 提前取出的罚款。

链上风险防范措施

近期链上因闪电贷攻击引发的安全事件频发,Adamant 表示,由于项目的保险库并不支持智能合约的直接存取,因此并不会像 Bunny 以及 Harvest 等项目因黑客通过闪电贷操控资产价格,而造成保险库资金的损失。除此以外,Minter 合约还会通过预言机介入获得对应资产过去 24 小时内的加权平均价格并以此设定一个价格区间,超出该区间后将触发「保护机制」,这也可以避免黑客或者作恶者通过其他手段实现价格操纵。

参考