对话Raydium:AcceleRaytor参与度远超预期,严格筛选项目为用户让利

Solana 生态发展迅猛,甚至不少投资机构专门推出了针对 Solana 生态的专项基金。与此同时,生态中新兴项目也需要寻求 IDO 平台进行代币的首发。目前,代币首发平台 AcceleRaytor 最受用户关注,其首次 IDO 项目因为热度过高还一度导致了前端显示延迟,但巨大的财富效应让用户对 AcceleRaytor 上的 IDO 项目趋之若鹜。

AcceleRaytor 是 Solana 生态中的自动化的做市商( AMM )和流动性提供商 Raydium 建立的公募平台,不同于以太坊上大家熟知的 Uniswap 、 DODO 等 IDO 平台,项目在上线后的短时间内价格会被拉高,这个过程中的利益很可能被“科学家”获取,散户最终沦为接盘的“韭菜”。而为了防止科学家前期获利, Balancer 通过智能池提供流动性引导池( Liquidity Bootstrapping Pools , LBP ),随着时间的推移增加项目代币的权重,此举可以防止交易被机器人抢先交易( Front Running ),但依然不会对散户友好,在不非常清楚具体规则的情况下,用户贸然进入很可能买在高点。考虑到这些因素, AcceleRaytor 采用了一种最原始、但也有效的公募方式,直接以固定价格进行兑换,尽最大可能帮助用户获得利益。

近期, PANews 采访了 Raydium 的核心成员、 Head of Partnerships DeltaRay ,分享了 Raydium 筛选 IDO 项目的逻辑,以及针对首次 IDO 的火爆现象之后进行的方案优化。

严格筛选,确保优质项目

AcceleRaytor 的第一期项目是 Media Network ( MEDIA ),该项目绕开了传统的 CDN 提供商的中心化管理,创建了一个分布式带宽市场。任何参与者都可贡献带宽而获得 MEDIA 代币奖励,而无需引入任何信任假设与身份验证。媒体平台等服务提供商可以从网络中租用资源,可以随着对最后一公里数据传输需求的变化而动态变化,不再浪费资源。根据 CoinGecko 的数据, MEDIA 在上线后最高涨至 312 美元,相比 10 美元的公募价,上涨了 30 倍。据 PANews 了解, MEDIA 在上线后曾上涨至 400 美元以上,截至 5 月 20 日下午, CoinMarketCap 显示 MEDIA 的价格仍有 108 美元,是公募价格的 10 倍以上。

对于参与 AcceleRaytor 公募的项目, Raydium 有一套严格的筛选标准。

在接受 PANews 采访时, DeltaRay 披露了他们筛选项目的标准,首先需要有成型的产品,确保 Token 在短期内能够得到应用,项目要成熟。其次, Raydium 会对项目方进行尽调,会比较在意项目方的团队,技术背景强的更容易上线 AcceleRaytor 。最后, Token 的经济模型也比较重要,投资者代币的锁定时间通常都比较长,比如在第一期 MEDIA 的公募中,在代币开始交易时,流通的代币基本都是公募部分。

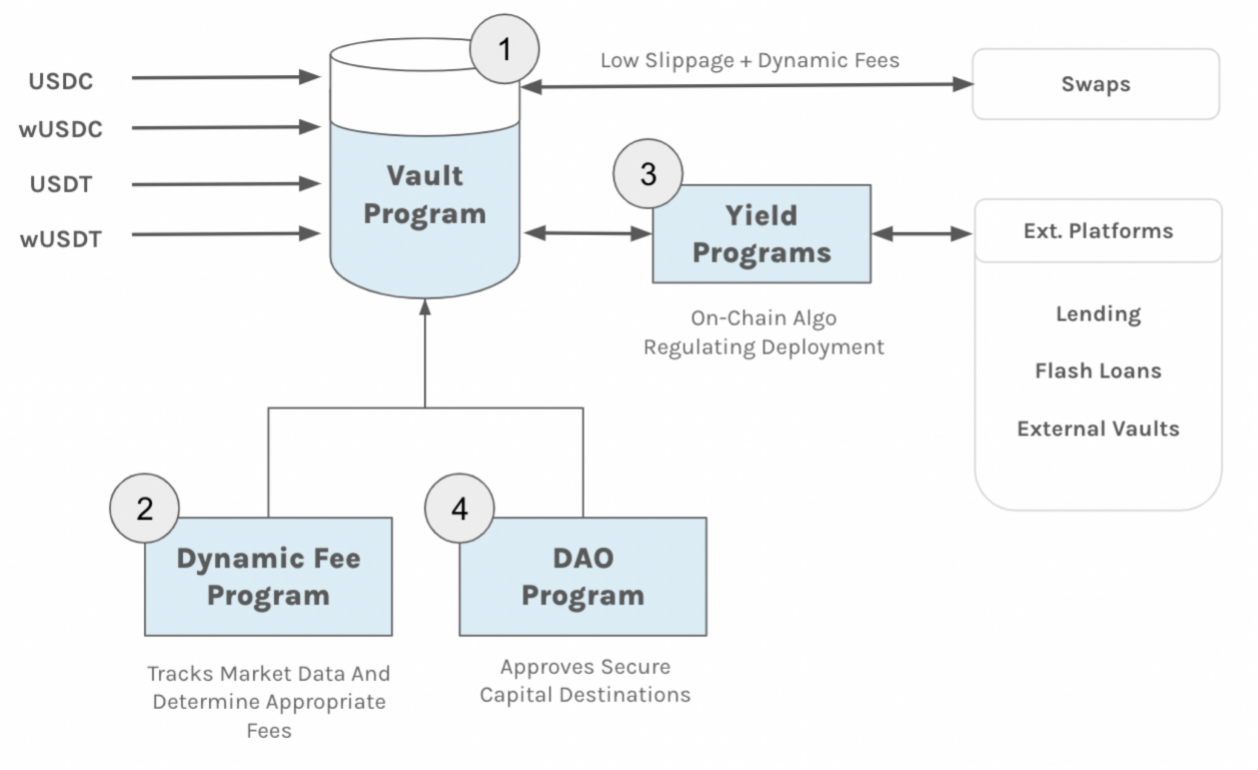

AcceleRaytor 的第二期项目 Mercurial Finance 是一个基于 Solana 的 DeFi 多合一协议,围绕稳定币资产的“动态资金库”,整合了稳定币兑换、合成资产、聚合挖矿三大功能。当前, Mercurial 主要聚焦在稳定币兑换上, Mercurial 可以动态调整,在价格波动大时增加交易手续费,以对冲无常损失。合成资产可用 SOL 、 SRM 、 MER 等代币作为抵押品合成 mUSD ,以后可能增加到合成股票等资产。聚合挖矿可连接借贷、闪电贷等外部协议,通过“链上演算法”分配资金到外部资金库,以获得外部借贷收益。

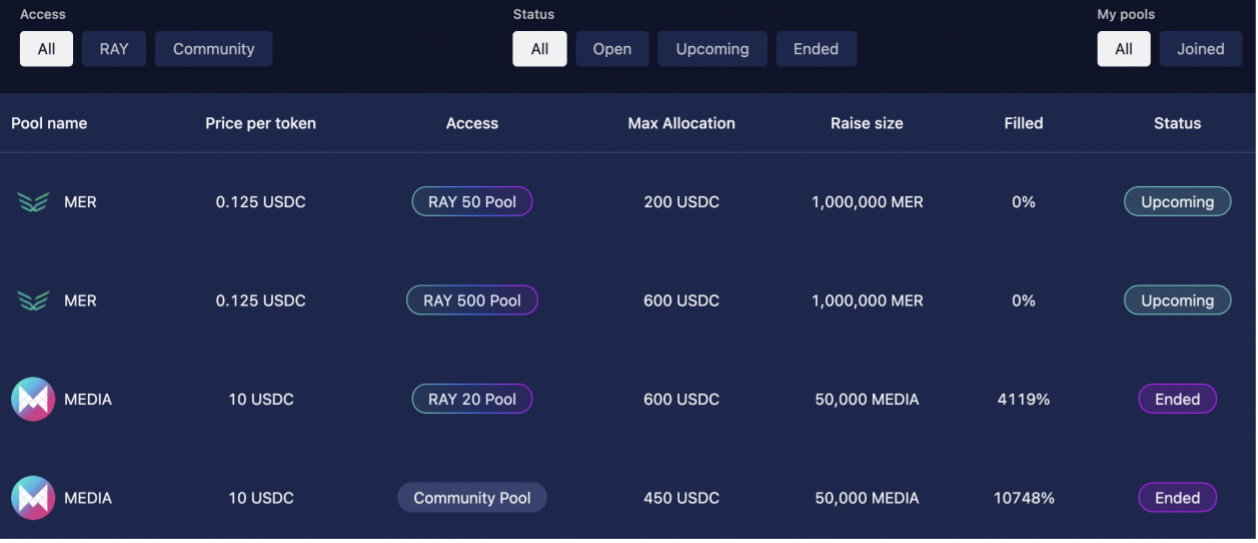

Mercurial 已于 5 月 19 日晚上在 AcceleRaytor 上进行公募,提前质押 RAY 代币方可获得参与资格,公募采取按投入比例分配的阳光普照模式,所有参与者可根据投入比例获得代币份额。目前, AcceleRaytor 第二期项目 Mercurial 的公募已结束, 50 RAY 质押池参与的用户是预期的 94 倍, 500 RAY 质押池参与的用户是预期的 69 倍。 MER 代币的交易将于 5 月 21 日开放。

目前 AcceleRaytor 主要服务于 Solana 生态的项目,而实际上很多以太坊上的项目也想要到 Raydium 的 AccleRaytor 上进行公募。未来,随着以太坊与 Solana 间的转接桥上线,将会支持以太坊生态项目在 AcceleRaytor 上进行 IDO ,届时 AcceleRaytor 将会拓展到以太坊生态,用途将会更广。

首期 IDO 遭爆抢,迅速优化方案解决问题

实际上,由于用户参与热情高涨,首次 IDO 项目的热度远超官方预期,因此在用户在参与 AcceleRaytor 第一期公募的时候,出现了网络卡顿,资产余额不能及时更新等情况。

Raydium 的核心成员 DeltaRay 告诉 PANews ,在第一期公募 Media 开始后的前 30 分钟,平均每分钟有 5000 个用户。峰值时,每分钟有一万名用户。在 Raydium 的发展中,因为用户暴增,导致基础设施一度超载。比如可能明显的感觉到网络卡顿,资产余额不能及时更新,这是因为 Solana 基金会和 Serum 运行的公共 RPC ( Remote Procedure Call ,远程调用)服务器因为过高的网络负载而出现间隙性问题,导致网页加载缓慢,用户请求失败。而用户遇到的签名之后交易消失的问题,是因为交易并没有被提交到区块链上。 Solana 生态的大多数应用也同时受到了短期影响。

经此一役, Raydium 迅速给出了改进方案。据 DeltaRay 介绍,在第一次公募结束后 Raydium 已经斥资几十万自行租赁了 30 台服务器,组建了自己的 RPC 节点,以后在 Raydium 上的操作会根据节点反应情况实时调配使用 Raydium 自行搭建的节点以及 Serum 公共节点,将缓解网络拥堵。

而针对社群用户反应的在

Media

公募中,有用户刷号的问题,

Raydium

也在考虑如何解决。如果直接采用

KYC

,可能降低用户的参与度,并且会催生购买虚假

KYC

的市场。但在第二期的公募中,

AcceleRaytor

提高了参与门槛,将原本

20RAY

的质押池

+

公共池,改变为

50RAY+500RAY

的质押池,提高了刷号的成本,保障了用户的利益。而提高质押量也相当于给

Raydium

的代币

RAY

赋能,有利于项目的发展。

综合协议,与其他生态项目合作为用户争取利益

在 Raydium 的 AcceleRaytor 取得成功的同时, Solana 上也有其它的 IDO 平台在逐渐兴起,如 Solstarter 。

在问及是否会担心与这类平台同台竞技时, DeltaRay 回应称, Raydium 作为一个综合性的 DeFi 协议,具有更大的优势,不光可以依靠 AcceleRaytor 提供 IDO 服务,还可以提供后续基于订单簿的 Trading 与基于 AMM 的 Swap 交易服务,项目方也可以用 Fusion Pools 给用户提供流动性挖矿奖励,吸引更多的用户与流动性。

Raydium 主要依靠 Farm Pools 与 Fusion Pools ,已经总共积累了 6.7 亿美元的流动性,成为最大的去中心化交易所之一,过去 24 小时 1.2 亿美元的交易量也与以太坊上的 DODO 和 Bancor 相当。此外, Raydium 还可以向中央限价订单簿提供链上流动性,用户和流动性池可以通过 Raydium 可以访问整个 Serum 生态系统的订单流和流动性。

“而 Solana 上的其它 IDO 平台与 Raydium 更可能是合作的关系,在 IDO 之后,还是依赖于 Raydium 的交易与流动性挖矿服务。” DeltaRay 表示。

如今整个

Solana

生态的项目都还处于发展的早期阶段,

Raydium

将作为核心生态组件一手扶持优质项目,帮助项目顺利实现首次代币的合理分发,而另一手不断优化产品为用户争取最大的利益。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...